- ・イオングループでのお買い物が毎日5%OFF

- ・保証料無料

- ・繰上返済手数料無料

はじめての住宅ローン

フラット35

パーフェクトガイド

「フラット35」「フラット35S」とは

どんな住宅ローン?

―審査基準やメリット・デメリット、

民間住宅ローンとの比較まで―

新井智美

トータルマネーコンサルタント/

CFP/1級ファイナンシャルプランニング技能士

選択肢の一つとなる固定金利。代表的なフラット35の仕組みやメリット・デメリットを理解しましょう。

Contents 1st

フラット35とは

どんな

住宅ローン?

仕組みを理解しよう!

- フラット35の概要

- フラット35Sの概要

- 利用条件と審査基準

- 審査に必要な書類

- 審査期間

- フラット35のタイプ

- フラット35のお得なプラン

- フラット35に不安のある⼈向けの商品タイプ

- まとめ

Contents 2nd

フラット35の

メリット・

デメリット

メリット・デメリットを

しっかりと理解しよう!

- メリット・デメリット

- フラット35に向いている人、向いていない人

- まとめ

Contents 3rd

フラット35の

選び方

正しく理解して自分にあった住宅ローンを選ぼう!

- フラット35と民間住宅ローンどちらを選ぶ?

- フラット35で借りる際の金融機関の選び

- 専門家に聞く!フラット35 vs. 民間住宅ローン

- 民間住宅ローンからフラット35への借り換え

- まとめ

~コラム~

フラット35とは

どんな住宅ローン?

金利がずっと

いっしょ?

フラット35ってなに?

全期間固定金利であることがフラット35の最大の特徴です。

Contents

- フラット35の概要

- フラット35Sの概要

- 利用条件と審査基準

- 審査に必要な書類

- 審査期間

- フラット35のタイプ

- フラット35のお得なプラン

- フラット35に不安のある⼈向けの商品タイプ

- まとめ

フラット35とは?

住宅ローンにはさまざまな種類があり、フラット35はその中の商品の一つとなります。

フラット35とは、住宅金融支援機構※と民間金融機関が提携している長期固定金利の住宅ローンです。

長期の固定金利は民間の住宅ローンでは提供することが難しいとされており、それを扱っているのが住宅金融支援機構です。長期的な固定金利にはリスクが伴いますが、そのリスクを住宅金融支援機構が担っているという形になります。

※住宅金融支援機構とは、「国土交通省と財務省が管轄する独立行政法人」です。

フラット35の特徴

フラット35は返済する全期間が固定金利となっており、融資実行時の金利がずっと続きます。毎月の返済額が確定していて、返済中に金利が上昇したとしても返済額は増加しないので、将来的な家計のシミュレーションを立てやすいのが特徴です。

適用される金利

最長35年で全期間が固定金利となっており、万が一返済途中で金利が上昇してしまったとしても、固定なので金利は上がらずに済みます。

金利については、借りる金融機関によって異なり、また適用される金利は住宅ローン申込時ではなく、融資が実行される時です。例えば、住宅ローンを申し込んだときの金利が1%だとしても、実行されたときに1.5%に上がっていたら、後者のほうが適用されるので注意が必要です。

融資限度額は100万円以上8000万円以下で、建設費または購入価格の10割までとなっています。また、保証料や連帯保証人も不要で、繰上返済手数料は無料、団体信用生命保険への加入も任意となっているのが特徴です。

⾦利上昇のリスクを取らない分、変動⾦利と⽐較すると⼀般的に総返済額は⾼くなります。変動⾦利との総返済額のシミュレーションはこちらをご確認ください。

最新金利トレンドと推移

基本的に固定金利は長期金利(10年国債金利)を基に決まりますが、日銀が長期金利の利上げ上限を0.5%まで認めたことも影響していると考えられます。では今後の固定金利はどのように推移していくのでしょうか。これまでの推移と今後の金利市場への影響を踏まえて解説しているので、こちらをご確認ください。

フラット35Sとは?

フラット35にはフラット35Sという商品もあります。こちらについても概要を説明します。

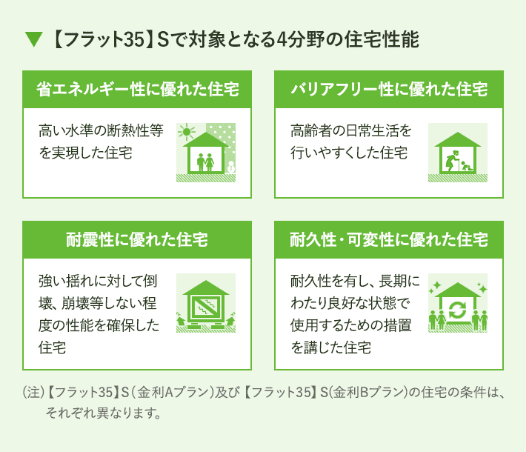

フラット35Sとは、フラット35の利用者が耐震性や省エネルギー性の優れた住宅を取得する場合に、フラット35の借入金利を一定期間引き下げる制度です。

対象となる住宅の基準は以下の4分野となり、どれか1つを満たしていなければいけません。

※住宅金融支援機構【フラット35】サイトより

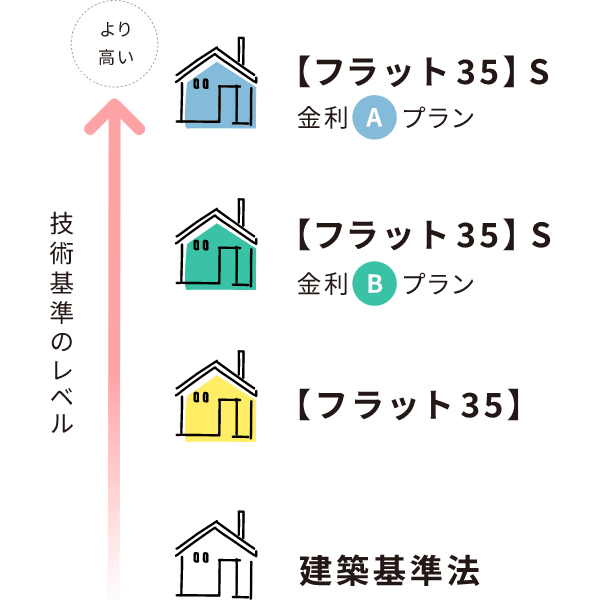

さらにフラット35Sには、当初10年間フラット35の金利を下げる「金利Aプラン」と、当初5年間フラット35の金利を下げる「金利Bプラン」があり、「金利Aプラン」のほうが「金利Bプラン」よりもより高性能な住宅取得を求められます。

ご自身の住宅の性能がどのプランにあたるのか、またフラット35Sの対象住宅になるのか、確認しておきましょう。

フラット35S

フラット35借入金利から年0.25%金利引き下げ

- 金利Aプラン

- ・金利引き下げ期間:

当初10年間 - ・技術基準レベル:

金利Bプランより高い

- 金利Bプラン

- ・金利引き下げ期間:

当初5年間 - ・技術基準レベル:

金利Aプランより低い

・フラット35Sの住宅の技術基準レベル

- [参考]【フラット35】S

フラット35Sの詳細については以下の記事を参照してください。

フラット35では以下のような明確な利用条件を公表しています。

- 申込者の年齢・国籍

- 返済負担率

- 借入金の使途

- 対象住宅

- 借入額および借入期間

- 火災保険

- 頭金

申込者の年齢・国籍

申込者の条件として、申込時の年齢が70歳未満であることが挙げられます。ただし、親子リレー返済の場合は、70歳以上の人でも借入れが可能になります。もう一つの条件は、日本国籍であることです。永住許可を受けている人や特別永住者も可能です。

返済負担率

まずは、年収に占める年間合計返済額の割合(返済負担率)ですが、以下の基準を満たす人です。この返済負担率は、フラット35の住宅ローン以外に自動車ローンやカードローンなども含まれますので、注意が必要です。借りる前にほかの借入れがないか確認しましょう。

年収400万円未満の場合:

基準が30%以下

年収400万円以上の場合:

基準が35%以下

借入金の使途

次に借入金の使途についてですが、フラット35は申込み本人または親族が住む新築住宅の建築もしくは購入資金、または中古住宅の購入資金となっています。投資用の物件には利用できないので、注意してください。

対象住宅

対象となるのは以下の住宅になります。

- 住宅金融支援機構が定めた技術基準を満たす住宅

- 住宅の床面積が、一戸建て・連続建ておよび重ね建ての場合で70平米以上で、マンションなどの共同建ての場合だと30平米以上

フラット35を利用できる建物の条件(技術基準)の詳細はこちらをご確認ください。

フラット35は中古住宅でも条件を満たせば利用可能です。詳細はこちらをご確認ください。

借入額および借入期間

借入額ですが、100万円以上8000万円以下で、借入期間は15年以上(満60歳以上の場合は10年)となっており、上限は以下の「1」もしくは「2」の短い年数の方です。

- 80歳-申込時の年齢

(1年未満切上げ) - 35年

ここで注意したいのが、もし借入期間を20年以下に設定した場合、返済途中に21年以上に変更することができないところです。

借⼊額と返済プランの考え⽅はこちらをご確認ください。

火災保険

フラット35を利用する場合、火事によって住宅の担保価値が失われた場合に備えるため火災保険への加入が必須となっています。詳細はこちらをご確認ください。

頭金

フラット35では、頭金なしでも借り入れが可能となっています。頭金なしでのフラット35利用には、自己資金が少なくても借り入れできるなどのメリットがある反面、デメリットもあります。詳細はこちらをご確認ください。

フラット35S

フラット35Sの利用条件については、先ほどの概要のところで述べたとおり、耐震性や省エネルギー性に優れた住宅を取得した場合に適用されます。

審査の流れ

審査については申し込みを受けた金融機関が事前審査を行い、住宅金融支援機構が本審査を行います。現在は、いずれの金融機関でも、住宅金融支援機構の指示のもと、ほぼ均一化された基準による審査が行われているようです。

フラット35、35Sが使

える金融機関

フラット35を取り扱っている金融機関は、都市銀行や信託銀行、地方銀行など膨大な数の機関があります。多くの金融機関の中から有利な金融機関を選ぶことになります。

⺠間ローンとの審査基準の違い

フラット35は、⼀般の住宅ローンに⽐べて審査が⽐較的通りやすいと⾔われています。具体的な審査基準の違いはこちらをご確認ください。

申込みに当たり取扱金融機関で共通して必要となる書類は以下の通りです。

- 【フラット35】長期固定金利型住宅ローン(機構買取型)借入申込書

- 所得を証明する書類(借入申込年度の前年および前々年の公的収入証明書)

- 建設費の確認書類

- 土地の登記事項証明書

【フラット35】長期固定金利型住宅ローン(機構買取型)借入申込書

・借入申込書

・今回の住宅取得以外の借入内容に関する申出書(兼 既融資完済に関する念書)

※借入申込書は取扱金融機関で用意しています。

所得を証明する書類

(借入申込年度の前年および前々年の公的収入証明書)

【給与所得のみの方】

・特別徴収税額の通知書

・住民税納税通知書

・住民税課税証明書等の公的収入証明書

※ 前年の証明書については、源泉徴収票でお申込みできる場合があります。その場合、資金のお受取りの手続を始められる前に公的収入証明書を提出いただく必要があります。詳しくは、取扱金融機関にご確認ください。

【給与所得のみ以外の方】

・納税証明書(所得金額用)および確定申告書(写)等

建設費の確認書類

・建設費が確認できる書類(建物の工事請負契約書(写)等)

※ 借入申込時に「建物の工事請負契約書(写)等」を提出されず、見積書等のみを提出された場合は、資金のお受取りの手続を始められる前に「建物の工事請負契約書(写)等」をご提出いただく必要があります。

※ 土地取得費に対する借入れを希望する場合は、「土地の売買契約書(写)等」、土地取得費の確認書類も必要です。

※ 確認書類の写しの提出にあたっては、原本を提示いただきます。

なお中古住宅取得でフラット35Sを利用する場合には、3の建設費の確認書類の代わりに、売買金額の確認書類を提出します。さらに住宅の登記事項証明書も追加で必要になります。

また、申込みに必要な書類は取扱金融機関によって異なります。実際に申込む場合には、これら以外の書類(住民票、建築確認済証「建築確認通知書」(写)など)も必要となる場合がありますので、必ず事前に取扱金融機関に確認してください。

フラット35の審査に必要な書類についての具体的な内容についてはこちらからご確認ください。

フラット35の審査には事前審査と本審査があり、フラット35の事前審査は2〜3日程度、本審査にかかる期間は一般的な住宅ローンと大きな差はありませんが、比較的審査が通りやすいと言われています。具体的な審査期間や審査基準についてはこちらをご確認ください。

フラット35には、「買取型」と「保証型」の2つのタイプがあります。⼀般的にフラット35と呼ばれる商品は、買取型のフラット35のことで、「保証型」の場合は買取型と区別するためにフラット35(保証型)と表記されています。具体的な違いはこちらをご確認ください。

フラット35には、⼀定の条件を満たすことでお得になる商品タイプも⽤意されています。

フラット35リノベ

フラット35リノベとは 、リフォーム⼯事の内容に応じて当初10年間、借⼊⾦利を年0.5%または年0.25%引き下げるプランです。

フラット35⼦育て⽀援

「フラット35」地域連携型(⼦育て⽀援)とは 、地⽅公共団体と住宅⾦融⽀援機構が連携してつくられた制度です。

フラット35地域活性化型

「フラット35地域活性化型」とは、地⽅公共団体と住宅⾦融⽀援機構が連携してつくられた⾦利引き下げ制度です。

フラット35には、世帯構成や物件性能に応じた複数のプランが⽤意されています。

フラット35の収⼊合算

フラット35の収⼊合算とは、審査対象の収⼊を増やし、借⼊⾦額を増やすことができるプランです。

フラット35の親⼦リレー返済

フラット35の親⼦リレー返済とは、2世代で住宅ローンを返済していくことで返済期間を⻑くすることができるプランです。

フラット50

フラット50とは、最⻑50年返済が可能な全期間固定⾦利型の住宅ローンです。

ダブルフラット

住宅⾦融⽀援機構では借⼊期間の異なるフラット35を2本組み合わせることができる「ダブルフラット」プランを⽤意しています。

機構住みかえ⽀援ローン

機構住みかえ⽀援ローンとは、今の住宅を貸し出し、得られた賃料を収⼊として新しい住まいを取得することができるローンです。

フラット35とはどんな住宅ローン?

まとめ

- フラット35とは、住宅金融支援機構と民間金融機関が提携している長期固定金利の住宅ローン。

- フラット35Sは、耐震性や省エネルギー性などが優れた質の高い住宅を取得した場合に適用される住宅ローン

-

フラット35、35Sの利用条件と審査基準

- -申込者の年齢・国籍

- -返済負担率

- -借入金の使途

- -対象住宅

- -借入額および借入期間

フラット35の

メリット・デメリット

フラット35に

するべき?

しないべき?

自分に合っている住宅ローンを見極めることが大切。

Contents

- フラット35メリット・デメリット

- フラット35に向いている人、向いていない人

- まとめ

フラット35は、全期間固定金利型の住宅ローンで、一度借りたら金利が上昇したとしても返済額は変わりません。家計のシミュレーションがしやすいためメリットが多そうですね。

ただ、何事もメリットがあれば、デメリットもあります。そして、フラット35のいいところは金利が全期間固定ということのみではありません。ここでは、フラット35のメリットとデメリットについて紹介していきます。

フラット35のメリット・デメリットについての詳細は、こちらをご確認ください。

借入時のメリット

- ・フラット35Sを利用することでさらに金利の引き下げも可能。

- ・個人事業主の人なども借りやすい。

- ・保証料がかからない。

- ・団体信用生命保険の加入が任意。

借入時のデメリット

- ・住宅の技術基準があるため、物件の検査などが必要になる。

- ・諸費用まで借りることは不可。

返済時のメリット

- ・全期間が固定金利なので返済額が変わらず安心できる。

- ・繰り上げ返済の手数料が無料。

返済時のデメリット

- ・返済時に金利が下がったとしても、返済額は下がらない。

- ・変動金利より金利が高めに設定されている。

- ・団体信用生命保険に加入したい場合は別途金利の上乗せが発生する

全期間固定金利型だからといって、全員にとってメリットがあるわけではなく、フラット35を利用することでメリットになる人もいれば、かえってデメリットになる人もいます。

向いている人

- 変動する金利の上昇に不安を感じるため、固定金利を望む人

- 転職したばかり、あるいは個人事業主のため収入が安定せず、ローンを借りづらい人

- 健康に不安があり団体信用生命保険の加入が難しい人。

フラット35に向いている⼈に⾒てほしい理由の詳細は、こちらをご確認ください。

向いていない人

- 毎月の支払い額を最優先に考えたいという人

- 変動金利による低めの金利を選択したい人

- 他の民間ローンで金利優遇されている人

自分自身の状況や今後の生活などを考えて住宅ローンを選ぶようにしましょう。

フラット35の

選び方

フラット35と

民間住宅ローン

選ぶなら

どっち?

取り扱う金融機関も比較して選ぼう。

Contents

- フラット35と民間住宅ローンどちらを選ぶ?

- フラット35を展開している

金融機関 - 専門家が解説する

各住宅ローンの傾向 - まとめ

〜コラム〜

- ・フラット35概要・仕組み

- ・金利が決まる仕組みと最新金利

ここまではフラット35の仕組みやメリットについて紹介してきました。ですが、フラット35と民間住宅ローンとの違いはどういったところにあるのでしょうか。住宅ローンはさまざまな要素があるため、全期間固定金利にしたいから絶対フラット35の方がお得、など単純には決められそうにもありません。ここではフラット35と民間住宅ローンを比較する上でのポイントを解説します。

フラット35と民間住宅ローンの違いは以下の表のとおりです。

| フラット35 | 民間住宅ローン | |

|---|---|---|

| 金利のタイプ | 固定金利のみ | 変動型や固定期間選択型などから選択可能 |

| 保証料 | なし | なし~借入額の約2% |

| 審査の厳しさ | 年収基準・住宅基準を審査される | 収入の安定度・年収・雇用形態なども審査される |

| 団体信用生命保険 | 任意加入 | 必須加入 |

| 繰り上げ返済の手数料 | 無料(100万円以上での繰り上げ返済) | 無料~数万円(1円から繰り上げ返済可能) |

| 保証人 | 不要 | 原則不要 |

| 住宅の技術審査 | 有り | 無し |

| 特典 | 取得住宅が審査で一定基準を満たせば当初金利を優遇(【フラット35】S) | ほとんどの金融機関が金利優遇を実施 |

※表はスクロールしてご覧になれます。

この中で比較ポイントを金利タイプ以外でピックアップすると、以下の4つです。

- 保証料の有無

- 団体信用生命保険の加入

- 繰り上げ返済の手数料

- 審査の厳しさ

保証料の有無

ネット銀行を除く民間の住宅ローンでは、保証料が発生するのが一般的です。その支払い方法には、前払いで一括支払う方法(外枠方式)と金利に上乗せして支払う方法(内枠方式)があります。 金利だけではなく、保証料などの諸費用がどのくらいになるのかを比較することが大切です。

団体信用生命保険の加入

団体信用生命保険については、フラット35は加入は任意とされているので健康状態が良好でない人にとって借りやすくなります。

しかしながら、団信に加⼊しなかった場合のリスクについても、しっかりと確認しておきましょう。

[related-srcset 6780]また、団信・⺠間の⽣命保険のどちらにどれだけ加⼊するかを決める際は、それぞれの保障額に応じた特約料や保険料の合計額をシミュレーションして⽐較検討することが⼤切です。

繰り上げ返済の手数料

繰り上げ返済手数料も比較してみると、フラット35は不要となっています。ただ、民間住宅ローンではネットであれば手数料無料にしているところがありますので、確認しておきましょう。

フラット35の繰り上げ返済の⽅法と注意点については、こちらをご確認ください。

審査の厳しさ

最後は審査の厳しさです。民間の住宅ローンでは、勤続年数や雇用形態、年収などを審査の際にチェックしますが、フラット35の場合、利用する際の条件は年齢要件と年収に占める年間合計返済額の割合の基準、そして住宅の基準を満たしてることだけです。そのため、民間の住宅ローンでは審査に通りにくい人も、フラット35の審査に通る可能性があります。

フラット35でもさまざまな金融機関があります。金融機関によって条件も異なりますから、いろいろと比較する必要があります。金融機関の選び方について紹介します。

フラット35を

展開している金融機関

フラット35を展開している金融機関は多く存在します。

- みずほ銀行

- 三井住友銀行

- りそな銀行

- ARUHI

- イオン銀行

- 埼玉りそな銀行

- 住信SBIネット銀行

- 楽天銀行

- スルガ銀行 など

比較する際のポイント

フラット35を利用する際、わかりやすい金利で比較しようとしますが、現在はどの金融機関も低金利で、その差は大きくありません。また、その中でも一番金利の低い金融機関であっても、そのほかのサービスが充実していないこともあります。ですから、借り入れをする前に金利以外のところで比較検討する必要があります。

フラット35で借りる際の金融機関の選び方は、以下の観点で比較してみましょう。

- 融資手数料の支払い方式は定額型か定率型か

- 団信やその他の付帯サービスなどが充実しているか

- 管理しやすい返済口座かどうか

金融機関ごとに融資手数料の金額は異なります。融資手数料とは、新規で借り入れをする際や借り換えをする際に金融機関に支払う手数料です。フラット35を利用する際には融資手数料を支払う必要があります。

たとえば、ARUHIのフラット35では、Webからの新規借入で手数料が「融資金額の1.1%」となります。また、イオン銀行では、定額型と定率型があり、定額型で11万円、定率型だと融資金額の2.20%が融資手数料としてかかります。

ただし、イオン銀行では、定率型を選択すると、金利が年0.2%低くなります。住宅ローンは長期に渡って支払い続けるので、定額型を選択した場合と総返済額を比較して検討する必要があります。

このように各金融機関によって、融資手数料は異なるので、金利とあわせて結果的にどちらの方がお得になるかを比較するのがよいでしょう。

フラット35の融資手数料の詳細については、こちらをご確認ください。

団信やその他の付帯サービスなどが充実しているか

金融機関ごとにどのような団体信用生命保険や付帯サービスがあるのか比較しましょう。

イオン銀行

住信SBIネット銀行

- ・保証型であれば全疾病保障が無料で付帯

- ・保証料無料

- ・電子契約サービスの利用で収入印紙代無料

- ・一部繰上返済手数料無料

(回数制限なし)

各金融機関によって団信やサービスの種類は異なるため、いくつか気になる金融機関を3〜4つピックアップしてみてはいかがでしょうか。

返済口座についても確認しておきましょう。住宅ローンの返済は長期にわたり、かつ借り入れ先の口座を開設することを条件とする金融機関もあるため、管理しやすい口座かどうかも重要です。

たとえば、ATMから無料で入金できるかどうかは確認しておきたいところです。どんなに金利が安くても、ATMからの入金が有料だと使い勝手が悪くなってしまいます。その金融機関のATMがあるか、ほかのATMでも無料で使えるか、などを確認しておきましょう。

住宅を購入する際に、ほとんどの人が住宅ローンを利用すると思います。ただ、フラット35も民間住宅ローンもそれぞれメリットもデメリットもあるため、いざ選ぼうとしてもどちらがいいのか迷ってしまうのではないでしょうか?

最後に、フラット35と民間住宅ローンを選ぶポイントを紹介します。

フラット35を選ぶポイント

フラット35は全期間固定金利というのが最大の特徴です。今が最低金利といわれており、これから金利が上昇するのではないかと心配される方や、返済額を固定させて安心したいという方に向いているのではないでしょうか。

また、最近は転職される方も多いため、勤続年数がネックで借入れ希望額まで借りられない恐れもあります。それもフラット35でしたら解消されるでしょう。将来の計画を立てやすくなるというメリットがあります。

他にもあるフラット35の魅力

そのほかにもフラット35はさまざまな商品が増えています。例えば、「【フラット35】子育て支援型・地域活性化型」という商品があり、それを適用させることで当初5年間の金利が0.25%引き下げられます(※適用条件あり)。この商品はフラット35Sとの併用が可能なので、耐震性能などを満たす住宅であればさらに金利の優遇が受けられます。

このように金利引き下げ条件を満たしている方や、住宅ローンの借り入れが厳しい方にとって、フラット35はとてもメリットがあるといえます。

民間住宅ローンを選ぶポイント

一方で民間の住宅ローンは、固定金利も金利が安いとはいえ、まだまだ変動金利を選ぶ人が半数以上です。理由としては、やはり変動金利の方が金利は安く、また勤務先で提携している、購入した住宅会社が提携していれば、さらに優遇もされるからです。やはり金利を考えると、変動金利を選ぶ人が多くいます。

まだまだ金利もいきなりは上がらないだろうと考える人も多く、そこまで金利の上昇に対して危機感がある人は少ないように思います。ですから、勤務年数や雇用形態、団信に加入するための健康状態が良好ということであれば、民間住宅ローンの方がメリットがあります。また、今後金利が上昇してもある程度返済に余裕がある方や、借り入れ期間が短い方も向いています。

自身の将来設計や資産状況と合わせてご検討いただけたらと思います。

フラット35への借り換えがお得になるケースもあります。利用条件やメリット・デメリットを確認しましょう。

借換融資プラン

フラット35の借り換えの詳細については、こちらをご確認ください。

フラット35概要・仕組み

まずフラット35の概要と仕組みについて解説します。

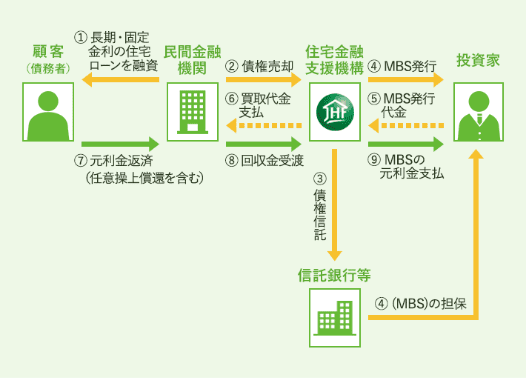

フラット35とは先ほど説明したとおり、住宅金融支援機構と民間金融機関が共に提供している住宅ローンです。民間の金融機関は長期にわたる金利を固定するのはリスクがあるため、変動金利型の商品などを売りたいという傾向があります。そのリスクを住宅金融支援機構が担うのがフラット35です。

※住宅金融支援機構【フラット35】サイトより

住宅金融支援機構がリスクがある長期固定金利型の商品を取り扱う理由は、「証券化」という仕組みを使って資金調達をしているためです。

- 金融機関は、お客様に対して長期・固定金利の住宅ローン(フラット35)を実行します。

- 金融機関は、住宅ローンを融資すると同時に、当該住宅ローン債権を機構に譲渡します。

- 機構は、「2」により金融機関から譲渡された住宅ローン債権を、信託銀行等に担保目的で信託します。

- 機構は、「3」により信託した住宅ローン債権を担保として、住宅金融支援機構債券(※)を発行します。

※住宅ローン債権を担保とした資産担保証券 (MBS:Mortgage Backed Security)のこと。

- MBSを購入した投資家は代金を機構に支払います。

- 機構は、MBSの発行代金により、金融機関に対して住宅ローン債権の買取代金を支払います。

- 利用客は金融機関に、住宅ローンの元利金の返済をします(金融機関は機構から管理回収業務を受託しています)。

- 金融機関は利用客からの返済金を機構へ引き渡します。

- 機構は、利用客からの返済金を元に、発行したMBSについて、投資家に対し元利払いを行います。

民間の住宅ローンであれば、契約した金融機関とのやり取りのみになりますが、図をご覧いただくとおり、フラット35では住宅金融支援機構が中心となりお金を回しているのです。

住宅ローンは大まかに分けると、変動金利型・固定金利期間選択型・全期間固定金利型があります。フラット35は全期間固定金利型のタイプの住宅ローンであり、金利が上昇しても返済額は変わりません。

そもそもこの金利は何を基にして決まるのでしょうか?フラット35の金利が決まる仕組みについて、また最新の金利情報について紹介します。

長期金利に連動して決まる

民間の住宅ローンの主な種類の変動金利型や固定金利期間選択型は短期プライムレートの影響を受けますが、フラット35の全期間固定金利型は長期金利に連動します。

長期金利の代表的な指標は「10年国債金利」で、全期間固定金利型はこれに連動して金利が決まります。この長期金利が上がれば、住宅ローンの固定金利も上がるという仕組みになっているため、フラット35の利率と10年国債利回りはほぼ連動しています。

フラット35の特徴や民間住宅ローンとの違い、金融機関の選び方について解説しました。

住宅ローン審査選びには、最短15分で、金融機関のお墨付きがもらえる『スゴい速い住宅ローン審査』がおススメです。ぜひ、一度お試しください!

他金融機関も比較できる!

金融機関の金利で

シミュレートする

この金利で

シミュレートする

支払条件(月額・借入期間)から

すると借入可能額はいくら?

予算が決まっているけど

毎月の支払額はいくら?

ご利用上の注意

- 本記事は情報の提供を目的としています。本記事は、特定の商品の売買、投資等の勧誘を目的としたものではありません。本記事の内容及び本記事にてご紹介する商品のご購入、取引条件の詳細等については、利用者ご自身で、各商品の販売者、取扱業者等に直接お問い合わせください。

- 当社は本記事にて紹介する商品、取引等に関し、何ら当事者または代理人となるものではなく、利用者及び各事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとします。

- 当社は、本記事において提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。本記事には、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。 本記事のご利用に当たっては上記注意事項をご了承いただいたものとします。

- フラット35とは

- メリット・デメリット フラット35のメリット・デメリット

- 選び方 フラット35の選び方