不動産

取得税

パーフェクトガイド

不動産取得税って?軽減できるの?

いくらかかるか計算方法も!

新井智美

トータルマネーコンサルタント/

CFP/1級ファイナンシャルプランニング技能士

マイホーム購入時にかかる「不動産取得税」とは、

その計算方法や軽減措置についても解説をします。

Contents 1st

基本編

不動産取得税って何?

- どんな税金?

- 税率と計算式

- 軽減措置について

- まとめ

Contents 2nd

実践編

実際に計算して

みよう!

- 新築物件で実際に

シミュレーションしてみよう! - まとめ

Contents 3rd

応用編

賢く節税しよう!

- 申告漏れの人向け!

還付を受け取るには? - 軽減措置で節税につなげよう

- まとめ

- 不動産取得税 Q&A

基本編

「不動産取得税って何?」

忘れたころに

ふいに来る!?

思わぬ出費も

備えて安心♪

不動産取得税の税率は全国一律ですが、課税するのは各都道府県となっています。

Contents

- どんな税金?

- 税率と計算式

- 軽減措置について

- まとめ

基本編 #1

「不動産取得税」はその名の通り、マイホームなど不動産を取得した場合に課税される税金。不動産の「取得」について課される税金で、固定資産税とは違い取得時に一度だけ支払えば済みます。

税率は?

建物における不動産取得税

不動産取得税 =

建物の固定資産税評価額

× 税率4%

建物における不動産取得税は、2027(令和9)年3月31日までに「住宅」として取得した建物に対しては、3%(本来は4%)の軽減税率が適用されます。

※参考:国土交通省「不動産取得税に係る特例措置」

土地における不動産取得税

不動産取得税 =

土地の固定資産評価額

× 税率4%

ちなみに土地における不動産取得税は、2024(令和6年)3月31日までに取得したものについては、評価額(固定資産税評価額)を2分の1に減額し、さらに税率を3%(本来は4%)とする軽減措置が取られています。

計算方法は?

計算の元となる「不動産価格」とは実際の購入費ではなく、その不動産の「固定資産税評価額」のことです。一般的に固定資産税評価額は、実際の不動産の販売価格の70%程度になる場合が多いので、例えば購入金額3,000万円のマイホームであっても、固定資産税評価額は1,500~2,000万前後というケースがほとんど。仮に固定資産税評価額が2,000万円であれば購入価格が3,000万円であったとしても、不動産取得税の計算は2,000万円を元に算出していきます(この場合の税額は2,000万円の3%となり、60万円となります)。

納税方法は?

納税方法は取得した日から原則として60日以内に、取得した不動産の所在地の管轄である都道府県税事務所に申告する必要があります。ただし例えば東京都は30日以内、大阪府は20日以内といったように、各自治体によって期限が違うので事前に必ず管轄の都道府県のHPなどで確認しておいてくださいね。

申告の際に、後で説明する「税の軽減措置」の申請も併せて行いますが、この申請に関しても原則として取得の日から60日以内に、同じく管轄の都道府県税事務所に対して指定の書類等を提出しなければなりません(ただし、実際に提出する必要がないことがほとんど。この点については後ほど説明します)。

納税方法は自治体ごとにさまざまですが、金融機関窓口やコンビニ、e-TAXなどの電子納税、クレジットカード決済や口座振替、そして最近ではスマホアプリ(LINE Payなど)でも納付できるところが増えています。

固定資産税との違いは?

「固定資産税」との大きな違いは、不動産取得税は不動産取得時の一回だけの支払いであるというところです。固定資産税は不動産という資産の保有に対して課税されるので、毎年一定の金額を納付する必要があります。

ただし不動産取得税の税額計算の元となる不動産価格については、固定資産税と同じく「固定資産税評価額」を利用します。

基本編 #2

不動産取得税の計算は比較的、単純です。計算式は以下のようになります。

不動産取得税 =

不動産価格

(固定資産税評価額)

×

標準税率(3%)※

※ 住宅の場合

税率は基本4%ですが、住宅家屋は3%、土地は3%となるので、住宅(戸建ておよびマンション)を購入する場合は土地・建物を合わせて3%の適用です。ちなみに、借地の場合は住宅家屋のみ不動産取得税が課税され、土地に対して課税されることはありません。なお、この軽減税率3%には、住宅と土地の取得時期の制限が設けられています。現時点では2027(令和9)年3月31日までに取得した住宅が対象となっています。

では次に、不動産取得税の軽減措置について具体的に見ていきましょう。

基本編 #3

不動産取得税は住宅の取得に関して、3%の軽減税率が適用されます。これに加えて、さらに新築住宅や中古住宅、それぞれに対して課税標準額から一定の金額を控除する軽減措置があり、住宅の取得を容易にするための優遇措置として利用可能です。

不動産取得税の計算では極めて重要な制度ですので、それぞれの軽減措置の内容について簡単に説明していきましょう。

「土地」と「建物」とで計算方法が違う点にも注目です。

「新築住宅」の

軽減措置と要件

新築住宅に関しての「建物部分」に対する不動産取得税の軽減措置は、以下のようになります。

「新築住宅」の軽減措置

建物部分の固定資産税評価額から、さらに1,200万円が控除

これによって新築住宅購入時の「建物」部分の不動産取得税はこのようになります。

新築住宅の建物部分の不動産取得税額

(建物の固定資産税評価額 – 1,200万円)× 3%

税額にすると最大で36万円( 1,200万円×3%)の軽減になるというわけです。

では、この新築住宅の軽減措置の適用を受けるための要件を見ておきましょう。

新築住宅の軽減措置を受けるための要件

・居住用の不動産であること

(居住の用途のためであれば基本的に適用対象)

・住宅の延べ床面積が50㎡

(一戸建て以外の賃貸住宅は40㎡)以上、240㎡以下

なおこの延べ床面積には物置や車庫、マンションの共用部分なども含まれます。さらにこの軽減措置は新築建物の購入だけでなく、増改築した場合にも適用されるのがポイント。

その上、新築あるいは増改築後の建物が「長期優良住宅」の認定を受けた場合は、控除額が1,300万円に拡大されます。

「中古住宅」の

減措置と要件

では次に、中古住宅に関しての「建物部分」に対する不動産取得税の軽減措置です。中古の住宅を買った場合も、軽減措置が存在します。基本的に新築住宅と同じですが、控除額が新築とは違った基準となります。

中古住宅の軽減措置とは?

建物部分の固定資産税評価額から、築年次ごとに決められた額を控除できる措置です。

中古住宅の建物部分の不動産取得税額の計算式

不動産取得税額 =

(建物の固定資産税評価額 -

築年次ごとに定められた控除額)

× 3%

築年次ごとの控除額は以下のようになっています。

中古住宅の控除額

| 新築された日 | 控除額 |

|---|---|

|

1997年4月1日以降 |

1,200万円 |

|

1989年4月1日 ~ 1997年3月31日 |

1,000万円 |

|

1985年7月1日 ~ 1989年3月31日 |

450万円 |

|

1981年7月1日 ~ 1985年6月30日 |

420万円 |

|

1976年1月1日 ~ 1981年6月30日 |

350万円 |

|

1973年1月1日 ~ 1975年12月31日 |

230万円 |

|

1964年1月1日 ~ 1972年12月31日 |

150万円 |

|

1954年7月1日 ~ 1963年12月31日 |

100万円 |

※東京都の場合

例えば、

1989(平成元)年8月に建てたおよそ築30年の中古住宅で、建物部分の固定資産税評価額が1,200万円とすると、

不動産取得税額 =

{1,200万円 - 1,000万円

(控除額)}× 3% = 6万円

となります。

では、この中古住宅の軽減措置の適用を受けるための要件をみておきましょう。

中古住宅の軽減措置を受けるための要件

- ・自ら居住する目的の住宅であること

- ・取得した住宅の延べ床面積が50~240㎡以下であること(延べ床面積には物置や車庫、マンションの共用部分なども含む)

- ・1982(昭和57)年1月1日以後に新築されて、新耐震基準を満たすもの

延べ床面積の規定は新築と同じですが、「新耐震基準を満たすこと」という要件が中古住宅には追加されています。1981(昭和56)年12月31日以前に新築された住宅、もしくは新耐震基準を満たしていない場合は、建築士などの専門家が行う耐震診断によって新耐震基準に適合していることを証明する必要があります。なおこの証明のための調査は、住宅取得日前の2年以内に終了しているものに限られます。

「土地」の

減措置と要件

次は土地です。土地の軽減措置の仕組みは、建物より複雑です。しかしベースとなる計算式はシンプルで、次のようになります。建物の計算式と少し違う点に注目してください。

土地の不動産取得税の計算式

土地の不動産取得税額 =

((土地の固定資産税評価額×1/2)× 3%)

– 軽減額

ポイントは軽減額を最後に差し引くという点と、評価額に2分の1の控除率を乗じるという点です。実は固定資産税にも同じような軽減措置があり、新築建物のある土地に対して設定されている控除率になります。

ただしこの控除率の適用には「2024(令和6)年3月31日までに取得した建物」という時期制限がある点に注意してください。

軽減額の決め方

軽減額の計算方法は少し複雑です。どのように決まるかというと、以下の2つのどちらかのうち、いずれか高い方の金額に決定します。

4万5千円

(土地1㎡あたりの固定資産税評価額 × 1/2)

×

住宅の課税床面積の2倍

※200㎡が限度

×

3%(税率)

なお土地の評価額に乗じる「2分の1の特例」と「税率3%の軽減措置」は、不動産取得税と同様に、2024(令和6)年3月31日までという時期制限があります。具体的な計算については、後ほど具体例を挙げて説明します。

次に適用されるための要件です。

土地の不動産取得税軽減措置の適用要件

新築住宅の場合

- 新築住宅で、建物の不動産取得税軽減要件を満たしていること

-

次の3つのうちのいずれかに該当すること

- 土地を取得してから3年以内にその土地上に住宅を新築すること。かつ住宅が新築されるまで、その土地を継続して所有していること

- 住宅の新築前に先行して取得した土地を譲渡した場合、土地取得から3年以内に譲渡相手がその土地の上に住宅を新築していること

- 住宅を新築後から1年以内に、その住宅を新築した人がその住宅の敷地(土地)を取得していること(土地を借りていた場合などに起こる事例です)

中古住宅の場合

- 土地と住宅の取得者が同じであること

- 取得した住宅が中古住宅の軽減要件を満たしていて、なおかつ土地の取得が住宅取得前後の1年以内であること

少し難しいのですが、要するに新築、中古ともに、建物所有者が建物の存在する土地も所有しているか、という点が要件となります。さら地だった土地でも3年以内に新築住宅が建った場合には適用対象となりますし、中古でも建物を買ってから1年以内に土地も買った場合は、その土地に対して軽減措置が適用されるということです。

「マンション」の

減措置と要件

マンションはこれまで説明してきた「新築住宅」「中古住宅」「土地」の軽減税率と同じ基準、要件で、軽減措置の内容が決まります。新築マンションであれば「新築住宅の軽減措置」と「土地の軽減措置」、中古マンションであれば「中古住宅の軽減措置」と「土地の軽減措置」の軽減措置の適用対象です。

マンションの場合は賃貸の方も多いですが、不動産取得税に関して賃貸用マンションは適用外となります。あくまでもマンションの所有権を取得した場合に、不動産取得税が課される点を理解しておきましょう。

基本編

- 不動産取得税は購入した年に一度だけ支払う税金

- 計算方法は、

不動産取得税額=

不動産価格(固定資産税評価額)

×税率(3%:住宅の場合) - 新築・中古住宅、土地、マンションなど購入物件によって、軽減措置が異なる

実践編

新築物件で実際に

シミュレーションしてみよう!

結局、

いくら必要?

いったん計算

して

スッキリ

してみる♪

新築物件を購入した際には自分で実際に計算してみよう!

Contents

- 不動産取得税を実際にシミュレーションしてみよう!

- まとめ

実践編 #1

不動産取得税については自分で実際に計算することでより理解を深めることができます。

それではごく簡単な事例を元に、不動産取得税の計算をシミュレーションしてみましょう。今回は新築の戸建てを購入した事例を取り上げます。軽減措置の適用でどれくらい節税になるのか軽減措置前と後の税額で比較して、分かりやすく示してみました。

今回の事例で、新築住宅の条件は次の通りです。

新築住宅の例

ex.

・建物の延べ床面積:120m²

・建物部分の固定資産税評価額:1,500万円

(取得金額は2,400万円※)

・土地の面積:180m²

・土地部分の固定資産税評価額:1,200万円

(取得金額は2,000万円)

- ※10万円未満繰上げ

軽減措置前不動産取得税

では、この新築住宅の不動産取得税を計算します。まずは全く軽減措置を適用しなかった場合の税額です。

建物部分の不動産取得税額

固定資産税評価額1,500万円× 3% = 45万円

土地部分の不動産取得税額

固定資産税評価額1,200万円× 1/2 × 3% = 18万円

合計の不動産取得税額

45万円 + 18万円 = 63万円

- 標準税率3%と土地の税率計算の2分の1は、2024(令和6)年3月31日までに取得した新築住宅には全て適用されるので、そのまま計算しています。

軽減措置前不動産取得税

では次に、「軽減措置」ありのパターンを計算してみましょう。

建物、土地、それぞれに対する軽減措置を適用した場合の計算式です。少し複雑になりますが、以下のようになります。

建物部分の不動産取得税額

固定資産税評価額(1,500万円-1,200万円)× 3% = 9万円

土地部分の不動産取得税額

固定資産税評価額(1,200万円×1/2)× 3% -

19万8千円(軽減額)= 0円

※軽減額については後ほど解説します。

合計の不動産取得税額

9万円 + 0万円 = 9万円

建物部分は新築で 1,200万円の軽減額が設定されていることは、これまでに説明した通りです。問題は土地部分の軽減額がなぜ19万8千円になるかという点です。このケースでの土地部分の計算は次のようになります。

土地部分の軽減額の計算式

土地1平方メートル当たりの価格

固定資産税評価額(1,200万円×1/2)÷ 土地面積180㎡

= 3万3千円

百円単位以下切り捨て

ポイントは、この計算でも軽減措置の2分の1を評価額に乗じてしまうという点です。さらに計算すると3万3333円となりますが、百円単位以下は切り捨てるので3万3千円と計算していきます。

この土地1㎡当たりの価格3万3千円を元に、さらに計算していきます。計算式は以下の通りでしたね。

控除額

土地1㎡当たりの価格 × 住宅の床面積の2倍(200㎡が限度)× 税率3%

ここで算出した金額が4万5千円よりも高ければその算出額、4万5千円以下なら4万5千円です。今回のケースに当てはめてみると

3万3千円(土地1㎡当たりの価格)×

200(住宅の床面積120㎡×2=240㎡になるので200㎡として計算)× 0.03 =

19万8千円

当然、4万5千円よりも高い金額となっていますから、これが控除額となります。しかし先ほど控除額なしのパターンでは、土地の不動産取得税額は18万円でした。ということは控除額を引くと「マイナス1万8千円」という結果になります。この場合は0円とみなします。つまり軽減特例を適用すると、土地部分の取得税額は全額控除となるわけです。

結果として軽減措置後の不動産取得税額は、建物部分の9万円のみということになります。措置適用前は63万円でしたので、実に7分の1にまで軽減されるというわけですね。

軽減措置の申告は忘れずに!

不動産取得税の軽減措置は、原則として申告制です。各都道府県税事務所などの窓口に申請する必要があります。申告には期限があり、たいてい税務申告と同じく取得後60日以内となっています(東京都や大阪府などの都心ではさらに短い期間となっていますので要注意)。申告に必要となる書類も自治体によって違うケースが多いですが、基本的に軽減措置の申告書に不動産の「売買契約書」と「登記事項証明書」、「検査済証」などが必要です。

ただし登記申請と同時に、行政側では軽減措置に当たるかどうか把握できるため、自動的に軽減措置を行ってくれる自治体も多いようです。とはいえそれぞれの都道府県税事務所などに問い合わせて、事前に確認しておいた方が安全と言えます。期限が過ぎても申告を受け付けてくれるところがほとんどですが、無駄なトラブルや手間はできるだけ避けましょう。

実践編

- 不動産取得税は軽減措置を受けると大幅に軽減される

- 軽減措置については、申告が必要となり、各都道府県に届ける必要がある。

- 都道府県によって申告期日や必要書類・方法が異なるため事前に確認が必要

応用編

賢く節税しよう!

知らずに損

してるかも!??

でもまだ

間に合うかも!!?

払いすぎた税金は還付請求して賢く節税しよう!

Contents

- 申告漏れの人向け!

還付を受け取るには? - 軽減措置で節税につなげよう

- まとめ

- 不動産取得税 Q&A

応用編 #1

5年以内に忘れずに還付請求を行いましょう!

不動産取得税の納税時に、本来は適用対象だった減税措置を行わずに払い過ぎてしまった、というケースもあり得ます。その場合は「還付請求」という手続きを管轄の都道府県税事務所などの窓口に届け出ましょう。

実はこの還付請求は「還付請求権」という法律で定められた権利です。そしてこうした法的権利には、時効が設定されています。還付請求権の時効は5年。不動産取得税の還付請求できる日から5年以内に申請しなければ権利が消滅してしまいます。払い過ぎに気づいた場合は、早めに手続きを進めましょう。

時効の起点である「還付請求ができるようになる日」とは、例えば新築住宅の軽減措置の適用に関する還付請求であれば「建物が立った日」ということになります。要するに「対象となる軽減措置の条件がそろった日=還付請求ができるようになる日」です。

還付を受け取る流れ

- 不動産取得税還付請求書の記入

- 必要書類の収集と押印

- 都道府県税事務所窓口への提出

還付請求をするときは各都道府県のHPでダウンロード、もしくは担当窓口で入手できる「不動産取得税還付請求書」の必要事項を記入して作成。既定の必要書類をそろえて押印した上で、都道府県税事務所などの窓口に提出します。必要書類については各自治体によって細かく規定されているので、事前に確認しておきましょう。基本となる書類はだいたい共通しているので、ここに挙げておきます。

不動産取得税の還付請求手続きに必要となる書類

- 不動産取得税還付申請書

- 登記事項証明書

(登記簿謄本など) - 売買契約書の写し

(売買代金領収証) - 各階の平面図

- 取得者本人の口座番号がわかるもの

- 不動産取得税納税通知書兼領収証書

- 印鑑

(認印でも可)

これらが基本となり、中古住宅の場合では「耐震基準適合証明書」や「耐震改修を行ったことを証する書類」、「自己居住用に供していることの書類」などが追加で必要となるケースがあります。

応用編 #2

住宅購入の際は不動産取得税の軽減措置に対する申告を忘れない!

今回は不動産を取得した時に、一度だけ課税される「不動産取得税」について説明しました。不動産取得税は、軽減措置の適用を受けることが「節税」という観点からもかなり重要な税金です。どんな軽減措置の要件に当てはまっているのかをしっかり確認しておきましょう。また軽減措置については時期制限や要件の変更などがあるので、最新の情報については国税庁や管轄の都道府県のHPなどで必ずチェックするようにしてくださいね。

応用編

- 軽減措置を忘れてしまった場合は、5年以内であれば還付請求が可能

- 還付を受けるには還付請求書と必要書類を集めて都道府県に届ける

- 必要書類については、各都道府県により異なるため、事前に確認をする

- 税制改正により軽減措置内容・適用期間など変更があるため、今後動向にも注意が必要

不動産取得税の計算方法や申告漏れの人の還付方法、節税方法について学びました。

これから住宅購入を検討している方も、しっかり理解して購入しましょう。

また、これから購入をされる方は、まずは事前審査で住宅ローンが借りられるか審査してはいかがでしょうか。

『スゴい速い住宅ローン審査』では最短15分で物件が決まっていなくても、住宅ローン借入可能額がわかります。

ぜひ、一度利用してみてください。

関連キーワード

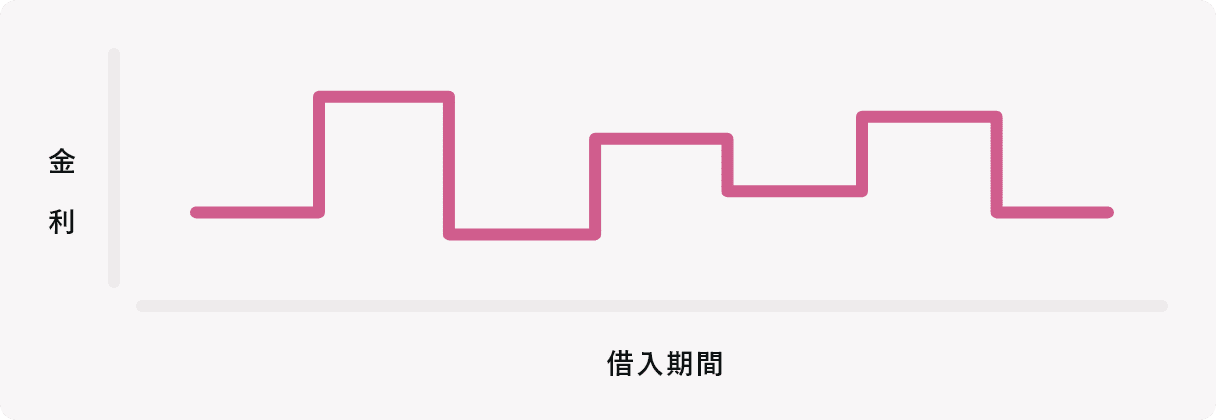

他金融機関も比較できる!

金融機関の金利で

シミュレートする

この金利で

シミュレートする

支払条件(月額・借入期間)から

すると借入可能額はいくら?

予算が決まっているけど

毎月の支払額はいくら?

ご利用上の注意

- 本記事は情報の提供を目的としています。本記事は、特定の商品の売買、投資等の勧誘を目的としたものではありません。本記事の内容及び本記事にてご紹介する商品のご購入、取引条件の詳細等については、利用者ご自身で、各商品の販売者、取扱業者等に直接お問い合わせください。

- 当社は本記事にて紹介する商品、取引等に関し、何ら当事者または代理人となるものではなく、利用者及び各事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとします。

- 当社は、本記事において提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。本記事には、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。 本記事のご利用に当たっては上記注意事項をご了承いただいたものとします。

- 基本編

- 実践編

- 応用編