住宅ローンの金利タイプ 固定金利と変動金利のどちらを選べば良い?

住宅ローンには固定金利と変動金利があり、どちらを選べば良いのか迷っている人も多いのではないでしょうか?今回は固定金利と変動金利それぞれのメリットとデメリット、そして実際にどちらを選んでいる人が多いのかを紹介するとともに、固定金利を選ぶ人の多くが利用する「フラット35」の概要についても解説します。

01固定金利と変動金利、どこが違うの?

住宅ローンには大きく分けて、固定金利と変動金利の2つがあります。固定金利の住宅ローンとは、借入時の金利が返済終了まで変わらないタイプのローンのこと。一方の変動金利の住宅ローンは経済情勢によって変わる「市場金利」に合わせて金利が変動するタイプの住宅ローンのことで、それぞれ主に以下のようなメリットとデメリットがあります。

固定金利のメリット・デメリット

メリット

- 借り入れ後に経済情勢の変化で市場金利が上がっても、借入時の金利のまま返済できる

- 借り入れ時点で返済額が確定する。そのため返済計画が立てやすい

デメリット

- 借り入れ後に経済情勢の変化で市場金利が下がっても、借入時の金利のまま返済し続けなくてはならない

- 変動金利よりも金利が高く設定されている

変動金利のメリット・デメリット

メリット

- 借り入れ後に経済情勢の変化で市場金利が下がると、返済額が抑えられる

- 固定金利よりも金利が低く設定されている

デメリット

- 借り入れ後に経済情勢の変化で市場金利が上がると、返済額が増えてしまう

- 返済期間中に金利が上下するため返済計画が立てにくい

なお、変動金利の金利の見直しは半年ごとに行われます。そのため、返済額も半年ごとに見直されると誤解されることがありますが、返済額の見直しは原則として5年に1度のペースでしか行われません。つまり半年ごとに金利を見直し、その金利変動を反映する形で、5年に1度、返済額が見直されるということです。

他にも、例えば「当初3年間は固定金利〇%」のように、返済期間中の2年、3年、5年、10年、15年、20年などの一定期間だけ固定金利が適用される「固定期間選択型」のローンもあります(詳細は後述)。

02固定金利と変動金利、ローン利用者はどちらを選ぶことが多い?

ここまで見てきた通り、固定金利、変動金利それぞれにメリット・デメリットがあるため、どちらを選ぶかを決めることは簡単ではありません。では、実際に住宅ローンを利用している人は、固定金利と変動金利のどちらを選ぶことが多いのでしょうか?

独立行政法人住宅金融支援機構が2020年11月に住宅ローン利用者を対象に行った調査によると、「変動型の住宅ローンを利用している」と回答した人は、全体の62.9%、「固定期間選択型の住宅ローンを利用している」と回答した人は24.5%、「全期間固定型の住宅ローンを利用している」と回答した人は12.6%でした。(※1)

また、同調査で、今後1年間の住宅ローンの金利見通しについて聞いたところ、「ほとんど変わらない」と回答した人が66.1%と最も多く、次いで「現状よりも上昇する」が18.1%、「見当がつかない」が8.4%、「現状よりも低下する」が7.3%という結果になりました。

日本銀行では現在、金融機関が企業への貸し出しや投資に資金を回すことで、経済の活性化とデフレからの脱却を目指す「マイナス金利政策」を続けており、その影響で一般の金融機関が設定する金利も低い状態となっています。もちろん今後、日銀が政策金利を引き上げれば、一般の金融機関の金利(市場金利)も上昇することになりますが、しばらくの間はマイナス金利政策が継続されるだろうという見方が大勢を占めています。このため、住宅ローンの金利についても「この先もしばらくは低金利が続くだろう」と判断し、固定金利よりも金利が低く設定されている変動金利の住宅ローンを選ぶ人が多いものと考えられます。

※1 出典:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査(2020年11月)」P2

03「固定期間選択型」という選択肢も

変動型の金利の低さに魅力を感じながらも、住宅ローン返済中にそれ以外にお金がかかる時期があり、その間の金利変動リスクが心配だという人もいることでしょう。そんな人のニーズに応えるのが、固定期間選択型の住宅ローンです。これは前述のとおり、返済期間の一定期間のみ固定金利が適用される住宅ローンのことで、固定期間が終了すると自動的に変動金利に切り替わりますが、終了前に手続きをすることで再び固定金利にすることを選ぶことが可能です。固定金利を選ぶ場合は金融機関によっては手数料がかかることもあるので、確認しておくことが必要です。

固定金利が適用される期間は金融機関や商品によって異なりますが、一般的には固定期間が長ければ長いほど、金利が高めに設定される傾向にあります。なお、住宅金融支援機構の調査では、固定期間選択型の住宅ローンのうち、もっとも多く利用されたのは固定期間が「10年超」のもので全体の48%、次いで「10年間」が28.9%、5年間が10.4%と、固定期間が長く設定されたものほど人気が高いことが明らかになりました(※2)。

※2 出典:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査(2020年11月)」P3

固定期間選択型のメリットは、何と言っても固定金利が適用されている間は市場金利の変動の影響を受けなくて済むことです。したがって、固定期間選択型は、「この先10年間は、子どもの教育費がかさむので、金利が上がって住宅ローンの返済額が上がると困る」、「妻が育休中で世帯収入が減っているので、職場復帰までの3年間だけは固定にしておきたい」、「車のローンの返済があと3年残っているので、その間は固定にしたい」などの事情で一定期間だけは固定金利で返済額を安定させつつ、総返済額は全期間固定型を選んだ場合よりも低く抑えたい人に向いていると言えます。

ただし、固定期間選択型を利用した場合、借り入れの時点では、固定期間終了時の市場金利が予測できないことに注意が必要です。将来的に、市場金利が急上昇する可能性もゼロではありません。そうなると固定期間終了後に変動金利、固定金利のどちらを選んでも、全期間固定型で返済した場合に比べて総返済額が増えてしまう恐れがあります。

固定期間選択型の住宅ローンを組む場合は、固定期間が終了した段階におけるライフステージや家計収支の状況などをよく考えた上で、固定期間を慎重に見極めることをお勧めします。

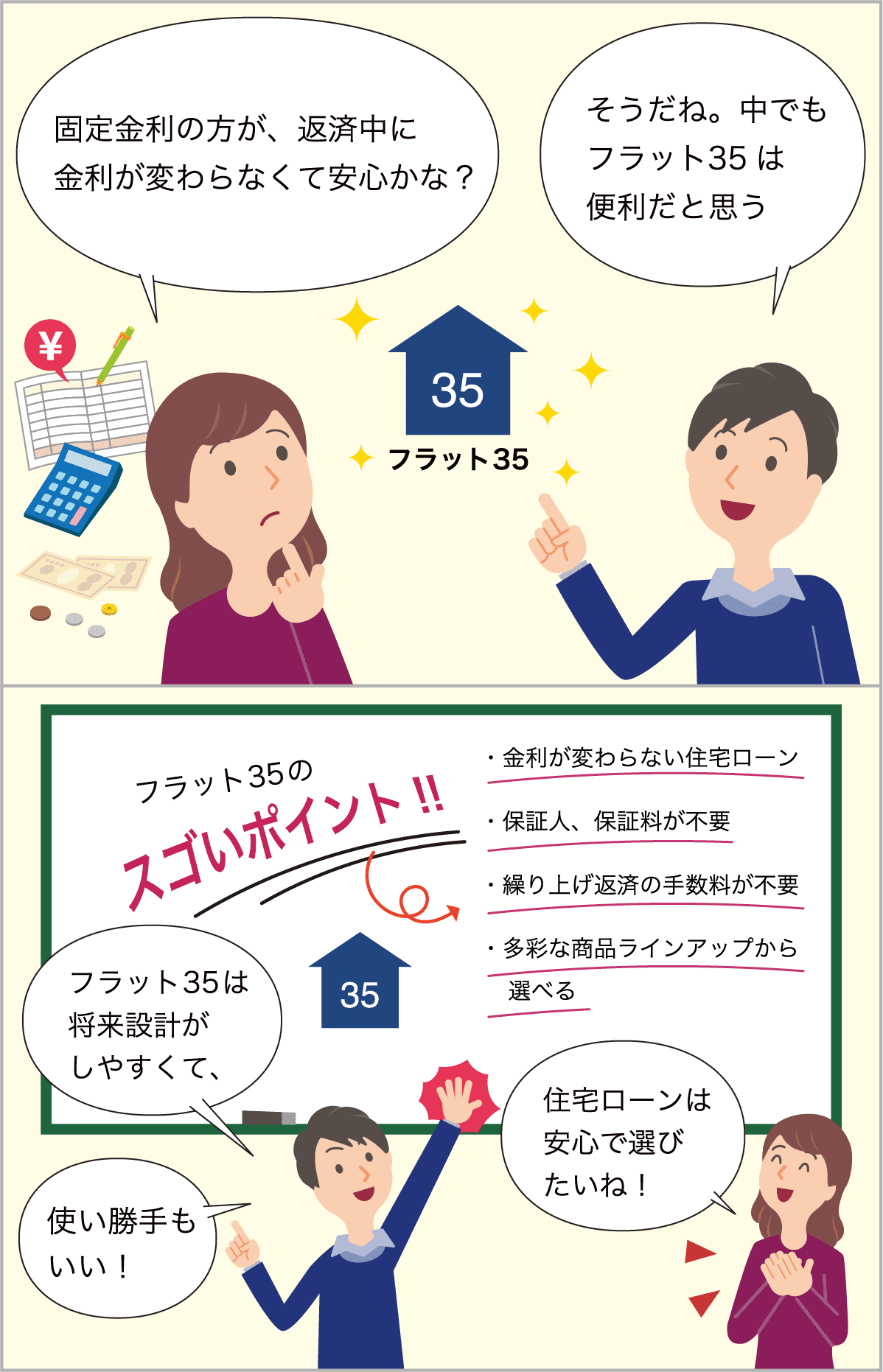

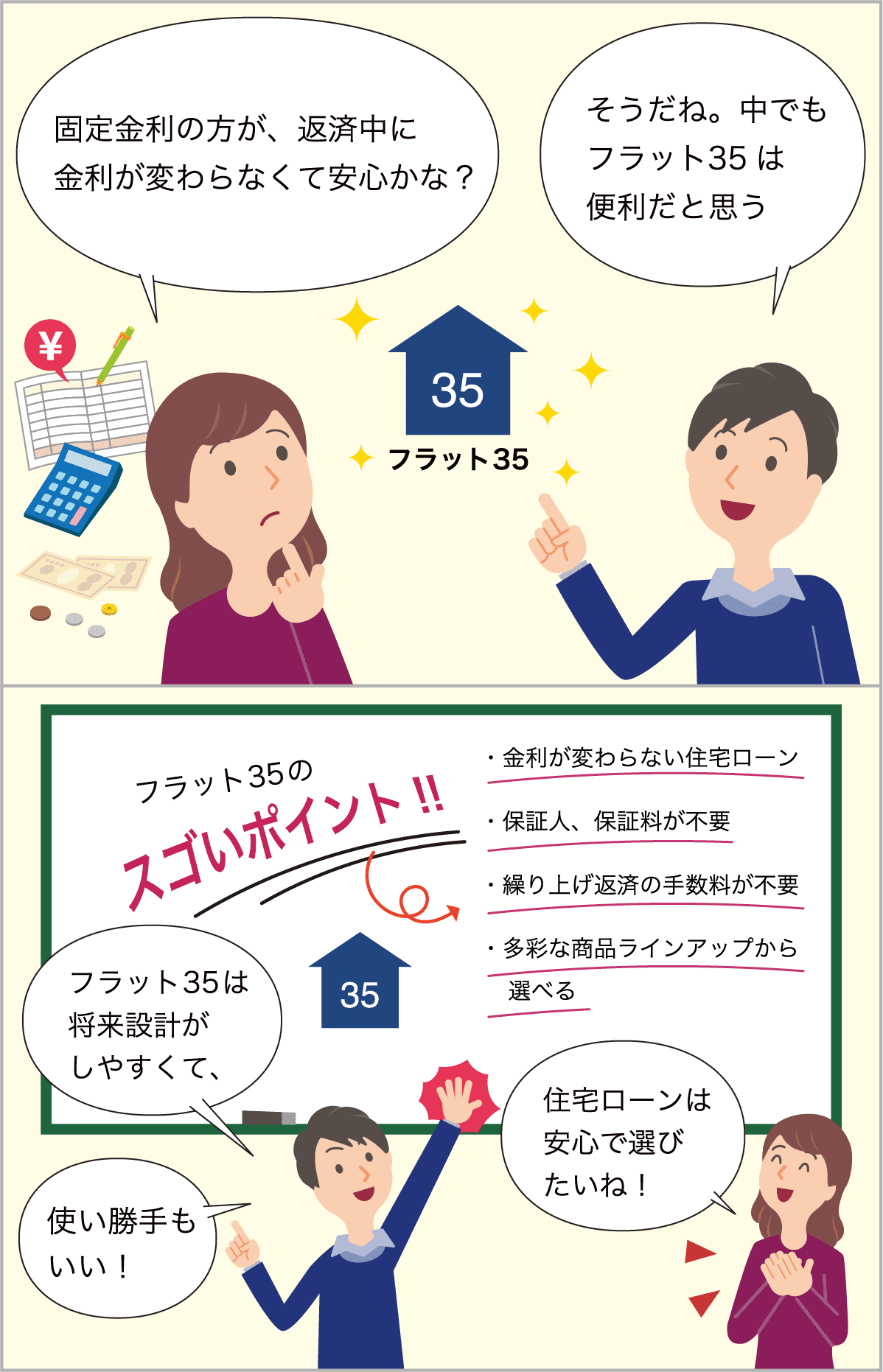

04多くの人に選ばれる「フラット35」とは?

金利変動のリスクを避け、計画通りに住宅ローンを返済していきたいタイプの人に選ばれるのが、全期間固定型の住宅ローンです。そして全期間固定型の代表格と言えるのが独立行政法人住宅金融支援機構と民間の金融機関が提携して提供している最長35年の住宅ローン「フラット35」です。同機構が行った調査では、全期間固定型住宅ローン利用者の74.1%が「フラット35」利用者だったことからも、その人気の高さをうかがうことができます(※3)。

※3 出典:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査(2020年11月)」P4

「フラット35」の特徴

では、「フラット35」はなぜ多くの人に利用されているのでしょうか。その理由を知るために、「フラット35」の主な特徴についてみていきましょう。「フラット35」には主に以下のような特徴があります。

全期間固定型である

「フラット35」は返済期間を通じて適用される金利が変わらない、全期間固定型の住宅ローンです。したがってローン借入時に返済完了までの金利と返済額が確定するため、金利変動リスクを不安に感じることなく、当初の資金計画にしたがってローンを返済することができます。

保証人が不要

民間の住宅ローンを組む際には保証人が必要な場合がありますが、「フラット35」では保証人を立てる必要がありません。また、多くの民間の住宅ローンで必要な保証料も不要です。

繰り上げ返済の手数料が不要

民間の住宅ローンの場合、返済期間中に繰り上げ返済をすると、金融機関によってはその手数料がかかることがありますが、「フラット35」では、手数料はかかりません。

多彩な商品ラインアップから選べる

「フラット35」には、省エネルギー住宅や耐震基準を満たす住宅など高品質な住宅を取得すると、借入金利が一定期間引き下げられる「フラット35S」や、住宅金融支援機構と地方公共団体が連携して設計した、当初5年間は年0.25%引き下げられた金利で利用できる「フラット35子育て支援型」など多彩な商品ラインアップが用意されており、ライフステージや目的別にプランを選べるようになっています。

なお、住宅金融支援機構が「フラット35」利用者を対象に行った調査で、「フラット35」を選んだ理由を聞いたところ、「今後の金利上昇に備えてあらかじめ将来にわたる返済額を確定しておきたかった」が最も多く、全体の53.6%。次いで「金利が低い」が42.1%、「フラット35Sを利用」が32.9%、「住宅事業者・販売事業者の勧め」が25.7%と続きました(※4)。金利変動の不安を感じなくて済む全期間固定型で、しかも金利が比較的低めに設定されている点が決め手となって、「フラット35」を選ぶ人が多いようです。

※4 出典:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査(2020年11月)」P16

「フラット35」の利用者は毎月いくら返済しているの?

では実際に「フラット35」を利用している人は、毎月どのくらいの金額を返済しているのでしょうか?住宅金融支援機構の「2019年度フラット35利用者調査」によると、総返済負担率(世帯収入に占める返済予定額/月)は、平均で21.7%。つまり、借入額はケースバイケースであるにせよ、「フラット35」の利用者は、平均すると世帯収入の21.7%に相当する金額を住宅ローンの返済に充てているということになります。たとえば世帯収入が50万円の世帯では、10万8500円を毎月返済している計算になります。

なお、取得した住宅の種類別に見ると、総返済負担率が特に高い傾向にあるのは土地付き注文住宅と新築マンションで、世帯収入に占める毎月の返済額の割合が「30%以上」と回答した人が、土地付き注文住宅では全体の16.1%、新築マンションでは13.1%にのぼりました(※5)。

※5 出典:独立行政法人住宅金融支援機構「2019年度フラット35利用者調査」P17、18

この調査結果を見て、「収入の2割超も返済に充てられるかな?」と不安になった方もいるかもしれません。そもそも、「どのくらいの借入額なら無理なく住宅ローンを返済できるのか」がわからない、あるいは「自分の収入で、どのくらいローンが借りられるのか」がわからないという理由で、住宅の購入をためらっている人は少なくありません。実際に無理なく返済できる借入額や借入可能額を確認するには金融機関に相談に行くのが一番ですが、その前にオンラインで利用できる無料のシミュレーションサービスを使って、借入可能額や毎月の返済金額の目安を確認しておくと良いでしょう。

05住宅ローン返済額をシミュレーションしてみよう

ここでは、「スゴい住宅ローン探し」の「住宅ローンシミュレーション」を使って無理のない住宅購入予算を検討してみることにします。

借入可能額を知りたい!「家賃くらいの返済額だと、いくらくらいの家が買える?」

現在毎月10万円の家賃を払っている45歳のAさんは、できれば家賃と同じくらいの返済額で定年(65歳)までに返済を終えられる住宅ローンを検討しています。以下の条件で住宅ローンを組む場合、どのくらいの金額が借りられるのでしょうか?

- 現在支払っている家賃:10万円/月

- ボーナス時(年2回):20万円/回

- 希望返済期間:20年

- 金利:変動金利0.38%/年(ジャパンネット銀行:これ以降の銀行の金利はいずれも2021年2⽉1⽇現在)

この条件を「住宅ローンシミュレーション」の「借入可能額シミュレーター」に入力して試算してみると、Aさんの借入可能額は3079万円。つまり、金融機関の審査に通れば、今の家賃負担と同じくらいの返済額で、約3000万円のローンなら借りられる可能性が高いということになります。なお、他の条件は同じで、金利を変動型から全期間固定型(1.040%/みずほ銀行)に変更すると、借入可能額は2885万円と、変動型の場合に比べて194万円も少なくなります。また、当初10年間だけ固定金利の固定期間選択型(0.499%/ジャパンネット銀行)で試算すると、借入可能額は3043万円と変動型にくらべて借入可能額は36万円少なくなります。

毎月の返済額は同じでも、金利によって借入可能額が大きく変わることがわかります。変動型や当初10年間の固定期間選択型を選ぶと、全期間固定型よりも多く借り入れができ、総利息も少なくて済みますが、将来の金利変動のリスクがあることに留意が必要です。

住宅ローンの種類別での金利、借入可能額の試算

| 変動型 | 固定期間選択型(当初10年間) | 全期間固定型 | |

| 金利 | 0.38%(ジャパンネット銀行) | 0.499%(ジャパンネット銀行) | 1.040%(みずほ銀行) |

| 借入可能額 | 3079万円 | 3043万円 | 2885万円 |

毎月の返済額が知りたい!「家を購入したら毎月の返済額はいくら?」

近所で販売されている5000万円のマンションの購入を検討している会社員のBさん。購入資金には自己資金1000万円を充て、残り4000万円は住宅ローンを利用したいと考えていますが、毎月の返済金額が家計の負担になるのではと不安を抱いています。以下の条件で4000万円のローンを借りた場合、毎月の返済額はいくらになるのでしょうか?

- 借入希望額:4000万円

- 返済期間:30年

- ボーナス時(年2回):20万円/回

- 金利:全期間固定金利1.040%(みずほ銀行)

以上の条件を「住宅ローンシミュレーション」の「毎月の返済額シミュレーター」に入力して試算してみると、Bさんの毎月の返済額は9万574円、総返済額は4662万円という結果になりました。毎月の返済額について、「もう少し多く払える」もしくは「もう少し減らしたい」と感じた場合は、返済期間を調整してみましょう。

たとえば、他の条件は同じで返済期間を30年から25年に短縮すると月々の返済は約2万3000円高い11万3605万円となりますが、総返済額は4548万円と約120万円も抑えることができます。一方、返済期間を5年長く設定して35年とすると、毎月の支払額は7万3879円と約1万6000円安く抑えることができますが、総支払額は4778万円と100万円以上高くなってしまいます。毎月の支払金額を抑えたいために、ローン期間を長く設定してしまうと、その分、利子の支払いが増えてしまうため、総支払額が高くなってしまうことに注意が必要です。

返済期間による返済額と総支払額の試算

| 返済期間 | 返済額/月 | 総支払額 |

| 25年 | 11万3605円 | 4548万円 |

| 30年 | 9万574円 | 4662万円 |

| 35年 | 7万3879円 | 4778万円 |

適切な予算を知りたい!「我が家にとって適切な住宅購入予算はいくら?」

「住宅ローンシミュレーション」の「住宅購入予算シミュレーター」では、さまざまなライフイベントも加味しトータルに住宅予算を試算することができます。

会社員のAさん(35歳)はフリーランスで働く妻(30歳)、5歳の息子の3人暮らしです。息子の小学校入学を前に住宅の購入を考えています。Aさん夫婦の希望は、息子の教育費や夫婦の老後資金の確保を考慮して、住宅にかけるお金と貯蓄に充てるお金とのバランスを上手に配分すること。Aさんはどのくらいの金額を住宅購入に充てるのが適切なのかを調べることができます。

- Aさん

- 年齢:35歳

- 年収:600万円

- 現在の貯蓄額:1000万円

- 退職金予定額:2500万円

- 住宅購入時の頭金:1000万円

- Aさんの妻

- 年齢:30歳

- 年収:300万円

- 現在の貯蓄額:300万円

- 退職金予定額:なし

- 子ども:1人(5歳)。今後のお子さまの予定はないものとします。

現在の住居費を10万円とすると、毎月の生活費は42万8000円となりました。これは世帯年収の全国平均から設定された数字です。上記の条件で試算すると、次のような結果となりました。

- Aさんの物件購入予算:6694万円(頭金1000万円、ローン借入額5694万円)

- 住宅ローン返済額:15万円/月

- 65歳時の貯蓄額(※):5880万円

※住宅購入後、今の収入・支出を維持しライフイベントに必要な支出を引いたお金を貯金した場合の見込み額

このケースでは住宅予算と貯蓄のバランスを重視したプランを選択しましたが、他に家を重視するプラン、貯蓄を重視するプランごとに試算することも可能です。

「住宅ローンシミュレーション」には、ここで紹介した「購入予算シミュレーター」、「借入可能額シミュレーター」、「毎月の返済額シミュレーター」のほかに、「老後のお金シミュレーター」も用意されています。どのシミュレーターも様々な条件を比較できる便利な機能がついており、たとえば金融機関を変えた場合の借入可能額の違いや、金利のタイプを変えた場合の毎月の支払額の違いなども簡単に比較検討することができます。もちろん、シミュレーションで得られる結果はあくまでも試算なので、シミュレーション通りに予算が確保できたり、貯蓄ができたりするとは限りませんが、無理なく住宅を購入・返済するための目安として、試算結果を確認してみると良いでしょう。

- 返済期間を通じて適用される金利が変わらない住宅ローン

- 保証人、保証料が不要

- 繰り上げ返済の手数料が不要 ・多彩な商品ラインアップから選べる

監修:相山華子

ライター、OFFICE-Hai代表、2級ファイナンシャル・プランニング技能士

プロフィール

1997年慶應義塾大学卒業後、山口放送株式会社(NNN系列)に入社し、テレビ報道部記者として各地を取材。99 年、担当したシリーズ「自然の便り」で日本民間放送連盟賞(放送活動部門)受賞。同社退社後、2002 年から拠点を東京に移し、フリーランスのライターとして活動。各種ウェブメディア、企業広報誌などで主にインタビュー記事を担当するほか、外資系企業のための日本語コンテンツ監修も手掛ける。20代で不動産を購入したのを機に、FP(2級ファイナンシャル・プランニング技能士)の資格を取得。金融関係の記事の執筆も多い。

教えて!フラット35 フラット35の疑問や不安をサクッと解消

関連キーワード