希望条件でランキングを見る

あなたにぴったりの住宅ローンを見つけよう

借入希望額

購入するエリア

がん団信

表示する金融機関

-

{{bank.title.rendered}}

{{productName(bank)}}

変動{{rate(bank)}}~%

金利

/年月々支払額万円

総支払額万円

- 特徴

- 諸費用

- 団信

- 口コミ

このタブは{{bank.title.rendered}}からのお知らせです。

-

オススメポイント

諸費用

- ・{{item.other_commission_label}}{{item.other_commission_value}}

計

- {{item.other_commission_supplement_2}}

-

{{review.acf.rate_type}}{{review.acf.rate.toFixed(3)}}%雇用形態 {{review.acf.emproyee}}|年齢 {{review.acf.age}}歳|勤続年数 {{review.acf.work_year}}年以上|年収 {{review.acf.income}}万円|借入金額 {{review.acf.loan_price}}万円|物件価格 {{review.acf.buy_price}}万円|借入期間 {{review.acf.loan_duration}}年|借入時期 {{review.acf.loan_start}}選んだ理由{{review.acf.msg1}}満足している点{{review.acf.msg2}}改善してほしい点{{review.acf.msg3}}

口コミはまだ投稿されていません。

※ 金利ランキングの対象金融機関は、当社が選定した一部の金融機関であり、全ての金融機関ではありません。

※ ランキングに表示されている月々支払額、総支払額は、選択された借入ご希望額を元に、返済期間35年、ボーナス払いなしの場合で、リクルートが独自に試算した計算結果です。金融機関でのシミュレーションと結果が異なる場合があります。本シミュレーションは当初借入金利が、完済まで変わらないと仮定した場合の試算です。融資手数料、物件検査手数料、火災保険料などは含まれていません。

※ 「みんなの口コミ」は、ユーザーがご利用していた時点の内容に基づく主観的なご意見・ご感想です。あくまでも一つの参考としてご活用ください。

※ 実行金利や返済額などの情報は、ユーザーの自己申告による情報です。ご利用者様が当社提供情報を閲覧される時点での各商品の金利、手数料その他を保証するものではありません。

※ 「みんなの口コミ」は、当社で実施したアンケートにてご回答いただいたものを掲載しております。

※ 実行金利は、借り入れ時点での金利をご記入いただいております。

銀行比較表

あなたにぴったりの住宅ローンを見つけよう

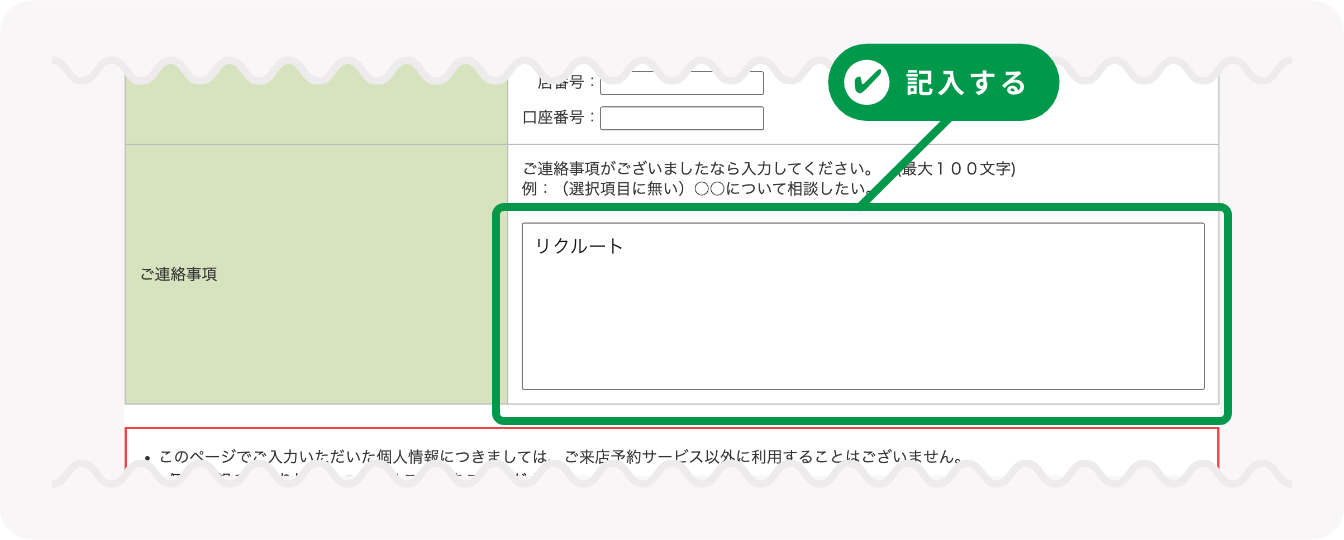

電話で申込む

フリーダイヤル相談コーナー

受付時間|9:00~17:30(平日)

※ サービス番号3、商品選択番号2を選んでください

※ 金融機関休業日は除きます

申込みはお電話で!

0120-26-0556

はじめての住宅ローン

住宅ローン

変動金利

ランキング

と最新動向、メリット・デメリット

最新ランキングと動向から特長まで変動金利を理解しましょう。

最新ランキングと動向から特長まで変動金利を理解しましょう。

Contents 1st

変動金利の

最新動向

(2026年1月)

今月の傾向を解説!

- 変動金利とは

- 最新トピックス

- 主要金融機関の変動金利動向

- まとめ

Contents 2nd

変動金利の

特徴

長所・短所を確認!

- 仕組み

- メリット・デメリット

- まとめ

- 変動金利 Q&A

- ~コラム~

- ・変動金利で金利が決まる仕組み

- ・近年の変動金利動向

変動金利の

最新動向

最新の

変動金利トレンド

専門家に教えて

もらいました。

川添典子

住宅金融普及協会 住宅ローンアドバイザー

2級ファイナンシャル・プランニング技能士

変動型で住宅ローンを組むなら、金利の上げ下げの状況は常に把握しておく必要があります。

Contents

- 変動金利とは

- 最新トピックス

- 主要金融機関の変動金利動向

- まとめ

変動金利の最新動向 #1

変動金利は、経済の状況などによって変動。

住宅ローンを利用する際には、金利が一定の固定金利と、経済状況などで金利が変動する変動金利の2種類があり、どちらかを選ぶことになります。

住宅ローンを借り入れている間が固定金利の場合は、毎月のローン返済額が変わらないため、資金計画を立てやすいというメリットがあります。一方で変動金利の場合は、固定金利よりも金利が低く、支払う利息が少なくて済む可能性があります。

最新の変動金利は常にチェックを!

変動金利は名前の通り、常に変動しますので、最新の動向について注視する必要があります。また、住宅ローンの融資を受ける金融機関によっては、設定金利が異なりますので、住宅ローンを利用する際は複数の金融機関を比較した上で検討する必要があります。

近年は今までにないほど「低金利」といわれています。それでは変動金利の最新状況や主要金融機関の動向はどのようになっているのでしょうか。次より、解説します。

変動金利の最新動向 #2

2024年3月にマイナス金利が解除されたものの、緩和的な動きが続いていましたが、2024年6月からの円安の対策として、日銀は2024年7月31日の金融政策決定会合にて0.25%の利上げを決定しました。その後「利上げは慎重に行う」と発表していたものの、2025年1月に行われた金融政策決定会合にて、政策金利が0.5%に引き上げられました。その後、2025年12月18日から19日にかけて開催された金融政策決定会合では0.25%の引き上げが決まり、実施的な政策金利は0.75%まで引き上げられています。固定金利は長期金利(10年国債利回り)の影響を受けるため、今後の動きに注目しておきましょう。

また、変動金利は短期プライムレートを基準として決まりますが、2009年からずっと変化がなかった短期プライムレートが2024年9月2日にこれまでの1.475から1.625に上昇したため、2024年10月に多くの金融機関が金利を引き上げました。その後は横ばいの状態を推移していたものの、2025年4月に一旦引き上げ、その後据え置いている金融機関が多いことから、今後の動向に注意が必要です。

長期金利は、低水準が続く。

それではまず、変動金利の最新の動向(2026年1月1日現在)について紹介します。変動金利は固定金利と比べると金利が低いという特徴があります。

.png)

※このグラフは過去の住宅ローン金利の推移を示したものであり、将来の金利動向を約束あるいは予測するものではありません

2025年3月の長期金利の推移をみると、2024年1月の時点で0.6%を推移していましたが、その後マイナス金利の解除とともに上昇傾向を続け2024年8月31日には1.07%まで上がる結果となりました。

しかし、2024年8月に入ってからは1%を下回る数値で推移しており、その後2025年5月末には1.518%となっていたものの、2025年7月に入ってから上昇傾向になり、12月末には2%台にまで上昇したことから、2026年1月の固定型住宅ローンの適用金利については、ほとんどの金融機関が金利を引き上げる結果となりました。

短期金利は上昇の可能性も

一方、変動金利が影響を受けやすいとされる、政策金利は0~0.1%程度とされていましたが、2025年1月に行われた金融政策決定会合では政策金利を0.5%に引き上げることが決定されました。また、2025年12月に行われた金融政策決定会合では、さらに0.25%引き上げられたことから、今後の動向に注意が必要です。このことから、変動金利の最新の傾向と特徴として、以下のことが推定できます。

- ・短期金利の水準は0.5%以上になる可能性がある

- ・政策金利が上昇したことから、今後は利上げが予想される

- ・利上げは今後のアメリカ政府の動きや物価上昇率を見ながら慎重に行われることが予想される

住宅ローンでもし変動金利を選ぶ場合は、金利上昇リスクについて検討する必要があります。マイナス金利政策が解除されたことや2025年1月に行われた金融政策決定会合にて、政策金利が0.5%に引き上げられたことを受け、多くの金融機関が2025年4月から金利を引き上げています。そして、2025年12月の金融政策決定会合にて、さらに0.25%の引き上げが発表され、今後の追加利上げも見込まれることから、今後の住宅ローン金利の動きに注目しておきましょう。

次回の金融政策決定会合は2026年1月22日から23日にかけて行われますが、2026年前半に追加利上げが行われるのではないかとの予想もあり、今後の動向が注目されています。

変動金利の最新動向 #3

それでは次に、住宅ローンを扱っている主要金融機関における、変動金利の動向について紹介します。前述した通り、変動金利においては1%を割り込んでおり、金利を据え置く金融機関が多い状況です。ただし、金利を引き上げている金融機関もあるため、今後の動向に注意しておきましょう。

| PayPay銀行 | 0.500%(前月と変わらず) |

| SBI新生銀行 | 0.590%(前月と変わらず) |

| auじぶん銀行 | 0.630%(前月と変わらず) |

| りそな銀行 | 0.640%(前月と変わらず) |

| 埼玉りそな銀行 | 0.640%(前月と変わらず) |

2026年1月の主な金融機関の変動金利は、0.6~0.7%台になっており、費用などを含んだ実質金利は、約0.6~0.9%となっています。

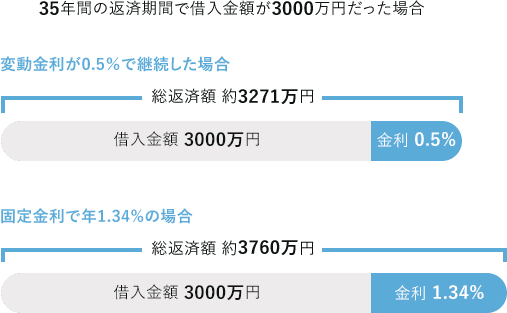

例えば、35年間の返済期間で借入金額が3000万円だった場合、変動金利が0.5%で継続した場合は、総返済額は約3271万円となります。しかし、固定金利で年1.34%の場合では、総返済額は3760万円となり、その差は約500万円にもなります。

このまま低金利が続くと考えるのであれば、変動金利で住宅ローンを組むことは合理的な選択といえるかもしれませんが、もし変動金利が上昇した場合はその分のコストが加わります。

スゴい速い住宅ローン審査では、最新の変動金利で、住宅ローンの借り入れが可能かの金融機関の審査結果が、WEBで最短15分でわかります。

家探し中の人も、これから家探しをする人もまずはチェックしましょう。

変動金利の最新動向

・マイナス金利解除により、最新の金利動向は常にチェックを

・短期金利は据え置いている金融機関が多くみられる

・長期金利は引き上げ傾向にあり、2026年1月はほとんどの金融機関が金利を引き上げている

・主な金融機関の変動金利は、0.6〜0.8%程度を維持

変動金利の

特徴

変動金利は

どんな人に

向いている?

金利、上がったらどうなるの?市場と連動?

変動金利の仕組み、メリット・デメリットを理解しましょう。

Contents

- 仕組み

- メリット・デメリット

- まとめ

- ~コラム~

- ・変動金利で金利が決まる仕組み

- ・近年の変動金利動向

変動金利の特徴 #1

住宅ローンの3つのタイプとは?

住宅ローンには、前述した通り変動金利と固定金利の2種類があります。住宅ローンの金利プランではこの2つを基にして変動型、固定期間選択型、全期間固定型という3つが主に用意されています。固定金利期間中は金利の水準が大幅に上昇したとしても、金利は見直されることがないため、毎月のローン返済額は変わりません。

変動金利は半年ごとに見直される

一方で、住宅ローンにおける変動金利では、金利の数値が変動します。固定金利と比べると金利が低いのが特徴です。金利は半年ごとに見直されるため、毎月の返済額が変わる可能性があります。変動金利には固定金利にはない条件なども設定されているため、そうした特徴を前もって理解しておく必要があります。

金利が上昇するとどうなる?

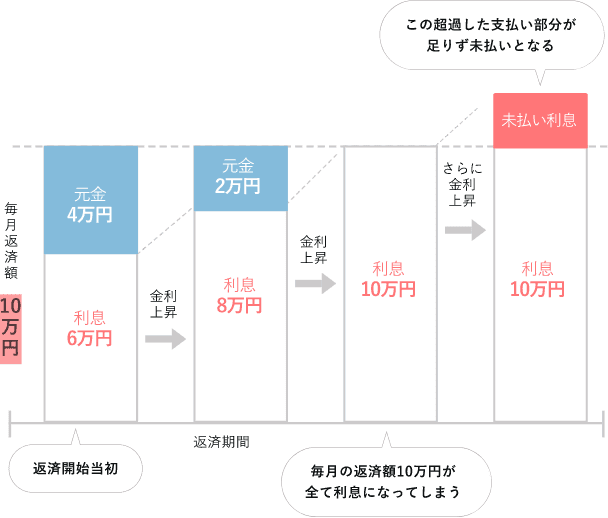

住宅ローンで変動金利を選択した場合は、「金利が半年ごとに見直される」と前述しました。しかし、たとえ金利が変更されたとしても、返済額の見直しは5年に1回という決まりがあります。さらに返済額が増える場合は、従来の返済額の1.25倍の金額までが上限と定められています。つまり、半年ごとに金利が見直されても、実際に返済額が変更されるまでには、資金を準備することができます。

仮に、毎月の返済額が10万円だった場合は、返済の内訳が「利息6万、元金4万」だったのが、金利が上昇することによって「利息8万円、元金2万円」になり、さらに金利上昇が続くと、毎月10万円の返済がすべて利息となってしまいます。そしてまた金利が上昇すれば毎月返済額を超えてしまい、その超えてしまった部分が「未払い利息」となるのです。

金利が上昇することで返済額に占める利息の割合が多くなり、元金の返済額がなかなか減らないケースもあることから、金利の上昇が大きい場合は、毎回の返済額で利息を払うことができず、「未払い利息」が発生します。金利が下がれば返済額は少なくなりますが、金利が上昇することで、返済額が増えることとなるため、あらかじめ余裕資金などの貯えをする必要があるでしょう。

例えば、住宅ローンを借りる契約者が夫婦共働きで資金に余裕がある場合などは、もし金利が上昇したとしても、返済額が増える前に余裕資金を使って繰り上げ返済を行えば、元金分を減らすことができるため、金利上昇の影響による負担を軽減することができます。また、住宅ローンの借入金が少ない場合は、金利の上昇で受ける経済的負担は少ないといえるでしょう。

変動金利の特徴 #2

では次に、変動金利のメリットとデメリットについて紹介します。多くの金融機関が変動金利の住宅ローンを扱っています。定期的に金利が見直されることによって、金利が動く可能性があるため、返済額が下がるメリットもあれば、逆に金利が増えて返済額が大きくなるデメリットもあります。

過去最低水準の低金利といわれている変動金利ですが、これから住宅ローンの金利について検討する方は、低金利で得られるメリットについて十分に検討し、さらに金利以外にかかる手数料などを見込んだうえで、住宅ローン金利を選ぶようにしましょう。

変動金利の特徴を把握した上で選択を。

もし毎月の住宅ローンの返済額が上がっても、預貯金などで対処することができるという方や、ローンの返済金額が少ない場合、返済期間が短い場合などは、金利が上昇した際の負担が少ないため、変動金利が向いているといえます。しかし、借入額や返済期間、年収などの条件によっては、変動金利よりも固定金利を選ぶ方がいい場合もあります。経済的な負担を十分に考慮した上で、金利のタイプについて検討するようにしましょう。

詳しくは下記の関連記事で説明しています。ぜひ参考にしてください。

変動金利のメリット

- ・固定金利よりも金利が低い設定となっている。

- ・この先金利が上昇しない場合は、ずっと低金利のまま。

変動金利は住宅ローンを借りている途中で金利が変動します。前述した通り、半年ごとに金利が見直されたとしても、低金利の状態が続けば大きな変化はないといえるでしょう。

もともと固定金利よりも低い設定となっている変動金利は、ローンの返済期間が短い、借入金額が少ない場合などは、金利が上昇するリスクも少ないことから、低金利を考慮して利息を少しでも低く抑えたい方にはおすすめの金利といえるでしょう。

変動金利のデメリット・リスク

- ・数年後など、ローン返済中に金利が上昇するリスクがある。

- ・金利が上昇することで予想よりも返済額が増え、返済が苦しくなる。

変動金利では、毎年4月と10月に金利が見直されるのが一般的です。返済額が変わる場合は借りた時点から数えて6年目に変更されます。金利が上昇したとしても、毎月の返済額が1.25倍以上にはならないというルールはありますが、毎月の返済額に上限はあっても、金利には上限がありません。つまり、金利が上がり続けることで、毎月の返済額からは先に利息が引かれていき、残った金額から元金が引かれることになります。

金利が上がり、さらに元金の減りが遅くなることで、「未払い利息」が発生し、最終的な総返済額も増えていくことになります。金利の状況はあくまでこれからも変動していく可能性があることを十分に考慮した上で、変動金利か固定金利かを選択する必要があるでしょう。

当初予定していた返済額が多くなってしまった場合は、家計や生活にも影響しますので、長期間にわたる住宅ローンの利息については、近年の経済状況や金利の特徴をしっかりと理解した上で決める必要があります。

変動金利の特徴

・変動金利では、金利が半年ごとに見直される。

・固定金利よりも金利が低く設定されている。

・変動金利を選ぶなら、ローン返済中に金利が上昇した時のリスクも考慮。

-

変動金利の特徴は?

-

変動金利の大きな特徴は、半年ごとに金利が見直されることです。金利が変動するため毎月の返済額が変わる可能性があります。一方で、固定金利よりも金利が低いため、支払う利息が少なくて済む可能性があります。

詳細は「変動金利の特徴」をご覧ください。 -

変動金利が向いている人は?

-

金利の変動により、毎月の住宅ローンの返済額が上がっても、預貯金などで対処できる方、ローンの返済金額が少ない場合、返済期間が短い場合などは、金利が上昇した際の負担が少ないため変動金利が向いているといえます。

詳細は「メリット・デメリット」をご覧ください。

住宅ローン変動金利の動向、特徴を理解して、あなたにぴったりの住宅ローンを見つけてください!

スゴい速い住宅ローン審査では、最新の変動金利で、住宅ローンの借り入れが可能かの金融機関の審査結果が、WEBで最短15分でわかります。

家探し中の人も、これから家探しをする人もまずはチェックしましょう。

変動金利解説コラム

押さえておこう!

変動金利で金利が決まる仕組み

短期プライムレートは日銀が決める政策金利を元にして決められるため、もし日銀が政策金利を引き上げた場合は、連動している短期プライムレートや住宅ローンの変動金利も上昇することになります。

住宅ローンを扱う民間銀行は、日銀から融資を受けることで、住宅ローンの貸し出しを行っています。政策金利は、日銀が民間銀行に貸し出す際の金利のことで、民間銀行は日銀から借りた金利と、個人に貸し出す住宅ローンの金利の差額で収益を上げています。政策金利は住宅ローン以外の金利の基準にもなっており、政策金利に何%上乗せするかが、それぞれのローンの金利を決めています。

ここで一つ注意したいのが、前述した政策金利や短期プライムレートを元に決められた金利が、あくまで変動金利の「基準金利」となることです。例えば、実際に住宅ローンを借りる際には、基準金利の2.475%から、「優遇金利」を引いた金額が適用されます。優遇金利とは、住宅ローンを借りる契約者が一定の条件を満たすことで適用される金利のことで、先ほど紹介した基準金利から優遇金利を差し引いた数が、ローン返済時の金利となります。例えば、基準金利が2.475%で、優遇金利が2.0%の場合は、0.475%が返済時の金利となります。

返済時の金利 =

基準金利 − 優遇金利

優遇金利は金融機関の各種キャンペーンなどによって適用される金利です。優遇金利が大きいほど、返済額が減ることになります。住宅ローンで変動金利を選ぶ際は、優遇金利に適用期間が設けられている場合があるため、優遇金利が全期間なのか、それとも一定期間なのか、プランの内容について確認するようにしましょう。

近年の変動金利動向

住宅ローンにおける変動金利に関しては、民間金融機関の変動金利の推移をみると、2009年以降金利は2.475%のままだといいます。低金利時代といわれていながらも、金利が下がるわけではなく実質固定化されている背景には、短期プライムレートが変動していないことが理由となっています。

現在は2.475%ですが、かつてはこの約3.4倍だったのです。仮に8.5%の金利を住宅ローンで返済していくと仮定した場合、借入金額が5000万円、返済期間が35年間を条件とすると、月々の返済金額は373,430円、総返済額は約1.5億円にまでなります。

しかし、バブル経済は「不動産総量規制」と「公定歩合引き下げ」によって終わりを迎えます。不動産融資総量規制とは、不動産の売買に規制を設ける制度のことで、不動産の需要が減り、結果として不動産価値が下がる結果となりました。2000年以降になると、現在の水準に近い金利となり、さらに住宅ローンを扱っている金融機関が優遇金利を設定したことにより、住宅ローンの金利は低金利となっていきました。

さらに、2016年には、政府が「マイナス金利政策」を導入しています。マイナス金利政策はゼロ金利政策を加速させる政策なので、住宅ローンの金利は更に低下することになりました。

関連キーワード

他金融機関も比較できる!

金融機関の金利で

シミュレートする

この金利で

シミュレートする

支払条件(月額・借入期間)から

すると借入可能額はいくら?

予算が決まっているけど

毎月の支払額はいくら?

サイトご利用上の注意

- ・金利ランキングの対象金融機関は、当社が選定した一部の金融機関であり、全ての金融機関ではありません。

- ・本記事は情報の提供を目的としています。本記事は、特定の商品の売買、投資等の勧誘を目的としたものではありません。本記事の内容及び本記事にてご紹介する商品のご購入、取引条件の詳細等については、利用者ご自身で、各商品の販売者、取扱業者等に直接お問い合わせください。

- ・当社は本記事にて紹介する商品、取引等に関し、何ら当事者または代理人となるものではなく、利用者及び各事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとします。

- ・当社は、本記事において提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。本記事には、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- ・本記事のご利用に当たっては上記注意事項をご了承いただいたものとします。

- 金利ランキング

- 最新動向

- 特徴