【FP徹底解説】住宅ローンを組むときの金融機関の選び方とチェックポイント

住宅ローンを組む際には、金融機関のネームバリューや規模の大小にこだわる必要はありません。「どの金融機関を選ぶか」といった視点ではなく、各金融機関が提供している住宅ローンの金利や返済プランなどを比較・検討し、「希望する借入金額やライフプランに合致した住宅ローンを選ぶ」という視点で考えるのが合理的です。その結果として、「○○銀行や△△バンク、××金庫の住宅ローンを選んだ」ということになるのです。 「有名だから安心」「審査に通ったところから借りればいい」などといった安易な考えを持つと、経済的な負担が大きくなるケースもあるので、住宅ローンは慎重に比較・検討してください。

様々な金融機関で取り扱われている住宅ローン。しかし、初めて住宅ローンを組む人にとっては何が違うのか、自分に合った金融機関はどこなのかを判別するのは難しいことです。FPの竹下さくら先生が、後悔のない住宅ローン選びのための重点チェックポイントを解説します。

01住宅ローンを選ぶ手順とチェックポイント

住宅ローンを組もうとしている人から、よく質問されることのひとつに「借りるなら、信用金庫やネット専業銀行より、メガバンクや地銀のほうが安心でしょうか」というものがあります。しかし、住宅ローンを借りるにあたっては「メガバンクだから安心」「小さな銀行だから不安」といったことはないと考えていいでしょう。

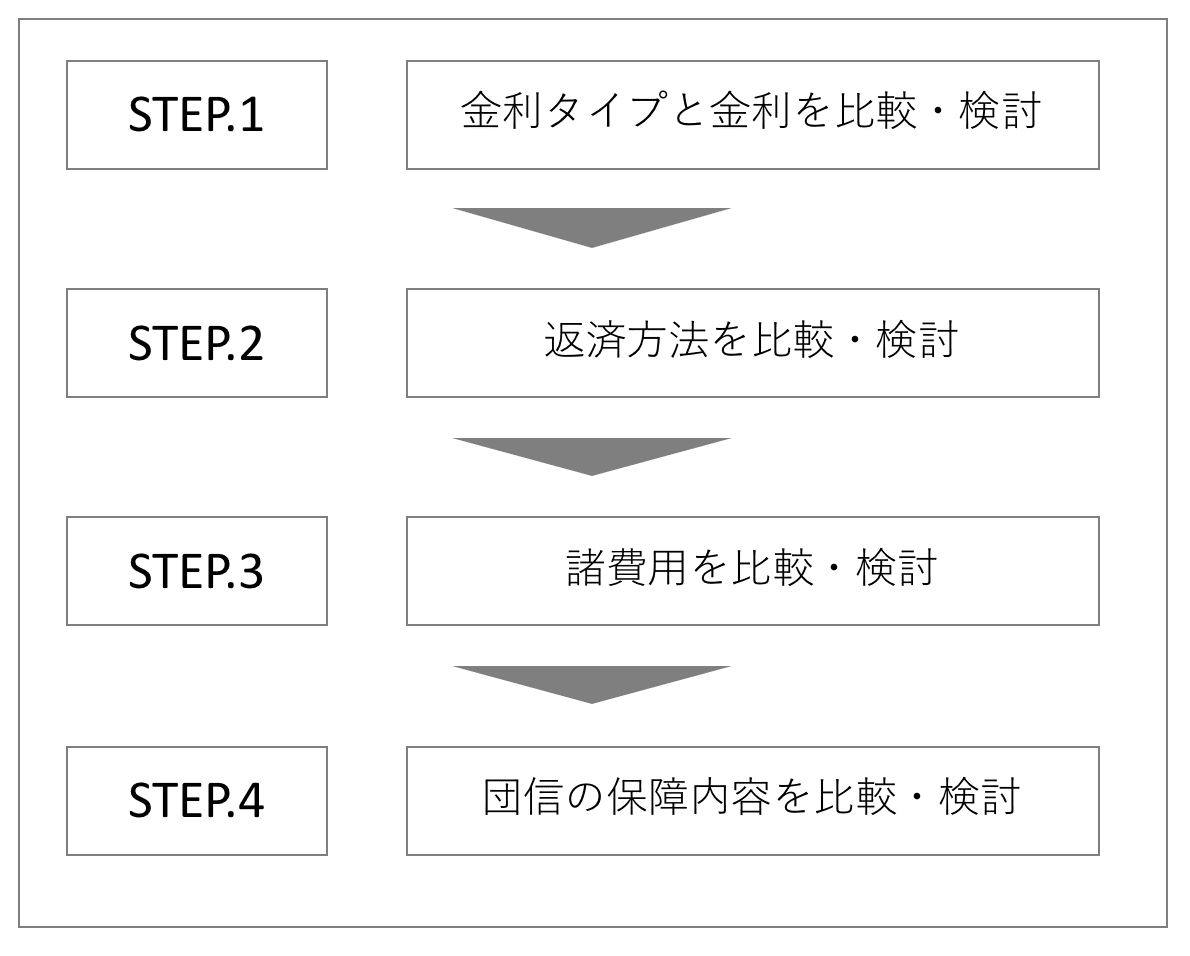

それでは、何をポイントにどのような手順で各金融機関の住宅ローンを比較・検討していけばいいのでしょうか。まずは、適切と考えらえる比較・検討フローを紹介しておきます。基本的には下記の順で住宅ローンを組む金融機関を絞り込んでいきましょう。

住宅ローンを選ぶ際の比較・検討フロー

02金利タイプと金利を比較・検討

住宅ローンを組む金融機関を選ぶ際に、第一に比較・検討したいのが、金利タイプと金利です。住宅ローンの金利タイプと金利は金融機関によってまちまち。どちらも返済額や返済期間に直結する要素であり、基本的には「自分に合った金利タイプと金利で住宅ローンが提供されているか」という観点から、金融機関を絞り込んでいくのがスマートです。

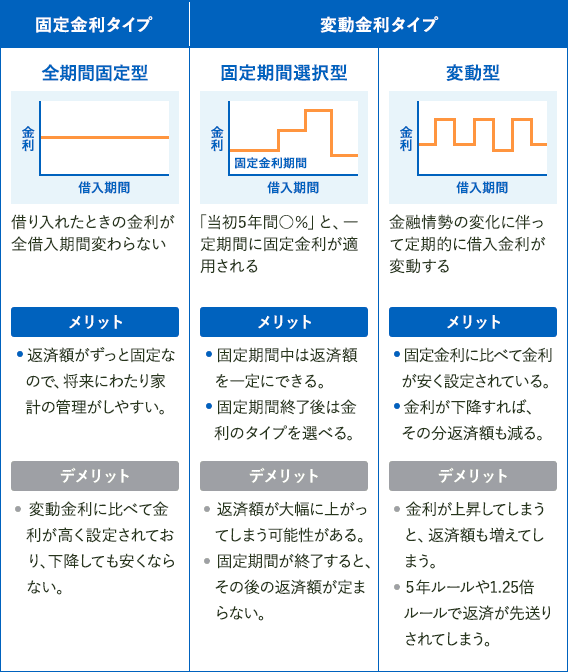

金利タイプと金利を同時にチェックするのは、両者が連動しているからです。金利自体は金融機関が個別に設定しているものなのですが、金利タイプによって返済開始当初の金利の水準が異なるのです。それぞれの特徴を下記の表にまとめたのでチェックしてみてください。

住宅ローンの金利タイプの仕組みと特徴

変動金利型、全期間固定金利型、固定金利選択型のどの金利タイプを選ぶかは悩むところですが、考え方の基本としては、「現在の低金利のメリットを最大限に活かし、できるだけ繰り上げ返済をして元金を減らしていく」のであれば変動金利型や固定金利選択型を、「金利は高めでも完済まで返済額が変わらない」という安心感を得たいのであれば全期間固定金利型を選ぶのがいいでしょう。

金利そのものはそれぞれの金融機関によって異なり、少しでも低い金利の住宅ローンを選ぶのが原則です。「最新金利ランキング」のように各金融機関の金利をまとめたWebページがあるので参考にするといいでしょう。

それぞれの金利タイプの特徴を理解したうえで、自身のライフプランや価値観も考えて金利タイプを決め、その金利タイプで各金融機関が提供している住宅ローンの金利を比較し、少しでも低い金利の住宅ローンを選ぶように検討してください。

03返済方法を比較・検討

次に比較・検討のポイントとなるのが住宅ローンの返済方法です。住宅ローンの返済方法には、元利均等返済と元金均等返済の2つがあり、自分に合った返済タイプを選択することで、総返済額や返済計画をコントロールできるようになります。

下記にそれぞれの仕組みとメリット・デメリットをまとめたのでチェックしましょう。

住宅ローンの返済方法の仕組みと特徴

| 元利均等返済 | 元金均等返済 | |

|---|---|---|

| 仕組み | 元金と利息を合わせた金額を返済期間で均等に割って返済する方法 | 元金は返済期間で均等に割って返済し、利息はその時点での残債に合わせた金額を返済する方法 |

| メリット | ・毎月の返済額が一定なので返済計画が立てやすい ・元金均等返済に比べて、返済開始当初の返済額が少なくなる |

・総返済額が元利均等返済より少なくなる ・返済が進むにつれて元金部分が減るため、支払う利息が少なくて済む |

| デメリット | ・総返済額が元金均等返済より多くなる | ・元金均等返済に比べて、返済開始当初の返済額が多くなる |

元利均等返済と元金均等返済のメリット・デメリットを見比べたときに、最も気になるのは、総返済額と返済開始当初の返済額についてかもしれません。どの程度の差が生まれるのかをシミュレーションしてみました。

元利均等返済と元金均等返済の返済シミュレーション

| 元利均等返済 | 元金均等返済 | |

|---|---|---|

| 借入金額 | 3200万円 | 3200万円 |

| 返済期間 | 32年(384回) | 32年(384回) |

| 金利 | 1.27% | 1.27% |

| 総返済額 | 3896万円 | 3852万円 |

| 返済当初の月の返済額 | 10万1000円 | 11万7000円 |

返済方法を比較する際は、毎月の返済金額にまずは注目するのがいいでしょう。総返済額も重要ですが、家計に直結するのは毎月の返済額だからです。

マイホームの購入と出産のタイミングが近いケースは少なくありません。このとき、返済開始当初の毎月の返済額が多い、元金均等返済を選ぶと、教育資金の蓄えが困難になってしまうケースも考えられます。近い将来に大きな出費が考えられるのであれば、元利均等返済のほうが安心かもしれません。

もちろん、元金均等返済を選択しても、毎月の返済がそれほど大きな負担にはならないと判断できるのであれば、元金均等返済を選択するのも合理的な判断といえます。また、変動金利型でローンを組むのであれば、元金均等返済で契約することをおすすめします。仮に金利が上昇しても、元金は確実に減っているためリスクを小さく抑えることができるからです。

返済方法を軸に金融機関を選ぶ際に注意が必要なのは、元金均等返済のプランを用意していない金融機関もあるということ。元金均等返済を選択したい場合は、金融機関を絞って住宅ローン選びをすることになります。

04諸費用を比較・検討

住宅ローンを組むときには、保証料や事務手数料、印紙税、土地や建物の登記費用などの諸費用がかかります。これらの中には数十万円という大きな金額になるものもあり、金融機関によって設定が異なるのでしっかりと比較して、コストを抑えることが大切です。

上にあげた諸費用のうち最も比較・検討の重要性が高いのは保証料です。なぜなら、一時的に支払う金額としては、保証料が最も高額になるからです。金額は借入額の0.2%となるのが一般的ですが、金融機関によって異なります。しっかりと確認しておきましょう。

また、変動金利型で住宅ローンを契約する人は、各金融機関の金利タイプの変更手数料や、繰り上げ返済手数料にも重点チェックポイントになります。この手数料も金融機関によって異なります。

05団信の保障内容を比較・検討

住宅ローンを組む際には多くの場合、団信(団体信用生命保険)への加入が必須条件となります。団信とは、ローン契約者の死亡や重度の障害などによって返済が不可能になった場合に、ローン残債を保障してくれる生命保険の一種。この団信も金融機関によって提供される保障内容が異なるので、最後に団信の保障内容もしっかりと確認してください。

例えば、0.1~0.4%ほどの金利の上乗せがある代わりに八大疾病保障が付いている団信や、がんになったときにローン残高が半額になる特約を無料で付けることができる団信、無料で全疾病に対応し、働くことができなくなったら数千万円のローン残高がゼロになる団信など、金融機関ごとにさまざまな特約付きの団信が提供されています。

団信の保障内容を比較・検討する際には、基本となる団信の保障内容を確認し、次に特約の有無と保障内容をチェック。さらに、特約を付帯した際の金利の変動について確認しましょう。なお、金融機関によって特約を付帯するための条件(金利上乗せか無料か、どこまで保障されるかなど)は異なります。

そのほか、持病がある人向けに加入条件が緩和されたワイド団信というものを用意している金融機関もあります。健康状態に不安がある人はワイド団信を扱っているか否かも、金融機関を比較・検討する際の要素となるでしょう。

06自分にとって有利な条件で住宅ローンを組むためには

冒頭で説明したように、住宅ローンを組むときには、「どの金融機関を選ぶか」という視点ではなく、「希望する借入金額やライフプランに合致した住宅ローンを選ぶ」という視点が重要です。金利タイプ、金利、返済方法、諸費用、団信を総合的に比較・検討し、自分に合ったものを慎重に選択してください。

とはいえ、住宅ローンを組むためには金融機関が行う審査を通過しなければなりません。どれだけ自分に合っている金融機関とプランを見つけても、金融機関がNOといえば住宅ローンを組むことはできないのです。

審査では様々な要素がチェックされるため一概にはいえないのですが、自分でできる確実な対策として挙げられるのは頭金を多く準備することです。頭金を多く準備できれば、総借入額が少なくなるため、たとえ金融機関にとっての不安要素があったとしても、ある程度の緩和が期待できます。

頭金を用意しておくことは、金融機関・住宅ローン選びの自由度を高めることにつながるのです。また、総借入額の一定割合以上の頭金を用意することで、優遇金利が適用されることもあります。

「借りられるところから借りてしまおう」という状況に陥らないよう、マイホームの購入をし始めたら、できるだけ入念に資金準備をしておくことをおすすめします。

竹下さくら

CFP®、1級FP技能士、宅地建物取引士資格者

プロフィール

個人のコンサルティングを主軸に、講師・執筆活動等を行う。住宅購入関連の著書に「家を買おうかなと思ったときにまず読む本」(日本経済新聞出版社)、「ローン以前の住宅購入の常識」(講談社)、「書けばわかる! わが家にピッタリな住宅の選び方・買い方」(翔泳社)などがある。

7人の専門家(FP)が教えます!失敗しない住宅ローン

関連キーワード

・そもそも借入額が少ない

・借入期間が10年間~20年間と短い

・全期間固定金利型とした場合の「毎月の返済額」と同等の金額を毎月、貯金できる

・手元に繰上返済に充当できるお金があり、いつでも住宅ローンの残債をコントロールできる

・近い将来に子供が独立するなど家計の支出が減少することがわかっている