【2025年最新版】家を買うベストタイミングはいつ?適切な時期を検討しよう

住宅購入は多くの人にとって、「人生の中で最も大きな買い物の一つ」です。そのため、住宅購入にあたって慎重になるのは当然のこと。またこれから住宅購入を考えている人の中には、「自分の人生において家を買うベストタイミングはいつなのか?」を見計らっている人もいるのではないでしょうか。 そこでこの記事では、さまざまな客観的なデータをもとに最適な家の購入時期や、購入する前に考えておきたいポイントを紹介していきます。家の購入にあたって利用するとお得になる補助金制度も一緒に紹介します。参考にしてみてくださいね。

012024(令和6)年8月までの不動産価格の推移

家の適切な購入時期について理解する前に、まずは不動産価格の推移について知っておきましょう。

なぜ不動産価格の推移が重要かと言うと、「マイホームの購入価格に大きく影響する」からです。不動産価格は需要と供給のバランスによって大きく左右されます。たとえ同じ構造で同じ面積の建物だとしても、立地条件が違えば不動産価格も変わります。

例えば駅前の繁華街と郊外の不便な場所とでは、一般的に前者の方が不動産価格は高くなるでしょう。社会や経済情勢の変化によっても不動産のニーズは変わるので、最新の不動産価格の推移を知った上で今後の状況を予測することが重要です。

全国の不動産価格指数の推移

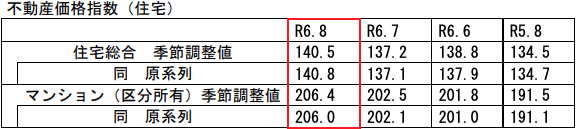

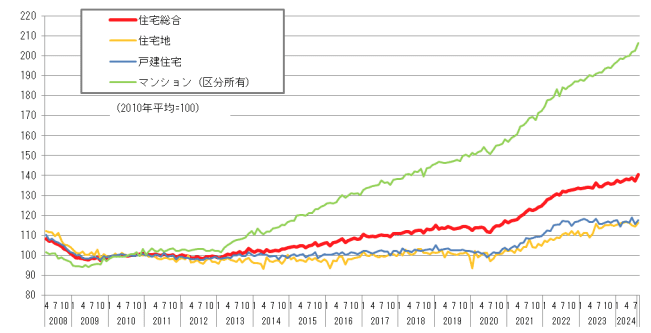

国土交通省の「令和6年8月・第2四半期分の不動産価格指数」によると、2010(平成22)年平均を100とすると戸建住宅は117.8とわずかな上昇に対して、マンション(区分所有)は206.4とかなり伸びています。

不動産価格指数(住宅)(令和6年8月分・季節調整値)

出典:国土交通省「不動産価格指数」

過去のデータを見ても、戸建住宅は比較的変わっていないにもかかわらず、マンション(区分所有)は2013(平成25)年前半ごろから右肩上がりが続いている状況です。今後もこのままの推移が続くとは限りませんが、マンション(区分所有)の価格は一昔前に比べてかなり高くなっているという点だけはまず理解しておきましょう。

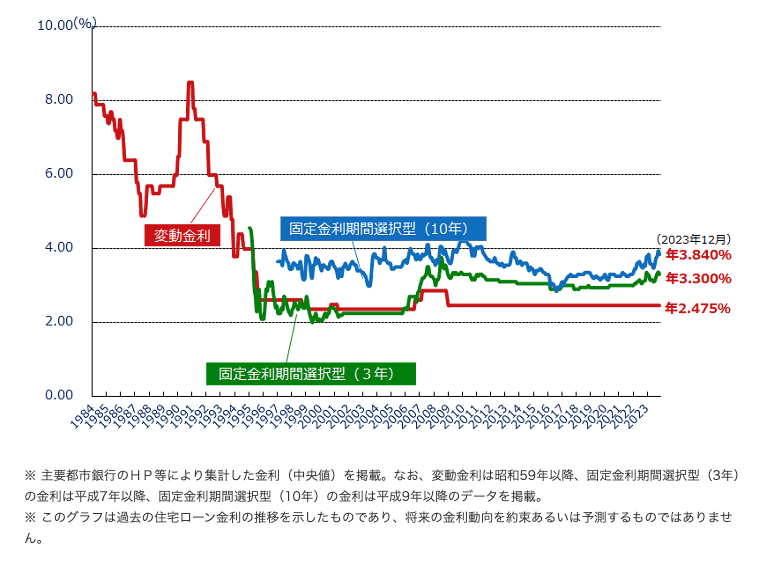

住宅ローンの変動金利の推移は?今後どうなる?

住宅の購入価格は、金利の影響も強く受けます。金利が高くなればなるほど返済利息が増えてしまい、住宅ローンのトータルでの総支払額も増えてしまうでしょう。

住宅ローンの金利には、主に変動金利と固定金利の2つがあり、それぞれにメリット・デメリットがあります。しかし住宅の購入において、特に注意しなければいけないのは変動金利です。なぜなら固定金利は契約時点で基本的に総返済額が確定しますが、変動金利は経済情勢による金利の変動によって、契約当初に想定していたより総支払額が増える可能性があるからです。

2021(令和3)年7月時点での日本における住宅ローン金利は、史上まれにみる超低金利になっています。契約当初の金利がより低い、変動金利の住宅ローンのなかには実質金利が1%を下回るケースがあるのも事実です。日本の金利が低いのは、基本的に政府が市場に出回るお金を増やして景気を良くしようと考えているからです。

民間金融機関の住宅ローン金利推移(変動金利等)

一般的に金利は不景気のときには経済活動が活発になるように低くなり、好景気のときには過剰なバブルを防ぐために高くなります。

02家を買うタイミングはいつが適切?

家の購入にあたって、不動産価格や金利の推移を知っておく重要性について理解できたでしょうか。不動産価格と金利の推移を理解しておけば、いわゆる「高い買い物」をするリスクを低減できます。ただし目先のお金の問題ばかりに気をとられてしまうと、自分の人生において最適なタイミングで家を買うチャンスを逃してしまうかもしれません。家の購入タイミングには自身の収入や年齢、ライフプランなども加味して検討することが重要です。そこで実際に家を買った人たちのデータをもとに、家の購入における現状について考察していきます。

家を買う年代は30代が最多!

家を購入するタイミングで多くの人が気になるのは「他の人はどれくらいの年齢で家を買っているのか」ではないでしょうか。

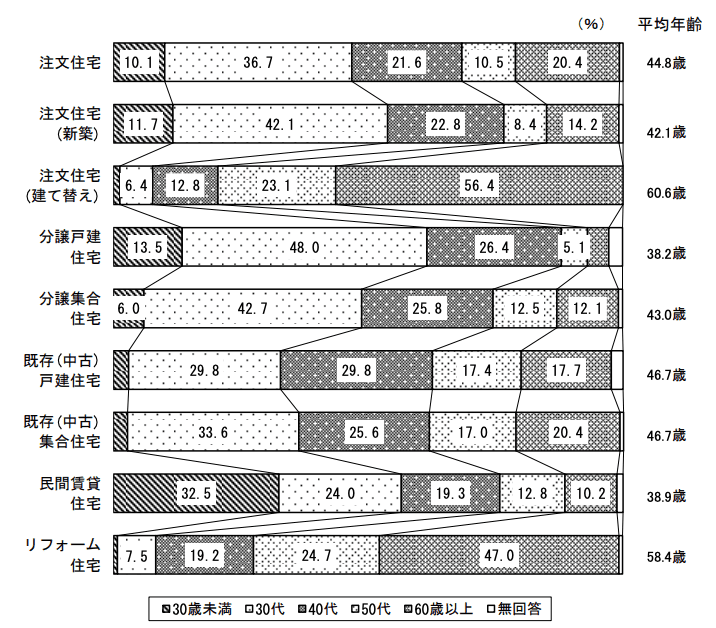

世帯主の年齢

国土交通省の「住宅市場動向調査報告書」によると、分譲戸建て住宅を購入した人の平均年齢は38.2歳となっています。また注文住宅(新築)、分譲集合住宅や既存(中古)戸建住宅といったカテゴリーでも、30代で購入する人が最も多い結果となりました。

その理由として考えられるのは「住宅ローンの返済年数」との関係です。一般的に住宅は高価なため、そのローンは期間を30~35年程度と長めに設定しないと買えないケースが多くあります。40代でそのような長期の住宅ローンを組むと、多くの人は定年を過ぎてもなおローンを払い続けなければなりません。30代で住宅ローンを組めば、在職中に完済できるケースは増えるでしょう。

退職時に多少残債があっても、退職金で一括返済できる人もいるかもしれません。しかし退職金があてにできないなどの理由で、退職前に住宅ローンの完済を目指すなら、30代で家を購入するのは理にかなっていると言えるでしょう。

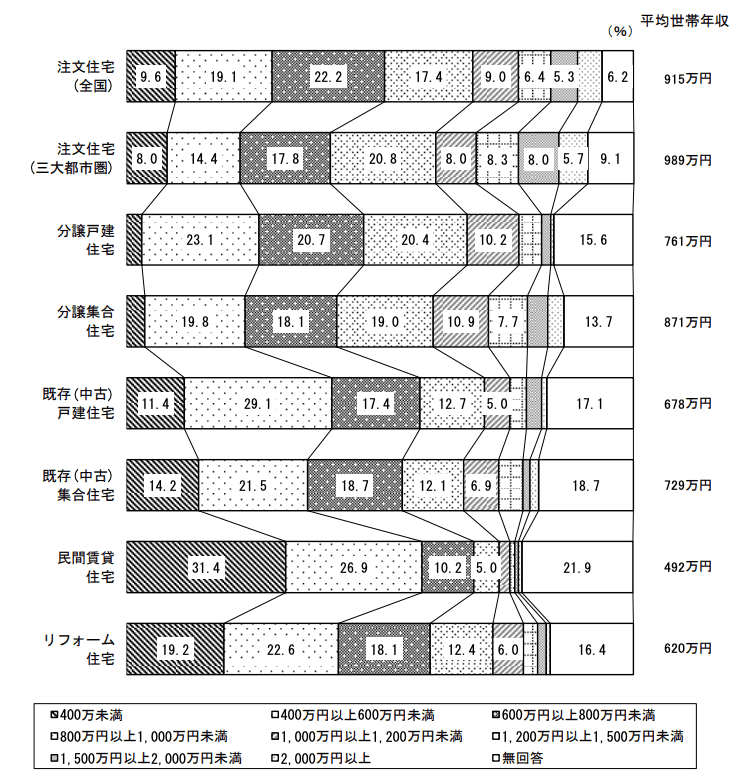

注文住宅購入者の平均世帯年収は989万円

住宅の中でも近年、価格の高騰に拍車がかかっているのが注文住宅です。価格が高騰している理由は、建築資材や人件費の値上がりなどが影響していると考えられます。

平均世帯年収

国土交通省の「住宅市場動向調査報告書」によると、注文住宅(三大都市圏)を購入した人の平均世帯年収(税込み)は最も高く989万円となっています。次いでが注文住宅(全国)915万円、分譲集合住宅が871万円と続きます。分譲戸建て住宅でも全国平均では平均世帯年収は761万円になります。

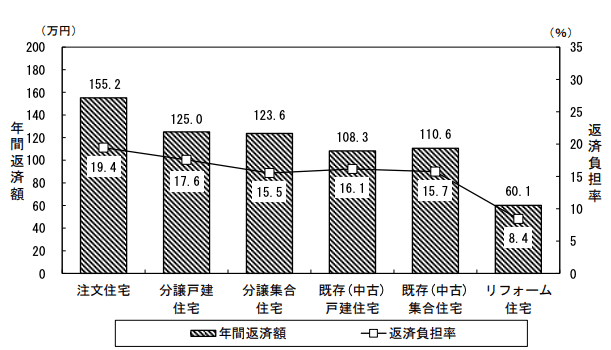

注文住宅の年間返済額は155.2万円

国土交通省の「住宅市場動向調査」によると、年間返済額はそれぞれ注文住宅155.2万円、分譲戸建住宅125.0万円、分譲集合住宅123.6万円となっています。また既存(中古)では戸建住宅が108.3万円、集合住宅が110.6万円です。購入者の平均年収と同じように、やはり注文住宅の返済額が最も高いことが分かります。

住宅ローン年間返済額(万円)

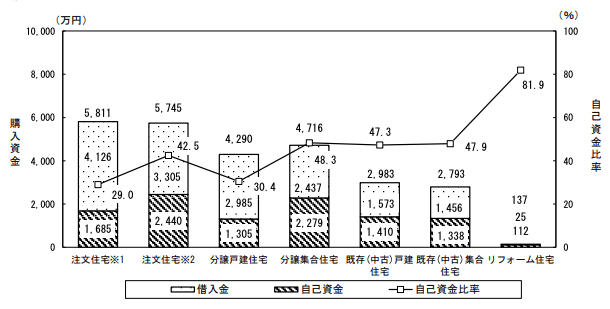

注文住宅の年間返済額が高い理由としては、不動産の購入価格そのものが高いことが原因でしょう。同調査の購入資金に関する事項を見てみると、「分譲住宅が4300万~4700万円程度」「既存(中古)戸建住宅や既存(中古)集合住宅が2800万~3000万円程度」なのに対して、注文住宅はおよそ5800万円です。

購入資金

購入検討のきっかけは「結婚」、次いで「在宅勤務になった/増えた」

住宅の購入は一般消費者にとって非常に大きな買い物なので、人生計画(ライフプラン)に合わせて購入することが重要です。株式会社リクルート住まいカンパニーが住宅の購入・建築を検討している人を対象に行った「住宅購入・建築検討者」調査(2020年版)によると、住宅の購入を検討するきっかけは「『結婚』が最多(16%)。ついで『在宅勤務になった/増えた』(14%)が多い」ようです。

この調査から、ライフスタイルの変化をきっかけとして購入する人が多いことが分かります。特に近年の日本では家族構成に対する考え方も多様化しており、女性の社会進出なども相まって欲しい子どもの数には個人差があるのが現実です。一度住宅を購入してしまうと、間取り変更には多額の費用がかかります。配偶者となるパートナーとしっかり話し合った上で、自分たちに合った住宅を購入する人が多いのでしょう。

また厚生労働省が公表している2023(令和5)年の「人口動態統計月報年計(概数)の概況」によると、平均初婚年齢は男性31.1歳、女性29.7歳と男女ともに30歳前後となっています。上述した住宅ローンの完済時期も考慮して、結婚を機に住宅購入を考える人が多いと言えます。

住宅ローン金利の安さ

家を購入するタイミングとして、住宅ローン金利が低い時期を狙うのは重要です。仮に3000万円の住宅ローンを組んだ場合(35年返済、固定金利1.0%、元利均等方式、ボーナス返済なし)、総返済金額はおよそ3557万円です。同じ条件で金利を0.1%下げるだけで総返済金額はおよそ3500万円となり、50万円以上も減ります。

特に近年ではネット銀行が手掛ける住宅ローンが普及し始めており、低い金利で利用できるようになってきています。ネット銀行の金利が低い理由は、「徹底して経費を抑制しているから」です。

ネット銀行の多くは独自のATMを持っておらず、コンビニや他の金融機関と提携して共通したATMを活用しています。また実店舗での営業も行っていないので、人件費を抑制できる点も特徴です。ネット上ですべての手続きが完結するので、日頃忙しい人は利用を検討してみましょう。

住宅ローン減税が有利

住宅の購入には消費税がかかります。厳密には土地に対して消費税が課税されることはありませんが、建物部分や不動産会社へ支払う仲介手数料などは課税対象です。

一般的に住宅の購入は数千万円単位のお金が必要になるので、たとえ数パーセントであったとしても消費税増税の影響を強く受けます。そのため政府は、2019(平成31・令和元)年10月に行われた消費税増税をきっかけにして住宅の購入件数が減少することを危惧して、さまざまな購入支援制度を実施しています。

支援制度には住宅ローン減税をはじめ、たくさんの種類がありますが、減税や購入にかかる資金の一部を補填(ほてん)してくれるので、上手に利用すればお得に住宅を購入できるでしょう。制度の詳細については後ほど解説しますが、購入支援制度が充実している時期を逃さず家を購入するのも一つの選択肢だと言えます。

03住宅購入で使える補助金・住宅ローン控除まとめ

消費税増税や地球温暖化の影響を考慮して、政府や地方自治体はさまざまな補助金や控除制度を創設しています。しかし、補助金や控除制度は、利用する人自らが手続きしないと対象にならないケースがほとんどです。せっかくお得な制度があるにもかかわらず、利用しないのはもったいないので、概要について知っておきましょう。

ZEH(ゼッチ)補助金

ZEH(ゼッチ)補助金は「ネット・ゼロ・エネルギー・ハウス」の略称。簡単に言うと断熱、省エネ、創エネの性能を供え「自宅で消費するエネルギーを自宅で作り、消費量の収支がゼロになる」ことを目的にした補助金です。

地球温暖化の影響を憂慮する環境省、国土交通省、経済産業省が連携して2030年までに新築住宅の平均でZEHの実現を目指し、住宅の省エネ・省CO2 化に取り組む制度になっています。補助金額は戸建住宅と集合住宅によってそれぞれ異なり、省エネに貢献する度合いによっても「ZEH」「ZEH+」というようにランク分けがされるなど、細かく決まっています。例えば戸建住宅で「ZEH」に該当した場合は、1戸あたり60万円が補助されます。

地域型住宅グリーン化事業補助金

地域型住宅グリーン化事業補助金も、基本的には環境負荷の低減を目的にして作られた制度で、「低炭素住宅」や「長期優良住宅」に認定された住宅に対して補助金が支給されます。ただし、あらかじめ国土交通省の採択を受けた事業者グループが供給する住宅に限られます。

補助金の上限は該当する住宅のタイプによって異なり、例えば長寿命型(長期優良:木造、新築)なら最大で1戸あたり110万円が支給されます。また地域の活性化や高齢化社会への対策として、「地域材の過半利用」や「特定のもの2つ以上を住宅内に複数箇所設置」によって、それぞれ20万円や30万円が上乗せされる場合もあります。

各自治体の補助金制度もチェックしよう

住宅関連の補助金には国が創設した制度以外にも、都道府県や市区町村が独自に取り組んでいるものもあります。

例えば東京都千代田区では、「次世代育成住宅助成」という制度があり、月額で最高8万円の助成金を受け取れます。利用にあたっては一定の条件が定められていますが、利用者の家族構成などによっては非常に助かる制度です。同じような制度は各都道府県や市区町村で行われているケースもあるので、まずは購入予定住居の住所地を管轄する役所のホームページを確認してみましょう。

ただし、国の補助金を財源とする自治体の支援制度は、国の補助金制度との併用が原則不可能です。両方を利用したい場合は、確認してみるとよいでしょう。

住宅ローン控除

住宅ローン控除は、住宅ローンを利用して住宅を新築・取得または増改築した場合、年末のローン残高の0.7%を所得税(一部は翌年の住民税)から最大13年間控除できる制度です。

控除率と控除期間

控除率は年末ローン残高の0.7%で、新築住宅等の場合、控除期間は原則13年間です。 既存住宅の場合は10年間となります。

控除対象と借入限度額

控除対象となる借入限度額は、住宅の環境性能や入居者の条件によって異なります。 例えば、認定長期優良住宅やZEH水準省エネ住宅、省エネ基準適合住宅などの高性能住宅では、借入限度額が上乗せされます。 また、子育て世帯(19歳未満の子を有する世帯)や若者夫婦世帯(夫婦のいずれかが40歳未満の世帯)が2024年に入居する場合、借入限度額は従来の水準が維持されます。

適用要件

住宅ローン控除を受けるための主な要件は以下の通りです。

- 所得要件:合計所得金額が2000万円以下であること。

- 床面積要件:住宅の床面積が50㎡以上であること。ただし、2024年12月31日までに建築確認を受け、合計所得金額が1000万円以下の場合、床面積要件が40㎡以上に緩和されます。

- 省エネ基準適合:2024年1月以降に建築確認を受けた新築住宅は、省エネ基準に適合していることが必要です。 適合しない場合、住宅ローン控除を受けられません。

- 居住要件:取得または増改築後、6ヶ月以内に居住を開始し、控除を受ける各年の12月31日まで引き続き居住していること。

- 返済期間:住宅ローンの返済期間が10年以上であること。

注意点

2024年以降、省エネ基準への適合が必須となるため、住宅購入や建築の際には、省エネ性能を確認することが重要です。 また、適用要件や控除内容は法改正により変更される可能性があるため、最新の情報を確認することをおすすめします。

住宅ローン控除は、住宅取得時の大きな支援策となります。 適切に活用するために、事前に要件や手続きを十分に確認しましょう。

04家購入のタイミングを逃さないよう情報収集を!

家を買うタイミングは、一般的に30代で購入する人が多いようです。ただし適切なタイミングは人それぞれ異なり、慎重に判断することが重要だと言えます。大切なのは人生計画(ライフプラン)に沿って物件価格を見極め、今後の不動産価格や金利の推移、補助金や助成金の情報などを頭に入れながら総合的に判断することです。サイト内では、住宅購入予算を検討する際に便利なシミュレーターがありますので、ぜひ活用してみてください。

「自分にとってベストなタイミング」で購入できるように、情報収集を始めてみてはいかがでしょうか。

監修:岩永真理

IFPコンフォート代表、一級ファイナンシャル・プランニング技能士、CFP®、住宅ローンアドバイザー

プロフィール

大手金融機関にて10年以上勤務。海外赴任経験も有す。夫の転勤に伴い退職後は、欧米アジアなどにも在住。2011年にファイナンシャル・プランナー資格(CFP®)を取得後は、金融機関時代の知識と経験も活かしながら個別相談・セミナー講師・執筆(監修)などを行っている。幅広い世代のライフプランに基づく資産運用や住宅購入、リタイアメントプランなどの相談多数。

関連キーワード