住宅ローンの種類や金利タイプの違いを知っておこう

安心して返していける資金計画に必要な、住宅ローンの基本を解説します。銀行ローンや【フラット35】など住宅ローンの種類や、変動金利、固定金利など金利タイプについて、それぞれの特徴を知っておきましょう。

01住宅ローンの種類は大きく3つに分けられる

住宅ローンには銀行などの民間金融機関が貸し出す民間融資、財形貯蓄をしている人が利用できる財形住宅融資という公的融資、【フラット35】を代表とする協調融資の、大きく分けて3種類があります。種類ごとに特徴があり、融資を受けるための条件もさまざま。どの住宅ローンを選ぶかによって返済額も違ってきます。まずは、それぞれの特徴を知っておきましょう。

[民間融資]選択肢が豊富な銀行など民間金融機関のローン

銀行や信用金庫、信託銀行、ネット銀行など、民間の金融機関が独自に設けている住宅ローンが民間融資です。金利や融資条件、限度額などは各金融機関や住宅ローン商品ごとに違っています。一定の条件を満たしていると金利が引き下げになるケースが多いほか、無料の8大疾病保障付きや、出産後の一定期間は金利が引き下げられる女性向けプランなど、多彩な住宅ローン商品があります。

販売されている物件やモデルルームの見学の際、資金計画について相談をすると、「提携ローンが利用できます」と言われることがあります。提携ローンとは、物件を扱っている不動産会社が金融機関と提携して提供する住宅ローンのこと。住宅ローンを借りるときには、その物件の担保価値を確認する物件審査が行われますが、提携ローンの場合、審査はすでに終わっているため申し込み手続きが簡単で、審査結果が出るまでの期間が通常の住宅ローンより短い傾向にあります。また、金利面でも有利なことも。勤務先が金融機関と提携している提携ローンも金利面で有利になる場合があります。

住宅ローンは普段は利用していない銀行でも申し込みをすることができますから、まずはどんな住宅ローンがあるのか調べてみましょう。

[公的融資]現在ある公的融資は財形住宅融資

財形住宅融資とは、勤務先で財形貯蓄を1年以上続け、貯蓄残高が50万円以上あるなどの条件を満たした人が利用できるもの。勤務先によって複数の申込窓口があり、それぞれに細かな利用条件が違ってきますが、融資限度額は4000万円、または財形貯蓄残高の10倍のどちらか少ないほう。「一般財形」「住宅財形」「年金財形」で貯蓄をしている人は、勤務先に利用条件などを確認してみましょう。

なお、都道府県や市町村などが行う自治体融資は、現在はほとんど行われていません。自治体によっては、子育て世帯や別の自治体から家を購入して引越してくる世帯などに対して、住宅ローンの利息の一部を補助する利子補給を行っているところもあります。

[協調融資]長期固定金利が特徴の【フラット35】

協調融資とは複数の金融機関が提携して融資するローン。住宅ローンでは、住宅金融支援機構と民間金融機関による【フラット35】がその代表です。【フラット35】は融資実行時に適用された金利が完済まで続く長期固定金利が特徴。保証料不要で100万~8000万円の範囲内で物件価格の100%まで借り入れ可能です。

窓口になるのは銀行や信用金庫、ネット銀行、生命保険会社など住宅ローンを扱う多くの金融機関。注意したいのは金融機関によって金利や事務手数料が異なる点です。さまざまな住宅ローンのなかから【フラット35】を利用しようと決めたら、窓口は複数の金融機関を比較して選ぶのがいいでしょう。

住宅ローンの種類と取扱窓口

| 住宅ローンの種類 | 取扱窓口 |

| 民間融資 | 都市銀行、地方銀行、信託銀行、信用金庫、信用組合、ネット銀行、労働金庫、JA、生命保険会社、ノンバンクなど※ |

| 公的融資(財形住宅融資) | 勤務先、財形住宅金融(株)、共済組合、住宅金融支援機構取扱店の金融機関など |

| 協調融資(【フラット35】) | 都市銀行、地方銀行、信託銀行、信用金庫、信用組合、ネット銀行、労働金庫、損害保険会社、ノンバンクなど※ |

※金融機関によって取り扱いのない場合があります。

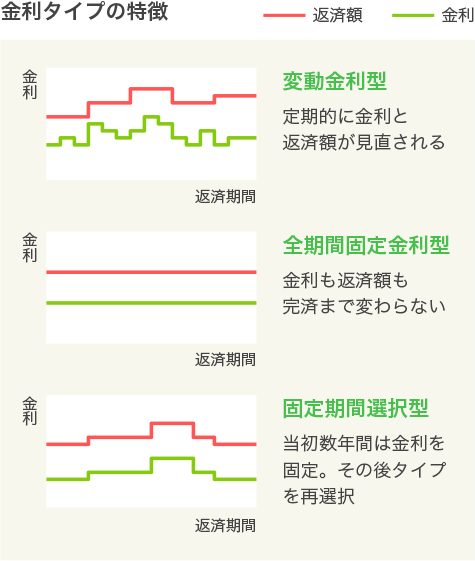

02住宅ローンは金利タイプによって返済計画が変わる

住宅ローンの金利には「変動型」「全期間固定型」「固定期間選択型」といった、いくつかの種類があります。どの金利タイプを選ぶかによって、同じ住宅ローンでも返済計画が違ってきます。まずは、それぞれの金利の特徴を知っておきましょう。

[変動型]将来の経済情勢によって金利が変動

市場金利に連動して定期的に金利と返済額が見直されるのが変動型。見直しの期間は金融機関によって違いますが、金利の見直しは半年ごと、返済額の見直しは5年ごとに行われるのが一般的。返済額が上がる場合は前回の返済額の1.25倍が上限です。

現在、変動金利は超低金利で推移しています。ただし、将来、金利が上昇すれば返済額が増える可能性があります。返済額が増えた場合でも無理なく返していけるか、または、繰り上げ返済をして返済負担を減らすことができるかなど、もしものときの対応を考えておくといいでしょう。

[全期間固定型]完済まで返済額が変わらない

今後、市場金利が上昇したとしても、借り入れたときの金利が完済まで続き、返済額も変わらないのが全期間固定型です。【フラット35】がその代表です。変動型に比べて金利は高めですが、世の中の経済の動きに影響されず、返済額が変わらないのはメリット。完済までの返済計画が立てやすい金利タイプです。

[固定期間選択型]一定期間は固定金利。その後は住宅ローン次第

借入時に選択した期間(3年、5年、10年など)は金利が固定されるのが固定期間選択型。固定期間が終了すると、その時点での金利が適用になります。再び固定期間を選択するのか、変動型になるのかなど、その後の金利タイプは金融機関や住宅ローン商品の条件によって異なりますから、借り入れの検討をするときに確認が必要です。

03返済方式によって総返済額が変わる

金利タイプによって総返済額が変ることを説明しましたが、「元利均等返済」もしくは「元金均等返済」どちらの返済方式を選ぶかによっても総返済額は変わります。以下の条件で総返済額がどのくらい変るのか、試算してみましょう。

| ・借入金額:3000万円 ・金利:1.8%(固定金利) ・返済期間:35年 ・ボーナス返済:なし |

| 返済方法 | 初回月の返済額 | 総返済額 | 利息分 |

|---|---|---|---|

| 元利均等返済 | 9万6327円 | 4045万7296円 | 1045万7296円 |

| 元金均等返済 | 11万6423円 | 3947万2368円 | 947万2368円 |

| 差額 | 98万4928円 | ||

同じ借入金額、同じ金利、同じ返済期間でも、返済方法によって約100万円の差が出ることがわかります。 返済方法については、以下の記事も参考にしてください。

04同じ借入額でも返済額は変わる。住宅ローンは慎重に選ぼう

住宅ローンは同じ金額を借りたとしても、どの住宅ローンを選ぶか、金利タイプは何を選ぶかによって、毎月の返済額や、完済までの総支払額が違ってきます。自分が納得できる資金計画にするためにも、複数の金融機関、複数の住宅ローン商品を比較検討することが大切です。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。

関連キーワード