4000万円の住宅ローンを組むための条件とは?年収別返済プランも

国土交通省「令和5年度 住宅市場動向調査 報告書」によると、3大都市圏における住宅の平均購入価格は、分譲集合住宅が4716万円、分譲戸建住宅が4290万円となっています。つまり、「4000万円台」が住宅ローン借入額のボリュームゾーンといえます。そこで今回は、4000万円の住宅ローンを組む際の借り入れ条件やリスク、想定される世帯年収の目安などについて解説していきましょう。

- 014000万円の住宅ローンを組むための条件

- 一般的に年収8倍程度が融資額の上限

- 年収600万円未満で4000万円の住宅ローンを借りるリスク

- 住宅ローン以外に借り入れがないことも重要

- 借入限度額についても知っておこう

- 借入期間別総返済額の違い

- 02【年収別】4000万円住宅ローンの返済プラン

- 年収400万円

- 年収500万円

- 年収600万円

- 年収700万円

- 年収別の返済負担率

- 034000万円の住宅ローン返済のポイント

- 無理のない範囲で頭金を用意する

- 繰り上げ返済をする

- 金利の安い金融機関で住宅ローンを組む

- 04年収が満たない場合の対処法

- ペアローンを検討する

- 両親や祖父母から資金援助をうける

- 購入する物件を見直す

- 頭金を貯めるまで購入を控える

- 05住宅ローンは状況に応じた借入額をシミュレーションしておこう

014000万円の住宅ローンを組むための条件

それでは早速、4000万円の住宅ローンを借り入れる条件となる、一般的な世帯年収について解説します。住宅金融支援機構の公表しているデータを参考にして見ていきましょう。

一般的に年収8倍程度が融資額の上限

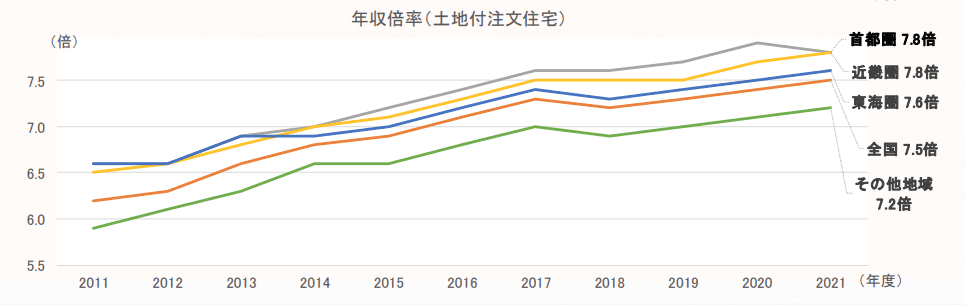

借入額に対して、どのくらいの世帯年収が最適か考える際に、目安となるのが「年収倍率」という指標です。年収倍率とは、住宅購入にかかる費用総額を世帯年収で割った数字です。

年収倍率 = 住宅購入価額 ÷ 現時点での年収

住宅金融支援機構の「2021年度 フラット35利用者調査」によると、土地付き注文住宅(最も高いケース)を購入した世帯の年収倍率は全国平均で7.5倍です。首都圏は7.8倍、近畿圏で7.8倍、東海圏で7.6倍と全国平均をさらに上回る結果となっています。このデータは、主に35年などの長期でローンを組んだ場合です。土地付き注文住宅など年収倍率が最も高いケースでも「年収の8倍」が、住宅ローン借入額の上限といえるでしょう。

ただし、年収の8倍ギリギリまで借り入れすると、返済期間が短い場合は月々の返済額が月収の30%以上になることもあり、家計を圧迫することが想定されます。一般には年収の5~6倍程度が、適正な借入額とされています。

仮に年収の6~7倍と想定すると、4000万円の住宅ローンを借りるのに必要な世帯年収は600万円以上です。「4000万円の借り入れを実現するには、年収600万円以上が目安」という点を押さえておきましょう。

年収600万円未満で4000万円の住宅ローンを借りるリスク

では年収600万円未満で、4000万円の借り入れをする際のリスクについて考えてみましょう。このケースでは、「返済負担率が高くなる」というリスクが想定されます。返済負担率とは、年収に占める年間返済額の割合のことです。以下の計算式で算出できます。

返済負担率 = 年間の返済額合計 ÷ 年収 × 100

ちなみに一般的には、返済負担率20~25%が家計を圧迫しない範囲といわれています。返済負担率が30%を超えると、月々の返済負担が厳しいものとなるでしょう。

例えば年収600万円の人が、年間120万円(月10万円)の住宅ローンを返済するとしましょう(返済期間35年)。この場合の返済負担率は20%(120万円 ÷ 600万円 × 100)になります。年収600万円(40歳未満、東京都在住、扶養なし)では、月平均39万円程度の手取り額になり、月々10万円の住宅ローン返済は、比較的無理のない金額といえます。

ところが年収400万円だと、返済負担率は30%(120万円 ÷ 400万円 × 100)になります。年収400万円(40歳未満、東京都在住、扶養なし)では、月平均26万円程度の手取り額から月々10万円の住宅ローンを返済することになります。これでは、かなり家計を圧迫してしまうことがわかります。

この他、失業や病気・ケガでの休業、離婚などといった想定外の事態に陥ることも考えられます。年収が高い人でもこうした事態によって収入が減れば、一気に返済負担率が高くなってしまうことも想定しておきましょう。

住宅ローン以外に借り入れがないことも重要

住宅ローン審査では、契約者の社会的、経済的な信用度を精査されます。年収以外にも、所属先企業や業種、勤続年数、年齢、クレジットカードの返済履歴、他のローンの借入状況によっては、希望通りの融資が受けられないケースも考えられます。

特に返済負担率に関しては、住宅ローン以外のローン(教育ローンやカードローンなど)を含めて、すべての借り入れを合計した金額で評価されます。借入額の合計がすでに年収の30%を超えているような場合は、住宅ローンの審査が通らない可能性があるので注意が必要です。

借入限度額についても知っておこう

融資の種類によって「借入限度額」があります。これは年収や返済負担率などに関係なく、一定の上限基準となる金額です。

- 財形住宅融資:4000万円または財形貯蓄残高の10倍以内

- フラット35:8000万円

- 一般的な民間銀行の住宅ローン:1億円(ただし、金融機関により異なる)

となっています。

この上限額を超える借り入れはできません。一般的な住宅ローンではあまり気にする必要のないケースが多いですが、例えば財形住宅融資だけで4500万円の借り入れをしたいと考えても、上限額の4000万円までしか融資を受けられません。借入限度額について、さらに詳しく知りたい方はこちらの関連記事を参考にしてください。

借入期間別総返済額の違い

では、実際に4000万円を年2.0%(全期間固定型)で借り入れた場合、返済期間毎に返済額はどのように変わるのかを見てみましょう。

| 返済期間 | 毎月の返済額 | 総返済額 |

|---|---|---|

| 20年 | 20万2353円 | 4856万4671円 |

| 25年 | 16万9541円 | 5086万2385円 |

| 30年 | 14万7847円 | 5322万5058円 |

| 35年 | 13万2505円 | 5565万1862円 |

返済期間が長くなるほど毎月の返済額は少なくなりますので、家計への負担は抑えられます。しかし、返済期間が長いということは、その期間分の利息が発生することになり、最終的な総返済額は大きくなります。

返済期間が30年と35年を比較すると、毎月の返済額は35年の方が1万5000円程度少なくなりますが、利息負担は約240万円増加します。

返済期間を減らすことが利息負担を抑えるポイントだということをしっかりと理解し、余裕のある時には繰り上げ返済を活用するなど、できるだけ早めの完済を心がけましょう。

02【年収別】4000万円住宅ローンの返済プラン

ここでは各年収別に具体的な条件を挙げながら、それぞれで住宅ローンの返済プランの目安を紹介していきます。また、各年収ごとに目安となる借入可能額について解説した記事もご紹介します。

共通のモデルケースは、以下の条件を前提とします。

年収400万円

返済負担率30.7% = 122万7012円 ÷ 400万円 × 100

年収400万円だと返済負担率が30%を超えるため、頭金などの自己資金を増やして借入額を減らすなどの工夫が必要です。さらに、子どもの教育資金や老後資金など、将来的な資金計画をしっかり立てた上で借り入れをする必要があります。

年収500万円

返済負担率24.5% = 122万7012円 ÷ 500万円 × 100

返済負担率は25%以内なので、家計を圧迫しないギリギリのラインといえます。ただし、自動車ローンなど他の借り入れがあると、返済負担率が30%を超えることもあるかもしれません。その場合は、将来必要な費用なども慎重に考えた上で、頭金を準備する、あるいはすでにあるローンを返済するなど、返済額合計の負担を少しでも軽くするための工夫が必要です。

年収600万円

返済負担率20.5% = 122万7012円 ÷ 600万円 × 100

年収が600万円では、返済負担率が20.5%となります。平均手取り月収は39万円程度なので、月々の返済額が10万円強なら、ある程度余裕のある家計といえます。

年収700万円

返済負担率17.5% = 122万7012円 ÷ 700万円 × 100

年収700万円以上あれば、借入額が4000万円でも返済負担率が20%を下回ります。少し余裕があるので、繰り上げ返済などにより、返済期間を短縮することも視野に入れるとよいでしょう。

年収別の返済負担率

返済負担率は返済期間によっても異なります。返済負担率を考える際には、返済期間も考慮する必要があります。

条件のとおり、4000万円を0.410%(変動型)で借り入れた場合の年収別返済負担率は以下のとおりです。

年収別、返済期間別の返済負担率

| 年収 | 返済期間20年 | 返済期間25年 | 返済期間30年 | 返済期間35年 |

|---|---|---|---|---|

| 400万円 | 52.1% | 42.1% | 35.4% | 30.7% |

| 500万円 | 41.7% | 33.7% | 28.3% | 24.5% |

| 600万円 | 34.7% | 28.1% | 23.6% | 20.5% |

| 700万円 | 29.8% | 24.1% | 20.2% | 17.5% |

年収が400万円だと、35年の借入期間だとしても返済負担率は30%を超えてしまいます。しかし、年収が上がるにつれ、また返済期間を多く取ることにより、返済負担率が少なくなることが分かります。

もちろん、返済期間を長く取ればその分利息負担も増えますが、できるだけ返済が困難になる事態を避けるためにも、返済負担率を20%以下に抑えるような返済期間を設定しましょう。

034000万円の住宅ローン返済のポイント

住宅ローン(4000万円)の返済は、一般に長期間に及ぶので、無理なく確実に返済できるように計画を立てることが重要です。上手な返済について、いくつかポイントを説明します。

無理のない範囲で頭金を用意する

年収600万円以上あれば、4000万円の住宅ローンの借り入れをしても、返済負担率は20.5%です。年収600万円未満の場合は、無理のない範囲で頭金を用意することがおすすめです。頭金の目安は、一般的に住宅購入価格の2割程度といわれていますが、仮に上記の例で頭金を購入価格の2割(800万円)用意した場合、月々の返済額は2万円程度低くなります。これにより、年収500万円でも返済負担率を20%程度にすることが可能になります。

|

条件 ・物件価格:4000万円 ・返済期間:35年 ・ボーナス返済:無 ・金利:変動金利 0.410% ・年収:500万円 |

| 頭金 | 借入額 | 毎月の返済額 | 年間返済額 | 返済負担率 |

|---|---|---|---|---|

| 0円 | 4000万円 | 10万2251円 | 122万7012円 | 24.5% |

| 400万円(1割) | 3600万円 | 9万2025円 | 110万4300円 | 22.0% |

| 800万円(2割) | 3200万円 | 8万1800円 | 98万1600円 | 19.6% |

| 1200万円(3割) | 2800万円 | 7万1575円 | 85万8900円 | 17.1% |

さらに住宅購入時には、登記関連費用や事務取扱手数料、収入印紙税といった諸費用が110万円程度発生します。そのため、頭金とは別にある程度の現金を持っておく必要があります。住宅購入にかかる頭金とその諸費用を考慮した上で、自己資金をある程度準備しておくことが、無理のない返済計画を立てるコツといえるでしょう。

繰り上げ返済をする

返済をスムーズに進めるもう1つの方法は「繰り上げ返済」です。ボーナスや月々の貯金で、ある程度まとまった資金を用意できるのであれば、貯めた分を繰り上げ返済に回してもよいでしょう。繰り上げ返済は元金返済分に充てられ、借入元本が減る仕組みなので、減った元本部分に対する金利負担が減り返済総額が抑えられるだけでなく、返済期間の短縮効果を得ることもできます。

ただし繰り上げ返済をする場合に、注意すべき点は「住宅ローン控除」との兼ね合いです。住宅ローン控除の適用期間であれば、あえて繰り上げ返済せずにローン残高を残しておく方が、節税できて有利なケースもあります。住宅ローン控除の適用期間中(2021[令和3]年12月31日までに入居の場合は、購入後10年)は、繰り上げ返済をする金額やタイミングをしっかり見極めることが重要です。

金利の安い金融機関で住宅ローンを組む

住宅ローン借り入れ後でも、借り入れたローンより金利の低い住宅ローンがあれば、借り換えも選択肢の1つです。総返済額はもちろん、毎月の返済額も抑えられます。ただし、借り換え審査は条件が厳しいことが多い点や、借り換え時に手数料もかかる点には考慮する必要があります。金利が比較的安いのはネット銀行ですが、条件をよく確認すると、保証料が高い、オプション加入が条件となっているなど、トータルで見ると高くつくケースもあるので注意しましょう。

04年収が満たない場合の対処法

4000万円の家を購入するために必要な年収が満たない場合にできる対処法にはどのようなものがあるのでしょうか。考えられる対処法について紹介します。

ペアローンを検討する

ペアローンとは、1つの物件に対して、共働きの夫婦など収入のある人それぞれが住宅ローンを申し込む方法をいいます。ペアローンにすることで夫婦どちらかが借りるよりも借り入れできる金額を多くすることができます。さらに、夫婦どちらも団体信用生命保険に加入でき、住宅ローン控除も適用される点がメリットです。

ただし、住宅ローンの契約が2本になるため、諸費用が2倍かかることや、出産や育児休暇などで収入が下がった場合の返済に注意しなければなりません。

両親や祖父母から資金援助をうける

両親や祖父母から資金援助を受けられるなら、要件を満たすことで省エネ等住宅の場合は1000万円、それ以外の住宅の場合は500万円までが非課税となります。

主な要件には

- 贈与を受ける人の年齢:18際以上(贈与を受けた年の1月1日時点の年)

- 贈与を受けた年の合計所得金額:2000万円以下

- 居住開始期限:贈与を受けた年の翌年3月15日

などがあります。

また、この非課税制度を受ける場合は、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に戸籍の謄本、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出しなければなりません。

購入する物件を見直す

購入する物件を見直すことも1つの対処法です。注文住宅を建てるのであれば、妥協できる点を探し、安い資材に変えるなどを考えてみましょう。ほかにも、違うエリアで希望する物件を探したり、新築にこだわらず中古物件を探してリノベーションをするという方法もあります。

頭金を貯めるまで購入を控える

無理をしてフルローンで購入し、後に返済が負担になってしまうよりも、まず無理なく購入できる額まで頭金を貯め、そのうえで購入することを考えましょう。 頭金を貯めている間に物件が売れてしまうかもしれませんが、無理をして購入し、返済不能になって最終的に家を手放すことになることを考えると、頭金を貯めてから再度物件を探すほうが、将来的に無理のない返済計画を立てることにつながります。

05住宅ローンは状況に応じた借入額をシミュレーションしておこう

住宅ローンは、それぞれの家庭の状況に合った金額であることが大切です。できれば、退職前(年金暮らしになる前)に完済できるのが理想です。そのため基本的なポイントを押さえた上で、具体的なシミュレーションしておきましょう。「スゴい住宅ローン探し」サイト内の「スゴい速い住宅ローン審査」を使えば、実際に金融機関から借り入れができるかどうかがわかりますので、ぜひご利用ください。

監修:岩永真理

IFPコンフォート代表、一級ファイナンシャル・プランニング技能士、CFP®、住宅ローンアドバイザー

プロフィール

大手金融機関にて10年以上勤務。海外赴任経験も有す。夫の転勤に伴い退職後は、欧米アジアなどにも在住。2011年にファイナンシャル・プランナー資格(CFP®)を取得後は、金融機関時代の知識と経験も活かしながら個別相談・セミナー講師・執筆(監修)などを行っている。幅広い世代のライフプランに基づく資産運用や住宅購入、リタイアメントプランなどの相談多数。

関連キーワード