5000万円の住宅ローンを組む際に注意すべきことは?現実的な返済プランを解説

国土交通省「令和5年度 住宅市場動向調査 報告書」によると、土地付き注文新築住宅の三大都市圏平均購入金額はおよそ6989万円(全国平均:5811万円)となっています。 どのような物件をマイホームとするかは人や物件を購入する地域によって異なりますが、新築住宅の購入を検討している人のなかには5000万円の住宅ローンを組もうとしている人も多いのではないでしょうか。そこで、この記事では「5000万円の住宅ローンを組むために必要な年収」や「夫婦共働きで住宅ローンを借りるときの注意点」を中心に紹介していきます。

- 015000万円の住宅ローンを組むのに求められる現実的な年収

- 5000万円の住宅ローンを組むなら、年収700万円以上が安心ライン

- 025000万円の住宅ローンを組む前に把握しておきたいこと

- 変動金利の場合、金利上昇によって返済額が増加する場合がある

- 収入合算やペアローンを使用した場合、夫婦どちらかの収入が減ったり離婚したりすると、返済が苦しくなることも

- 住宅ローン以外の支出も考慮が必要

- 035000万円の住宅ローンを組んだ場合、毎月の返済額はいくら?

- 金利タイプで総返済額や月々の返済額はどう変わる?

- 045000万円の住宅ローンを返済するポイント

- 05サイト内のシミュレーションで住宅ローン5000万円の返済額をチェックしよう

015000万円の住宅ローンを組むのに求められる現実的な年収

先述した国土交通省「令和5年度 住宅市場動向調査 報告書」によると、土地付き注文新築住宅の全国平均購入金額は5811万円で、三大都市圏平均は6989万円となっています。三大都市圏が全国平均より高い傾向にあるのは地価が高いからで、東京や大阪、名古屋でマイホームを購入する場合、5000万円以上の住宅ローンの借り入れが必要となるケースも多いでしょう。

そこで次の段落では、5000万円の住宅ローンを組むにはどれくらいの年収が必要になるかについて解説します。

5000万円の住宅ローンを組むなら、年収700万円以上が安心ライン

結論からいうと、5000万円の住宅ローンを組むのに安心できる年収ラインは700万円からです。まず、借入額に対する最適な世帯年収を知る目安として「年収倍率」が挙げられます。年収倍率とは住宅購入にかかる費用総額を世帯年収で割って算出する数値で、一般的に8倍が住宅ローン借入額の上限とされています。

たとえば、年収700万円の世帯なら、8倍の5600万円まで借り入れができる計算になります。ただし、実際には上限の8倍まで貸してくれるケースはあまり多くなく、5~6倍程度が適正な借入額とされていることは頭に入れておきましょう。

年収倍率の計算式

年収倍率 = 住宅購入価額 ÷ 現時点での年収

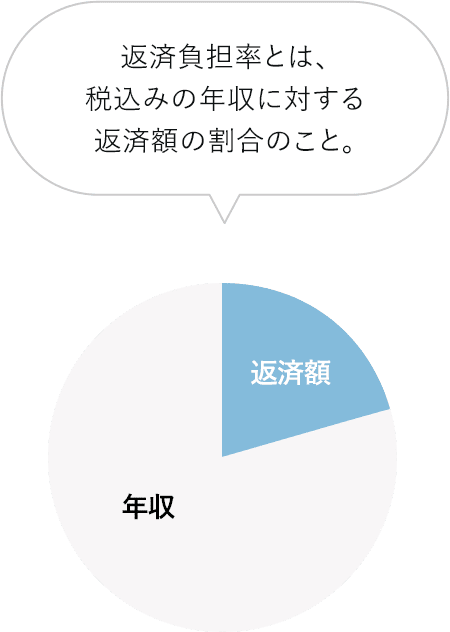

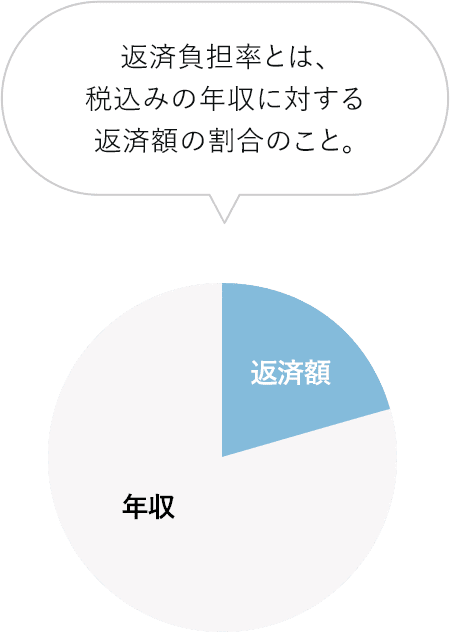

また、年収倍率と同様に意識しておきたいのが「返済負担率」です。返済負担率は年収に占める住宅ローンを含むローンの年間合計返済額の割合を示す数値で、基本的に20~25%が家計を圧迫せずに返済していける目安とされています。仮に30%を超えると毎月の返済が苦しくなるといわれているので、注意しましょう。

仮に以下の条件で試算してみます。

| 金利:0.375%(変動) 返済期間:35年 借入金額:5000万円 毎月の支払額:約13万円(年額156万円) |

年収700万円の場合、返済負担率は22.2% = 156万円 ÷ 700万円 × 100となるので、適正な値の範囲内となります。それに対して、同じ条件で年収600万円の返済負担率は26% = 156万円 ÷ 600万円 × 100となるため、若干高めの数値です。

もしも、自動車ローンなどほかの負債がある場合には、実質的に返済負担率が30%を超える恐れも出てくる点は、留意しなければいけません。以上のことから、5000万円の住宅ローンを組む場合には、年収700万円以上あったほうが安心だといえます。

なお、先述したように変動金利で住宅ローンを組んでいる場合は、急激な金利上昇が起こると未払利息が発生する可能性も考慮しておく必要があります。そのため、ローンを組める場合でも、「返済期間をできるだけ短くする」「余裕があれば繰り上げ返済をする」など、毎月の返済における元金部分の割合を高めていくことが重要です。

025000万円の住宅ローンを組む前に把握しておきたいこと

住宅ローンを利用することで、自己資金だけでは購入できない金額のマイホームを手に入れることができます。しかし住宅ローンはあくまでも負債なので、多くの金額を借りるほどリスクも大きくなることは理解しておきましょう。そこで、まずは5000万円の住宅ローンを組むときの注意点について解説していきます。

変動金利の場合、金利上昇によって返済額が増加する場合がある

住宅ローンの利用を考えるにあたって、気を付けておきたいのが「金利上昇リスク」です。住宅ローンを借りる際、金利タイプとして主に固定金利と変動金利があり、一般的に変動金利の方が低めに設定されています。そのため変動金利は、契約締結後に金利が上昇しなければ固定金利に比べて毎月の返済額を抑えられる点がメリットです。

ただし、そのメリットは同時に「金利が高くなると固定金利より総返済額が増える可能性がある」というデメリットも持っています。一般的に景気が良くなると消費者の購買意欲が増大し、その結果、企業における資金需要も高まることから市場金利は上がると考えられるので、変動金利で住宅ローンを組んでいる人は返済額が増える恐れが高くなります。

たとえば、5000万円の住宅ローンを0.375%の変動金利で借り入れしていた場合、毎月の返済額は12万7049円です。このケースで金利が大幅に上昇して仮に1.750%になると、毎月の返済額は3万2239円増の15万9288円になってしまいます。

また、変動金利の住宅ローンの多くは毎月の返済額の見直しは5年に1回(5年ルール) で、さらにそれまでの返済額より1.25倍以上にしてはいけないという決まり(125%ルール)があります。しかし、金利の見直しは半年ごとに行われる点には気を付けましょう。

たとえば毎月の返済額が12万円で、内訳が「利息8万円、元本4万円」だったとします。ところが半年ごとに行われる支払利息の見直しにより、返済額が変わらないまま「利息10万円、元本2万円」になるケースがあるということです。このまま5年に1回行われる返済額の見直しの前に金利上昇が続くと、利息の支払いだけで毎月の返済額を超える可能性があります。

利息の支払いが毎月の返済額を超えた部分を「未払利息」と呼び、このままでは元本が1円も減らないばかりか未払利息が負債として毎月溜まる結果となってしまいます。金利上昇の影響は借入金額が少ないほど軽くなるので、5000万円のような高額な住宅ローンを変動金利で組む場合には、特に留意しておかなくてはいけません。

収入合算やペアローンを使用した場合、夫婦どちらかの収入が減ったり離婚したりすると、返済が苦しくなることも

5000万円という比較的高額な住宅ローンを組む場合、利用者にはそれなりの年収が求められます。状況によっては「収入合算」や「ペアローン」の利用を考えている人もいるのではないでしょうか。収入合算とは、共働き夫婦や親子など複数人の収入を合算して1つの住宅ローンを借り入れる方法で、主に単身の年収だけでは契約できない場合に利用されます。

収入合算には1つの債務に対して、夫も妻もそれぞれが全額の債務を負う「連帯債務型」と、夫婦のどちらか一方が債務者となり、もう片方が連帯保証人となる「連帯保証型」があり、民間の金融機関では、多くが連帯保証のみの取り扱いになっています。

連帯債務型の場合は、一緒に借り入れをするイメージになるため、主債務者が住宅ローンの契約者であり、その返済が滞った場合にだけ保証人が返済する義務を負う「連帯保証」とは、本質的に異なります。

一方、ペアローンは夫婦それぞれが別々の住宅ローンを組む方法です。たとえば、5000万円のペアローンを組んだ場合、夫が3000万円、妻が2000万円のローンをそれぞれ独立した形で組むケースなどが挙げられます。1つの住宅ローンを共同で返済する場合は収入合算、別々にお金を借りて返済する場合はペアローンだと考えれば違いがわかりやすいでしょう。

| 単独 | ペアローン | 収入合算 | ||||||

|---|---|---|---|---|---|---|---|---|

| 連帯保証型 | 連帯債務型 | |||||||

| 契約本数 | 1本 | 2本 | 1本 | 1本 | ||||

| 契約上の立場 | 債務者 | 非債務者 | 債務者 | 債務者 | 主債務者 | 連帯保証人 | 主債務者 | 連帯債務者 |

| 所有権 | ◯ | × | ◯ | ◯ | ◯ | × | ◯ | ◯ |

| 住宅ローン控除 | ◯ | × | ◯ | ◯ | ◯ | × | ◯ | ◯ |

| 団信加入 | ◯ | × | ◯ | ◯ | ◯ | × | ◯ | △ |

収入合算やペアローンのメリットとしては、1人だけでは利用できない高額な住宅ローンが組めるようになるほか、住宅ローン控除を2人分受けられる点が挙げられます。住宅ローン控除は1件につき住宅ローン残高4000万円が上限(認定長期優良住宅や認定低炭素住宅は5000万円)なので、それ以上の資金を借りる予定であれば大きなメリットになるはずです。

ただし、収入合算そしてペアローンのいずれにしろ、夫婦どちらかの収入が減った場合でも毎月同じ金額を返済しなければいけない点は注意しましょう。ペアローンは形式上、夫婦別々のローンですが、お互いが連帯保証人になるケースがほとんどなので、夫婦どちらかの収入が減っても毎月返済しなければいけない金額は事実上同じです。

また、万が一住宅ローンが残っている途中で離婚した場合は、家を売却して得た利益を折半しローン残債の返済にあてるか、どちらかが住み続けて住宅ローンを単独契約へ変更することになります。単独契約に変更する場合、離婚した時点でいくら残債があるかにもよりますが、一般的に5000万円というローンは高額なので金融機関はリスクが高いと判断して審査のハードルは高くなりがちです。仮に審査が通ったとしても毎月の返済額は高くなり、それまでに比べて返済が厳しくなることは理解しておきましょう。

住宅ローン以外の支出も考慮が必要

住宅の購入および住宅ローンを組むときには、住宅の価格および住宅ローン以外に、以下の様な費用も考慮しておかなければなりません。

住宅購入時

- 印紙税(不動産売買契約締結時)

- 不動産会社に支払う仲介手数料

- 所有権設定もしくは移転登記にかかる登録免許税

住宅購入後

- 不動産取得税

- 固定資産税

- 住宅の維持費用 など

住宅ローン契約時

- 融資手数料

- 保証会社に支払う保障料

- 火災保険料、地震保険料

- 抵当権設定登記にかかる登録免許税 など

これらの費用は購入する住宅の種類や借入金額、また利用する住宅ローンを取り扱う金融機関によって異なりますが、100万円程度のまとまった金額になることもあります。

住宅ローンを組む際には、これらの費用を考慮したうえで、資金計画そして返済計画を立てることが大切です。

035000万円の住宅ローンを組んだ場合、毎月の返済額はいくら?

ここからは返済期間や金利タイプの違いで、実際にどれくらい毎月の返済額が変わるかシミュレーションしていくので、参考にしてください。

変動金利0.375%、ボーナス月での返済なしという条件で、5000万円の住宅ローンを組んだ際の毎月の返済額と総返済額の違いは下記の表のとおりです。

5000万円の住宅ローンを組んだ際の毎月の返済額と総返済額一覧

| 借入期間 | 毎月の返済額 | 総返済額 |

|---|---|---|

| 25年 | 17万4627円 | 5240万円(うち利息分240万円) |

| 30年 | 14万6869円 | 5288万円(うち利息分288万円) |

| 35年 | 12万7049円 | 5337万円(うち利息分337万円) |

表のとおり、借入期間が長くなればなるほど、同じ条件でも支払う総利息が増えることが分かります。借入期間25年と35年では、総額で約100万円(およそ1.4倍)も多く利息を支払わなくてはいけません。

仮に年収800万円の人であれば、借入期間25年のローンを選び毎月17万4627円返済しても、返済負担率は26.2% = 年間返済額209万円 ÷ 年収800万円 × 100です。変動の低金利で住宅ローンを組むことを検討している人ほど、将来的な金利上昇リスクに備えるためにも、できるだけ借入期間を短くすることをおすすめします。

金利タイプで総返済額や月々の返済額はどう変わる?

次に借入額5000万円、借入期間35年(ボーナス月での返済なし)という条件で、金利タイプ別に総返済額や月々の返済額の違いを下記の表にまとめてみました。

金利タイプ別の毎月の返済額と総返済額一覧

| 金利タイプ | 毎月の返済額 | 総返済額 |

|---|---|---|

| 全期間固定:1.080% | 14万3014円 | 6011万円(うち利息分1011万円) |

| 10年固定:0.525% | 13万345円 | 5476万円(うち利息分476万円) |

| 変動:0.375% | 12万7049円 | 5337万円(うち利息分337万円) |

上表からは、金利差が毎月の返済額と総返済額に与える影響が大きいことが分かるでしょう。シミュレーションの条件で計算すると、全期間固定型だと支払い総利息が1000万円を超えてしまいました。利息の支払いを少しでも減らしたいなら、契約時点での金利が低くなりがちな変動金利を選んだ方がよいといえます。ただし変動金利には、先述したような「金利上昇によって毎月の支払額が上がるリスク」があり、高額な借り入れは特に大きな影響を受ける恐れがあることを忘れてはいけません。

045000万円の住宅ローンを返済するポイント

5000万円の高額な住宅ローンを組む場合は、住宅ローン控除を上手く活用しましょう。収入合算のうち連帯債務型で住宅ローンを組む場合は、夫と妻のそれぞれで借入金の負担割合を算出してから控除額を計算します。

たとえば、5000万円の住宅ローンを収入合算(連帯債務型)で組み、負担割合が夫70%、妻30%だったとします。この場合で年末の住宅ローン残高が4900万円だと仮定すると、住宅ローン控除で申請できる年末残高は夫3430万円(4900万円 × 70%)、妻1470万円(4900万円 × 30%)です。住宅ローン控除後の1~10年目の控除額は「年末の住宅ローン残高 × 1%」(最大40万円)」なので、上記の条件を当てはめると夫34万円、妻14万円が所得税や住民税から控除されます。

住宅ローン控除は所得控除ではなく、あらかじめ算出された税額から差し引く税額控除の対象なので、控除されたお金をそのまま住宅ローンの返済に回すのもおすすめです。

ペアローンの場合は、それぞれが組んでいる年末時点での住宅ローン残高を基に算出しますが、計算式自体は収入合算(連帯債務型)のときと同じです。ただし、収入合算(連帯債務型)と違ってペアローンの契約は夫と妻の2本になるので、借入時の事務手数料などの諸費用は単純に2倍にとなる点は押さえておきましょう。

05サイト内のシミュレーションで住宅ローン5000万円の返済額をチェックしよう

今回は国土交通省の資料を参考に、平均的な土地付き新築住宅の購入金額に近い、5000万円の住宅ローンを組む場合の注意点について紹介してきました。変動金利は固定金利に比べて契約当初の金利が低く設定されていますが、将来的な金利上昇リスクがある点には気を付けなくてはいけません。

ただし、今回紹介した5000万円という住宅ローンの借入金額はあくまでも目安であり、実際にどれくらいの借り入れをするかは人それぞれ異なります。

自分の状況にあった借入希望額で住宅ローンを組むと、毎月の返済額がどれくらいになるかを知りたい人はサイト内の「毎月の返済額シミュレーター」を試してみてください。

住宅購入にあたって、自分がいくらまで住宅ローンが利用できるのかを確認しておくことは非常に大切です。

「物件を決めたけど、実は購入できるだけの住宅ローンを組むことができなかった!」といった失敗をすることなく、購入にあたってどのくらいの初期費用を用意する必要があるのか、また返済計画に無理がないかを理解したうえで、候補に挙げている物件の中から購入可能なマイホームを効率良く探すことができます。

「スゴい速い住宅ローン審査」なら、オンラインで事前審査の申し込みまで可能です。通常事前審査に必要な添付資料は不要。最短15分で審査結果を確認することが出来ます。非常に便利なサービスとなっていますので、ぜひ利用してみることをおすすめします。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。

関連キーワード