住宅ローン返済中に離婚!そんな場合の対処法を解説

夫婦でマイホームを購入し、住宅ローンを組む方も多いでしょう。しかし、もし離婚に至った場合、残りの住宅ローンはどうなるのでしょうか。どちらが残りの返済を行い、不動産の名義はどうするのかなど、離婚後の手続きは慎重に行わなければいけません。今回は、住宅ローン返済中に離婚した場合の対処法や必要な手続きについて紹介します。

01住宅ローンも財産分与の対象となる

住宅ローンはマイナスの資産となります。つまり、離婚時にはプラスの資産同様に住宅ローンもマイナスの資産として2人で分担する、ということが基本的な考え方になります。まずはこのことを押さえておきましょう。その上で不動産は誰の名義にするのか、あるいは不動産を売却するか、といったことを決めていくことになります。

02住宅ローンの分担に際して確認すべき事柄

さまざまなことを決める前に、不動産に関するいくつかの事柄を確認しておく必要があります。

まずは、土地・建物が誰の名義になっているかを確認します。法務局で不動産の登記簿謄本を見ればわかります。また、住宅ローン契約の際に抵当権が設定されていますから、これも確認しておきましょう。

次に、不動産の現在の価額も調べておきましょう。これについては不動産業者に査定を依頼すれば良いでしょう。ちなみに不動産の価額とは、例えば現在売却するとすれば、いくらくらいで売れるのかといった金額のことを言います。

そして、住宅ローンの契約内容を改め、誰が債務者となっているかを確認します。

一般的に以下のような契約内容となっている場合が多いようです。

| 世帯主 | 世帯主の配偶者 | |

|---|---|---|

| ケース1 | 主債務者 | 連帯保証人 |

| ケース2 | 連帯債務者 | 連帯債務者 |

| ケース3 | 主債務者 | 債務負担無し(保証協会などを利用) |

最後に、住宅ローンの残高を確認します。

アンダーローン

ローンの残高が不動産の価額よりも低い状態のことをアンダーローンといいます。アンダーローンの場合には、不動産売却によりローンは完済され、さらにいくらかの利益も得られます。

オ―バーローン

ローンの残高が不動産の価額よりも高い状態のことをオーバーローンといいます。オーバーローンの場合には、不動産売却後もローンは残り、支払いを継続しなければなりません。

| アンダーローン | 住宅ローン残高 < 不動産価額 |

|---|---|

| オーバーローン | 住宅ローン残高 > 不動産価額 不動産売却後もローンは残り、支払いは継続 |

03ケース別の対応を確認しよう

住宅ローンの返済中に夫婦が離婚した結果、以下2つのケースが考えられます。

- 夫婦どちらも住まない

- 夫もしくは妻が住み続ける

どちらのケースを選択するのかでその後の住宅ローンの支払いなどの対応が異なります。また、それだけでなく以下のようなローンの組み方でも異なる対応が必要です。

- 夫か妻のどちらかが連帯保証人だった場合

- 住宅ローンを「ペアローン」で組んでいた場合

ここでは、夫婦どちらも住まない選択をした場合と夫もしくは妻が住み続ける選択をした場合の対応を解説します。また、ローンが連帯保証人で組んでいた場合とペアローンで組んでいた場合の対応についても説明しますので、参考にしてみてください。

夫婦どちらも住まない場合

夫婦どちらも住み続けることを選択しない場合、話し合いがこじれると、最悪の場合には持ち家が競売にかけられ、強制立ち退きという事態もあり得ます。このような事態を避けるためにも、不動産の売却など、任意売却も含めた対処法について検討する必要があります。

アンダーローンの場合、売却した利益を住宅ローン返済に充当する

住宅ローンの残額が売却した際の利益よりも下回っている場合には、「アンダーローン」となります。その際には不動産を売却し、その利益を住宅ローンの支払いに充てる方法があります。

オーバーローンの場合、任意売却を行う

住宅ローンの残額が利益よりも多かった場合は、「オーバーローン」となり、物件を売却しても借り入れが残っていることから、返済を続ける必要があります。

査定でオーバーローンと診断された場合は、物件を売却してもローンが残ってしまうため、通常の売却手続きを行えません。基本的には、離婚する夫婦の双方、もしくはどちらかが住宅ローンを完済するまで支払いを続ける必要があります。

また、オーバーローンという状況下では、一般的に自分たちの意志だけで持ち家を売却できませんが、「任意売却」という方法を取れば、解決できる可能性があります。

任意売却とは、売却後も住宅ローンが残ってしまう不動産を、債権者の合意を得て売却することを言います。メリットとしては、市場の相場に近い価格で物件を売却できる点や、周囲に事情を知られずに売却できる点などが挙げられます。住宅ローンの残額分を収入に応じて毎月返済したり、望んだ場合は引き続き物件に住み続けたりすることも可能です。一方で、持ち家の買い取り手を見つけなければいけない点や、家賃の支払い負担が発生する点などのデメリットがあることも覚えておきましょう。

| 通常の売却手続き | 任意売却 |

|---|---|

| × |

○ 売却後も住宅ローンが残ってしまう 不動産を債権者の合意を得て売却 |

通常、住宅ローンの残額は速やかに支払わなければなりませんが、金融機関などの債権者が事情を理解し、「返してもらえる範囲で返してもらおう」という方針になれば、話し合いなどで支払い方法について検討できます。

任意売却に関しては以下の記事も参考にしてください。

ローン返済中の住居に夫または妻が住み続ける場合

離婚後に夫または妻が物件に住み続ける場合は、どのような手続きが必要になるのでしょうか。仮に、妻が家を出ていくことになり、住宅ローンの債務者である夫が家に住み続ける場合は、不動産が夫名義であれば、そのまま夫が住み続けて住宅ローンの返済を行えば問題はありません。

また、不動産の価値が住宅ローンの残額より大きい場合は、プラス部分は財産分与の対象となります。そのため離婚の際、夫は原則としてプラスとなっている金額の半分の額を妻に支払う必要があることも覚えておきましょう。

名義人の変更手続き

夫婦の収入を合算してローンを組んでいる場合は、住宅ローンの名義は夫婦共有名義となり、連帯債務者という位置づけになります。支払い義務はローンが完済されるまでの間、夫婦であった双方に課され、どちらかが支払いを滞らせてしまうと、債権者が双方に一括返済を要求してくるケースもあります。

名義を変えようと思っても、住宅ローンの名義変更は簡単ではないので注意しましょう。名義変更を望んでいる場合、夫または妻の代わりとなる連帯債務者を立て、返済が問題なく行えると金融機関側に判断されれば、名義変更を認めてくれる可能性があります。しかし、仮に代わりの連帯債務者が現れたとしても、変更を認めるかどうかは金融機関側の判断に委ねることになります。

名義変更ができない時の借り換え

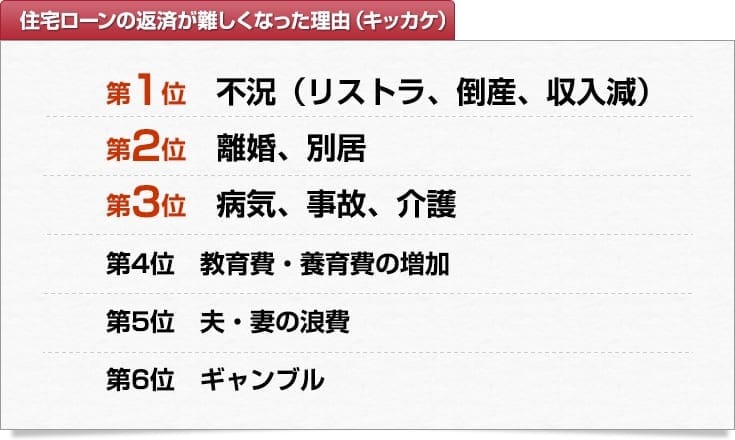

「住宅ローンの借り換え」は、離婚をきっかけに検討する方が多いようです。一般社団法人「全日本任意売却支援協会」の調べによると、返済が困難となる理由について、以下の図のようになっています。

出典:一般社団法人「全日本任意売却支援協会」ホームページより

このように返済が困難となる中、夫婦のどちらかが単独で住宅ローンの支払いを行いたい場合は、住宅ローンを借り換える方法もあります。もともとは共有名義で支払っていた住宅ローンの残額を、新しく単独名義として別のローンを組むのです。審査が無事に通れば、結果的に前の金融機関とのローン契約からは解放されることになります。しかし、住宅ローンの借り換えは所定の費用と手続きがかかり、もう一度審査を受け直す必要があるため、ある程度の自己資金が必要になります。

夫か妻のどちらかが連帯保証人だった場合

夫または妻が連帯保証や連帯債務などでローンの負担をしていた場合、双方の話し合いにより離婚後は仮に夫が住宅ローンの残額を支払う形で合意したとしても、金融機関に対しては妻の責任は継続されます。これは逆の場合でも同様です。妻が残額を支払う形で合意したとしても、金融機関に対する夫の責任は継続されます。債務を免れるためには金融機関に交渉をし、同意を得る必要がありますが、承諾が得られるかどうかは各金融機関によって異なり、一般的には難しいとされています。連帯保証人とは、借主と同じ責任を負っているため、返済の義務を免れるのは難しいのが現状です。

もし夫婦のどちらかが連帯保証人を外れる場合には、「新しい保証人を立てる」、あるいは「保証協会などを利用する」などの対応が必要になるかもしれません。

連帯保証人から外れることは難しい

例えば、夫名義でマイホームを購入して離婚をし、別れた元夫が住宅ローンの延滞や借金などをしてしまった場合、妻はたとえ別の場所に住んでいたとしても、連帯保証人になっている以上は住宅ローンの残額への支払い義務があります。

連帯保証とは、夫婦間での取り決めではなく、あくまで金融機関などの債権者との契約になります。そのため、借り入れ先の同意がなければ連帯保証人から外れることは難しく、連帯保証人が離婚、あるいは、相手が死亡した場合でも、返済の義務を免れることはできません。

代替案としては、前述した通り、代わりの連帯保証人を探す方法や担保として差し出すことができる不動産を譲渡する方法もあります。しかし、連帯保証人から外れることを承諾するのは債権者となるので、代わりの連帯保証人や追加担保を用意したとしても、必ずしも連帯保証人から外れるとは限りません。

住宅ローンを「ペアローン」で組んでいた場合

住宅ローンには、夫または妻がローンを借りて配偶者が債務を保証する「連帯保証」と、夫婦が連名で借りる「連帯債務」、そして夫婦それぞれが住宅ローンを借りる「ペアローン」があります。

夫婦で契約する住宅ローンの種類

| 連帯保証人 | 夫または妻がローンを借りて配偶者が債務を保証 |

|---|---|

| 連帯債務 | 夫婦が連名で借りる |

| ペアローン | 同一ローンでそれぞれが債務を負いお互いが連帯保証人 |

ペアローンでは、同一のローンで夫婦がそれぞれに債務を負い、お互いがローンの連帯保証人となります。結婚している間はお互いに協力しながら返済を続けていけば問題ありませんが、離婚すると状況は変わります。

住宅ローンには「自分が住むこと」という条件があるので、離婚してどちらかが家を出て行ってしまうと、住宅ローンの条件を満たさないことになります。そのため、金利が高いローンへの条件変更や、一括返済を求められる場合もあります。一方で、土地や建物が共同名義となっている場合がほとんどであるため、別れた相手の同意を得られなければ、ローンの条件変更や借り換えをするのも難しくなります。

互いが連帯保証人となっている場合の対処法

夫婦で連帯保証人となっていた場合、離婚時の住宅ローンの対処法としては、「物件を第三者に売却して利益を夫婦で分ける」「離婚後に夫が物件を所得する」「離婚後に妻が物件を所得する」などが挙げられます。物件を売却して利益が出れば、夫婦で分ければ問題ありません。しかしオーバーローンになってしまう場合は、引き続き夫婦で住宅ローンの残額を返済することになります。夫または妻が物件を所有し、単独名義として登録する場合は、もう一度審査を受け、なおかつ、どちらかのローンの一括返済を求められます。

ペアローン名義を単独名義にするのは、夫婦それぞれで契約した2本の住宅ローンを1本化することになるため、そう簡単ではありません。離婚が決まった時点で再度審査を受け、単独の収入では住宅ローンの返済が難しいと判断された場合は、審査が通りません。仮に1本化できた場合、それまではそれぞれで受けていた住宅ローン控除の対象が1人となるため、離婚後は税負担が重くなります。

ペアローンの詳細については以下のページも参考にしてください。

04トラブル防止にオススメの公正証書

離婚の話し合いにより決めた事柄に関しては、きちんと記録を残しておくことが賢明です。記録がないと、後になって不明な点が生じる恐れがあります。そのためにも公正証書を活用しましょう。公正証書に記された条項は、法的に違反するものでない限りは遵守する義務が課されます。また不履行の場合は強制執行の対象になります。つまり決めた事柄が法的にも明確となり、これを守らない場合には罰則が科されます。

公正証書の作成方法

公正証書は基本的に公正役場で作成します。離婚協議書の場合は、慰謝料・財産分与と養育費で公正証書を分けます。離婚や養育費に関する公正証書を作成する際に必要な書類は、印鑑証明書と実印、運転免許証、戸籍謄本などが必要になります。

公正証書の作成費用

公正証書を作成するのにさまざまな書類が必要ですが、公正役場に支払う公正人手数料についても覚えておきましょう。手数料は養育費や財産分与など、離婚公正証書に定める金額に応じて異なります。

| 目的の価額 | 手数料 |

|---|---|

| 100万円以下 | 5000円 |

| 100万円を超え200万円以下 | 7000円 |

| 200万円を超え500万円以下 | 11000円 |

| 500万円を超え1000万円以下 | 17000円 |

| 1000万円を超え3000万円以下 | 23000円 |

| 3000万円を超え5000万円以下 | 29000円 |

| 5000万円を超え1億円以下 | 43000円 |

| 1億円を超え3億円以下 | 4万3000円に超過額5000万円まで ごとに1万3000円を加算する |

| 3億円を超え10億円以下 | 9万5000円に超過額5000万円まで ごとに1万1000円を加算する |

| 10億円を超える場合 | 24万9000円に超過額5000万円まで ごとに8000円を加算する |

監修:川添典子

住宅金融普及協会 住宅ローンアドバイザー/2級ファイナンシャル・プランニング技能士

プロフィール

大学卒業後、某ハウスメーカー就職。住宅販売の営業職として、顧客開拓、住まいづくりの提案、資金計画相談、販売後のアフターフォローを担当。仕事を通して、お客様の一番の関心事と不安はお金に関する事だと感じ、ファイナンシャルプランナー2級と住宅ローンアドバイザーの資格を取得。ハウスメーカーを退職後、暮らしに役立つライター・編集者として、お金・不動産に関する知識や情報を提供しています。