はじめての住宅ローン

頼まずに済むならそうしたい…

住宅ローンを借りるときに連帯保証人は必要?不要?

新井智美

CFP®/1級ファイナンシャル・プランニング技能士

住宅ローンにおける連帯保証人は、一部の地方銀行などを除き不要となっています。今回は住宅ローンの連帯保証人が不要になる理由や連帯保証人を立てる際に注意したいポイントについて紹介します。

連帯保証人が不要になる理由

- 購入する住宅自体が担保となるため

- 保証料を支払うことで保証会社が保証人の代わりとなってくれるため

住宅ローンにおいて連帯保証人が不要になる理由としては、購入する住宅自体が担保となっている点が挙げられます。物件が担保となることで、金融機関側の貸し倒れリスクが回避されることから、連帯保証人が原則として不要となるケースが多いです。

以前は住宅ローン契約時に連帯保証人を必要とするケースのほうが多かったです。しかし、保証人を見つけることが難しい場合は住宅ローンを利用して住宅を購入することができないため、金融機関は保証人を立てるのではなく、保証会社を利用する形をとるように変わっていきました。

保証会社とは、保証人の役割を代行する会社のことをいいます。最近では購入だけでなく、賃貸物件を借りる場合でも、保証人ではなく保証会社を利用するケースも少なくありません。相場としては家賃の50~100%で保証する保証会社が多く、利用している方も増加傾向にあります。

大手銀行や地方銀行では、金利に保証料を上乗せする形で保証人不要の貸し付けを行っています。保証料を支払うことで保証会社が保証人の代わりとなり、万が一ローンの返済が難しくなった場合は銀行への返済を代行してくれます。住宅ローンでは、連帯保証人の代わりに保証会社を利用する形をとることで、保証人が見つからないという方でも契約できるシステムとなっています。

連帯保証人という言葉を聞いたことがあるかと思いますが、連帯債務者・保証人とはどのような違いがあるのでしょうか。連帯保証人と連帯債務者は呼び名はとても似ていますが、保証される範囲や内容が異なります。

| 概要 | ポイント | |

|---|---|---|

| 連帯保証人 | 借り入れをする債務者が返済できなくなった時、その履行をする責任を負う | ・連帯保証人は住宅ローン控除を受けられない ・債務者に返済能力がある場合でも、返済を拒否できない |

| 連帯債務者 | 一つの住宅ローンを一緒に返済する | ・連帯債務者も住宅ローン控除を受けられる ・取扱いがフラット35か一部の民間金融機関のみ |

| 保証人 | 借り入れをする債務者が返済できなくなった時、その履行をする責任を負う | ・債務者に返済能力がある場合、返済を拒否できる |

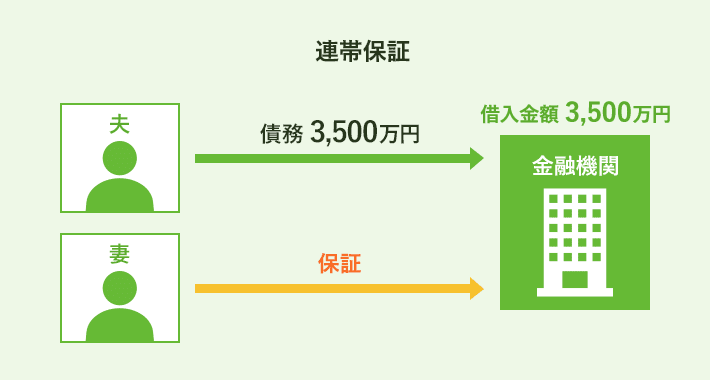

そもそも「保証」とは、債務者が返済をしないときに、代わって履行する責任を負うことを意味しています。つまり、保証人として債務者と連帯して債務を行う場合に「連帯保証人」となります。例えば、住宅ローンを親子や夫婦で借りる場合などは連帯保証人が必要となるケースが発生します。

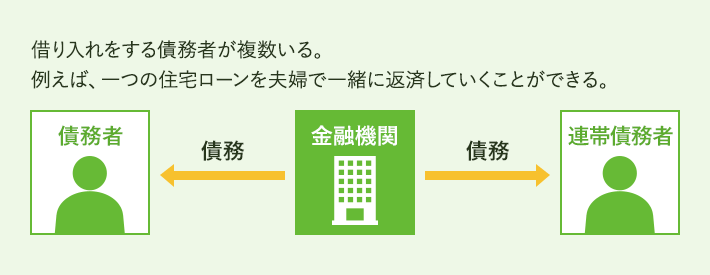

連帯債務者とは、債務者が複数いる場合で、金融機関などに対して同一内容の住宅ローンを一緒に返済する人のことを意味し、それぞれが独立して返済する義務を負います。連帯債務では、一方が債務を完了すると同時に他の債務も完了することになります。債権者である金融機関は連帯債務者に対し、どのような形で返済をするか打診することができます。例えば夫婦で借り入れた場合、金融機関は夫に対して全額の返済を求めたり、夫と妻に半額ずつの返済を請求することが可能になります。また、連帯債務での借り入れはフラット35や一部の民間金融機関でのみ取り扱っています。

最後に、混同されがちな保証人と連帯保証人の違いですが、どちらも借り入れた本人に代わって返済の責任を負うことに変わりはありません。ただし保証人の場合は、債務者に返済能力があれば返済を拒否できます。このことを「催告の抗弁権」といいます。一方で連帯保証人の場合は、債務者の返済能力にかかわらず、金融機関から請求された場合は返済をしなくてはなりません。債権を回収しやすい点を考慮し、多くの金融機関では保証人ではなく連帯保証人をつけることが条件に組み込まれるケースが多くなっています。

連帯保証人とは、前述した通り保証人となることで債務者と連帯して債務を行う人物のことを意味しています。以下のようなケースでローンを組む場合は、住宅ローンを契約する金融機関から連帯保証人を立てるよう求められる可能性がありますので、覚えておきましょう。

連帯保証人を立てるよう求められる可能性があるケース

- 収入を合算して住宅を購入する場合(連帯保証型)

- 親名義の土地に住宅を建てる場合

- ペアローンを利用する場合

- 購入する土地や物件が共有名義の場合

「1」の収入を合算して住宅を購入する場合としてよくあるケースが、夫と妻の資金を合算して住宅ローンを組む場合です。夫名義のローンを組む場合は、妻が連帯保証人となります。

「2」の親名義の土地に子どもが住宅ローンを利用して家を建てる場合ですが、建物が担保に設定されていても土地が担保に設定されていないと抵当権者が差し押さえできないため、土地の名義人である親が連帯保証人となるケースがほとんどです。

「3」のペアローンとは、夫婦など、同居している親族がそれぞれに住宅ローンを組むケースのことをいいます。例えば、夫のローンには妻が連帯保証人となり、妻のローンには夫が連帯保証人となり、契約を交わすことがこれに該当します。

「4」の土地や物件が共有名義の場合についてですが、これは共有名義者も同等の責任を負うため、代表者がローンの名義人となり、共有名義者が連帯保証人となるケースのことをいいます。

連帯保証人は前述した通り、ローンを借りた契約者の支払い能力の有無に関わらず、支払いを強制的に行うことになります。夫の収入だけでは融資が足りない場合は、妻が連帯保証人となることで2人分の収入を合算することができます。しかし一方で、リスク回避のために、妻は生命保険に別途加入するなどの対策を立てる必要があるといえるでしょう。

連帯債務者とは前述したとおり、借り入れをする債務者が複数いる場合で、金融機関などに対して同一内容の住宅ローンを一緒に返済することを意味しています。この連帯債務者制度は、財形住宅融資やフラット35で適用されることが多いです。例えば、以下の様なケースにおいて連帯債務者が必要になります。

連帯債務者が必要になるケース

- 夫婦で収入を合算してローンを借り入れる場合(連帯債務型)

- フラット35で親子リレーローンを利用する場合

夫と妻の両方が住宅ローン控除を受けられ、かつ事務手数料は契約1件分のみになるというメリットを考慮し、夫婦2人で債務を背負う連帯債務者という選択をするケースがあります。

また、フラット35の親子リレーローンは、本人とその後継者が2世代でローンを組むことで、70歳以上でも申し込める点が特徴ですが、後継者の要件として以下の3つを満たさなければなりません。

- 申込者本人の直系卑属もしくはその配偶者で安定かつ定期的な収入がある

- 申込時の年齢が70歳未満である

- 連帯債務者になる

つまり、フラット35の親子リレーローンを利用する場合は、後継者となる人が連帯債務者になる必要があります。

ここで気を付けたいのが、収入合算(連帯債務型)を利用して連帯債務者となる場合は、仮に夫婦の収入のうちどちらかが減ってしまうと、住宅ローン控除を活用できなくなってしまうことです。連帯債務者となった妻の収入が、妊娠や出産、転職などで無収入となる可能性がある場合は、当初予定していた住宅ローン控除を利用出来なくなります。そればかりか、妻の返済を夫が代わりに行った場合、金額によっては贈与税の課税対象となってしまいます。

現在共働きであっても、今後の状態が変わる可能性が考えられる場合は、連帯債務者になる選択肢は回避したほうが無難といえるでしょう。

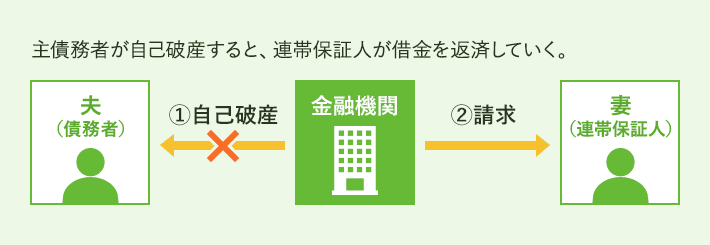

自己破産とは、裁判所に「破産申立書」を提出し免責許可をもらうことで、抱えている借金の支払いを免除してもらう手続きのことをいいます。住宅ローンが残っている場合は、住宅ローンの債権者である金融機関によって担保となっている住宅が処分されることになります。仮に、もし住宅ローンを完済している場合でも、同じく財産とみなされて処分されることになります。

自己破産の場合は、原則として20万円以上の財産はすべて処分されることになります。そのため、主債務者が自己破産を選択した時点で住宅ローンの返済の有無に関わらず家を手放すことになり、代わりに連帯保証人が借金を返済していくことになります。

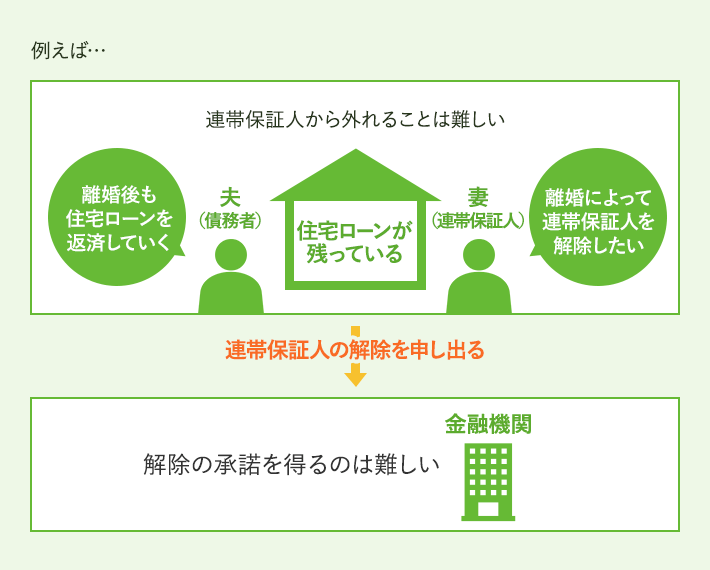

もし住宅ローンの連帯保証人に妻や夫を立てた場合、たとえ離婚をしたとしても連帯保証人から外れることはできません。なぜなら、そもそも他人でも連帯保証人になれるからです。

もし、協議離婚などをする場合で、夫婦間で口頭・離婚協議書・離婚公正証書などで「離婚後は夫(もしくは妻)のみが債務(借金)を負担すること」というような取り決めをしたとしても、やはり連帯保証人は継続することになります。離婚時の夫婦間の合意のみで返済義務が免れることはなく、お金を貸している金融機関に対しても、不利益を与えることに変わりないため、2人の話し合いだけでは債務の問題を解決することになりません。

どうしても離婚の際に連帯保証人から外れたい場合は、債権者である金融機関の承諾を得る必要があります。自分と同等、もしくはそれ以上の返済能力を持つ人物を代わりの保証人として用意すること、もしくは住宅ローンの返済額に見合う他の不動産を担保に入れるなどの代替案を提示し、金融機関の担当者と交渉するなどの対応が必要となるでしょう。

たとえ保証人や連帯保証人が亡くなったとしても、債務が無くなるわけではありません。債務は法定相続人が引き継ぐことになり、債務を相続した人が借金を引き継ぐことになります。しかし、債務を相続する際に相続放棄や限定承認などの手続きをすることで、金銭的に生じるマイナスの影響を減らすことができます。

また、連帯保証人本人が自己破産した場合、ほとんどの金融機関において「連帯保証人としての資格がなくなった」と判断されます。それにより、金融機関は住宅ローンの契約者に対し、一括弁済を求めることが可能になります。この「一括弁済を求めること」を「期限の利益喪失」といいます。ただ、住宅ローンの契約者がしっかりと支払いをしていれば一括弁済を請求されないこともあります。ですが、保証人がいないままでは困りますので、金融機関から新しい連帯保証人を立てるよう催促されるケースもあります。気になる方は事前に契約書の内容を確認するようにしましょう。

金融機関と住宅ローン契約を交わした後に連帯保証人から外れる条件は、ローン残高を一括で繰り上げ返済することです。どのタイミングで一括返済するかにより金額は異なりますが、もし親戚や身内で資産に余裕がある人物がいる場合は、立て替えてもらえるように交渉するのも一つの方法です。無条件で立て替えを依頼するのは難しいかもしれませんが、財産分与の取り決めなど、公正証書を作成するなどしてお願いしてみましょう。

全額を一括繰り上げ返済するのが難しい場合は、一定の額を繰上げ返済することで残債を減らし、連帯保証人から外れることが可能になるケースもあるようです。どちらにしてもまとまった資金が必要となりますので、リスクを考えた上で検討するようにしましょう。

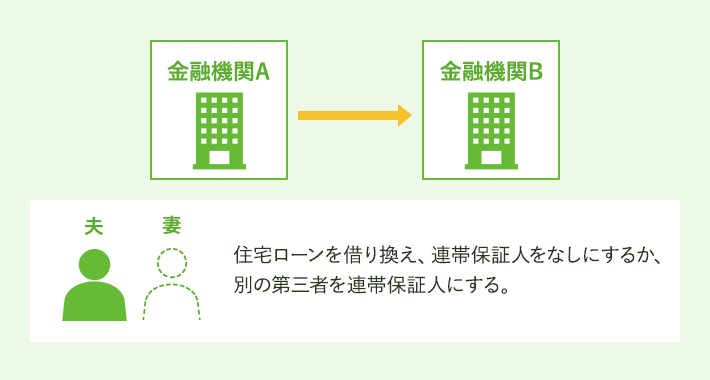

連帯保証人から外れる方法として「住宅ローンの借り換え」という方法があります。住宅ローンを別の金融機関に変更し、連帯保証人をなしにするか別の第三者を連帯保証人にする方法です。しかし、この場合で注意したいのは、住宅ローンを借り換える場合、新たに金融機関の審査を受けなければならない点です。さらに、厳しい審査を通過できたとしても住宅ローンを組むのに諸費用が発生します。

借り換えにおける諸費用の目安

- 新築物件:物件価格の3~7%

- 中古物件:物件価格の6~10%

連帯保証人を立てるメリットは、2人以上の収入が合算されることで借入額を大きくすることです。そのため、連帯保証人から外れるということは、主債務者の単独での年収の金額が審査の際の判断基準になります。また、新規借り入れの際は新たに契約する金融機関の信頼を得るために、頭金を多く支払うことは効果的な方法です。

住宅ローンの借り換えを行う場合は、十分な手持ち資金を用意する必要があります。一度請け負った連帯保証人は、簡単に変更することができない点については、契約の際に留意する必要があるといえます。

連帯保証人から外れる方法として考えられるものとして、新しい連帯保証人を代わりに立てることと前述しましたが、最終的には債権者である金融機関側の同意が必要になることや、収入が少ない連帯保証人では、債権者の審査基準を満たさないなどの場合が大いに考えられます。新しい連帯保証人は、外れる連帯保証人よりもさらに高い収入が見込まれる人物で、さらに金銭トラブルを回避するために、親族などの親しい間柄であることが望ましいでしょう。

関連キーワード