住宅ローン選びのチェックポイント

住宅ローンにはさまざまな借入先があります。自分はどこから借りるのが合っているのか、同じ借入先でも複数の住宅ローン商品がある場合に知っておきたいことは何かなど、住宅ローン選びのポイントを知っておきましょう。

01どこから借りるかによって違う住宅ローン選びのポイント

住宅ローンは大きく分けて「銀行など金融機関の住宅ローン(民間融資)」「財形住宅融資(公的融資)」「フラット35(協調融資)」の3種類。これらは、それぞれ特徴が異なるため、どの住宅ローンを選ぶかによって、チェックしておきたいポイントが違ってきます。

02銀行など金融機関の住宅ローンはバリエーションが豊富

民間の金融機関は、普段利用している銀行をはじめ、不動産会社や建築会社、自分の勤務先が提携している金融機関などさまざま。それぞれにオリジナルの住宅ローン商品を扱っています。取り扱う金利タイプが多いほか、借りる人や物件が条件をクリアしていれば低い金利が適用されるなど、借り方のバリエーションが豊富です。また、最近は実店舗を持たずインターネットを拠点にしているネット銀行が、店舗コストがかからない分、低金利で住宅ローンを提供しています。

銀行の住宅ローンは多彩な商品の比較がポイント

とにかくさまざまな住宅ローン商品がありますから、どの銀行がどんな住宅ローンを取り扱っているかを調べてみることがポイント。銀行によって、融資条件や審査基準、金利などが違います。身近なのは給与振込や公共料金の引き落としなどで普段からつきあいのある銀行。そのほか、特徴のある住宅ローンを扱っている金融機関も借入先の視野に入れて情報収集をしましょう。

銀行ローンの中でも提携ローンは、住宅ローンの審査や手続きに時間をかけたくない人に向いています。不動産会社や建築会社が提携しているため担保となる物件の審査が済んでおり、物件の販売担当者が手続きの一部を代行してくれる場合もあるため、申し込みから融資実行までがスムーズです。

ネット銀行の場合は、審査に時間がかかる場合があることや、申し込みから融資実行までの手続きの多くを自力で行う手間がかかります。しかし、実店舗にかかるコストが無い分、比較的低い金利が設定されているメリットがあります。金利重視で住宅ローンを選びたい人は要チェックです。

複数の銀行の住宅ローンを比較検討したうえで借入先を決めることが、上手な住宅ローン選びのコツです。

03財形住宅融資は財形貯蓄をしている人が利用できる

財形住宅融資は勤務先で財形貯蓄を行っている人が利用できる住宅ローンです。一般財形、財形住宅、財形年金のいずれかの貯蓄を1年以上続け、貯蓄残高が50万円以上あること、勤務先から住宅手当や利子補給などで返済の負担軽減を受けられることなどが条件。

財形住宅融資は申込窓口をチェック

財形住宅融資の大きな特徴のひとつが、勤務先の制度などによって申込窓口が違うこと。どこの窓口から申し込むかによって金利や融資手数料、繰り上げ返済手数料、団体信用生命保険料などが違ってきます。自分の申込窓口はどこになるのかを、勤務先に確認しておくことがポイントです。

財形住宅融資の申込窓口

| 申し込む人の条件 | 申込窓口 |

| 事業主転貸融資制度がある企業に勤めている人 | 勤務先 |

| 勤務先が財形住宅金融(株)に出資している企業に勤めている人 | 財形住宅金融(株) |

| 共済組合などに窓口がある公務員 | 各共済組合など |

| 上記以外の人 | 住宅金融支援機構取扱店の金融機関 |

04【フラット35】は条件によって金利が違う全期間固定金利型

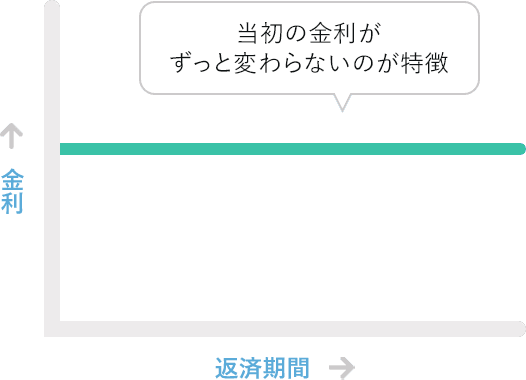

【フラット35】は住宅金融支援機構と民間金融機関が提携している住宅ローンで、当初の金利がずっと変わらない全期間固定金利型が特徴。さまざまな金融機関が窓口になっています。融資条件や審査基準はどの金融機関から申し込んでも同じですが、金利は金融機関によって違います。また、同じ金融機関でも、返済期間が21年以上か20年以下か、融資額が物件価格の90%以下か、90%超かなどによって金利が違ってきます。

全期間固定型の特徴

長期優良住宅などでは返済当初の金利が低い

購入、建築する住宅が長期優良住宅や認定低炭素住宅の条件を満たしていたり、「耐久性・可変性」「省エネルギー性」「耐震性」「バリアフリー性」の4つのうちのいずれかの条件をクリアしていると【フラット35S】が適用され、当初5年間または10年間の金利が引き下げになります。

【フラット35】Sで対象となる住宅性能

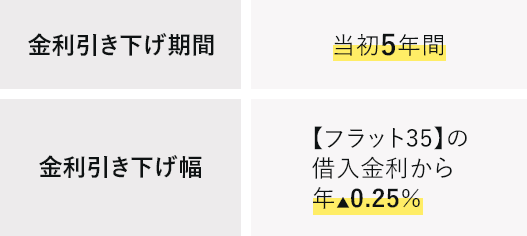

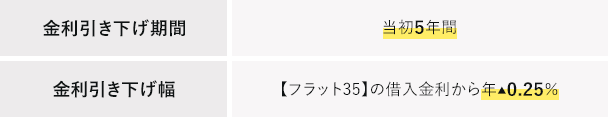

また、2017年度には、【フラット35(子育て支援型)】と【フラット35(地域活性化型)】がスタート。これは、子育て支援や地域活性化に積極的な取り組みを行う自治体と住宅金融支援機構が提携し、要件を満たせば当初5年間は金利が0.25%引き下げられる制度です。【フラット35S】と併用できます。ただし、住宅を取得する地域によっては利用できない可能性もあります。

子育て支援型と地域活性化型の金利引き下げプラン

窓口によって違う金利と事務手数料をチェック

【フラット35】の適用金利や事務手数料は窓口に選ぶ金融機関によって違ってきます。例えば、金利は1.37~1.99%(2017年11月、融資率9割以下、返済期間21年以上35年以下、新機構団信付)と幅があります。また、事務手数料は3万円~5万円の定額タイプの場合もあれば、「借入額×○%」のように借りる金額によって上下する場合もあります。

金利と事務手数料の違いによる、毎月返済額と総返済額

| パターン1 | パターン2 | |

| 金利 | 1.37% | 1.59% |

| 事務手数料 | 借入額の1.836% 45万9000円 |

定額 3万2400円 |

| 毎月返済額 | 7万4964円 | 7万7653円 |

| 完済までの総返済額+事務手数料 | 約3195万円 | 約3265万円 |

※みずほ銀行の「フラット35」。2017年11月資金受け取り分の金利と事務手数料で試算

※借入額2500万円、返済期間35年、融資率9割以下、元利均等返済

このように、【フラット35】は借り方によって金利などが違ってきます。自分はどのタイプが利用できるのかのチェックを忘れないこと、金利や事務手数料を比較して窓口を選ぶことがポイントです。

05ほかにもチェックしたいポイント

繰り上げ返済の手数料や手続き

通常の返済とは別に、元金を返済するのが「一部繰り上げ返済」。元金にかかるはずだった利息がなくなり、総返済額を少なくすることができます。使う予定のないまとまった資金ができたときなど、繰り上げ返済をすると低金利時代の今は預金にしておくよりもおトクといえます。住宅ローンの場合、繰り上げ返済の手続き方法や手数料などが、金融機関や住宅ローン商品によって違ってきます。手続きもインターネットで簡単にできる銀行もあれば、窓口での手続きが必要なところも。借り入れ後、積極的に繰り上げ返済をする予定なら、手続きや手数料をチェックしておきましょう。

団体信用生命保険のオプション

ほとんどの銀行の住宅ローンは、団体信用生命保険に加入することが融資条件のひとつになっています。団体信用生命保険とは死亡時や高度障害状態になったときに住宅ローンの残高がゼロになるもの。

銀行によっては、これにさまざまなオプションが付いていることがあります。例えば、がんと診断された時点で住宅ローンの残債をゼロにするタイプ、がんや脳卒中、急性心筋梗塞といった病気になったときに住宅ローンの残債がゼロになる「3大疾病保障付き」、さらに保障の範囲を広げた「8大疾病保障付き」など。自分が利用する住宅ローンには、どんな生命保険が付いているのか、オプションは有料か無料かなどをチェックして万が一に備えておくと安心です。