マンション購入に必要な諸費用にはどんなものがある?

国土交通省が公表している不動産価格指数によると、2013(平成25)年ごろからマンション価格は戸建住宅に比べて急激に上昇しています。2020(令和2)年9月30日に発表された調査では新型コロナウイルスの影響などもあり不動産価格指数は悪化していますが、それでも戸建住居よりも高い水準で推移していることに変わりはありません。一昔前に比べて高くなったマンション価格ですが、購入する際はマンションの購入価格以外にさまざまな費用がかかります。そこでこの記事では、マンション購入を検討している人に向けて、マンション購入の流れや購入時にかかる諸費用にスポットを当てて解説していくので参考にしてください。

01マンション購入の流れ

マンションは高い買い物なので、購入してから後悔することがないようにしなければいけません。失敗しない物件選びをするためにも、まずはマンション購入の流れについて理解しておきましょう。

- 希望条件を明確にする

- 住宅ローンなどの資金計画を立てる

- 物件探し

- 購入申し込み住宅ローンの事前審査

- 住宅ローンの本審査

- 物件の引き渡し・入居

希望条件を明確にする

マンション購入を考えるにあたってまず大切なのは、あらかじめ希望条件を明確にしておくことです。なぜなら実際に物件の内覧を始めると、どれも良く見えてしまい何を優先するべきかの順序が分からなくなってしまうケースがあるからです。優先順位を間違えた物件を買った結果、長年住むうちに利便性や快適性に不満を感じてしまい、後悔する事例もよくあります。本来の優先順位と実際に購入した物件のミスマッチを防ぐために、最初の段階で希望条件を明確化しておくことが重要です。

希望条件を明確化するにあたっては、最初に「理想の暮らし」をイメージすることから始めましょう。例えば「都会がいいか、地方がいいか」「子どもの数や将来の家族構成について」「通勤・通学にかかる時間」などを考えてみることです。それに合わせて物件を探すエリアや間取り、設備といった細かい条件を明確化していくとスムーズに決められます。

住宅ローンなどの資金計画を立てる

理想とする物件の条件が決まったら、次に予算を決めます。予算を決める上で大切なのが「住宅ローンをどれくらい借りられるか」です。住宅ローンの借入上限額は本人の年収や職業、勤続年数などによって変わります。一般的に借入上限額は年収の7~8倍と言われていますが、人によって異なるので、あらかじめ確認しておく方が無難です。物件がなくても金融機関の住宅ローン借入上限額が分かるサイト内の「スゴい速い住宅ローン審査」で確かめておけば、その後の事前審査もスムーズになるので、一度試しておくとよいでしょう。

ただし、借入上限額いっぱいに借り入れをすると生活が苦しくなる恐れもあります。自分のライフプランを考慮しながら、「頭金の金額」や「毎月無理なく返済できる金額」を計算し、資金計画を立てることが重要です。なお資金計画を立てる際は、マンションの購入価格だけでなく後述する諸費用も含めることを忘れないようにしましょう。

マンション物件探し

希望条件と予算が決まったら、それに合致する物件を探して実際に内覧や現地の下見に行きましょう。物件の探し方には大きく分けて「インターネットで検索する」「不動産会社へ相談する」の2つがあります。

インターネットでの検索は自分の好きな時に好きなペースで進められるので、気楽に情報収集できる点がメリットです。不動産会社への相談はやりとりをする手間はかかりますが、自分が知らない物件や知識を教えてもらえることもあり、幅広く情報を集めるのに向いている方法です。それぞれにメリット・デメリットがあるので、自分に合った方法で理想の物件を探して、気になったところがあれば見に行きましょう。

物件を探す時のポイントは「必ず複数の物件を見る」ことです。最初に見た物件をどれだけ気に入っても、その次に見た物件の方がもっと良かったというケースもよくあります。内覧や下見にはそれなりの手間や時間がかかりますが、マンション購入は高額な買い物になるので妥協することなく、少しでも良い物件を探しましょう。

マンション購入の申込みをする

実際に確認した結果、気に入った物件を見つけたら購入の申込みに進みます。この段階における購入の申込みはあくまでも仮予約のような状態なので、正式な売買契約ではありません。また新築マンションの多くは先着順に受付を始めますが、なかには抽選式のところもあるので注意しましょう。

なお購入の申込みにあたって、「申込証拠金」が必要になるケースもあります。申込証拠金はその物件を買う意思が本当にあることを示すために預けるお金です。申込証拠金で必要な費用は、一般的には5万~10万円程度が目安で、正式に売買契約を結んだ時には手付金の一部に充てられます。あくまでも預けているお金という形なので、万が一申込み後に売買契約まで進まなかった場合は手付金と違って返金してもらえます。ただし返還に伴うトラブルも多いため、申込証拠金を払う際には、契約に至らなかった際の取り扱いについて事前に必ず確認しておきましょう。

住宅ローンの事前審査を受ける

購入の申込みをしたら、次に住宅ローンの事前審査を受けます。事前審査では運転免許証などの本人確認書類や勤務先から発行される源泉徴収票などが必要です。必要書類は借入先の金融機関によって異なるため、事前に調べておくと審査がスムーズに進みます。事前審査に合格したら物件を購入する目途がつくので、いよいよ正式な不動産売買契約を結びます。不動産売買契約を結ぶ際は、宅地建物取引士の資格を持った担当者が重要事項を説明してくれるので、分からないことがあったら何でも質問しましょう。

不動産売買契約を結ぶ時に注意したいのは、手付金です。手付金の相場は物件価格の5~10%程度なので、例えば3000万円のマンションなら300万円が必要になります。しかも現金で支払う必要があるため、手元に資金がない人はあらかじめ「つなぎ融資(土地の引き渡し前に必要な資金を一時的に立て替えてくれるローン)」などを活用して用意しておかなければいけません。また申込証拠金と異なり、売買契約締結後に買主都合でキャンセルすると手付金として支払ったお金は返金されないので、よく考えてからサインしましょう。

住宅ローンの本審査を受ける

不動産売買契約を正式に結んだら、住宅ローンの本審査を受けます。本審査では「家族全員が記載されている住民票」や「印鑑証明書」などが必要です。事前審査に通っていても本審査が通らない場合もあるので、事前審査に通過したからと油断することなくしっかり準備することがポイントです。

また事前審査では、早ければ1日、遅くても2週間程度で結果が出ますが、本審査では早くても1週間、長い場合は1カ月程度かかることもあります。さらに書類の提出に不備があるとその分だけ審査結果の通知は遅くなるので、不備のないよう書類を早めに用意することを心掛けておきましょう。

物件の引き渡し・入居

住宅ローンの本審査に通ったら、購入代金から事前に支払っていた手付金を差し引いた残額が売主に支払われます。入金確認が済み次第、登記が行われて公的な書類上でも買主が正式な所有者だと認められるようになります。その後物件の引き渡しによってカギが渡され、引っ越しして入居するという流れです。

なお世帯数の多い新築分譲マンションの場合、多数の入居者が一斉に引っ越しを行うと荷物の搬入が滞ってしまうため、引っ越し幹事会社が間に入って日時を調整することがあります。カギを受け取ったからといって、自分の好きな日時に荷物を搬入できるとは限らないので事前に確認しておきましょう。

02マンション購入に必要な資金は?

国土交通省の不動産価格指数(令和6年8月分)では戸建住宅はほぼ横ばいにもかかわらず、マンション価格は2008(平成20)年からほぼ右肩上がりで推移し続けており、2010年(平成22年)と比べるとおよそ2倍にまで上昇しています。

実際に国土交通省の「住宅市場動向調査 報告書」で平均的な購入資金を比べてみると、分譲戸建住宅が4290万円なのに対して分譲集合住宅の取得世帯では4716万円と高くなっています。この傾向は中古物件でも同様で、既存(中古)戸建住宅が2983万円なのに対して、既存(中古)集合住宅取得世帯では2793万円とわずかではありますが、既存(中古)集合住宅の方が高いのが特徴です。

ただでさえ高額になりがちなマンションですが、購入にあたっては物件価格だけでなく諸費用も発生します。なかにはマンションならではの費用もあるため、予算を考える時は注意しなければいけません。そこで次の段落からマンション購入に必要な諸費用をまとめて紹介していくので参考にしてください。

03マンション購入後に必要となる諸費用一覧

マンション購入にかかる諸費用は、物件価格やローンの組み方、借入金額によって異なります。一般的な諸費用の目安は新築マンションで物件価格の3~7%程度、中古マンションで6~10%程度です。中古マンションの方が高くなる理由としては、不動産会社に仲介してもらうケースが多いからです。不動産会社へ仲介手数料を支払う分だけ、中古マンションの方が、諸費用が高くなりやすいことは覚えておきましょう。諸費用は目的によって「登記に関わる費用」「住宅ローンに関わる費用」「マンション管理に関わる費用」「その他の費用」の4つに分けて考えられるので、それぞれについて解説します。

|

条件 ・新築マンション ・購入価格:4000万円(消費税込、うち建物部分2000万円) ・住宅ローン借入額:3000万円 |

マンション購入後に必要となる諸費用一覧

| 項目 | 金額(目安) | |

|---|---|---|

| 登記に関わる費用 | 登録免許税 |

30万円 (固定資産税評価額については、 土地・ 建物ともに1400万円と仮定) |

| 司法書士への報酬 | 5万~10万円 | |

| 住宅ローンに関わる費用 | 印紙稅 | 2万円 |

| 事務手数料 | 定額型: 3万~5万円 定率型: 借入金額 × 2.2% |

|

| ローン保証料 | 上乗せされる金利の目安 0.2% |

|

| 団体生命保険料 | 上乗せされる金利の目安 0.2~0.3% | |

| 登録免許税 | 3万円 | |

| マンション管理に関わる費用 | 管理費 |

2万~3万円 (年間約20万~30万円) |

| 修繕積立金 | ||

| その他の費用 | 印紙稅 |

1万円 (軽減措置適用後) |

| 火災・地震保険料 | 年間で数千~5万円 | |

| 不動産取得税 |

約100万円 (軽減措置適用後) |

|

| 固定資産税 | 20万円 |

登記に関わる費用

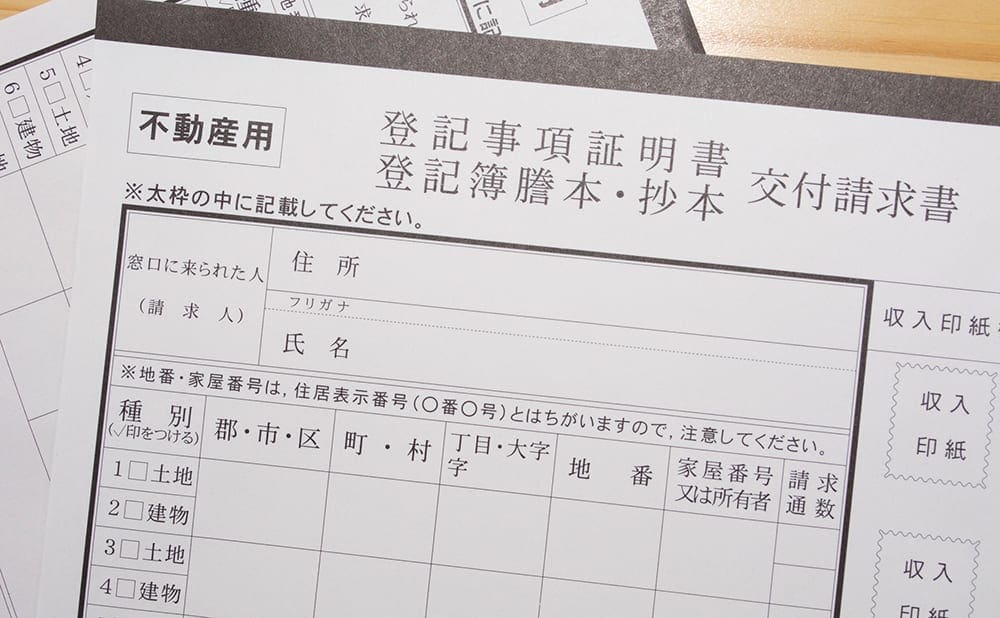

登記は建物の所有権を明確にするために必要な行為です。法務局に保管されている登記簿に自身の所有権を記載することで、公的に所有者と認められたことになります。新築マンションが完成した時に最初に行われるのが「建物表題登記」で、構造や床面積などといった建物の基本的な概要を記載する登記です。戸建住宅の場合は1カ所しかありませんが、マンションの場合は建物全体について記載する箇所と各戸の住居部分を記載する箇所の2つがあります。ただし建物表題登記については、マンション購入者である買主が行うことは基本的になく、一般的には売主である不動産会社が土地家屋調査士に依頼して済ませるケースが多いです。

一方で、所有権保存登記や所有権移転登記はマンション購入者である買主が行う登記になります。所有権保存登記と所有権移転登記の違いは、「最初の所有者かどうか」です。対象となる不動産の最初の所有者は所有権保存登記を行い、所有者が変われば所有権移転登記を行って書き換えていく形になります。

登記でかかる費用には「登記の際に必要な登録免許税」と「司法書士に依頼する報酬」の2つが含まれます。登録免許税にかかる費用は本来、所有権の保存登記が「固定資産税評価額 × 0.4%」、所有権移転登記は「固定資産税評価額 × 2%」です。

ただし、建物は2024(令和6)年3月31日までに取得した場合、土地は2023(令和5)年3月31日までに登記を受けた場合に限り、軽減税率が適用されます。軽減税率が適用された場合の税率は土地の所有権移転登記1.5%、建物の所有権保存登記0.15%、建物の所有権移転登記0.3%です。司法書士に支払う報酬は依頼する事務所によって変わりますが、一般的には5万~10万円程度かかると考えておきましょう。

住宅ローンに関わる費用

住宅ローンに関わる費用には「金銭消費貸借契約の印紙税」「融資手数料」「ローン保証料」「団体信用生命保険料」があります。また登記の一種ではありますが、住宅ローンを借りた際に不動産を担保にする場合は「抵当権設定登記」が必要で、それに伴って登録免許税も支払わなければいけません。

金銭消費貸借契約の印紙税

金銭消費貸借契約の印紙税とは、住宅ローンを借りる際の契約書を作成する時に納めなくてはいけない税金です。納める税額は契約書に記載されている金額によって変動するのが特徴で、例えば「1000万円を超えて5000万円以下なら2万円」という具合に決まっています。

融資手数料

融資手数料は、融資一件あたり5万円などのように金額が決まっているタイプと、「借入金額の2%」のように借入金額によって変動するタイプの2種類があるので注意しましょう。

ローン保証料

ローン保証料は、融資手数料と同様に融資一件あたり5万円などのように金額が決まっているタイプと、「借入金額の2%」のように借入金額によって変動するタイプの2種類があるので注意しましょう。

団体信用生命保険料

団体信用生命保険料は、ローンの契約者が不慮の事故などで死亡もしくは高度障害になってしまい、返済不能に陥った場合でも保険金を使って完済して残された家族が困らないようにするための保険料です。「フラット35」のように加入が任意であるケースもありますが、ほとんどの金融機関ではローン金利に保険料が含まれています。

登録免許税

抵当権設定登記に必要な登録免許税は「固定資産税評価額 × 0.4%」で計算できますが、所有権保存・移転登記のように2024(令和6)年3月31日までは、軽減税率によって税率は0.1%となっています。

マンション管理に関わる費用

マンション管理に関わる費用には「管理費」や「修繕積立金」が挙げられます。どちらも多数の人が同じ建物内で暮らすマンションならではの費用で、快適な生活を続けるにあたって欠かせない出費です。支出額はマンションによって異なりますが、合計すると毎月2万~3万円程度が相場になっています。マンションを購入すると管理費や修繕積立金の支払いによって毎月の生活に必要な支出が増えるため、物件を下見する段階でよく確認しておきましょう。

またマンションによっては、それらとは別に「修繕積立基金」「災害積立基金」といった費用を徴収しているケースもあります。修繕積立基金は入居時にまとまった額を納めることで、毎月の修繕積立金の支払額を減らすために徴収する費用です。

一方、災害積立基金は修繕費とは別に、災害に関連する費用に限ってのみ支出する目的で徴収する費用となっています。災害によって発生した修繕費用はもちろん、住民たちが泥を撤去するためのスコップや避難で必要な防災グッズの支払いに充てたりするケースもあります。

その他の費用

マンション購入にあたって、そのほかに必要な費用としては万が一の事態に備えるための火災・地震保険料や不動産取得税、固定資産税及び都市計画税などの税金が挙げられます。

また、住宅ローンを組む時の金銭消費貸借契約書で支払う印紙税とは別に、売買契約締結時の契約書に貼る印紙税も支払わなければいけません。そのほかにも、中古マンションを購入した場合は仲介してくれた不動産会社に仲介手数料を支払う必要もあります。

火災保険料・地震保険料

保険会社に支払う保険料については建物の構造や補償範囲、掛け捨て型か積立型かなどで異なるため一概には言えませんが、一般的には月払いより年払いのほうが安くなります。まとまった資金が必要ですが、なかには10年一括払いなどもあるので検討してみるとよいでしょう。

不動産取得税

不動産を購入した際にかかる税金で、購入してから半年後くらいに納付通知書が届きます。税金額は「課税標準額 × 3%」で求めることができます。

固定資産税・都市計画税

毎年1月1日時点のその不動産の所有者に対して課せられる税金です。毎年4月頃に納付通知書が届き、一括払いや4回に分けての納付も可能です。税金額は「固定資産税評価額 × 1.4%」で求められます。

仲介手数料については法律で納める金額や上限が決まっているため、購入前にどれくらいかかるかをある程度想定できます。そこで次の段落では諸費用の目安を紹介するので、参考にしてください。

04マンションの購入価格以外に発生する諸費用をシミュレーション

ここまでマンション購入に必要な諸費用について紹介してきましたが、実際にどれくらいかかるか気になる人も多いでしょう。そこで、この段落ではマンションの購入価格以外に発生する諸費用の目安をシミュレーションしてみます。

新築マンションの場合

それでは新築マンションの購入価格4000万円(消費税込、うち建物部分2000万円)、住宅ローンの借入額3000万円とした場合に発生する諸費用についてシミュレーション。また今回のシミュレーションにおいては、軽減税率が適用されるものとして計算します。

まず登記に関わる費用の所有権保存登記および所有権移転登記は、固定資産税評価額が土地建物ともに1400万円だったと仮定すると、合計で30万円が目安です。

- 建物の所有権保存登記:2万1000円 = 1400万円 × 0.15%

- 土地の所有権移転登記:21万円 = 1400万円 × 1.5%

- 司法書士報酬:7万円程度

次に住宅ローンに関わる費用は金銭消費貸借契約書の印紙税が2万円、抵当権設定登記は3万円となります。融資手数料やローン保証料は各金融機関で異なりますが、目安としては合計で70万円程度見込んでおきましょう。団体信用生命保険料はローン金利に最初から組み込まれていて、かからない場合が多いです。

その他費用に含まれる不動産売買契約書の印紙税は1万円、不動産取得税は27万円(建物6万円 = [1400万円 – 1200万円] × 3%、土地21万円 = [1400万円 × 3%] × 1/2、ただし土地の控除額次第ではもっと安くなる可能性もある)、火災・地震保険料は年間で数千~5万円が目安になります。

購入後にかかる費用に該当する管理費および修繕積立金は24万円、固定資産税および都市計画税は20万円が年間でかかる金額の目安です。ただし、あくまでもどの費用も目安であるため、実際の支払額とは異なるので注意してください。

また固定資産税は新築当初に限り、減額措置によって安く抑えられていても、建物の構造によって3年または5年が経過すると減額措置の対象から外れて高くなる場合があるので気を付けましょう。

中古マンションの場合

次に中古マンションで購入価格2500万円(消費税込、うち建物部分1500万円)、住宅ローンの借入額2000万円のケースでシミュレーションします。この場合における所有権移転登記の費用目安は、固定資産税評価額が建物1000万円、土地700万円と仮定すると、合計で20万円程度が目安です。

- 建物の所有権保存登記:3万円 = 1000万円 × 0.3%

- 土地の所有権移転登記:10万5000円 = 700万円 × 0.15%

- 司法書士報酬:7万円程度

住宅ローンに関わる費用の金銭消費貸借契約書の印紙税と抵当権設定登記はともに2万円、融資手数料とローン保証料は合計で50万円程度を想定しておきましょう。その他費用に含まれる売買契約書の印紙税は1万円、火災・地震保険料の目安は年間数千~4万円程度ですが、このケースでは軽減措置を適用することで不動産取得税の建物部分は費用がかからない可能性があります(控除額が1000万円以上の場合)。

不動産取得税の軽減措置は中古マンションの場合、築年数によって控除額が変わる点には気を付けましょう。一方、不動産取得税の土地部分については10万円程度が目安ですが、こちらも控除額次第で安くなる可能性があります。不動産仲介手数料は上限が「(物件価格 × 3% + 6万円)×消費税」と決まっており、仮に上限額となる場合は90万円程度です。

購入後にかかる費用の管理費および修繕積立金は、マンションの築年数が経過すると修繕箇所が増えるため、年間で30万円程度は見込んでおいた方が無難です。固定資産税および都市計画税の目安は年間で28万円程度となり、こちらも新築ではないという理由から減額措置が適用されず、新築マンションに比べて割高になります。

05理想のマンションを購入するには諸費用を含めた資金計画を!

マンション購入に必要な諸費用は、新築マンションで購入価格の3~7%、中古マンションで6~10%程度です。マンションの築年数や構造によっても異なりますが、総額では数百万円程度かかると考えておきましょう。大切なことは理想のマンションを購入するために、諸費用までを含めた資金計画をしっかり立てておくことです。「スゴい速い住宅ローン審査」なら物件が決まる前から金融機関の借入上限額を試算できるので、実際にマンションを探す前に諸費用も含めてチェックしてみてはいかがでしょうか。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。

関連キーワード