フリーランス・業務委託が住宅ローン審査をクリアするポイントを徹底解説!

住宅ローンを利用する際には、申し込み、審査にとおる必要があります。審査基準は申し込む先の金融機関によって異なりますが、多くの金融機関で重視される項目の1つに「安定かつ継続した収入があること」が挙げられます。 安定した収入が継続できれば、パートやアルバイトでも申し込み可能としている金融機関は多いものの、フリーランスや業務委託で収入を得ている人でも住宅ローンは利用できるのでしょうか。 今回はフリーランスや業務委託で収入を得ている人が住宅ローンを利用できるのかについて、フリーランスや業務委託の概要を合わせて解説するとともに、フリーランスや業務委託で収入を得ている人におすすめの住宅ローンについて紹介します。 現在フリーランスもしくは業務委託で収入を得ており、これから住宅ローンの利用を考えている人はぜひ参考にしてください。

01フリーランス・業務委託でも住宅ローン契約は可能

結論からいうと、フリーランスそして業務委託で収入を得ている人でも住宅ローンの契約は可能です。

ただし、給与所得者と比較すると、審査に不利になる点は否めません。

住宅ローンの審査では、収入を証明する書類の提出を求められますが、給与所得者なら直近の源泉徴収票の提出だけで済むケースが多くみられます。

しかし、フリーランスや業務委託で収入を得ている人の場合、過去数年間の確定申告書の提出を求められます。なぜなら、収入の安定性を見るには、直近1年の確定申告書だけでは不十分と考える金融機関が多いからです。

そして、過去数年間で収入の増減が激しい場合、今後も安定した収入が継続できないのではないかと思われてしまいます。

また、社会保障がないため、病気になったら収入がなくなってしまう可能性がありますし、経済情勢によって収入が減る可能性もあるため、金融機関としても返済能力を審査するうえで非常に慎重にならざるを得ないといった背景もあります。

フリーランスや業務委託で収入を得ている人にとっては、毎月一定額以上の収入を継続して得られていることを証明することが、住宅ローンの審査にとおる大きなポイントになる点を理解しておきましょう。

02フリーランス・業務委託と自営業(個人事業主含む)の違い

では、フリーランスや業務委託で収入を得ている人と自営業者(個人事業主を含む)の違いはどのような点なのでしょうか。

フリーランスとは

一般的にフリーランスとは、「企業や団体に所属せず、個人の能力を提供することにより仕事を行っている人」を指します。

例えば、IT系のプログラマーやWebデザイナーなどにはフリーランスが多いといわれています。ほかにも独立して仕事をしているライターやカメラマン、アナウンサー、最近ではYouTuberなどもフリーランスに位置付けられます。

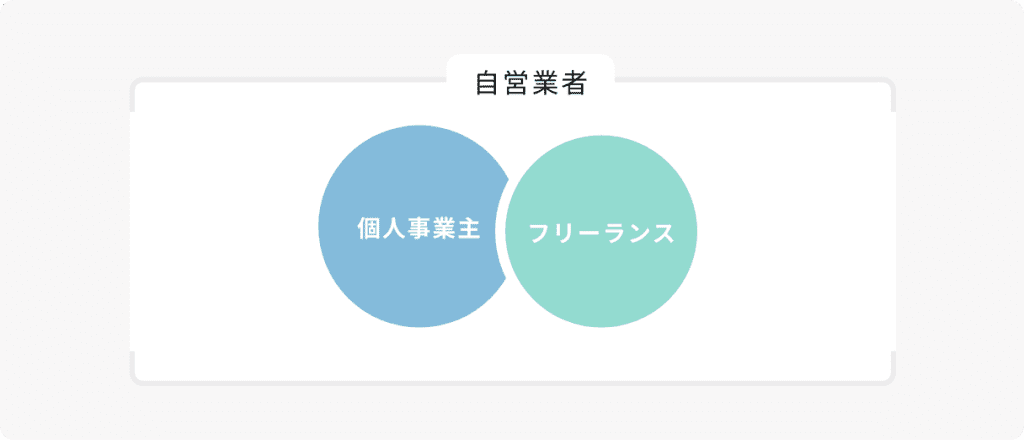

フリーランスと自営業者(個人事業主を含む)の違いを図に示すと以下のようになります。

つまり、自営業者という括りの中に個人事業主が存在し、そしてフリーランスには個人事業主である人とそうでない人がいるということです。

自営業者とは、文字通り「自分で事業を営んでいる人」をいいます。そして、個人事業主とは「個人で事業を営んでおり、かつ、開業届を税務署に提出している人」を指します。

フリーランスでも個人事業主の人もいれば、そうでない人もいることの違いは、開業届を税務署に提出しているかどうかの違いです。

また、自営業者の中には法人登記を行い、会社として経営している人もいます。法人と個人は異なりますので、法人登記を行っていない人は個人事業主に該当します。

特定の企業や団体に属しないため、自由な働き方ができる点がフリーランスの特徴といえるでしょう。

業務委託とは

では業務委託とはどのようなものなのでしょうか。

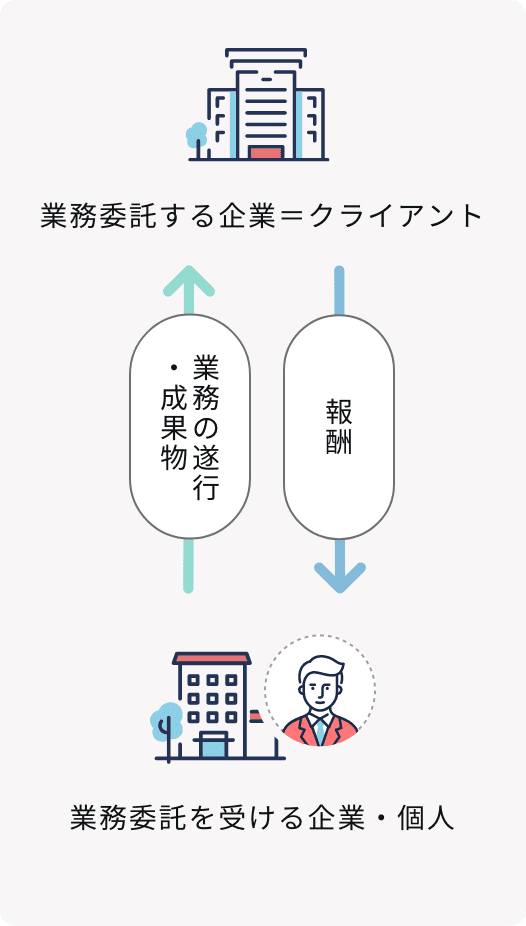

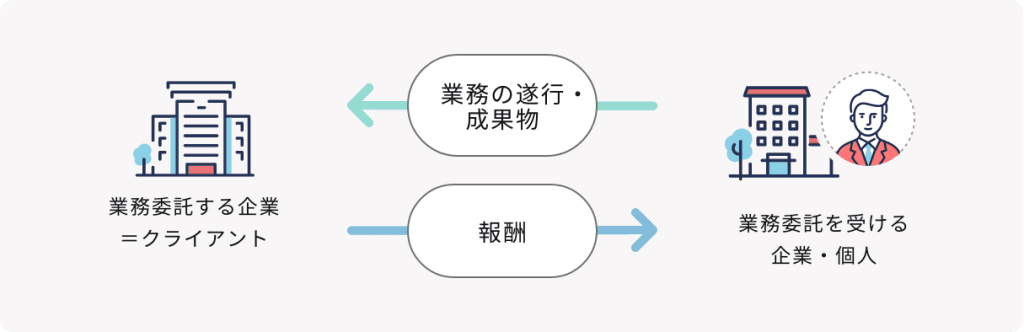

業務委託とは、ある業務をクライアントである企業から依頼され、その業務を遂行することで報酬を得る契約形態のことをいいます。

業務委託には、委任契約や請負契約があり、委任契約とは依頼された業務を遂行することによって報酬を得る契約で、請負契約とは依頼された業務を全て完了し、報告を行ったあとに報酬を得る契約という違いがあります。

基本的に工事や大きなプロジェクトなどでは請負契約を締結し、継続して業務を行う中で1つの業務が完了するごとに報酬を得る場合には委任契約を結ぶケースが多く見られます。

業務を依頼する企業(クライアント)側には、社内にはない専門的なスキルを持つ人材に雇用契約を結ぶことなく業務を依頼できるメリットがあり、業務委託を受ける側としても、自分の時間を自由にかつ有効に使いながら、業務を遂行できるメリットがあります。

フリーランスの中には主に自分で集客をし、業務を遂行した対価を受け取って収入を得ている人もいれば、複数の企業と業務委託契約を結んで業務を行うことで収入を得ている人、その両方を併用している人もいます。

03フリーランス・業務委託の住宅ローン審査基準

フリーランスそして業務委託で収入を得ている人の住宅ローンの審査基準はどのようになっているのでしょうか。

フリーランス・業務委託は金融機関から自営業(個人事業主)と見なされる

フリーランスおよび業務委託で収入を得ている人は、金融機関から自営業者もしくは個人事業主とみなされます。なぜなら、給与所得者と異なり「安定かつ継続した収入」があるとみなされないからです。

いくら個人で専門的なスキルを持っているといっても、常に安定した需要があるとは限りません。需要が発生しない限り収入を得られない性質上、自営業者とみなされるのは仕方のないことです。逆に業務を依頼するクライアント側も常に同じ人に依頼するのではなく、新しい人材を探し、そちらに依頼するほうがよいと判断することもあります。

安定かつ継続した収入が見込める可能性が、給与所得者よりも低いという背景が大きな理由です。

フリーランス・業務委託の審査基準

フリーランスおよび業務委託で収入を得ている人の審査基準は、自営業者(個人事業主を含む)の審査基準に準じます。

まず収入ですが、給与所得者が年収で判断されるのに対し、フリーランスおよび業務委託で収入を得ている場合、所得で判断されます。

所得とは、年間で得た収入から業務を遂行するために必要な経費を差し引いた額で、経費が多いほど所得金額は少なくなります。

そして、審査で重要なポイントを占めるのが返済負担率です。

返済負担率とは、年収(自営業者の場合は所得)における年間のローン返済額が占める割合のことで、最終的な所得金額によっては希望金額まで借りられないという事態も発生します。

いくら給与所得者と同じ収入を得ていたとしても、経費を差し引く限り所得金額は少なくなってしまい、返済負担率の基準を満たすことが難しくなります。つまり、給与所得者と同じラインに立つなら、給与所得者よりも高い収入を得ていなければならないのです。

また、給与所得者なら退職金が見込めますが、フリーランスおよび業務委託で収入を得ている場合、退職金は期待できません。また、給与所得者なら勤務先の信用度が審査に有利になることもありますが、フリーランスの場合、個人の場合信用度を示すものがありません。

このような理由から、フリーランスおよび業務委託で収入を得ている人は、給与所得者に比べて住宅ローンの審査にとおりにくい面があります。

ただ、最近では所得金額だけで判断しない金融機関も増えており、そのような金融機関を住宅ローンの申込先に選ぶことで、審査に通過できる可能性は充分にあります。

自営業者の審査基準については、以下の記事も参考にしてください。

04フリーランス・業務委託の住宅ローン利用時のポイント・注意点

フリーランスや業務委託で収入を得ている人が住宅ローンを申し込む際には、以下のポイントや注意点を押さえておきましょう。

独立して一定期間経過してから申し込む

安定して継続した収入が得られると判断させるためには、フリーランスもしくは業務受託で収入を得ている状態を一定期間続け、その間の実績をみてもらうことが大切です。

一般的には、独立してから3年程度経過してから申し込むほうがいいといわれています。

なぜなら、独立直後は独立するための広告宣伝費や事業に必要な機材などの購入費用がかかるため、実際の所得金額は少なくなるケースが多いためです。その後、2年そして3年と時間が経過していくうちに収入も増え、経費を差し引いた所得金額が少しずつでも増加していることを示せたら、審査に通過する可能性も高くなります。

実際にフリーランスや業務委託で収入を得ている人が住宅ローンを組む際には、直近3年間の確定申告書の写しを求められることが多く、そのためにも最低3年間は経過してから申し込むことがポイントです。

所得金額を申込条件に明記していない金融機関に申し込む

金融機関によっては、前年度の税込収入200万円以上などと収入基準を設けているところもあります。この税込収入とは給与所得者に向けたもので、自営業者やフリーランス、業務委託で収入を得ている場合は所得金額に言い換えます。つまり、所得金額が200万円以上なければ申し込めないということです。

いくら収入が200万円を超えていても、経費が多くかかってしまい最終的な所得金額が200万円を下回っていると申し込むことすらできません。 住宅ローンを申し込む際には、申込条件を確認し、できれば収入基準を明記していない金融機関に申し込むようにしましょう。

他社からの借り入れを少なくしておく

これはフリーランスや業務委託で収入を得ている人に限らず、住宅ローンを利用する人全般に言えることですが、他社からの借り入れが多いと審査に通過するのが難しくなります。

すでに借り入れがあるにもかかわらず、新たに住宅ローンを組むことにより、返済が困難な状態になることを防ぐためです。

上で返済負担率について述べましたが、年間のローン返済額には他社からの借り入れも含みます。その上で返済負担率を計算しますが、できれば30~35%以下に収まるよう、事前に希望借入額や金利、返済期間に基づいたシミュレーションを行うことをおすすめします。

もし35%を超えるようなら、他社からの借り入れを先に返済する、もしくは希望借入額を少なくするなどの対処法を考えてみましょう。

できるだけ頭金を多く用意する

頭金を多く用意することで、借入金額を少なくでき、返済負担率もクリアできる可能性があります。頭金を入れずにフルローンを組むこともできますが、今後の収入の安定性を審査されることを考えると、できるだけ借入金額を少なくするように心がけることがポイントです。

頭金以外の金融資産を用意しておく

頭金を入れたとしても、まだ十分な預貯金が残っていれば、万が一収入が減少、もしくは一時的になくなったとしてもしばらくは返済を続けられます。金融機関は多くの面から申込者の返済能力を判断します。その際の一つの指標として現在保有している金融資産がどのくらいあるかをチェックするのです。

このことは住宅ローンの返済以外に、収入がなくなった際の生活費を確保する意味でも重要なポイントです。できればローンの返済も含めて1年間は生活できるくらいの預貯金は確保しておきましょう。

信用情報を確認しておく

住宅ローンの審査に限らず、全てのローンを申し込む際には信用情報を確認します。申し込みを受けた金融機関は、日本に3つ存在する信用情報機関に照会をかけ、信用事故情報が登録されていないかをチェックします。その際に、事故情報が登録されていた場合、審査に通ることは難しいと考えてください。

信用事故情報はその内容によっても異なりますが、5~10年間保存されますので、自分の信用情報がどうなっているか気になる場合は、信用情報機関に対して情報開示の請求を行ってみましょう。情報開示の請求は本人でなければ行えませんが、インターネットで簡単に請求できますので、不安があるなら請求し、確認しておくことをおすすめします。 もし、その際に信用事故情報が登録されていたことがわかった場合、その情報が消えるまでは住宅ローンを含むローンやクレジットカードの申し込みも避けるようにしましょう。

購入する物件の担保評価を確認しておく

購入する物件の担保評価を確認しておくことも大切なポイントです。

住宅ローンを利用するにあたり、購入する物件を担保として提供しますが、その物件の担保価値が低い場合、それ以上の借り入れはできません。

担保として提供する物件には、契約者が返済不能になった際に、融資を行っている金融機関が競売にかけて換金化し、融資額の回収に充てる意味を持っています。住宅ローンを利用する際に抵当権が設定されるのはそのためです。

新築物件を購入する場合はそこまで心配することはないかもしれませんが、中古物件を購入するときには、物件の担保評価がどのくらいなのかを確認しておきましょう。担保評価は、不動産の評価額に金融機関が設定している担保掛目を乗じて計算しますが、多くの金融機関は担保評価を70%としています。

団体信用生命保険に加入できる体況かどうかを確認しておく

一部の住宅ローンを除き、住宅ローンを利用する際には団体信用生命保険への加入が必須です。団体信用生命保険は、住宅ローンの契約者が死亡もしくは高度障害の状態になった際に、残りの住宅ローン返済額が保険金で保障されるもので、生命保険の1つです。そのため、加入には告知が必要であり、健康体であることが望まれます。

もし、持病があったり、直前に大きな病気をしたなどのケースだと、団体信用生命保険に加入できず、住宅ローンそのものの利用が不可能になります。

フリーランスや業務委託で収入を得ている人の場合、多くは国民健康保険に加入しており、健康診断を受けるためには自分で自治体に申し込まなければなりません。自治体が行う健康診断は無料で受けられますので、毎年健康診断を受けることを心がけておきましょう。そして、異常が見つかった際には早めに病院を受診し治療しておくことをおすすめします。

05フリーランス・業務委託に向いている住宅ローンや金融機関

フリーランスや業務委託で収入を得ている人におすすめの住宅ローンとして、フラット35が挙げられます。

フラット35はフリーランス・業務委託も利用しやすい

自営業者や個人事業主、フリーランスなどにフラット35がおすすめである理由は、一般の金融機関の住宅ローンよりも申込基準が緩めに設定されているからです。

実際、フラット35に関しては、以下の条件を満たせば申し込めます。

- 申込時の年齢が満70歳未満

- 日本国籍である(外国人の場合永住許可を受けている、もしくは特別永住者であること)

- 購入する物件が住宅金融支援機構の定める技術基準に適合すること

- 年収(所得)に応じた返済負担率の基準を満たすこと

審査においても、直近1年分の確定申告書があればよく、独立して間もないフリーランスや業務委託で収入を得ている人でも利用できます。

また、団体信用生命保険への加入が任意である点もフラット35の特徴です。

さらにフラット35は全期間固定金利のため、将来に渡って毎月の返済額を確定できる点も利用しやすいのではないでしょうか。

ただ、全期間固定金利のため、変動金利のように金利下落局面での恩恵が受けられない点や、物件が技術基準に適用するかについての物件検査費用が別途発生する点には気をつけておきましょう。

フラット35については、以下の記事で詳しく説明していますので参考にしてください。

フリーランス・業務委託向け住宅ローンに注力する金融機関も検討しよう

フリーランスや業務委託で収入を得ている人が利用しやすい金融機関には、以下のものがあります。

ARUHIは、15年連続【フラット35】シェアNo.1※の金融機関です。ARUHIなら開業間もなく収入が不安定になりやすい場合も、1回以上の確定申告が済んでいれば開業1年未満でもお申し込みいただけます。ただし、審査では今後継続的な収入が確認できることが求められます。

イオン銀行

イオン銀行では、個人事業主の場合事業開始後3年を経過しており、前年度の所得金額が100万円以上であれば申し込めます。

所得基準が一般の金融機関に比べて比較的低く設定されているため、利用しやすいといえます。

楽天銀行

楽天銀行では、申込基準に「前年の所得金額が、申込者と連帯債務者(配偶者に限る)との合算で400万円以上であるかた」と記載されていますので、配偶者にも収入があるなら、候補に入れてもいいかもしれません。ただし、ペアローンの取り扱いは行っていない点に注意が必要です。

地方銀行

地方銀行は、地元に根付いたサービスを行っています。店舗窓口も豊富なことから、じっくりと相談でき、また積極的な融資姿勢を持っている点が特徴です。可能であれば、自分が住んでいる地域の地方銀行の住宅ローンも検討してみましょう。

06まとめ

フリーランスや業務委託で収入を得ているからといって住宅ローンを利用できないことはありません。

ただ、給与所得者に比べ、審査基準が厳しくなる傾向にありますので、上で述べたポイントや注意点をしっかりと理解したうえで申し込む金融機関を選ぶようにしましょう。

また、形式的な書類だけでは把握しにくい事業内容や、世帯全体での資産状態をもとに審査してくれる金融機関もありますので、そのような金融機関を探し、申し込むことも考えてみましょう。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。

関連キーワード