はじめての住宅ローン

この歳だともうダメでしょうか…。

40~50代で住宅ローンの利用は遅すぎる?審査に通るポイントと老後破産しないための資金計画

川添典子

住宅金融普及協会 住宅ローンアドバイザー/2級ファイナンシャル・プランニング技能士

諦めるのはまだ早い!40~50代の方はどうすれば借りられるのか、またどのような点に注意する必要があるのかについて解説します。

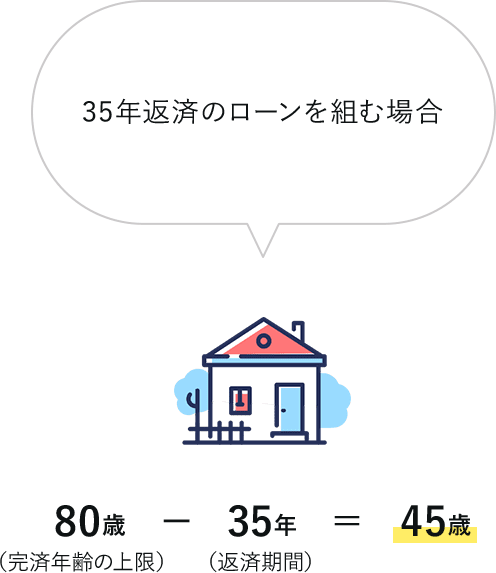

金融機関ごとに異なりますが、一般的な完済時年齢の上限は80歳未満です。

例えば借入期間35年の住宅ローンを組む場合、逆算すると45歳頃までには組まなければなりません。

住宅ローンを利用できる上限年齢の計算の例

そのため、年齢が40代や50代という理由から「住宅ローンの審査に落ちてしまうのでは?」と心配される方がいるかもしれません。しかし、実際に住宅を購入する人たちの平均年齢は30代後半から40代前半、中古住宅を購入する方の多くは40代とも言われています。40歳を過ぎたからと言って、必ずしも住宅ローンを組むには遅いというわけではないのです。

住宅ローンの審査では年齢上限も重要視されていますが、それ以外にも勤続年数や年収、健康状態など、さまざまな審査項目から総合的に判断されます。収入が安定し、貯金が比較的多くある40~50代の場合は、住宅ローンの審査において有利に働くこともあるようです。住宅ローンを組む際、貯金額に余裕があれば頭金として返済をし、その後の負担を軽減することができます。

国土交通省が2022年3月に発表した『令和3年度 住宅市場動向調査 報告書』によると、住宅を購入する方の平均年齢については以下の通りでした。

| 物件タイプ | 平均年齢 |

|---|---|

| 分譲マンション | 44.3歳 |

| 注文住宅(新築) | 40.9歳 |

新築の注文住宅・分譲戸建住宅・分譲マンションを購入する方の世帯主の年齢は30代が最も多く、建て替えやリフォーム住宅は60歳以上が5割を占めています。中古戸建て住宅や中古マンションの購入者は40代が最も多く、全体的な平均年齢の推移は上昇傾向にあるという結果となりました。

住宅ローンを組む際の平均年収

| 物件タイプ | 平均年齢 |

|---|---|

| 分譲マンション | 912万円 |

| 都市圏の注文住宅 | 909万円 |

返済期間の平均年数

| 物件タイプ | 平均年齢 |

|---|---|

| 注文住宅(建築) | 32.9年 |

| 分譲戸建住宅 | 34.1年 |

| 分譲マンション | 32.0年 |

| 中古戸建住宅 | 29.2年 |

| 中古マンション | 29.9年 |

注文住宅や分譲戸建住宅、分譲マンションを購入する方が30年以上、中古戸建住宅、中古マンションを購入する方が30年未満となっています。

完済年齢が高い場合の審査基準

金融機関側は「退職時期がいつか」「推定退職金はいくらか」「退職後も仕事を続けることができるのか」といった内容も審査時に厳しく判断します。30~40代前半に比べると、審査の通過基準が厳しくなるのです。一方、個人事業主の場合は退職時期がない分、年齢は会社員ほど重視されない傾向があるようです。しかし、貯金額や個人の信用情報、会社の経営状況など、住宅ローンの審査基準はすべてクリアする必要があるでしょう。

40~50代でも住宅ローン審査に通りやすくするポイントとしては、「完済時の年齢を低く設定すること」が挙げられます。もし50歳で住宅ローンを申し込んだとしても、返済期間が20年のローンであれば、70歳までに完済できます。

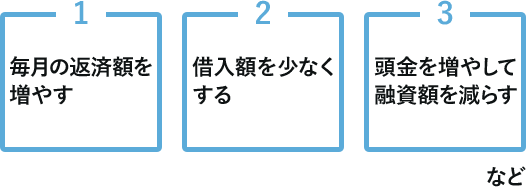

完済時の年齢を低くするための主な方法

完済時の年齢を低くするための主な方法としては、「毎月の返済額を増やす」「借入額を少なくする」「頭金を増やして融資額を減らす」などの方法がありますが、50代は子どもの教育費などの家計支出の負担が増える時期でもあるので、無理のない返済計画を立てるよう心掛けましょう。

「退職金をもらえる保証がない」「年金だけでは家計が苦しい」という場合には、定年退職以降に住宅ローンの返済が続くと、老後の生活もますます苦しくなってしまいます。住宅ローンは定年退職までに完済することが理想的ですが、だからといって返済期間を短くすると毎月の返済額が高くなり、不測の事態による急な出費が必要となった場合にはローンの返済自体が難しくなる可能性もあります。

30~60歳の返済例(借入金額:3000万円、金利:1.2%、全期間固定型、返済方法:元利均等)

| 借入の年齢 | 30歳 | 40歳 | 50歳 | 60歳 |

|---|---|---|---|---|

| 借入期間 | 35年 | 35年 | 30年 | 25年 |

| 総支払額 | 3675万4301円 | 3675万4301円 | 3573万7974円 | 3473万9401円 |

| 毎月返済 | 8万7510円 | 8万7510円 | 9万9292円 | 11万5798円 |

| 65歳残高 | 0円(完済) | 約1050万円 | 約1700万円 | 約2780万円 |

| 完済時年齢 | 65歳 | 75歳 | 80歳 | 85歳 |

40代で初めて住宅を購入した方の平均年収(世帯年収)は946万円で、内訳は以下のとおりです。

| 平均年収(世帯年収) | 割合 |

|---|---|

| 400万円未満 | 6.7% |

| 400万円以上600万円未満 | 12.4% |

| 600万円以上800万円未満 | 31.4% |

| 800万円以上1000万円未満 | 15.2% |

| 1000万円以上1200万円未満 | 10.5% |

| 1200万円以上1500万円未満 | 10.5% |

| 1500万円以上2000万円未満 | 7.6% |

| 2000万円以上 | 5.7% |

割合をみると600万円以上800万円未満の層が最も多く、次いで800万円以上1000万円未満、400万円以上600万円未満となっています。ただし、1000万円以上1500万円未満の層が21%を占めている点も見逃せません。

600万円以上なら、3000万円を借り入れるとしても、年収倍率の目安とされる5~7倍の範囲に収まります。

ただし、借り入れる年齢によっては返済期間が短くなり、さらに定年後も支払いが残ることになるため、その場合はできるだけ頭金を払うなどの工夫を行いましょう。

35年返済を30歳、40歳から借り入れる場合

仮に、借入額3000万円、金利1.2%で35年返済の住宅ローンを組んだとします。元利金等返済で全期間固定金利です。この場合、総支払額は3675万4301円で、毎月の返済額は8万7510円となります。このケースで、ローンを30歳から始めれば定年退職時の65歳で完済となります。40歳からとなれば、定年退職時の65歳時点でローン残高は約1050万円となり、その後も75歳までローンの返済を続けていくことになります。

完済年齢を80歳として50歳から借り入れる場合

上記と同じ条件で、完済時年齢を80歳として、50歳の方が30年返済で住宅ローンを借りた場合は、総支払額が3573万7974円となり、毎月の返済額は9万9292円と、少し高くなります。65歳で定年退職する場合は、その時点でローン残高が約1700万円となります。退職金で繰り上げ返済が可能な場合は問題ありませんが、難しい場合は残りの15年間ローン返済を続けることになります。

完済年齢を85歳として60歳から借り入れる場合

さらに完済時年齢を85歳として、60歳の方が25年返済で住宅ローンを借りた場合について考えてみます。この場合、総支払額は3473万9401円、毎月の返済額は11万5798円とより高くなります。65歳で定年退職する場合は、その時点でローン残高が約2780万円となります。退職金で繰り上げ返済が可能な場合は問題ありませんが、難しい場合には残りの20年間ローン返済を続けることになります。

※あくまでシミュレーションによる試算であり、実際の金額とは異なる場合があります。

40歳以降の方が住宅ローンを利用する場合、綿密な計画を立てることは必要不可欠です!

40歳から住宅ローンを始めると、年金生活となる65歳以降も債務が残っている可能性があります。年金生活をしながら住宅ローンの返済を続けると家計を大きく圧迫するため、徹底した資金計画と返済計画を立てることが不可欠です。

老後の資金対策について考慮すると、退職金がもらえる場合は住宅ローンを退職金で完済してしまうことも選択肢の一つでしょう。もし退職金が残る場合は老後の資金へ充てることができ、年金生活でも充実した老後生活を送れます。子どもの教育費や親の介護費用も家計の負担となる可能性があるので、住宅ローンの資金計画では手取り金額から必要な支出を差し引いた金額で返済ができることが望ましいでしょう。

繰り上げ返済とは、住宅ローン返済中にローン残高の一部、もしくは全額をまとめて返済する方法です。

この方法では、毎月支払う返済額を変えずにローンの返済期間を短くする「期間短縮型」と、ローンの返済期間は変えずに毎月の返済額を少なくする「返済額軽減型」のどちらかを選択することになります。住宅ローンは返済期間が長いほど負担する利子が増えるため、早い時期からこまめに繰り上げ返済をすれば利息負担を軽減できます。

繰り上げ返済を行う上で注意したいのが「住宅ローン控除」です。住宅ローン控除とは、「住宅借入金等特別控除」と呼ばれる制度の通称で、一定の割合に相当する金額が所得税から控除される制度のことを言います。年末時における住宅ローン残高の1%が住宅ローン控除限度額に設定されています。そのため、繰り上げ返済をしてローン残高を少なくすると、戻ってくる税金も少なくなります。年末ではなく年明けに繰り上げ返済を行うことで、利息の軽減率が高くなる可能性もあるため、事前にシミュレーションをして、繰り上げ返済を行うタイミングを決めるのが良いでしょう。

「リバースモーゲージ」は、55歳以上の方が自宅を担保にすることで利用できる融資制度です。

自宅を所有していても現金収入が少ないという場合に、住居を手放すことなく収入を確保するための手段の一つです。融資額は住宅によって異なりますが、一括で受け取る方法と、毎月受け取る方法があります。

住宅ローンよりも審査基準が低く、契約者が生存中は利息払いのみの返済の場合もあるようです。デメリットとしては、対象となる住宅に制限があったり、不動産の価値が下がった場合に一括返済を求められたりすることが挙げられます。

住宅ローンは最初に融資を受け取り、借入額を毎月返済するのに対し、リバースモーゲージは毎月借りて、死後にまとめて返済する仕組みとなっています。日本の高齢化、長寿化に伴う空き家問題が問題視される中、リバースモーゲージは住居の有効活用、老後資金確保の手段として需要が高まっています。

40~50代で家を購入なら、老後の生活を見据えた家選びができます。

40~50代になると子どもが独立し、資金に余裕が生まれます。借り入れ当初は返済が負担に感じるかもしれませんが、子どもの独立とともに返済が家計に負担を与えることも少なくなるでしょう。その際には繰り上げ返済を利用するなど、利息負担を抑える工夫を取り入れてみましょう。そうすることで、リタイア前に完済できる可能性もあります。

また、40~50代で求める住まいは20~30代とは異なります。子どもが独立すれば部屋数も少なくて構いませんし、先を見据えてバリアフリー設計の家を購入することを考えてもいいかもしれません。

リタイア後は家で過すことが多くなるため、住みやすい家でなければストレスに感じるかもしれません。そのような心配をできるだけ排除できる点が40~50代で家を購入し、住宅ローンを借りるメリットです。

ただし、40~50代で住宅ローンを借りる場合、完済年齢までの期間が短くなるため、毎月の返済額が多くなる可能性があります。返済負担率によっては審査に通らない可能性もあるでしょう。

また、健康状態によっては団体信用生命保険への加入が難しくなることも考えられます。もちろんその場合はフラット35が選択肢に入りますが、万が一のことがあったときに返済額が保障されない不安はデメリットです。

さらに、老後資金への不安も生じます。頭金は老後資金を除いた範囲で考えるともに、今後売却する可能性も考え、高い資産価値が維持できる物件を選ぶことが大切です。

「リレーローン」は、親から子へ引き継いでいく形で2世代にわたって債務を返済していく融資制度です。

最初は親がローンの返済を行い、親が高齢となり定年退職を迎えた時点で、子どもが住宅ローンの返済を引き継ぎます。新築購入だけでなく、借り換えや住み替え、リフォームなどにも利用できるため、長期間のローン返済が難しいと考える高齢者にお勧めのローンです。

リレーローンの他にも「親子ペアローン」というローンがあります。こちらは親子が同時にローンを返済していくシステムとなっています。ペアローンは収入の合計額によって審査が行われるため、融資額が大きくなるという特徴があります。しかし、親子どちらかの経済状況が悪化した場合は返済が厳しくなるリスクがあるので注意が必要です。

リレーローンは高齢でローンを組みにくい場合や返済期間を長くしたい場合にお勧めのローンです。これに対してペアローンは、収入が低くてローンが組めない場合や、借入額が大きなローンを組みたい場合にお勧めのローンと言えるでしょう。注意点としては、もし親が亡くなった場合は子どもに債務が引き継がれる点や、相続のトラブルに発展しやすい点などが挙げられます。ローンを完済するまで、子どもは他のローンを借りることも難しくなるので、メリットやリスクについて理解した上で検討するようにしましょう。