住宅ローンを借り換えても控除は適用される?借り換え後の年末調整手続きを解説

住宅ローンの借り換えをした場合、これまで借りていた住宅ローンを繰り上げ返済する必要があるため、住宅ローン控除が適用されるのか気にされる方もいらっしゃるのではないでしょうか?そこで今回は、借り換え後の住宅ローン控除について解説します。

01借り換え後も住宅ローン控除は適用される?

住宅ローン控除とは、マイホームをローンで購入した場合、条件を満たせば一部の金額が10年間にわたって所得税や住民税から控除される制度です。年末の住宅ローン残高の1%が控除され、年間で最大40万円(認定長期優良住宅・認定炭素住宅の場合は年間最大50万円)が控除されます。

住宅ローン控除を受けるには、いくつかの条件があります。新築物件を購入した場合には、「住宅の取得日から6カ月以内に入居していること」「借り入れした人の合計所得金額が 3000万円以下であること」「ローンの返済期間が10年以上あること」など、中古物件であれば、新築住宅の適用条件の他に、「マンションなどの耐火建築物は、取得の時点で築25年以内であること」「贈与された住宅でないこと」などの条件が設定されています。これらを満たしていないと、住宅ローン控除を受けられません。

また、住宅ローンの借り換えをした場合にも注意が必要です。住宅ローンの借り換えは、これまでの住宅ローンを消滅させるための新たな借入金となるため、原則として住宅ローン控除の対象外となります。しかし2つの条件を満たせば、借り換え後でも住宅ローン控除を受けられます。

条件1:当初の住宅ローン返済に充てる

住宅ローンの借り換えをすると、基本的には住宅ローン控除の対象外となります。しかし、新たに組んだ住宅ローンが、当初の住宅ローン返済に充てるものだと証明できれば問題はありません。ただし、借り換えをしても控除期間は延びないので注意しましょう。

条件2:住宅ローン控除を受けるための条件に当てはまる

住宅ローン控除を受けるには、前述したように「借り入れした人の合計所得金額が 3000万円以下であること」「ローンの返済期間が10年以上あること」などの条件があります。これらが借り換え後においても当てはまっていないと、住宅ローン控除は受けられません。

02住宅ローン控除期間の注意点

住宅ローン控除を受けるために必要な返済期間は「10年以上」です。例えば、返済期間20年の住宅ローンから別の金融機関に借り換えをして返済期間が15年になったら、借り換え後も控除を受けられます。しかし、それが10年を切ると控除を受けられなくなるのです。

| 借り換え後の残りの返済期間 | 10年以上 | 10年未満 |

|---|---|---|

| 控除が受けられるか | ○ | × |

返済期間を短くすれば、その分、利息を減らすことになり総返済額の負担を軽減できますが、住宅ローン控除を受けられなくなるので注意が必要です。どちらが得かは事前によくシミュレーションなどを行って、検討してみることをお勧めします。

なお、借り換えをした時点で、あらためて10年間控除されるわけではないので注意しましょう。控除期間は居住を開始した時点からカウントされます。例えば、返済期間25年の住宅ローンを利用し、借り換えした時点で控除期間が残り6年であれば、その期間は借り換え後も変わりません。

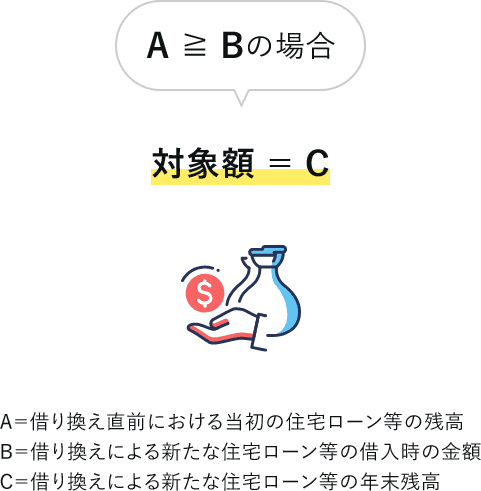

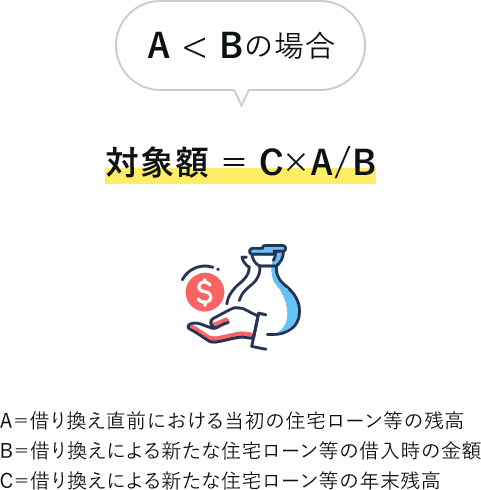

03住宅ローン控除額の注意点

毎年の住宅ローンの控除額は、年末のローン残高で決まります。住宅ローン借り換え後の残高が、借り換え前の残高以下であれば控除対象額となります。しかし、借り換えの場合には諸費用がかかり、返済金額が借り換え前よりも増えるケースがあります。その場合、借り換え後の住宅ローン控除対象額を調整しなければなりません。計算式は以下のようになります。

実際に数字を使って計算してみましょう。借り換え前の残高が2800万円で、借り換え後の金額が3000万円、借り換え後の年末残高が2900万円だとします。

(例)

A=借り換え直前における当初の住宅ローン等の残高:2800万円

B=借り換えによる新たな住宅ローン等の借入時の金額:3000万円

C=借り換えによる新たな住宅ローン等の年末残高:2900万円

対象額の計算式は、C×A/Bなので、「控除対象額=借り換えによる新たな住宅ローン等の年末残高×借り換え直前における当初の住宅ローン等の残高/借り換え直前における当初の住宅ローン等の残高」となります。これを計算すると、

2900万円×2800万円/3000万円=約2706万円

控除対象額は約 2706万円となります。住宅ローンを借り換え、借り換え前よりも借入金額が増えた場合には、このような措置があることを覚えておきましょう。

借り換え以外にも、繰り上げ返済によって住宅ローン控除の対象外となる場合もあります。繰り上げ返済には「期間短縮型」「返済額軽減型」の2つの方法があります。このうち注意したいのが「期間短縮型」による繰り上げ返済です。住宅ローン控除を受けるために必要な返済期間は10年以上ですが、繰り上げ返済で期間を短縮することにより、住宅ローン控除の対象外となる可能性が出てきます。このような場合、期間を短縮して利息分を減らすか、住宅ローン控除を受け続けるべきか、よく検討すべきでしょう。

04借り換え後の年末調整について

借り換え後に住宅ローン控除を受ける場合、年末調整で申請ができます。ただし、借り換え後の残高が借り換え前よりも増えたら、「給与所得者の住宅借入金等特別控除申告書」に記載する際に、先ほどご紹介した計算式を用いて調整しなければいけません。

【計算式】

対象額=C×A/B

A=借り換え直前における当初の住宅ローン等の残高

B=借り換えによる新たな住宅ローン等の借入時の金額

C=借り換えによる新たな住宅ローン等の年末残高

例えば、以下の設定で計算すると、

A=借り換え直前における当初の住宅ローン等の残高:1800万円

B=借り換えによる新たな住宅ローン等の借入時の金額:2000万円

C=借り換えによる新たな住宅ローン等の年末残高:1900万円

1900万円×1800万円/2000万円=1710万円

このように記載する年末残高が少なくなり、この金額から1%が控除されるため、17万1000円が最大控除額となります。

年末調整の際には申告書に必要事項を記載して勤務先に提出します。ただし、借り換え後のローン残高が増えた場合、調整を施したことにより金融機関から送られてくる「住宅ローンの年末残高証明書」に記載されている金額と一致しないことになります。したがって、余白のところに調整の際に用いた計算式などを記入しておくと良いでしょう。

また、10月以降に借り換えをすると、年末調整に間に合わなくなる可能性があります。金融機関から郵送される「住宅ローンの年末残高証明書」は9月末時点の残高を基準にしており、10月頃には自宅に送られてきます。そのため、それ以降の11月、12月に借り換えをすると、残高が変動してしまいます。年末残高が変わってしまうことで証明書の発行が遅れてしまい、年末調整までに間に合わない可能性も出てきます。住宅ローンの年末残高証明書がないと、年末調整ができません。年末調整で控除の申請ができなくなった場合には、自分自身で確定申告をして申請をすることになります。

以上のように、住宅ローンの借り換えをした場合には、残高が借り換え前よりも増加していないかどうか確認しましょう。住宅ローン控除額に影響が出ることもあるので、借り換えをする前によく検討しておくことをお勧めします。

文・監修:下澤一人

宅地建物取引士

プロフィール

出版社勤務後、宅地建物取引士の資格を取得し、不動産専門新聞記者、不動産会社勤務を経て現在、編集者・ライターとして活動中。

関連キーワード