検討時に役立つ住宅ローン借り換えの比較ポイントを紹介

住宅ローンの借り換えを検討する際、さまざまな疑問や心配事が浮かんでくるかもしれませんが、一番大事なポイントはご自身にとってメリットがあるかどうかです。その上で、数ある金融機関の中から借り換え先を検討するのが得策でしょう。ここでは、借り換えの比較ポイントについて紹介します。

01借り換えの比較検討前に理解すべきこと

住宅ローンを利用する際、長期にわたる返済プランを立てるのが一般的です。しかし、必ずしもその返済プランのままローンを返済し続けるわけではありません。金利やライフスタイルの変化などが起これば、借り換えを検討する可能性もあるでしょう。当初の返済プランよりも金利が低い住宅ローンに借り換えると、月ごとの返済額負担を軽減できると言われているからです。

とはいえ、必ずしもそうした効果が得られるわけではありません。まずは、借り換えによるメリットを得られるように、基本的な考え方を理解しておきましょう。

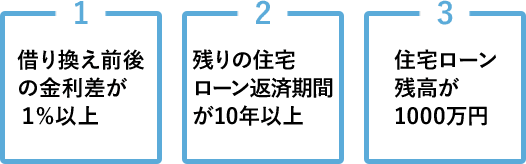

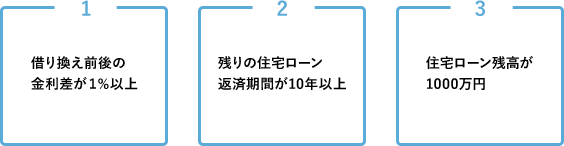

借り換えはどんな場合にメリットとなるのか

借り換えを検討する前に、まずはメリットが得られるケースをしっかり理解しておくべきでしょう。一般的には「借り換え前後の金利差が1%以上、残りの住宅ローン返済期間が10年以上、住宅ローン残高が1000万円」であれば、メリットが生じると言われています。この条件に当てはまらなければメリットが得られないわけではありません。しかし、この基準に当てはまるほど、借り換えの効果は大きくなります。

借り換えによってメリットが得られるケース

また、全期間固定型、あるいは、期間の長い固定期間選択型の金利タイプから、より金利の低い変動型に借り換えるケースでも、借り換えによる効果が期待できます。変動金利は固定金利に比べると金利が低いため、毎月の返済額を抑えられます。しかし、金利がいったん上昇すると、返済額が増えてしまう恐れがあります。金利上昇に不安を感じるならば、上がる前に固定金利や期間の長い固定期間選択型に換えるのが良いでしょう。

いざ借り換えを検討する段階になったら、実際にいくらかかるのかシミュレーションをする方は少なくないはずです。そのときに忘れてはいけないのが手数料などの「諸経費」です。新規で住宅ローンを借り入れる際と同じく、借り換えの際にも経費は必要となります。借り換えをしてメリットがあるかどうかは、諸経費も含めてシミュレーションするのが鉄則です。事務手数料や保証料などは金融機関によって金額に差があります。こうした特徴も頭に入れつつ、どこで借り換えをすべきかを判断しましょう。

02主な借り換え先を比較検討する

住宅ローンの借り換え先となる金融機関は、一般銀行からネット銀行まで、さまざまな種類があります。各金融機関の違いは何なのか、それぞれの特徴を解説します。

一般銀行

銀行の窓口で住宅ローンの相談から申し込み、契約まで行います。対面形式なので安心感があるところがメリットと言えるでしょう。ただし、窓口に出向く必要があるため、その時間を確保しなければいけません。何度も出向く必要はありませんが、ローンの契約時には店舗に行く必要があります。それでも、「手続きに少しでも不安を感じている」、「相談をしながら契約を進めたい」と思うのであれば、一般の銀行が向いていると言えます。

ネット銀行

インターネット上でサービスを展開している都合上、いつでも手続きができ、大半のネット銀行では金利が安く、保証料がかからないのがメリットです。一方で、融資に関する必要書類などを郵送しなければならないため、書類に不備などあった際には再度送り直さなければならないなどのデメリットがあります。実店舗がないため、手続き上の不明点があっても直接コンタクトできない点も留意しておくべきでしょう。

フラット35

フラット35は住宅金融支援機構が提供している全期間固定型住宅ローンです。全期間固定型なので、変動型から切り替えることで、金利上昇のリスクを軽減できます。また、健康状態が良好でなく他の金融機関による審査に通らなかった場合でも、フラット35なら借り換えできる可能性があります。ただし、フラット35は住宅基準が設けられているため、それを満たす必要がある点を覚えておきましょう。

提携ローン

提携ローンとは、主に金融機関が不動産会社やハウスメーカーと提携した上で、展開されているローンを指します。提携ローンのメリットは手続きなどの手間がかからないところです。したがって、手間を省きたいという方には提携ローンが向いていると言えるでしょう。

03借り換え時の比較ポイント

住宅ローンの借り換えを検討するとなれば、金融機関によって異なる諸経費や金利なども比較すべきポイントと言えるでしょう。金融機関ごとの特徴以外に、比較検討すべき主な項目を解説します。

保証料

一般の銀行では保証会社を利用しているため、保証料がかかります。保証料の支払い方法には「一括払い」「年利払い」の2種類があります。一括払いであれば、借入時に支払うことになりますが、年利払いにすると金利に保証分の利息が上乗せされる形になります。

一方、ネット銀行では保証料を無料としているところが多く、フラット35も不要としています。保証料無料というのはとても魅力的ですが、その分事務手数料が高いなど、ほかの部分で費用がかさむこともあるので、それだけで判断しないことが大切です。

事務手数料

事務手数料とは、住宅ローンを借り入れする際に行う事務手続きの報酬として、金融機関に支払う費用です。一般の銀行では事務手数料を約3万円としているところが多く、ネット銀行では、借入額の2.1%を事務手数料としているケースが一般的なようです。

例えば、借入額が2000万円だとすると、その2.1%で当たる42万円を支払うことになります。前述したように保証料がかからない場合、事務手数料が高くなっているケースがあるので、あらかじめしっかりと確認しましょう。

金利

より低い金利に借り換えることで、当然ですが総返済額を抑えられます。金利については、一般の銀行よりもネット銀行のほうが低く設定されているケースが多いようです。

借り換える場合は、手数料などもかかるため、借り換えることでどれだけ返済額が抑えられるのか、などトータルで考えることが大切です。

最新の金利ランキングは、以下のページから確認できます。毎月更新していますので、常に金融機関の金利を把握するのに役立てるでしょう。借り換えをご検討の方はぜひチェックしてください。

相談窓口

ネット銀行の場合、実店舗を持たないため、住宅ローンの相談をする際は電話やメールでの問い合わせに限られます。そのため、分からないことがあっても対面では相談できません。借り換えの情報収集も自分で行うのが基本です。一方で、一般の銀行では実際に窓口に出向くことができるので、対面で相談できる分、安心感があります。

04借り換えの相談は誰にするべき?

借り換えを検討するにあたって、一人で考えたり、悩んだりするのはあまり得策ではありません。ここでは、相談先の候補を紹介します。

借り換え先として考えている金融機関

相談会などを開催していれば、そこに参加してみましょう。しかし、借り換えのメリットに関する情報を公正に伝えてもらえるかは定かではありません。また、他の金融機関との比較情報を伝えられることは、まずないと思っておきましょう。

ファイナンシャルプランナー

公正に借り換えのメリットを判断してもらえるので、相談するには最も適切かもしれません。しかし、相談料を要求されたり、保険の営業活動を持ちかけられたりするケースがあるので注意が必要です。相談料を支払ってでも、話を聞く価値のある相手かどうか、よく確認してから相談に赴きましょう。

住宅ローンの借り換えについては、第三者に相談せずとも、自分でシミュレーションができます。借り換えを検討し始めた際には「とりあえず相談してみよう」とは安易に思わず、まずは自分でしっかりとメリットがあるのかどうか、検討をする必要があります。シミュレーションをしてみて、借り換え先となる金融機関が絞れたら、実際に金融機関の窓口に出向いて相談しましょう。

監修:川添典子

住宅金融普及協会 住宅ローンアドバイザー/2級ファイナンシャル・プランニング技能士

プロフィール

大学卒業後、某ハウスメーカー就職。住宅販売の営業職として、顧客開拓、住まいづくりの提案、資金計画相談、販売後のアフターフォローを担当。仕事を通して、お客様の一番の関心事と不安はお金に関する事だと感じ、ファイナンシャルプランナー2級と住宅ローンアドバイザーの資格を取得。ハウスメーカーを退職後、暮らしに役立つライター・編集者として、お金・不動産に関する知識や情報を提供しています。