住宅ローンの一括返済はお得?損をしないタイミングで返済をしよう

住宅ローンを利用すると、基本的には長期にわたって借入額を返済していくので、その分、利息負担が大きくなります。そうしたデメリットを避ける方法の一つが、ローンの返済途中で一括返済に切り替えることです。一括返済を効率良く行うためには、そのタイミング、あるいは住宅ローンの残額がいくら残っているかをあらかじめ確認する必要があります。今回は、住宅ローン返済中の一括返済について、一括で繰り上げ返済をするメリットや注意点について紹介します。

01住宅ローンの一括返済とは?

住宅ローンとは、住宅を購入したり改築したりする際に金融機関から借りるお金のことを言います。一括購入する場合は、言うまでもなくローンを組む必要はありません。しかし、数千万円もする住宅購入の費用を手持ちの資金で支払うのは、あまりに経済的負担が大きいのが実情でしょう。そのため、多くの方が住宅ローンを利用し、借入額を分割して月々支払っています。その際に発生するのが「利息」です。

利息は返済期間が長いほど増えていきます。かといって借入時から返済期間を短くしてしまうと、月々の返済額が大きくなってしまいます。そんな時に検討していただきたいのが繰り上げ返済です。

繰り上げ返済には、「一部返済」と「一括返済」があります。更に一部返済は、ローンの一部を返済した後に住宅ローンの支払期間を短縮する「期間短縮型」と、毎月の返済額を減らす「返済額軽減型」に分かれます。退職金を一括返済に用いる予定を組むなど、あらかじめ返済計画を立てれば、効果的に利息負担を少なくできるでしょう。

住宅ローンで返済を繰り上げるメリット

繰り上げ返済をすることで、元金やそれにかかる利息が減り、結果として総返済額を減らすことができます。早めにローンを完済したい方や、利息負担を少しでも減らしたい方にはお勧めです。

また、住宅ローン借入時に保証会社への保証料を前払いしていた場合、その保証料は返金されます。しかし、戻ってくる金額は支払った額より少ないケースがほとんどであるため、あまり期待しないほうがいいかもしれません。

繰り上げ返済のより詳しい仕組みついては、以下も参考にしてみてください。

02一括返済を行う際の注意点

住宅ローンを一括返済する際は、デメリットも考慮する必要があります。手数料がかかったり、一時的に手元の資金が減ってしまったりする他、生命保険への加入を検討する必要が生じます。

その1:所定の手続きと手数料がかかる

住宅ローンを契約している金融機関によっては、一括返済した場合に別途手数料が発生することがあります。また、引き落とし口座に返済額を入金するだけでなく、所定の手続きが必要になります。

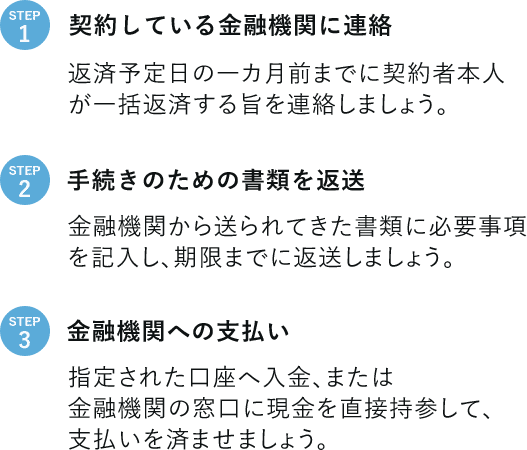

一括返済することを決めた場合、返済予定日の一カ月前までに契約者本人が住宅ローンを借りている金融機関に電話、もしくはインターネットの窓口を通じて一括返済する旨を連絡しましょう。その後、連絡を受けた金融機関から手続きのための書類が送られてきます。書類に必要事項を記入し、期限までに返送しましょう。手続きの際には住宅ローン返済口座の通帳や印鑑、運転免許証などの本人確認書類が必要になることがあるので、その際には必要書類を用意します。

一括返済をする日までに金融機関が指定する口座に入金するか、もしくは、現金を直接金融機関の窓口に持参して支払いを済ませれば、一括返済の完了となります。手数料がかからないケースもありますが、手続き方法によっては所定の手数料が発生します。住宅ローンの残額によって手数料が異なる場合もあるので、あらかじめ金融機関に確認しておきましょう。

一括返済する場合に必要な手続き

その2:手元の資金が一時的に減る

一括返済の最大のデメリットは、手元の資金が大きく減ってしまうことです。急な出費にも対応できるほどの資金が手元になかったり、子どもの教育費や老後資金の確保が難しかったりする場合は、一括返済をするタイミングを再考する必要があります。一括返済によって住宅ローンを完済したとしても、毎月の生活費など、出費は続きます。その分のお金をどのように工面すれば良いのか、十分に検討した上で一括返済を行いましょう。

一括返済をしても生活に支障が出ないようにするためには、ある程度の資金を残す必要がありますが、具体的な額については各家庭によって異なります。契約者の家族構成や収入、毎月の支出額や貯蓄額など、総合的に判断する必要があるでしょう。また、契約者の年齢によっては、老後資金で確保すべき金額も異なります。目安としては、生活費の6カ月分~1年分を確保しておくのが良いでしょう。

その3:生命保険への加入と抵当権抹消登記を忘れずに行う

多くの住宅ローンでは、団体信用生命保険(団信)への加入が必須となります。一括返済をすると契約が終わってしまうため、団信以外の生命保険に入っていなければ新たな生命保険の加入を検討しなければなりません。

また、住宅ローンを一括返済した後に行う手続きとして「抵当権抹消登記」があります。借り入れする際の抵当権設定登記は、一般的には金融機関が手続きを行いますが、抹消登記は原則として契約者自身が行います。融資を受けていた金融機関から必要書類を受け取り、所轄の法務局で手続きしましょう。抵当権抹消登記にかかる費用「登録免許税」は、1物件につき1000円ほど。戸建て住宅の場合は土地と建物で2000円ほどかかります。

登記の手続きは司法書士などへ依頼できますが、1万円以上の手数料がかかることがあります。法務局の相談窓口で手続き方法を教えてもらえば、登録免許税のみの負担で済むので、ご自身で手続きを行うのがお勧めです。一括返済後は忘れずに抵当権抹消登記を行うようにしましょう。

03一括返済を行う場合の返済額シミュレーション

一括返済すると、本来支払う予定だった元金に対する利息を減らすことができます。実行する時期が早いほど総返済額を軽減する効果は高くなると言われていますが、実際にどの程度変わってくるのでしょうか?住宅ローンの借り入れから5年後、10年後、20年後に一括返済をした場合の効果について紹介します。

借り入れから5年後、10年後、20年後の一括返済の効果は?

仮に年収600万円で、住宅ローンの借入額が3000万円、固定金利は1.11%、返済期間35年の元利均等返済で住宅ローンを組むとします。借り入れから5年後、10年後、20年後に一括返済をした場合に削減できる利息はどれくらいなのでしょうか。ここでは、「住宅ローン控除額」を受け取ることを前提として、実際に支払う利息を算出します。

| 一括返済時期 | 5年後 | 10年後 | 20年後 | 一括返済しない |

|---|---|---|---|---|

| 残りの利息(A) | 464万9874円 | 328万8107円 | 22万9344円 | 0円 |

| 支払った利息(B) | 156万7487円 | 292万9254円 | 498万8027円 | 621万7361円 |

| 住宅ローン控除額(C) | 139万2604円 | 259万8761円 | 322万8561円 | 323万6784円 |

| 実質支払利息(B-C) | 17万4883円 | 33万493円 | 175万9466円 | 298万577円 |

| 削減出来る支払い利息(A+C) | 604万2478円 | 588万6868円 | 445万7895円 | 323万6784円 |

まずは、5年後に一括返済した場合の利息です。残り30年分の利息総額は約465万円となり、5年分の利息額は約157万円、5年間に受け取った住宅ローン控除の総額は約139万円となります。5年間で実際に支払った利息は「支払利息」から「住宅ローン控除額」を引いたもので約17万円となり、同じように10年目で一括返済を行った場合の利息負担を計算すると、利息の総額は約33万円、20年後は約176万円となります。このように、返済期間が長くなるほど利息も増えることから、一括返済を早めに行うことで利息が削減され、総支払額を少なくできることが分かります。

5年目の例を見ると、利息総額は約157万円に対し、5年間に受け取った住宅ローン控除の総額は約139万円と、利息の約90%が住宅ローン控除によって免除されているのが分かります。住宅ローン控除とは、文字通り、住宅購入時に本来納めるべき税金から差し引かれることを意味しており「減税」と同じ意味になります。住宅ローン控除を受け取る際は確定申告が必要となりますが、家計の負担を大きく軽減する効果が見込めるため、必ず申告するようにしましょう。

04一括返済をするタイミング

一括返済を考えているならば、そのタイミングをよく考えた上で行いましょう。例えば、子どもが独立し、何千万円もの貯蓄が残っているという状況ならば、繰り上げ返済でローン残額の支払いを終えてしまってもいいでしょう。

しかし逆に、今後を見据えた際に子どもの進学などでまとまった支出が必要だったり、収入が不安定だったりする場合は、たとえ一括返済できる資金が手元にあったとしても、タイミングとしてふさわしくありません。

一括返済するのにふさわしいタイミング・ふさわしくないタイミング

近年、住宅ローンの金利は低めに設定されています。一括返済をしても金利をそれほど軽減できない可能性があるので、無闇に選択するのは危険でしょう。また、もう一つ注意しなければいけないのが、住宅ローン控除との兼ね合いです。一括返済することで住宅ローン控除を受け取れなくなるため、住宅ローン控除期間が終わってから一括返済をすることも検討してみましょう。

住宅ローン控除とは

住宅ローン控除とは、ある一定の要件を満たした物件を購入、または改築をする際に、一定期間活用できる減税制度です。住宅ローンの残額に応じた金額が所得税から差し引かれ、還付金を受け取れます。住宅購入後の13年間もしくは10年間、年末時の住宅ローン残額の0.7%が納めた所得税から控除されるので、家計支出の負担を和らげてくれる制度と言えるでしょう。

※すでに住宅ローン控除を受けている場合は、従来の1%が適用されます。

最長13年(10年)受けられる住宅ローン控除との兼ね合いについて

仮に住宅購入後13年(もしくは10年)以内に一括返済をした場合は、ローン残額がなくなるため、当然ながら住宅ローン控除も利用できなくなります。そのため、住宅購入後13年(もしくは10年)以内に一括返済をする場合は、一括返済をしなかった場合に得られる控除額と、一括返済をした場合に軽減される利息額を比較してみるのが良いでしょう。

もし借りている住宅ローンの金利が0.7%未満であれば、金利と控除額の差額を計算し、一括返済を行うタイミングについて再度検討しましょう。

監修:川添典子

住宅金融普及協会 住宅ローンアドバイザー/2級ファイナンシャル・プランニング技能士

プロフィール

大学卒業後、某ハウスメーカー就職。住宅販売の営業職として、顧客開拓、住まいづくりの提案、資金計画相談、販売後のアフターフォローを担当。仕事を通して、お客様の一番の関心事と不安はお金に関する事だと感じ、ファイナンシャルプランナー2級と住宅ローンアドバイザーの資格を取得。ハウスメーカーを退職後、暮らしに役立つライター・編集者として、お金・不動産に関する知識や情報を提供しています。

関連キーワード