住宅ローンの返済期間はどのくらいがベスト?借り入れと返済期間についての考え方を解説

マイホーム購入を考えた場合に、ほとんどの人が住宅ローンを利用することを検討します。その際、住宅ローンの返済期間を何年にするべきか悩む人も多いのではないでしょうか。返済期間が長すぎても無事完済できるのか不安ですし、定年後も支払いが続いた場合にはちゃんと返していけるのかなど、戸惑うことがたくさんあります。そこで今回は、住宅ローンの返済期間をどう決めるべきか、そのポイントや考え方について解説します。

01住宅ローンの借入期間に上限はあるの?

多くの人にとって、マイホームの購入は最も高額な買い物です。同じく、多くの人にとって一括で支払い切れるような額ではありません。そのため、一般的には住宅ローンを利用します。住宅ローンを利用する際には、何年ローンにするべきかなど、不安なこともたくさん持ち上がってくるしょう。

お金を借りなければマイホーム購入の夢も途絶えてしまいます。大切なのは、なんとなく返済期間を決めるのではなく、しっかりと将来を見据えながら決めることです。ここでは主に、住宅ローンの返済期間について解説しますが、その前に、まずは住宅ローンの基本的な仕組みについても説明をします。

住宅ローンというと、よく耳にする返済期間は「35年」です。これは多くの金融機関で、住宅ローンの返済期間の最長を35年と設定していることによります。(実際、中には50年住宅ローンなどもあります。)しかし、これはあくまでも「最長で35年間」という意味です。必ず35年で住宅ローンを組まなければいけないわけではありません。また、誰もが最長35年間の住宅ローンを組めるわけでもありません。住宅ローンには借り入れ条件などがあります。その条件などについて、詳しく解説していきます。

一般的な年齢上限

住宅ローンは長期的に支払っていかなければならないので、借り入れするのに最低年齢や上限が決められています。多くの金融機関が住宅ローンで考慮する審査項目として年齢も挙がっています。そのため、場合によっては希望する返済期間を組めなくなる可能性もあります。多くの金融機関では20歳から70歳までを申し込み可能としており、80歳までに完済することを条件としています。

そのため、35年ローンを組むことが可能な年齢は45歳までとなります。これは、住宅ローンの申し込みの際に団体信用生命保険へ加入することが必須とされており、この保険が80歳までを加入可能な年齢としているためです。例えば50歳から住宅ローンを利用するとして最長の35年ローンを組もうとしても、完済時の年齢が85歳となってしまうため、ローンを組むことはできません。

また、20歳から70歳まで住宅ローンの申し込みは可能ですが、借入時の年齢が高齢になればなるほど、審査は厳しくなります。もちろん住宅ローンの審査項目は年齢だけではありません。勤務先や年収など総合的な判断が下されます。したがって同じ年齢でも、ローン申込者の資産状況、例えば退職金での繰り上げ返済が予定できる、などによっては、金融機関が貸し出す可能性も高くなるのです。

平均的な借入期間

国土交通省が公表している「令和3年度 住宅市場動向調査」によると、新築住宅を購入した人の平均的な借入期間は以下のようになっています。

| 住宅の種類 | 平均借入期間 |

|---|---|

| 注文住宅(建築費用) | 32.9年 |

| 注文住宅(土地代) | 34.2年 |

| 分譲戸建住宅 | 34.1年 |

| 分譲マンション | 32.0年 |

結果を見ると、住宅の種類に関係なく30年以上となっていることがわかります。ちなみに、中古の戸建住宅の場合は29.2年、そして中古マンションだと29.9年が平均的な借入期間となっており、新築住宅に比べると若干短めになっています。

02返済期間と繰り上げ返済

住宅ローンを借り入れる際、毎月の支払額を多めにすれば、その分、返済期間は短くなります。しかし、ローンを利用し始める方の中には「最初はなるべく毎月の返済額を軽くしたい」と思う方も少なくないでしょう。そうしたケースに適したものとして、最初に返済期間を長めに設定しておき、後から繰り上げ返済するという方法があります。

ここで「繰り上げ返済」について説明します。繰り上げ返済には、返済期間を短縮させる「返済期間短縮型」と、毎月の支払額を少なくする「返済額軽減型」の2つがあります。

繰り上げ返済の種類

| 返済期間短縮型 | 返済期間を短縮させる |

|---|---|

| 返済額軽減型 | 毎月の支払額を軽減させる |

繰り上げ返済は、貯蓄に余裕がある時などに返済するもので、自分の好きなタイミングで、いくら繰り上げ返済するかを決められます。「少しでも金利を低くするために短い期間で住宅ローンを組みたいけど、毎月の返済額の負担が心配」という場合には、最初に30年や35年など長期ローンを組んでおき、後で繰り上げ返済するという方法を検討してみてはいかがでしょうか。

最初から返済期間が短いローンを組んでいると、毎月の支払額が大きくなります。だからと言って、返済期間を延長させたいと思っても、よほどの場合を除いては交渉の余地のないものだと思ったほうが良いでしょう。また、繰り上げ返済に出費しすぎて、手元の預金を失わないよう注意することも必要です。

「繰り上げ返済」の詳細については、以下も参考にしてみてください。

03返済期間の長短によるメリット・デメリット

返済期間が長い場合

メリット

- 毎月の返済額を抑える

返済期間を延ばすことで、毎月の返済額が抑えられます。

- 手元に資金を残せる

毎月の返済額を抑えられることにより、その分を貯蓄、教育資金、老後資金などに回せます。手元に資金が残ります。

- 途中で繰り上げ返済が可能

先ほど紹介した調査結果のように、長期間でローンを組んでおいて、余裕ができた際には、繰り上げ返済により返済期間を短縮することができます。

デメリット

- 利息を多く支払うことになる

返済期間が長ければ、その分支払う利息も増え、総返済額が多くなってしまいます。

- 保証料が高くなることがある

住宅ローンの保証料は、いくつかの要素で金額が決まります。そのひとつに返済期間の長さが挙げられます。フラット35などは保証料が無料ですが、保証料のかかる金融機関の場合は高くなってしまうので注意が必要です。

- 老後資金にも影響が出てくる可能性がある

長期でローンを組むと、繰り上げ返済をしない限り、定年後にも住宅ローンを支払わなければいけなくなる可能性があります。そうなると退職金なども住宅ローンに回すことになりかねません。老後資金にも影響の出る恐れがあります。

返済期間が短い場合

メリット

- 支払う利息分を抑えられる

返済期間が短くなると、その分支払う利息が減ります。利息が少なくなるということは、総返済額も少なくなります。利息を何百万も支払うのは無駄だと感じるのであれば、返済期間を短くすることをお勧めします。

- ローンを早く完済できる

返済期間を短くすれば、当然ですが早く完済できます。定年前に完済できれば退職金などを住宅ローンに回す必要もなくなり、老後の生活に余裕が持てます。

- 保証料が安くなることがある

先述したように返済期間が長ければ、保証料が高くなってしまいます。反対に返済期間が短いと保証料が安くなることもあります。

デメリット

- 返済期間を延長できない

長期ローンを組んでおけば、お金に余裕ができた時に繰り上げ返済をすることで、期間を短くできます。しかし、短く返済期間を組んだ後に延長することはほぼ不可能です。よほどのことがあれば相談できるかもしれませんが、基本的には難しくなります。

- 毎月の返済額が高くなる

返済期間を短くするほど、毎月の返済額は高くなります。そのため手元に残るお金も減り、毎月の貯金額も少なくなる可能性があります。

住宅ローンの返済期間が長いほうが良いのか、短いほうが良いのかは悩みどころです。住宅ローンを借りるタイミングによっては返済期間を短くしておいたほうが良い場合もありますし、毎月の返済額が多いと困る場合には長期でローンを組んでおいたほうが良いでしょう。人それぞれにとってメリットとデメリットは変わってくるので、自分自身の年齢、預金額、ライフスタイルなどに合わせて検討するようにしましょう。

返済期間の長短によるメリット・デメリット

返済期間が長い場合

| メリット | 毎月の返済額を抑えられる |

|---|---|

| 手元に資金を残せる | |

| 途中で繰り上げ返済をすることが可能 | |

| デメリット | 利息を多く支払うことになる |

| 保証料が高くなることがある | |

| 老後資金にも影響が出てくる可能性がある |

返済期間が短い場合

| メリット | 支払う利息分を抑えられる |

|---|---|

| ローンを早く完済できる | |

| 保証料が安くなることがある | |

| デメリット | 返済期間を長く変更することはできない |

| 毎月の返済額が高くなる |

04返済期間による毎月の返済額と利息について

20年・25年・30年・35年でシミュレーション解説

返済期間が長い場合と短い場合について、実際にはどのくらいの差が出るのか、返済期間20年、25年、30年、35年でシミュレーションをして比較してみます。

【2000万円の借り入れの場合】

- 金利:1.0%、元利均等返済、固定金利、ボーナス割合なし

| 返済期間 | 毎月返済額 | 総返済額 | 利息分 |

|---|---|---|---|

| 35年 | 5万6457円 | 2371万1746円 | 約370万円 |

| 30年 | 6万4327円 | 2315万7879円 | 約316万円 |

| 25年 | 7万5374円 | 2261万2189円 | 約261万円 |

| 20年 | 9万1978万円 | 2207万4815円 | 約207万円 |

返済期間を35年から30年に縮めると、毎月の返済額は約1万円弱、支払いが多くなりますが、総返済額は約55万円安くなります。さらに期間を25年に縮小すると、35年と比較して毎月の返済額は約2万円高くなりますが、総返済額は約110万円安くなります。さらに20年返済とすると、毎月の返済額は約3.5万円と負担が大きくなりますが、総返済額は約160万円の差が出てきます。今回は借入額 2000万円でのシミュレーションですが、借入額が大きくなれば、その分さらに差も大きくなります。利息を多く支払うよりは、毎月支払いの可能な額で、返済期間をできる限り短くしたほうが確実でしょう。

※あくまでシミュレーションによる試算であり、実際の金額とは異なる場合があります。

05借入期間の選び方

最後に、借入期間の選び方や考え方について、これまでの内容をまとめながら説明していきます。

年齢や老後資金の蓄え、教育費等ライフプランを基準にする

住宅ローンの支払いは、定年を迎える前に完済できるのが理想的です。また、返済期間を決めるには、「いくら住宅ローンを組めるか」ではなく、「毎月いくらだったら返済していけるのか」を考えるようにしましょう。現段階で退職金はいくら見込めるのか、子どもの教育費についても、私立か、公立か、塾に通わせるか、あるいは、留学したいと言い出したらどうするか、などいろいろな想定をしておきましょう。子どもの進路によって、かかる教育費は大きく変動します。

また、変動金利にした場合は、金利が上昇しても対応できるか、また住宅のリフォーム代などの維持費、固定資産税などの住宅購入後の支出についてなども考えておかなければいけません。その他、旅行などの娯楽費も確保できるかなど、ライフプランを考えた上で選ぶようにしましょう。住宅購入前には必ずシミュレーションをしておきたいものです。

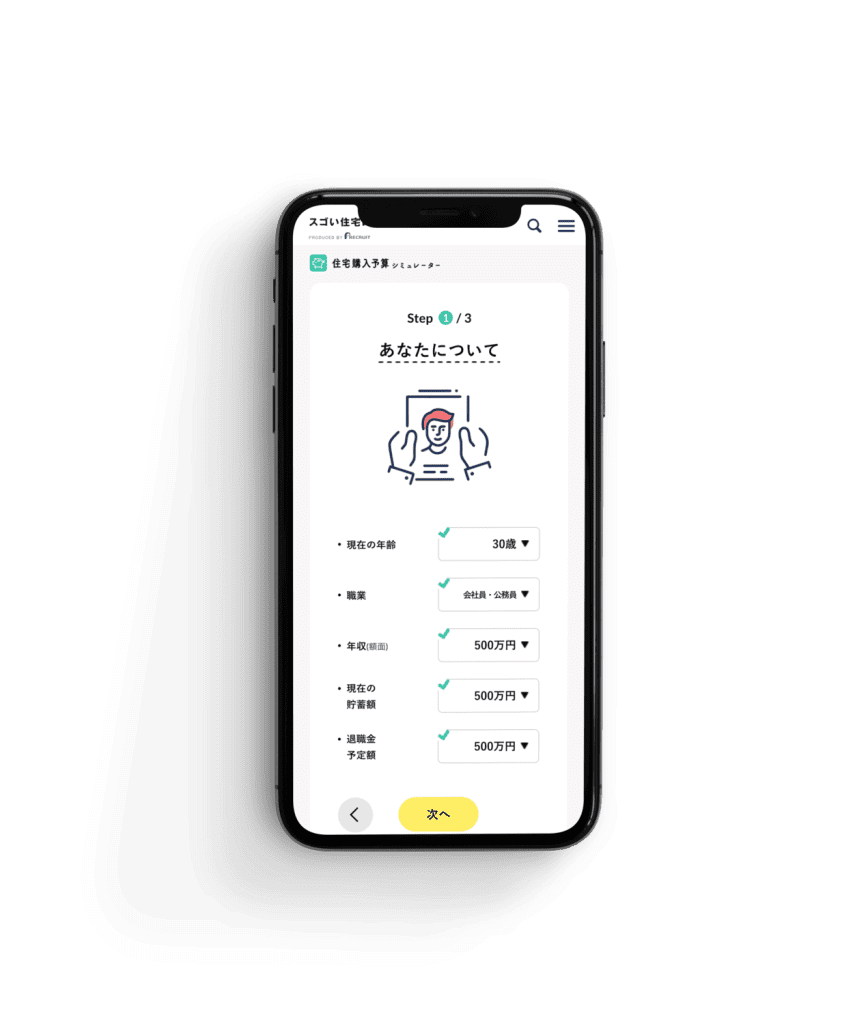

ライフイベントを加味した住宅購入予算を試算できるシミュレーターを用意しています。

文・監修:下澤一人

宅地建物取引士

プロフィール

出版社勤務後、宅地建物取引士の資格を取得し、不動産専門新聞記者、不動産会社勤務を経て現在、編集者・ライターとして活動中。

関連キーワード