シングルマザーでも住宅ローンを借りられる?ローン審査が通るポイント

近年では未婚の母、あるいは離婚・別居などにより女性が単独で仕事や子育てもこなすシングルマザーが増えつつあります。そうした女性たちの中には「マイホーム購入は難しそう」と考えている方もいるようです。 しかし、そんなことはありません。住宅ローン審査のポイントについて理解することで、一人親世帯でも住宅ローンを借りてマイホームを購入できます。今回は、シングルマザーが住宅ローンを借りる時のポイントや、年収と借入限度額の目安などについて紹介します。

01母子家庭や独身女性だと住宅ローン審査が通りにくい?

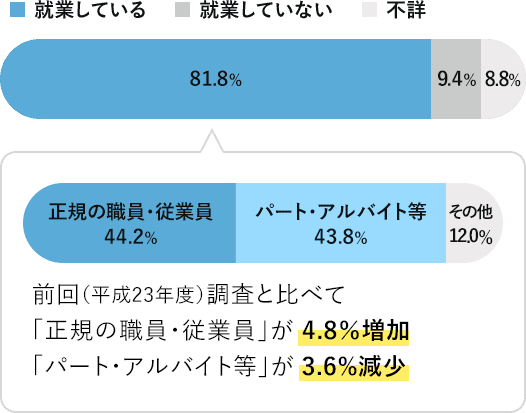

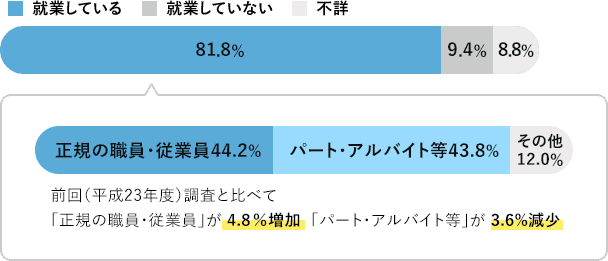

厚生労働省による「平成28年度全国ひとり親世帯等調査」によると、いわゆる母子世帯の母は、その 81.8% が就業しており、このうち「正規の職員・従業員」が 44.2 %と最も多く、次いで「パート・アルバイト等」が 43.8 %となっています。前回(平成23年度)調査と比べて「パート・アルバイト等」の割合が 3.6% 減少し、「正規の職員・従業員」が 4.8 %増加しました。

母子世帯の母の就業状況

※出典:厚生労働省「平成28年度全国ひとり親世帯等調査結果報告」7 調査時点における親の就業状況

母親1人で子育てと仕事を両立させる場合は、このように正規の職員やパート・アルバイトなど、各家庭によって雇用形態はさまざまですが、非正規雇用として働きながら子育てを行っている場合でも、住宅ローンを利用できるケースがあります。

通常、住宅ローン審査で重要視されるポイントとしては、「完済時の年齢」「借入時の年齢」「健康状態」「担保評価」「勤続年数」「年収」「連帯保証」などがあります。住宅ローンの種類によっては、契約社員や派遣社員は対象外となるケースもありますが、シングルマザーや独身女性だからといって、必ずしも住宅ローンの審査が通らないわけではありません。

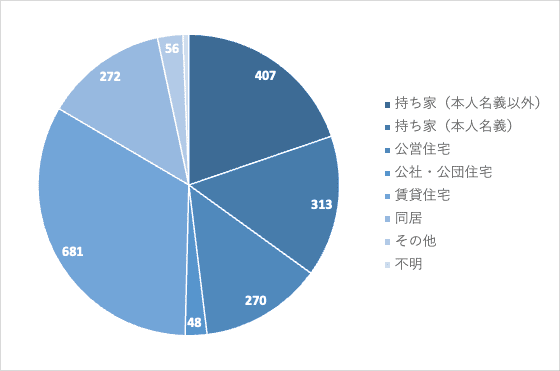

シングルマザー(母子世帯)の住居所有状況は約15%

厚生労働省が発表している「平成28年度 全国ひとり親世帯調査結果」によると、母子世帯の住宅所有状況は以下のようになっています。このグラフを見ると、母子家庭のうち賃貸住宅や公営住宅などで暮らしている割合が過半数を占めているものの、本人名義の持ち家に暮らしている世帯も約15%存在します。

母子家庭の住居所有状況

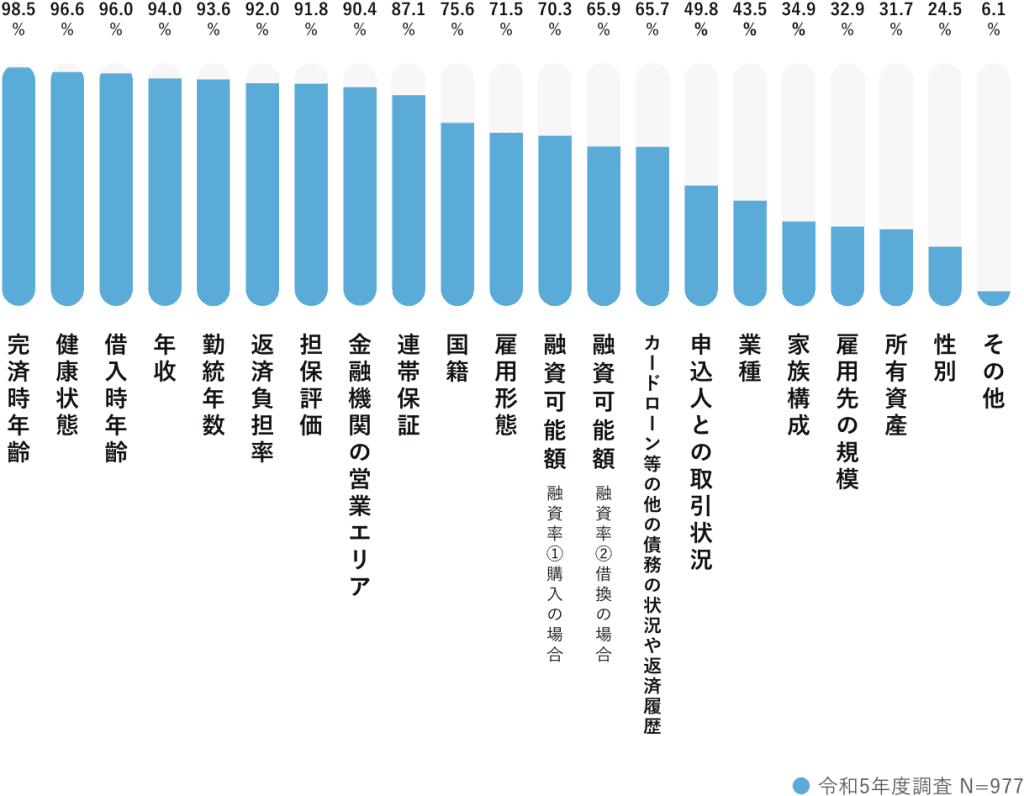

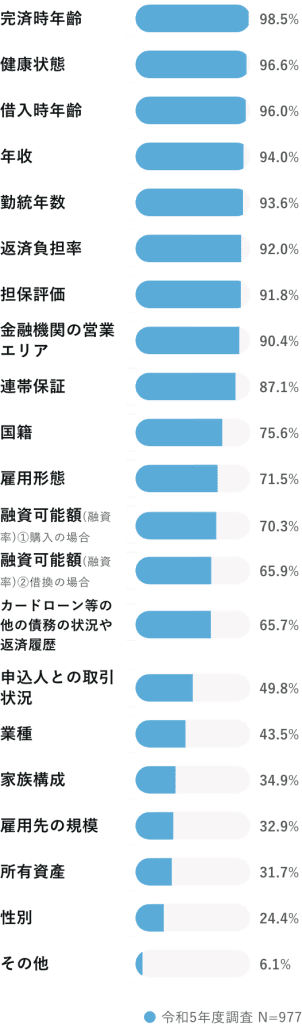

女性であることや家庭状況などが審査を妨げることはない

近年は仕事を持っている女性の割合が増加傾向にあることから、女性向けの住宅ローンサービスを提供する金融機関も出てきています。乳がんや子宮がんなど、女性特有の病気への保険がついていたり、金利が優遇されていたりと、女性でも住宅ローンを組みやすい仕組みとなっています。母子家庭にとっては、審査項目の一つである「家族構成」も気になるところでしょう。しかし、実際はそこまで大きなポイントではありません。国土交通省が2020年3月に発表した「民間住宅ローンの実態に関する調査」によると、家族構成を審査時に重視する項目として「家族構成」と回答した金融機関は約20.1%(下表参照)に止まっています。

融資を行う際に考慮する項目

※出典:国土交通省「令和5年度 民間住宅ローンの実態に関する調査結果報告書」

住宅ローン審査で最も重要なポイントはあくまで「返済能力」です。女性であることや家庭状況が直接影響するわけではないことを覚えておきましょう。

近年は仕事を持っている女性の割合が増加傾向にあることから、女性向けの住宅ローンサービスを提供する金融機関も出てきています。乳がんや子宮がんなど、女性特有の病気への保険がついていたり、金利が優遇されていたりと、女性でも住宅ローンを組みやすい仕組みとなっています。

女性向けの特典が用意されている住宅ローン

| 商品名(金融機関) | 特典内容 |

|---|---|

| 「凛 next」(りそな銀行) | ・金利の優遇:年▲2.005%(最大) ・「就業不能時あんしん保険」に保険料無料で加入可能 ・3大疾病保障特約の金利の上乗せ幅が0.15% ・一部繰上返済手数料無料 ・りそな ヴェールカードの会員特典(ホテルやレジャーなどの優待価格利用 |

| 子育てサポートサービス 「ジュニさぽ」(三井住友信託銀行) | ・住宅ローン借入中に「子どもの誕生」、「子どもの6歳の誕生日」、「子どもの15歳の誕生日」のライフイベントを迎えた場合に、住宅ローンの金利を優遇(1年間年0.1%) ・出産お祝いクーポン |

肝心なのは、しっかりとした収入状況や返済プラン

住宅ローン審査で重要視される傾向にあるのが「年収」や「勤続年数」です。母子家庭の方が住宅ローン審査に受かるためには、他の世帯同様に収入状況や返済プランを明確に提示することがポイントとなります。年収によって住宅ローンの借入額が決まりますが、年収総額にかかわらず、「毎年、安定した収入が見込めるか」が審査における重要な判断材料となります。

「勤続年数」については、多くの金融機関で「1〜3年以上」を条件の一つにしているようです。近年、転職が当たり前となりつつあるため、審査時点での勤続年数がたとえ1年未満であっても、同じ職種での転職の場合は、以前の職場の勤務年数と合算して判断されることもあるようです。しかし、同業種・同職種の転職であっても数カ月ごとに転職を繰り返しているような場合には、収入が安定しないと判断され、審査に通りづらくなるでしょう。

長期間にわたってローンを返済していく住宅ローンは、完済まで返済を滞りなく行うことができるかが重要なポイントです。返済プランをしっかりと考え、無理のない資金計画を立てるようにしましょう。

02住宅ローン審査を通るためには、年収はいくら必要か?

母子家庭の方が住宅ローン審査に通るためには、各金融機関が基準とする年収額を満たす必要があります。目安としては、最低でも200万~300万円。大手銀行の住宅ローンでは年収400万円以上と定めている場合もあります。

一部のネット銀行の中には年収が100万円でも組める住宅ローンを提供しています。年収以外にも雇用形態や勤続年数から総合的に判断して審査をするため、まずは基準となる年収に加えて、住宅ローンの初期費用の目安となる150万~300万円ほどの貯金があると安心でしょう。

年収と借入限度額の目安について

住宅ローンの借入額を多くすれば、物件の購入予算を増やせます。しかし、たとえ同じ年収の世帯でも、どれくらいの金額を住宅ローンの返済に充てられるかについては、子どもの人数や親の介護、車の購入など、事情によって異なります。金融機関が提示する融資限度額ではなく、無理なく返済できる金額から借入額を決めるのが良いでしょう。借入限度額を超えてしまうと、「住宅ローン貧乏」という事態にもなりかねません。

年収から借入限度額を算出する場合は、返済負担率が1つの目安になります。返済負担率とは、年収に対して年間に支払う返済額の割合のことを言い、住宅ローンにおいては年収の30~35%が無理なく返済することができる金額の目安とされています。近年の景気変動や転職などの事情から年収が下がる可能性もあるため、余裕のある返済をしたい場合は、返済負担率は年収の30%以内に収めるのが妥当でしょう。

例えば年収が400万円の場合、返済負担率が30%として借入限度額を算出すると、400万円×30%=120万円、毎月の返済額は120万円÷12=10万円となります。仮に最長の35年ローンを組んだ場合は、120万円×35年= 4200万円が借入限度額となります。しかし、注意したいのが返済負担率には住宅ローンだけでなく、カードローンや教育ローンの返済額も合算される点です。住宅ローン以外にもローンを組んでいたら、他のローンの返済額も合わせて借入限度額として考えるようにしましょう。

年収400万円の借入限度額の計算

- 返済負担率30%の場合

400万円(年収)× 30%(返済負担率)= 120万円(1年の返済額)

120万円(1年の返済額)÷ 12カ月 = 10万円(毎月の返済額)

- 35年ローンを組んだ場合

120万円(1年の返済額)× 35年 = 4200万円(借入限度額)

03審査を通りやすくするためのポイントは?

住宅ローンを受けるためには、仮審査と本審査の両方を通過する必要があります。審査項目にはさまざまな項目があり、審査を通るためには金融機関側が提示する基準を満たす必要があります。

勤続年数が2年以上で、年収が300万円以上と提示されている場合は、そのどちらか一方でも基準を満たしていないと、審査に受かる可能性も低くなるでしょう。また、過去にクレジットカードや他のローンで支払いの延滞が発生している場合、住宅ローンの審査時に金融機関側に信用情報が共有されるため、審査基準を満たしていても審査に通らない可能性もあります。信用情報に問題がない場合でも、なるべく他のローンにおける残債を減らすなど対処することが望ましいでしょう。

返済額の調整や自己負担金の用意も忘れずに

返済負担率が30%の場合でも、借入限度額ギリギリでローンを組んでしまうと、病気や事故などの急な出費に対応することが難しくなってしまいます。毎月の返済額はあくまでも余裕のある金額に設定し、老後の貯蓄を検討している場合には、あらかじめ貯金額を差し引いた返済額に設定しましょう。

住宅ローンは長期にわたって返済するローンであるため、まとまった自己資金がある場合は、それを頭金などに充てることでローンの返済負担を軽減できます。例えば、 4000万円の物件を購入するにあたり、頭金として 1000万円を支払った場合、その後の返済総額も大きく変わります。頭金を支払えばローン残高の残りは 3000万円となり、反対に頭金ゼロの場合、残りは 4000万円のままです。このローンの金利を1.5%だとすると、利息だけで約300万円の差が生じます。頭金なしで組むことができる住宅ローンもありますが、自己負担金を用意することでローンの総返済額を抑えられるので覚えておきましょう。

以下の記事も参考にしてください。

04児童扶養手当(母子手当)は、住宅ローン利用に影響する?

母子家庭の中には、児童扶養手当(母子手当)を受けている方もいるでしょう。児童扶養手当とは、一人親のもとで生活している児童が安定した生活を送れるよう、自立の促進と児童福祉の増進を図ることを目的に手当を支給する制度です。児童扶養手当には受給条件や所得制限が定められています。では、住宅ローンを利用した場合、児童福祉手当に対して何らかの影響を及ぼすのでしょうか。

不動産を所有することで手当が減額されることはない

母子家庭の方が受給できる児童扶養手当に関しては、物件を購入したからといって手当が減額されたり、打ち切られたりすることはありません。しかし、もし両親との同居などによる実家暮らしを検討している場合は、児童扶養手当が受給できなくなる可能性があります。児童扶養手当は一人親の家庭に対する制度で、所得額に応じて手当てが支給されます。ところが、両親と一緒の家に住む場合は、同一世帯として双方の所得を合算した金額が所得額として算出されます。所得額の合計が児童扶養手当の定める所得以上になる場合は、手当てを受け取れなくなる可能性があります。

05シングルマザーが受けられる減税制度

シングルマザーが住宅を購入するにあたり、新しく「固定資産税」や「修繕費」などの支払いが発生します。これらは毎月の住宅ローンの返済とは別に必要になる費用のため、あらかじめ準備しておくことが大切ですが、収入や支出の状況によっては家計への負担が重くなることも考えられます。

このような急な出費に備えるためにも、国が用意している以下の税制を利用しましょう。 住宅ローン借り入れの有無にかかわらず、ひとり親世帯が受けられる制度のため、家計の負担軽減のために活用できます。

1.ひとり親控除

所得税の所得控除の1つとして用意されているもので、ひとり親に該当すると35万円の所得控除が受けられます。ひとり親とは、原則としてその年の12月31日時点で結婚をしていない、または配偶者の生死が分からない一定の人で、次の3つの要件に全て当てはまる人のことをいいます。

- 事実上婚姻期間と同じ事情だと認められる一定の人がいない

- 生計を一にする子どもがいる※

- 合計所得金額が500万円以下

※生計を一にする子どもとは、その年の総所得金額などが48万円以下で、ほかの人の同一生計配偶者や扶養親族になっていないことが条件

2.寡婦控除

納税者本人が「寡婦」に該当する場合は、27万円の所得控除が受けられます。寡婦とは、その年の12月31日時点で「ひとり親」に該当せず、以下のいずれかに当てはまる人をいいます。納税者本人に事実上の婚姻関係と同じ事情にあると認められる一定の人がいる場合は対象になりません。

- 夫と離婚した後、再婚しておらず、扶養親族がおり、合計所得金額が500万円以下

- 夫と死別した後、再婚していない人。もしくは夫の生死が不明な一定の人で、合計所得金額が500万円以下※

※該当する場合、扶養親族の要件はありません。

ひとり親控除と寡婦控除は併用できません。どちらかの選択適用になりますので、注意してください。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。

関連キーワード