住まいの買い替えには「住み替えローン」を上手に活用しよう

せっかく住宅ローンを組んで、長く住もうと思って購入した住居も、何かのきっかけで住み替えに迫られることがあります。住宅ローンがまだ残っている場合には、家の買い替えにも金銭的な不安が残ります。そんな場合にうまく活用したいのが「住み替えローン」です。ここでは、「住み替えローン」の概要やメリット、デメリットなどを紹介します。

- 01住み替え(買い替え)ローンとは?

- 住み替えローンの利用条件

- 住み替えローンのメリット

- 住み替えローンのデメリット

- 住み替えローンのシミュレーション

- 02住み替えローン利用時の手順

- 手順1.現在の住宅ローン残債を確認する

- 手順2.不動産会社に自宅の購入希望者を探してもらうと同時に、新居探しを行う

- 手順3.利用する住み替えローンを探す

- 手順4.新居探しを始める

- 手順5.住み替えローンに申し込み、審査を受ける

- 手順6.住み替えローンの契約、新居の購入および自宅の売却手続きを行う

- 手順7.融資実行

- 03住み替えローン利用時の注意点

- 住み替え時の家の買い手が決まってから新居を申し込む

- 審査基準は通常ローンより厳しいことを認識しておく

- つなぎ融資は賢く利用する

- 04住み替えはどんな時に必要になるのか?

- 具体的な住み替え事例

- 05住み替えローンを提供している主な金融機関一覧

- 06住み替えローン以外の選択肢

- 07返済に窮したために家を売却する場合

- 任意売却という方法

- 任意売却のメリット

- 任意売却のデメリット

01住み替え(買い替え)ローンとは?

「住み替えローン」は、今の家を売ってもローンをすべて返しきれない場合に、新居の購入資金に加えて、その残債までまとめて貸してくれるというローンです。金融機関によっては「買い替えローン」と呼んでいるところもあります。

住み替えローンは、すでに住宅ローンをある程度返済した履歴のある人、つまり金融機関にとってある程度信用の置ける顧客が対象となっています。それゆえに融資限度額も大きく設定され、比較的優遇される制度となっています。

住み替えローンの利用条件

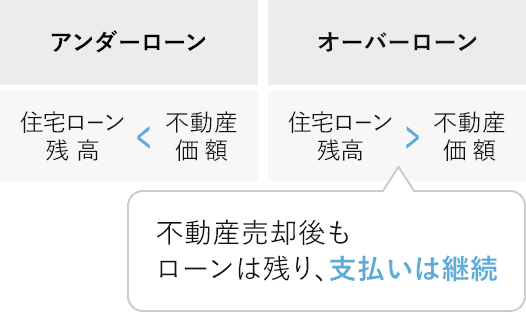

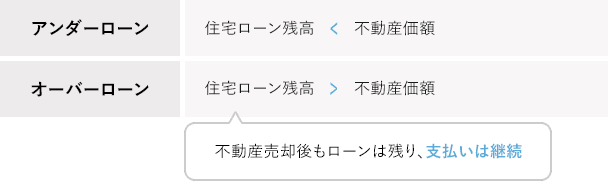

利用条件としては、今の自宅を売ってもローンを返しきれないことです。住宅ローンの残額が今の家の時価を上回っていて、家を売却してもローンが残ってしまう、いわゆる「オーバーローン」の状態です。その場合は住み替えローンを利用して借入をすることができます。反対に自宅の売却をすればローンを完済できる「アンダーローン」の場合には、住み替えローンを利用することはできません。

住み替えローンのメリット

住み替えローンのメリットは、自宅を売却してもローンを完済できない時に、自己資金を使わずに家の買い替えができる点です。どうしても住み替えがしたくとも、ローンを完済する自己資金がない、あるいは、何かとお金が必要な住み替え時に、自己資金をなるべく取り崩したくないという人にとっては、有効なローンだと言えます。

また、住み替えローンを利用することで、住み替えにかかる費用を抑えられます。

住み替えにあたって、今居住している家を売却し、その後新居を購入する流れだと、仮住まいを用意しなければならなくなり、仮住まいを契約するための敷金や礼金のほか、仮住まい期間中の家賃の支払いを考慮しなければなりません。また、仮住まい先から新しい家に引っ越す必要があるため、引っ越し費用が2回分かかります。

住み替えローンを利用することで、このような費用を抑えられ、あわせて自分のタイミングで住み替えができる点は大きなメリットでしょう。

さらに、現在支払っているローンに加えて、新たにローンを組まなくてもよくなる点もメリットです。

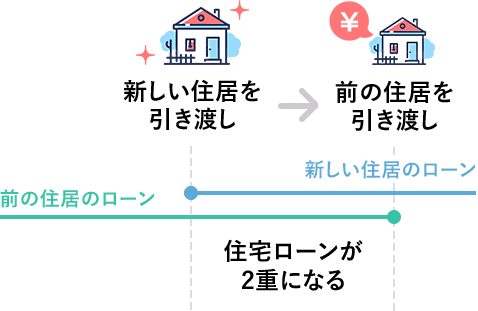

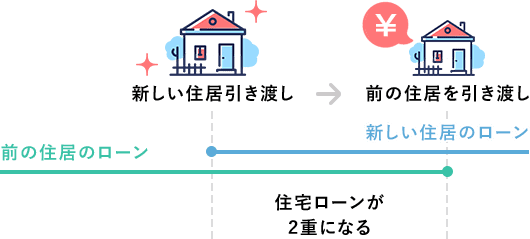

通常、住み替える際に新しく家を購入する場合は、これまでのローンに加えて、新しく購入する家のローンを組まなくてはなりません。もちろん家が売却できればローンを完済できますが、一時的にローンが二重になるため、諸費用や毎月の返済などの負担が多くなります。

しかし、住み替えローンを利用することで、現在住んでいる家のローンの残債と住み替え先の家のローンを一本化できるため、費用や契約の手間を省けることにつなげられます。

住み替えローンのデメリット

売買のスケジュールにあまり余裕を持たせられないため、新居をゆっくり探せない可能性があります。住み替えローンでは売買の決済を同じ日に合わせなくてはならないため、スケジュールがタイトになりがちです。新居探しも、売却が決まらないと購入予算も決められないため、売却のスケジュールに合わせて行うことになります。その点に注意しておきましょう。

また、住み替えローンを利用することは、売却する家のローン残債と住み替え先の家の購入資金の両方を借り入れることになるため、借入金額が高額になる点に注意しなければなりません。あわせて、住み替えローンは通常の住宅ローンよりも高い金利が適用されることも知っておく必要があります。

住み替えローンを利用する際には、無理なく返済できるかについて、事前に念入りなシミュレーションを行うことを忘れないようにしてください。

そして、高額な借り入れになるからこそ、審査では返済能力に関するチェックが厳しくなります。審査に不利となる他社からの借り入れは早めに完済しておくとともに、利用する予定のないカードローンやクレジットカードのキャッシング枠は解約しておくことをおすすめします。

住み替えローンのシミュレーション

住み替えローンを利用した際に、実際にどのような支払いになっていくのかを見てみましょう。シミュレーションをするにあたり、条件を以下とします。

|

現在住んでいる家(売却予定) ローン残高:2500万円 売却金額:1800万円 売却後の残存額:700万円(= 2500万円 − 1800万円) |

新しい家(購入予定)

- 新しい家の購入額:3000万円

- 住み替えローンの借入額:3700万円(= 700万円 + 3000万円)

現在住んでいる家のローン残高が2500万円であるに対し、売却金額が1800万円だとすると、700万円分が残ることになります。そこに、新しい家の住宅ローンが3000万円加わります。つまり、合計で3700万円の住宅ローンを返済していくことになります。

02住み替えローン利用時の手順

生活面の変化などによって、より暮らしやすい新居に買い替えたいと思う場合に、住み替えローンを利用することができます。利用の際の手順は以下のようになります。

手順1.現在の住宅ローン残債を確認する

住み替えローンは、現在の住宅ローンの残高と住み替え先の家の購入費用を合わせて借り入れるローンです。そのため、現在の住宅ローンの残債がどのくらいあるのかを正確に把握する必要があります。

住宅ローンの残債を把握する方法には、住宅ローンを利用している金融機関に直接問い合わせる方法のほか、金融機関から送られてくる償還予定表を確認する方法があります。

手順2.不動産会社に自宅の購入希望者を探してもらうと同時に、新居探しを行う

住み替えるためには、自宅を売却する必要がありますが、その際には不動産会社の協力が必要です。住み替えを考えていることを伝え、自宅の購入希望者を探してもらいながら、新居の選定も進めていきましょう。

依頼する不動産会社を決める際には、複数の不動産会社を比較して決めることが大切です。

手順3.利用する住み替えローンを探す

住み替えローンは取り扱う金融機関によって特徴が異なります。特に申込基準やサービス内容に注意しながら、複数の住み替えローンを比較し、自分に合った住み替えローンを選ぶようにしてください。

手順4.新居探しを始める

住み替えるにあたって、家を売却してから新居の購入手続きを行うと、その間仮住まいをしなければなりません。そのため、まず新居を購入して引っ越した後、自宅を売却する流れのほうが費用負担も少なくなります。

手順5.住み替えローンに申し込み、審査を受ける

手順3で探した住み替えローンを提供している金融機関に申し込み、審査を受けます。審査は仮審査、本審査の順に進みます。

審査の際に必要となる書類をもれなく用意し、提出するようにしてください。

手順6.住み替えローンの契約、新居の購入および自宅の売却手続きを行う

住み替え先の新居が見つかり、住み替えローンの審査に通過したら、住み替えローンの契約手続きとあわせ、不動産会社を通じて売買契約を締結しましょう。

一般的に売却手続きと購入手続きは同日に行います。

手順7.融資実行

住み替えローンの契約手続きや不動産の売買契約が終了したら、融資金が振り込まれますので、その融資金で住み替え前の家のローン残債を完済します。そして、新しく購入した家のローンの返済も同時に始まります。

03住み替えローン利用時の注意点

前述のように住み替えローンは、金融機関にとってある程度信用の置ける顧客が対象となっているため、融資限度額も大きく設定されており、比較的優遇される制度となっています。

それゆえに気をつけたいのは、借りすぎないことです。新居の価値を大きく超えて融資を受けることにより、もしもローンの返済が苦しくなって売却しようとした場合に、多額の借金が残る可能性が高くなります。

住み替え時の家の買い手が決まってから新居を申し込む

今、住んでいる家の買い手が決まってから、新居を申込むのがよいでしょう。気に入った家は、見つかれば買い付けられます。しかし、今住んでいる家は、いくら売りたいと望んでも買い手がいなければ売れません。特に、売り出し価格を下げたくない場合には、なかなか買い手が見つからないケースも多いようです。半年や1年も売れ残ってしまう可能性さえあります。不動産会社にタイミングの調整や手順をよく相談しながら、堅実に事を進めることをお勧めします。

審査基準は通常ローンより厳しいことを認識しておく

審査されるポイントは、健康状態・勤務状況などの個人属性や、他からの借り入れがないかといった信用情報が主となります。通常の住宅ローン審査と同じですが、住み替えローンの方が個人属性の通過基準は高くなっています。

住み替えローンは、低金利で住宅ローン控除も受けられるなど、ほぼ通常の住宅ローンと同等に扱われています。住宅ローンと大きく異なるのは、借り入れ時に新居が担保割れの状況になっている点です。これまで住んでいた住宅ローンから売却価格を引いた残債が、新居の住宅ローンに上乗せされているからです。

住み替えローン = 新居の住宅ローン + (旧居の住宅ローン残債 ー 売却価格)

銀行は融資の際に、その不動産に抵当権を設定します。つまり、その担保だけでは足りないことを承知で、住み替えローンは貸し付けを行うことになるのです。そのために回収できないリスクを補うだけの年収や勤務年数、勤務先などが大きく影響してくるのです。

つなぎ融資は賢く利用する

住み替えローンの場合に、よく利用されるのがつなぎ融資です。住み替えローンを利用する際に、一時的な資金不足を補うために利用する短期の融資が「つなぎ融資」です。住み替えでは、家の売却と新居の購入をほぼ同時に行います。その際に、それぞれの引き渡しのタイミングをうまく図ることが大切となります。売却よりも購入が先になると、資金繰りにも困りかねません。

このように、もしも購入物件の代金支払いが、売却物件の代金受領よりも先に来てしまった場合などに、このつなぎ融資を利用できます。つなぎ融資には、住み替えの際に、気に入った物件を逃さず購入できるというメリットがあります。これによって転居先が決まる前の余計な引っ越しを回避できます。あるいは、前の家を空き家状態で内覧させることができるので、売却がより容易となります。

しかしながら、やはり余分な融資によって、余計なお金がかかることになります。それによって資金計画にも狂いが生じる可能性も否めません。こうしたデメリットも押さえながら利用するのが賢明です。

つなぎ融資に関しては、以下のサイトも参考にしてください。

04住み替えはどんな時に必要になるのか?

単純に「今の家よりもグレードの高い家に住み替えたい」と希望する場合もあるでしょう。しかし、当初は最善の立地や間取りだと思い住み始めた家でも、時の流れに従って、生活面でさまざまな弊害が生じることもあります。そんな時に家を買い替えよう、という気持ちが頭をよぎります。

国土交通省が発表している「住生活総合調査(2018年)」によると、住み替える目的の多くは「通学および通勤の利便性向上」で、全体の約36%を占めています。

次いで「広さや部屋数に不満があった(21.8%)」、「使いやすさの向上(11.1%)となっており、入居者のライフスタイルの移り変わりに応じて発生する不便さや不満点を解消する際に住み替えが必要になることが分かります。

具体的な住み替え事例

住み替えの理由は、大きく分けて「今の住居に不満を感じた」、「子どもが独立した」、「定年退職した」の3つがあります。それぞれの事例について、さらに詳しく掘り下げてみましょう。

今の住居に不満を感じた

住まい・設備の老朽化や転勤、子どもの進学などで通勤・通学に時間がかかるようになったことをきっかけに、居住者の不満が徐々に募っていきます。さらに、子どもが大きくなってみたら「うちは手狭だ」などと思うこともあるでしょう。離婚や近隣とのトラブルから引っ越しを考えざるを得ない状況に追い込まれるケースもあるようです。

子どもが独立した

子どもの独立は、その後の夫婦の生活環境をガラリと変えます。間取りの上でも子ども部屋の必要がなくなるため、夫婦2人で住むには広くなりすぎだと感じられるかもしれません。過度の広さゆえに、かえって不便が生じるのです。子どもの世話もなくなり、「これからは自分たちの老後の心配を」となれば、住まいの見直しを考え始めるのも当然でしょう。

定年退職した

定年ともなれば、いよいよ老後の生活が始まるといっても過言ではありません。若い頃には便利に思えた間取りや土地柄も、体力の衰えなどとともに不便なものへと変化していく場合もあります。健康面や安全面、あるいは金銭面から考えて、高齢者夫婦が一軒家からコンパクトなマンションへの住み替えを考えるのも、今では一般的なようです。

05住み替えローンを提供している主な金融機関一覧

| 金融機関名 | 商品名 | 特徴 |

|---|---|---|

| 三井住友銀行 | WEB申込専用住み替えローン | クロスサポート(連生団体信用生命保険付住宅ローン)では、連帯債務で借り入れする2人のどちらに万一のことがあった場合でも、 ローン残高が0円になるなど、ペアローンを利用する人に嬉しいサポートが用意されている。 |

| みずほ銀行 | みずほ買い替えローン | ライフステージ応援プランでは、ライフイベント(産休・育休時の収入減少や、子どもの進学による教育費支出増加等)により変化する家計収支に応じて、返済額を増減できるほか、返済額増額指定サービスを利用することで、返済の途中で一定期間返済額を増額指定できるなど、柔軟な返済が可能な点が特徴。 |

| 中央ろうきん | 借換・買替ローン(不動産担保型) | 団体信用生命保険が4つのプランから選べるようになっており、金利や手数料は団体会員が優遇されている。 |

| りそな銀行 | りそな住みかえローン | 勤続年数や前年度税込み年収の基準が設けられているものの、「親子二世代型」としても利用でき、多様な使い方が可能。 |

| 横浜銀行 | 住宅ローン(お住み替え) | エリアが限定されているが、住宅買い替え時に、現在住んでいる住宅に住宅ローン残存額がある場合、その住宅ローン残存分も合わせて利⽤可能。 |

| 千葉銀行 | 住み替えコース | 出産・育児・介護休業による元金据置利用時の条件変更手数料が、1回に限り無料になるサービスあり。 現在千葉銀行の住宅ローンを利用している人におすすめ。 |

| 関西みらい銀行 | 住みかえ住宅ローン | 勤続年数および前年度税込み年収の基準があるが、「住みかえ資金と売却損」もしくは「住みかえ後の自宅の担保評価額の300%」のいずれか低い額まで借り入れ可能。 |

| 池田泉州銀行 | 住み替えローン | 申し込み条件が少し厳しめに設定されているが、新住宅購入価格に、既存の住宅ローン返済に必要な金額や住み替えにかかる諸費用をプラスして利用可能。 |

| 大垣共立銀行 | 住み替え専用プラン | 病気・ケガによる入院の場合、最長3年にわたり毎月の返済額相当額が保険金として支払われる「債務返済支援保険」や、勤務先の倒産または解雇による失業の場合などに雇用保険に連動して最長6ヵ月にわたり保険金が支払われる「ローン返済生活サポート保険」が用意されている。 |

| 福岡銀行 | 住み替えローン | 同性パートナーペアローンを取り扱っており、時代に沿ったサービスを提供している。含み損最大1000万円までの利用が可能。 |

申し込み条件や利用できるエリアなどが金融機関によって異なるため、必ず商品概要説明書で把握するようにしましょう。中には勤続年数や前年度税込み年収の基準を設けているところもあります。一度気になる住み替えローンを比較してみましょう。

06住み替えローン以外の選択肢

住み替えの場合には住み替えローン以外にも、一部の金融機関によって実施されているダブルローンという方法を取ることもできます。これにより現在のローンを残したまま、新居のローンも組むことができます。借り入れにはそれに見合った年収が必要となりますが、住み替えの際に仮住まいの手間と費用がかからないという利点があります。

ダブルローンについては以下の記事も参考にしてください。

07返済に窮したために家を売却する場合

上記のような住み替え事例の場合は、条件に合えば住み替えローンの利用も検討できます。しかし、この場合とは異なり、たとえば失業や経済的な理由などで今の持ち家のローンを支払いきれなくなったため、ローンの残っている家を売却するのは可能なのでしょうか?

通常、ローンが残っている不動産を売却する時は、抵当権が残らないように残債を完済しなければなりません。売却した金額で残債を完済するか、それができなかった場合には預貯金などを切り崩して、払い切る形を取らざるを得ません。

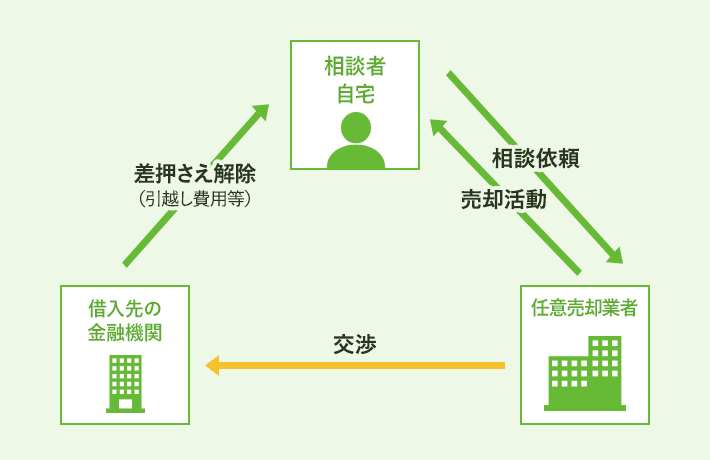

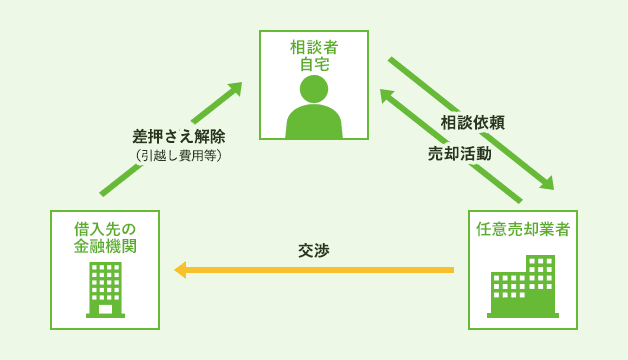

任意売却という方法

このような場合にローンの残っている家を売却する際には「任意売却」という便利な方法もあります。家を売ってもローンの残債が完済できない場合でも、特別に金融機関など債権者からの承諾を得て自宅の売却を行えます。これを任意売却と言います。ローンの残債よりも安い金額で自宅を売ることを認めてもらうのです。

任意売却の仕組み

なぜ、金融機関はこんなことを認めるのでしょうか?債務者によるローン返済の滞納が続くと、債権者は「競売」という方法で物件を売却することになります。それを融資額の回収に当てるのです。競売とは、住宅ローンなどの借入金を返済できなくなった時、借り入れの担保となっている土地や建物などの不動産を、裁判所が強制的に売却するものです。

ところが、この競売では売却益が市場価格の50~70%ほどに下がってしまうのが通例です。これでは債権者にとって、あまりメリットがありません。また、現金化にも時間がかかります。つまり債権者にとっても、任意売却によって、できるだけ市場価格に近い値段での売却を目指すほうが得なのです。

また、これに伴いローンの残債についても、債務者にとって無理のない金額に見直す方向を考え始めるなど、確実に融資額を回収できる道を模索し始めます。

任意売却のメリット

任意売却には、債務者にとっていくつかのメリットがあります。競売情報は新聞やネットで公開されるために、近所や職場に事情を知られてしまう可能性がありますが、その点任意売却であれば、売却に際して通常の不動産売却と同じ方法を取るので、第三者に事情を知られずに事を進められます。

売却活動についても、債権者と協議しながら進める必要はありますが、通常の不動産取引と同様に、自分の意志に即して行えます。競売であれば所有者の意思はまったく関知されないので、大違いです。

また、競売では残債の一括返済を求められますが、任意売却では無理のない範囲での分割返済が可能となります。さらに任意売却により親族や投資家に物件を購入してもらった場合、家賃を支払えば売却後も自宅に住み続けられます。

任意売却のデメリット

任意売却のデメリットについても、押さえておきましょう。まず、住宅ローンを借り入れる際に連帯保証人などの債務連帯者を立てた場合には、その連帯保証人から任意売却に対する同意を得ることが必要となります。夫婦共同で自宅所有する場合など、連帯保証人を立てるケースは多いです。しかし、仮に連帯保証人に連絡が取れず、同意が得られない場合には任意売却はできません。

これに対して競売の場合には、裁判所が強制的に行う不動産売却であるため、連帯保証人などからの同意は必要がありません。しかし、連帯保証人の義務については免除されるわけではなく、もしも競売後に債務者が自己破産をした場合などには、連帯保証人の財産などが差押えられる場合もあります。また、任意売却は市場価格に近い金額で販売を行いますが、残債と市場価格の開きが大きすぎるような場合には、金融機関が任意売却に同意しないケースもあります。

任意売却に際して、どこに依頼をすれば良いのか分かりにくいというデメリットもあります。任意売却では通常の不動産取引とは異なり、非常に特殊な法律などに関連する専門知識や経験が必要とされます。また、任意売却に関するガイドラインといったものは特にありません。ですから一般的な不動産会社には頼めないと考えたほうがよいでしょう。

任意売却は債務整理の一種に当たります。そのため、その方面に強い弁護士が主体となり問題解決にあたる必要があり、これに加えて税理士や宅地建物取引主任者といった不動産売却の専門家の力も必要です。こうした人材を揃えているか、あるいは任意売却に関する経験や実績が豊富かなど、よく調べて、相談先となる企業などを探すのがよいでしょう。

任意売却については以下の記事も参考にしてください。

監修:川添典子

住宅金融普及協会 住宅ローンアドバイザー/2級ファイナンシャル・プランニング技能士

プロフィール

大学卒業後、某ハウスメーカー就職。住宅販売の営業職として、顧客開拓、住まいづくりの提案、資金計画相談、販売後のアフターフォローを担当。仕事を通して、お客様の一番の関心事と不安はお金に関する事だと感じ、ファイナンシャルプランナー2級と住宅ローンアドバイザーの資格を取得。ハウスメーカーを退職後、暮らしに役立つライター・編集者として、お金・不動産に関する知識や情報を提供しています。