【2025年最新版】「住宅ローン控除(減税)」の基本と計算方法

「住宅ローン控除」という言葉は、マイホーム購入を検討している方なら一度は耳にしたことがあるかもしれません。今回は、住宅ローン控除を受けるための条件や計算方法、賢く使うためのポイントについて紹介します。

- 01住宅ローン控除(減税)とはどんなもの?

- 住宅ローン控除(減税)の概要

- 02住宅ローン控除(減税)の対象となる住宅は?

- 新築の場合の適用条件

- 中古の場合の適用条件

- 増築・リフォームの場合の適用条件

- 土地購入の場合の適用条件

- 03住宅ローン控除(減税)の対象となるローンは?

- 04住宅ローン控除(減税)でいくら戻ってくる?

- 住宅ローン控除(減税)の計算方法を紹介

- 住宅ローン控除(減税)シミュレーション

- 05住宅ローン控除(減税)を受けるための手続きは?

- 確定申告の方法

- 必要書類

- 06住宅ローン控除(減税)を賢く使うためのポイントと注意点

- 繰り上げ返済をした場合の住宅ローン控除(減税)

- ローンを使用しない場合は「投資型減税」を利用

- その他

01住宅ローン控除(減税)とはどんなもの?

住宅ローン控除とは、「住宅借入金等特別控除」と呼ばれる制度の通称です。マイホームをローンで購入した場合において、一定の割合に相当する金額が所得税から控除される制度のことをいいます。住宅ローン控除を利用することで、住宅を購入する際の経済的な負担を軽減することができます。住宅ローン控除の詳しい概要と、最新制度の特徴について詳しく見ていきましょう。

住宅ローン控除(減税)の概要

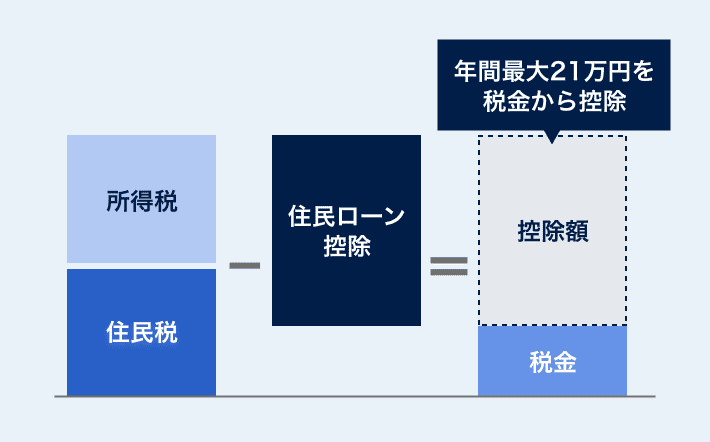

「控除」とは、住宅購入時に本来納めるべき税金から差し引かれることを意味し、「減税」と同じ意味になります。住宅ローン控除は、新築や中古のマイホームを購入する際や住居の改築などをする際に、条件を満たせば、一定期間の間、ローン残高に応じた金額が所得税から差し引かれ、還付される制度です。

住宅ローン控除のイメージ

適用するための条件には、購入する住宅に関するものと借り受ける住宅ローンに関するものの二つがあります。住宅購入や住宅改修など、それぞれの場合について具体的な条件を後に示します。

控除を受けるためには確定申告が必要になります。社会保険料控除や生命保険控除のような所得控除とは異なり、住宅ローン控除では、あらかじめ計算された所得税から税金が差し引かれ、納めた分の税金が戻ってきます。所得税で控除しきれなかった分に関しては住民税から控除されます。

住宅ローン控除の歴史は長く、最初は住宅購入金額の一部を減税するというものでした。しかし、1978年に住宅ローン控除となり、住宅ローンの金額が減税の算出基準となりました。住宅税制の制度変更などにより、制度の内容も都度変わっています。直近では、2024年4月に制度変更がおこなわれました。

02住宅ローン控除(減税)の対象となる住宅は?

それでは次に、住宅ローン控除の対象となる住宅の条件について詳しく見ていきましょう。

住宅ローン控除を受けるには、どの項目においても合計所得が2000万円以下で、住宅ローンの返済期間が10年(一部5年間の緩和あり)という条件があります。さらに、新築か中古物件かなど項目によって適用条件がそれぞれ異なります。

新築の場合の適用条件

新築の場合に住宅ローン控除を受けるための主な適用条件は以下の通りです。

- 新築または取得日から6カ月以内に入居していること

- 借り入れした人の合計所得金額が2000万円以下であること

- ローンの返済期間が10年以上あること

- 登記簿に記載されている床面積が50平米以上あること(合計所得金額が1000万円以下で、2023年までに建築確認が降りれば40㎡)

- 床面積の2分の1以上が自分の居住用であること

新築を購入する場合は、住宅が居住用であることが条件として定められています。

また、床面積においては50平米未満の場合は適用外となりますので、あらかじめ登記簿面積を確認する必要があります。(合計所得金額が1000万円以下で、2023年までに建築確認が降りれば40㎡)

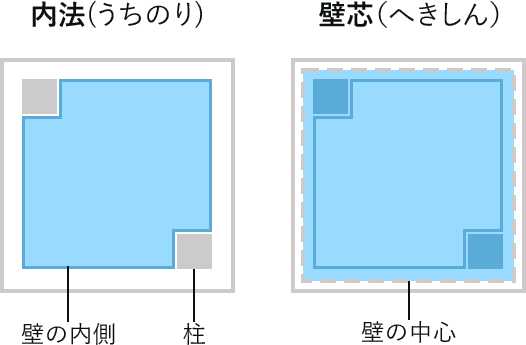

販売資料や売買契約書に記載されている床面積と、税制上の床面積は異なりますので、登記簿に記載されている面積を必ず確認するようにしましょう。

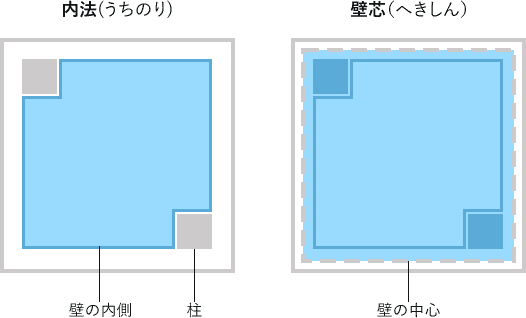

また、マンションの場合は、登記簿は壁の内側である内法(うちのり ※1)で記載されているのに対し、販売資料では壁心(へきしん ※2)で床面積が算出されています。階段や通路、バルコニーやベランダなどは共有部分として床面積には含まれませんので、マンション購入の際は事前にしっかりと確認するようにしましょう。

※2:壁心(へきしん)とは、壁の中心からの床面積のこと。有効面積といえる内法面積よりも面積は大きくなります。

内法と壁芯のイメージ

また、実際は店舗や事務所、または貸家として使う場合でも、床面積の半分以上が居住用の物件であれば、住宅ローン控除が適用になります。

環境性能に優れた新築住宅は優遇措置もある

省エネなど環境に優れた新築住宅には優遇措置があります。以下の表にまとめたので、参考にしてください。

| 住宅の種類 | 最大控除額(2024・25年入居) |

|---|---|

| 長期優良住宅・低炭素住宅 | 409.5万円 |

| ZEH水準省エネ住宅 | 318.5万円 |

| 省エネ基準適合住宅 | 273万円 |

| その他の住宅 | 140万円(※) |

また、2024年からは子育て世帯や若者夫婦世帯に向けた優遇策が設けられています。その内容については以下のとおりです。

| 住宅の種類 | 最大控除額(2024・25年入居) |

|---|---|

| 長期優良住宅・低炭素住宅 | 455万円 |

| ZEH水準省エネ住宅 | 409.5万円 |

| 省エネ基準適合住宅 | 364万円 |

中古の場合の適用条件

中古住宅の購入の際も住宅ローン控除が適用されます。その場合には、以下の条件を満たす必要があります。

- 昭和57年(1982年)以降に建築された住宅であること

- 昭和57年(1982年)以降でない場合は、以下のうちいずれかのように、一定の耐震基準をクリアしていること

- 耐震基準適合証明書の取得

- 住宅性能評価書(耐震等級1以上)を取得

- 既存住宅売買瑕疵保険の加入

- 生計を一にする親族などからの購入ではないこと

- 贈与された住宅でないこと

近年では、中古住宅を購入しリノベーションする家庭も増えていますが、控除を受けたい場合は、建築年数については事前にしっかりと確認するようにしましょう。また、床面積においては、新築住宅と同様に50平米以上であることを満たす必要があります。

増築・リフォームの場合の適用条件

自宅のリフォームや増築を検討している際も、規定を満たしていれば住宅ローン控除を受けることができます。住宅ローンをすでに返済中の場合は、増築にかかる費用と合わせてローンの借り換えを行うことができます。しかし、本人が別の住宅に居住している場合は適用外となりますので注意が必要です。例えば、実家をリフォームする場合などは、契約をする本人が遠方に住んでいる場合は対象外となります。

主な適用条件については、以下の通りになります。

- 契約者自身が所有し、居住目的の家屋に対する増改築又はリフォームであること

- 一定の省エネリフォーム、バリアフリーリフォーム、耐震リフォーム、または大規模な間取り変更や修繕などであること

- 工事日から6カ月以内に居住し、減税の適用を受ける各年の年末まで住んでいること

- 工事費用が100万円以上で、その2分の1以上が居住用部分の工事費用であること

中古住宅を新規購入でリフォームする場合は、上記の中古住宅購入の適用条件に即して、昭和57年(1982年)以降に建築された住宅であることが条件となります。

床面積や所得金額は新築物件の条件と同様で、それぞれ50平米以上、2000万円以下であることが条件となっているほか、リフォームの工事内容については、大規模な模様替えの工事、家屋の一室の床又は壁について行う修繕工事、現行の耐震基準に適合させるための修繕工事、一定のバリアフリー改修工事、一定の省エネ改修工事と、工事内容が定められています。

入居した年の前後2年間ずつの間で、居住用財産を譲渡した場合の「長期譲渡所得の課税特例」の適用を受けている場合は、控除の適用外となりますので注意しましょう。

土地購入の場合の適用条件

住宅ローン控除はあくまで「住宅」に対する制度なので、基本的には土地を購入しただけでは、適用されません。ただし、土地取得から2年以内に、その土地において住宅ローンを利用して住宅を新築した場合や、建築条件付き土地(一定期間内にその土地に建物を建てることを条件に販売される土地)を購入し、購入から3カ月以内に建築請負工事契約を締結した場合には住宅ローン控除の対象となります。

03住宅ローン控除(減税)の対象となるローンは?

住宅ローン控除では、住宅を購入するための借入金すべてが控除の対象となる訳ではなく、以下のような要件を満たす必要があります。

- 民間の金融機関や独立行政法人住宅金融支援機構、地方公共団体、公務員共済組合などの一定の団体や、住宅資金の長期貸付を行う法人、勤務先から借り入れたものであること。

- 給料所得者が事業主団体から借り入れた場合は、金利が年0.2%以上であること(※役員が会社から借り入れた資金などの場合は、住宅ローン控除対象外)。

- 給料所得者が事業主団体から利子の補助を受ける場合は、利子補給額を控除した後の利息が年0.2%以上であること。

- 親戚などからの個人的な借入金でないこと。

- 中古住宅を購入した場合は、前の所有者から引き継いだ債務ではないこと。独立行政法人住宅金融支援機構

住宅ローン控除の対象ローンは、上記の条件を満たした、長期固定金利住宅ローン「フラット35」や、民間金融機関や財形住宅融資、地方自治体の融資、年利0.2%以上の勤務先の融資が対象となります。また、支払時期が不明なものは対象外となります。

04住宅ローン控除(減税)でいくら戻ってくる?

住宅ローン控除では、返済期間の13年間もしくは10年間の間は、年末時のローン残高の0.7%が所得税から控除されます。

しかし、確定申告時に戻っている金額は、契約者によって金額に違いが生じます。これは、所得によって納税額が異なったり、購入する住宅の条件によって税額が違うことが理由として挙げられます。

最大控除額を受けとる場合は、ローン残高が13年間もしくは10年間の各年末時に住宅の種類ごとの残高の上限を超えていて、年間の所得税と住民税が合わせて控除額を超えていることが条件となります。

では、実際にはいくら戻ってくるのでしょうか。住宅ローン控除の計算方法や、シミュレーションについて紹介します。

住宅ローン控除(減税)の計算方法を紹介

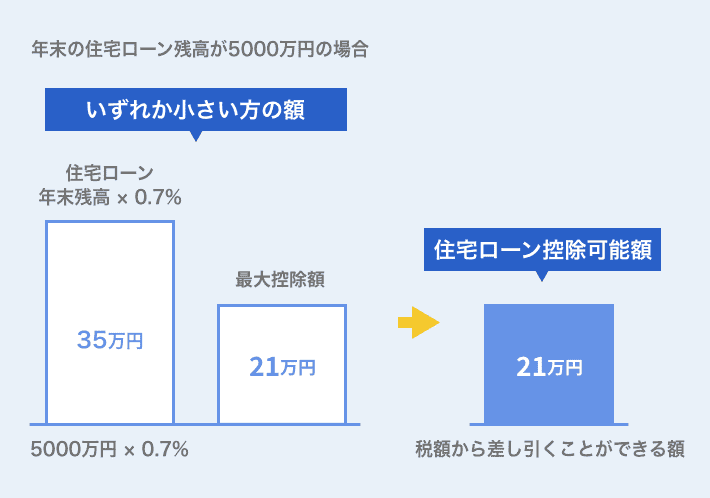

控除額の計算は、住宅ローンの年末時の残高に控除率0.7%を乗じることで、すぐに算出できます。

算出方法:住宅ローン年末残高 × 控除率0.7%

算出例:4000万円 × 0.7% = 28万円(控除可能額)

年末の住宅ローン残高が4000万円の場合は、0.7%が控除されるので28万円までが控除可能となります。

住宅ローン控除可能額の計算例(年間)

控除可能額は年末のローン残高と最大控除額のいずれか小さい方の額が適用されますので、この場合は28万円が適用となります。上記の様に、年末のローン残高が4500万円の場合の0.7%は31.5万円になりますが、省エネ基準適合住宅の場合の最大控除額は21万円なので、21万円が住宅ローン控除可能額となります。

次に説明しますが、控除可能額がすべて戻ってくる訳ではありません。この控除可能額を求めてから、納める税金から差し引きます。

住宅ローン控除(減税)シミュレーション

それでは、実際に住宅ローン控除のシミュレーションを行い、いくら戻ってくるのか試算してみましょう。

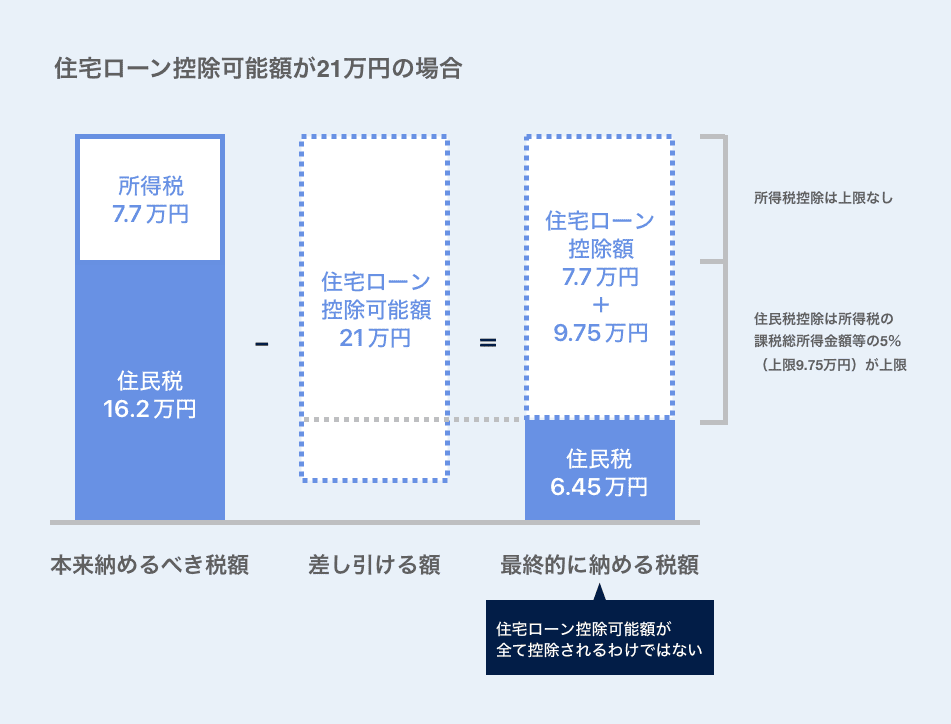

住宅ローン控除額の計算例(年間)

次に、本来納めるべき所得税が7.7万円、住民税が16.2万円だった場合は、7.7万円 + 16.2万円の計23.9万円が、実際に収めた納税額になりますので、23.9万円以上の税額は戻らないことになります。

また、所得税に対する上限はありませんが、住民税に対する上限は9万7500円と定められているため、実際に戻ってくる控除額は以下のようになります。

所得税(7.7万円) + 住民税(上限:9万7500円)= 17万4500円

このように、住宅ローン控除では納めた税金以上に戻ってくることはなく、控除可能額が大きくても、その金額がすべて戻ってくる訳ではないということが分かります。

住民税の控除限度額

住民税の控除限度額は、以下の1もしくは2で計算した額のうち少ない方を適用されます。

- 所得税の住宅借入金等特別控除可能額のうち所得税において控除しきれなかった額

- 所得税の課税総所得金額等(山林・退職所得含む)の5%(限度額97,500円)

05住宅ローン控除(減税)を受けるための手続きは?

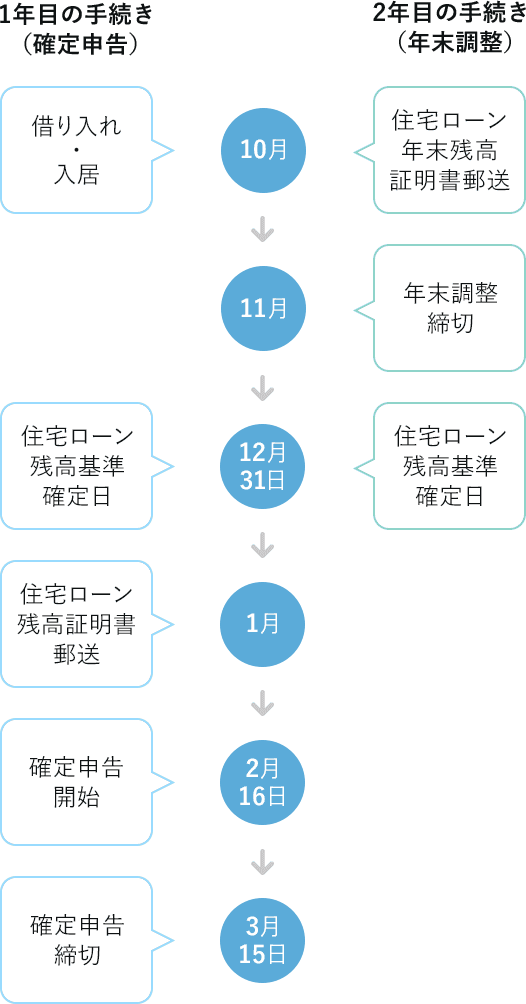

それでは次に、住宅ローン控除を受けるための具体的な方法についてご紹介します。住宅ローン控除は確定申告の「還付申告」に該当するため、入居した年の翌年1月1日から申告をすることができます。確定申告期間中は税務署が混みあうため、早めに準備をして申告をするようにしましょう。手続きが早ければ、還付金を受けとる時期も早くなる可能性があります。

確定申告の方法

確定申告では、必要書類を用意し、必要事項を記載したうえで税務署に提出する必要があります。もし、確定申告が初めてという場合は、書類の書き方が分からなかったり、ほかの控除も重なって混乱してしまったりすることも考えられますので、分からない場合は最寄りの税務署に相談するようにしましょう。提出する税務署は、居住地を管轄している税務署となり、一部の地域では確定申告の会場が税務署以外の場所であることもあるため、事前に確認が必要です。

また、必要書類は直接税務署に提出する以外にも、郵送での提出や、国税庁のサイト上で申告書を作成して送信する方法もあります。

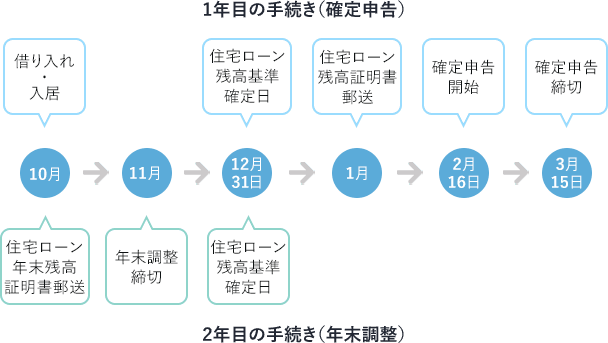

2年目以降の手続きとしては、会社員の場合は年末調整で手続きができ、自営業の場合はまた同じ書類へ記載をし、期日中に税務署に提出する必要があります。年末調整の場合は、給与所得者の「住宅借入金等特別控除申告書」や、住宅ローンの「年末残高証明書」を添付する必要があります。

住宅ローン控除手続きのスケジュール例

必要書類

住宅ローン控除等の確定申告に必要な書類(例)

- 確定申告書(A書式)

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 源泉徴収票(会社員などの場合)

- 住民票の写し

- 住宅ローンの「年末残高証明書」

- 建物・土地の不動産売買契約書・工事請負契約書のコピー

- 建物・土地の登記事項証明書

- そのほかの書類が必要なケース

確定申告に必要な主な書類は以下になります。契約書のコピーや住民票、源泉徴収票など、必要な書類はあらかじめ購入した年の年末までにそろえておくことで、確定申告書の作成がスムーズになります。

- 確定申告書A(第一表と第二表)

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 勤務先の源泉徴収票

- 住民票の写し

- 金融機関等からの住宅ローンの年末残高証明書

- 売買契約書または建築請負契約書のコピー

- 土地・建物の登記簿謄本

- マイナンバーの本人確認書類

- その他、認定長期優良住宅の特例などを利用する場合の書類のコピー

「1」「2」に関しては税務署から入手する必要があり、「5」の残高証明書は借入先の金融機関から送付されてきますので、大切に保管しましょう。「6」「7」に関しては法務局や不動産会社から入手できますので、事前にしっかりと準備するようにしましょう。

06住宅ローン控除(減税)を賢く使うためのポイントと注意点

それでは次に、住宅ローン控除を賢く利用するためのポイントや注意点について紹介します。もし繰り上げ返済をする場合は、返済期間の変更によっては注意が必要になります。

繰り上げ返済をした場合の住宅ローン控除(減税)

住宅ローン控除を受けるための条件には、「ローンの返済期間が10年以上」というものがありますが、もし繰り上げ返済をする場合は注意点があります。手元の資金で住宅ローンの元金を支払い、将来の利息負担を軽くすることができる一方で、返済期間短縮型の繰り上げ返済によって、全体の返済期間が10年を切ってしまう場合は、住宅ローン控除の対象から外れることになります。

金利1.5%の場合

| 繰り上げ返済による利息の節約効果 | 返済が短くなった期間 | |

|---|---|---|

| 毎年100万円を10年間(合計1000万円)繰り上げ返済 | 約371万円 | 18年9カ月 |

| 10年後に1000万円を繰り上げ返済 | 約273万円 | 17年4力月 |

また、住宅ローンの金利によっては、繰り上げ返済は得にならないことがあります。例えば1000万円を繰り上げ返済する場合は、「10年後に1000万円を返済した場合」と、「毎年100万円を10年間繰り上げ返済した場合」を比較し、どちらが利息の節約効果があるかを検討した上で繰り上げ返済を行うのがいいでしょう。

繰り上げ返済の詳細については、以下のサイトも参考にしてください。

ローンを使用しない場合は「投資型減税」を利用

ローンを組まずに自己資金のみで住居を購入する場合は、住宅ローン控除が利用できません。しかし、耐久性や省エネルギー性に優れた住宅を自己資金で購入する場合は、「投資型減税制度」によって所得税が控除されます。

「耐久性や省エネルギー性に優れた住居」とは、行政の認定を受けた長期優良住宅のことを指し、低炭素住宅なども対象となります。低炭素住宅では、住宅の断熱性能や、省エネルギー性能が一定の基準を満たしていることが条件となりますが、性能強化に必要な費用などが控除の対象となります。

住宅の天井、床、壁、窓の断熱性能の強化、節水効果のある機器の設置など、条件を満たすことで所轄の行政機関から「低炭素住宅」の認定を受けた場合は、1年間控除を受けることができ、最大で65万円の還付金を受けとることができます。

| ~令和7年12月※ | |

|---|---|

| 対象住宅 | ①長期優良住宅 ②低炭素住宅 ③断熱性能等級5以上(結露の発生を防止する対策に関する基準を除く。)かつ一次エネルギー消費量等級6以上の基準を満たす(ZEH水準省エネ)住宅 |

| 控除対象限度額 | 650万円 |

| 控除率、控除期間 | 10%、1年間 (控除しきれない部分は翌年度の所得税から控除) |

| 最大控除額 | 65万円 |

その他

住宅ローン控除は契約者が居住していることが条件となっていますが、もし海外勤務となってしまった場合や、転勤などのやむを得ない事情の場合でも、住宅ローン控除を受け取ることができます。

住宅を購入した後で、海外勤務などにより単身赴任することになった場合や、海外勤務中に日本の住宅を購入し、家族が住むケースなどがその対象となりますが、確定申告をすることで、控除額を受けとることが可能になりました。

ただし、「平成28年4月1日以後に住宅の取得等をした方」が対象となり、それ以前に住宅を購入した方は対象外となっています。また、日本で納税すべき所得がない場合も対象外となりますので、注意が必要です。

監修:川添典子

住宅金融普及協会 住宅ローンアドバイザー/2級ファイナンシャル・プランニング技能士

プロフィール

大学卒業後、某ハウスメーカー就職。住宅販売の営業職として、顧客開拓、住まいづくりの提案、資金計画相談、販売後のアフターフォローを担当。仕事を通して、お客様の一番の関心事と不安はお金に関する事だと感じ、ファイナンシャルプランナー2級と住宅ローンアドバイザーの資格を取得。ハウスメーカーを退職後、暮らしに役立つライター・編集者として、お金・不動産に関する知識や情報を提供しています。

関連キーワード