オーバーローンとは?最低限おさえておきたいリスクと売却方法を解説

かつては頭金をある程度入れないと、住宅ローンを利用することができませんでした。しかし近年では、住宅の購入価格に諸費用や引っ越し費用などを含めた額を融資してくれる「オーバーローン」といわれるものも普及し始めています。ただしオーバーローンの利用にあたっては、いくつかの注意点があるのをみなさんはご存じでしょうか。 そこでこの記事では、オーバーローンに関する基礎知識から、リスクについてまで解説していきます。また、オーバーローンの物件を売却する方法についても紹介していくので、参考にしてください。

01オーバーローンとは

オーバーローンは、もともと「購入した住宅の資産価値よりもローン残高が多い状態」を表す言葉です。住宅などの建物は築年数の経過とともに資産価値が減少しますが、毎月の返済金額が少ないと住宅ローンの元本はなかなか減りません。資産価値が住宅ローンの元本より少なくなると、住宅を売却してもローンを完済できなくて借入金の一部が残ってしまいます。そうした状態のことをオーバーローンと呼んでいました。

ただし、近年では「住宅ローンを借りる際に、最初から物件価格より高い融資を受けた場合」でも、オーバーローンという言葉が使われています。たとえば、不動産の購入にあたって必要になる諸費用などを含めて住宅ローンを利用するケースです。

なかには、「フルローン」という言葉と混同する人もいますが、こちらは「物件の購入に必要な費用だけを金融機関からの融資ですべて賄う」という意味です。仮に、5000万円の住宅に対して、頭金を一切入れずに5000万円の住宅ローンを組んだ場合はフルローンと呼びます。それに対して、諸費用込みで5200万円のローンを組んだ場合は、実際の物件価格を200万円上回るため、オーバーローンと呼びます。

02最初におさえておきたいオーバーローンのリスク

オーバーローンは頭金や諸費用などを用意できないときに便利なローンですが、さまざまなリスクを抱える可能性もあります。状況によっては深刻なトラブルにつながる恐れもあるので、リスクについてよく理解しておきましょう。

住宅の購入以外の目的では利用できないことも

オーバーローンのリスクとしてまず挙げられるのが、費用によっては住宅購入に係るものと認められず、予定していた資金が借りられないケースです。住宅の購入にあたっては登記に必要な「登録免許税」や不動産会社に支払う「仲介手数料」などがあり、数百万円程度かかるケースも珍しくありません。そのため、自己資金だけで賄うことが難しく、住宅ローンに頼ってしまうこともあるでしょう。

しかし、利用する金融機関によっては、「水道加入負担金」や「引っ越し代」などは、諸費用として認めていない場合があります。中には別枠で融資をしてくれるケースもありますが、金利は住宅ローンより高くなってしまうことが多いです。オーバーローンの利用を前提に住宅購入を考えている人は、必要となる費用のどこまでが住宅ローンの対象に含まれるかをよく確認しておきましょう。

金利が高くなる場合も

オーバーローンのメリットには、「少ない自己資金で夢のマイホームを手に入れられる」ことが挙げられます。しかし、それは住宅ローン利用者にとってのメリットであって、金融機関にとってはリスクが高い融資です。金融機関も収益のために住宅ローンを販売しているので、リスクが高い融資に対してはそれなりの対価を求めなくてはいけません。その結果、オーバーローンは金利が高くなりがちです。

例えば、住宅ローンの代表的なものとしてフラット35がありますが、こちらは融資率(借入額÷住宅の価格[建設費または購入価格])が90%を超えると金利が高くなるように設定されています。オーバーローンのように融資率が100%を超える場合であれば、通常よりも高い金利で返済していく必要があることがお分かりいただけるでしょう。

売却時に残債が売値を上回ることも

オーバーローンになると、たとえ建物を売却しても手元には借入金だけが残ってしまいます。返済計画が順調であれば問題ない場合もありますが、借り入れ当初の時点では想定していなかったトラブルによって返済が難しくなるケースもあるので気を付けなければいけません。よくある事例として挙げられるのが、ペアローンを組んでいた夫婦が離婚してしまったケースです。

ペアローンとは夫婦それぞれが債務を負う住宅ローンの契約形態の一種ですが、条件のなかに「自分が住むこと」が掲げられています。しかし、離婚によってどちらか一方が退去することになると、この条件を満たすことができません。その結果、一括返済や金利の高い別のローンへの借り換えを求められる可能性があります。

なかには、ローンの返済の負担を軽減するために借入金が残るのを承知で売却したいという夫婦もいるかもしれませんが、そもそも住宅ローンが残っている物件は本人の意思だけで売却することはできません。通常であれば、競売にかけられ、多くの場合相場よりも低い価格で売却されることになります。そこで、選択肢のひとつとなるのが、残債がある物件でも金融機関の同意によって売買契約が成り立つ任意売却です。

入札方式の競売と違い、交渉によって売却価格を決められる任意売却であれば相場に近い価格で物件を売却できるため、借主と金融機関の双方にとってメリットがあります。ただし、売却で得られたお金はすべてローンの返済に充てられ、夫婦の手元には一切入りません。また、売却しても残ったローン残高は、夫婦の双方またはどちらか一方が引き続き返済していく必要があります。

オーバーローン利用時のメリット

オーバーローンにはリスクがあるものの、以下のようなメリットもあります。メリットの内容をしっかりと理解することで、オーバーローンを上手に使うことも考えましょう。

- 頭金を用意しなくても、希望する物件を購入できる

最近では、住宅ローンを借り入れる際に自己資金を1~2割用意することで、金利の優遇を設けている金融機関もあります。しかし、場合によってはどうしても頭金を用意できないケースもあるでしょう。

金融機関によっては諸費用も借り入れの対象としているところもあり、オーバーローンを利用することで手元に資金がない場合でも物件を購入できます。

- 手元に資金を残せる

住宅ローンを利用するにあたり、自己資金を全て頭金に回すのは考えものです。なぜなら、住宅ローン借り入れ後に急な出費が必要になるケースも考えられるからです。

基本的には毎月の生活費の3~6ヶ月分は緊急資金として残しておき、余剰資金から頭金を捻出する考え方が大切です。

特に今後子どもに教育費がかかることが予想されている場合などでは、手元に資金を残すことを1番に考えましょう。

- 住宅ローン控除額が多くなる

住宅ローン控除とは、住宅ローンを利用し、要件を満たすことで最大13年間、年末の借入残高の0.7%の税額控除(所得税や住民税)が受けられる制度です。 オーバーローンの場合、年末の借入残高に諸費用も含まれるため、控除額の計算の元となる借入残高が多くなり、その分控除額が大きくなるメリットが受けられます。

03オーバーローンの時の返済シミュレーション

実際にオーバーローンを組む場合と通常のローンを組む場合では、総支払額の差はどのくらいになるのでしょうか。以下の条件を基に、毎月の支払額と総支払額を試算してみました。

|

試算条件 ・購入物件:中古マンション ・物件価格:3500万円 ・返済期間:30年間 ・返済方法:元利均等返済 ・ローンにかかる諸費用:300万円(中古マンションの諸費用は物件価格の6~9%が目安であることから300万円を想定) ・金利:固定 ・融資率: ・頭金2割の場合:1.5% ・頭金1割の場合:1.5% ・フルローンの場合:2.0% ・オーバーローンの場合:2.0% |

| 借入金額 | 毎月の支払額 | 銀行への支払額 | 総支払額 ※1 | |

|---|---|---|---|---|

| 頭金2割 | 2800万円 | 9万6633円 | 3482万円 | 4482万円 |

| 頭金1割 | 3150万円 | 10万8712円 | 3914万円 | 4564万円 |

| フルローン | 3500万円 | 12万9366円 | 4657万円 | 4957万円 |

| オーバーローン | 3800万円 | 14万455円 | 5056万円 | 5056万円 |

※1 総支払額=銀行への支払額+頭金+諸費用

試算の結果、頭金を2割用意する場合とオーバーローンの場合で、総支払額に約574万円の差が生じ、毎月の支払額にも約4万4000円の差が生じることが分かりました。

実際にオーバーローンを利用する場合は、事前に毎月の支払額や総支払額をシミュレーションした上で、無理なく返済できるかを確認することが大切です。

04オーバーローンになっても売却したい場合どうすればいい?

オーバーローンの物件は所有者の意思だけでは自由に売却できません。どうしても売却したい場合には、「住み替えローンを利用する」、もしくは「任意売却を依頼する」のどちらかを選択することになります。万が一のことを考えて、それぞれどのような特徴があるのかについても知っておきましょう。

住み替えローンの検討

住み替えローンとは、オーバーローン状態で住んでいる物件を売却しても残る残債と、新しい自宅を購入するために必要なお金をまとめて融資してくれるローンです。住宅ローンを組んでいる物件を売却するには、原則として先に住宅ローンを完済しなければいけません。しかし、既存の住宅ローンとは別に新しいローンを組み、返済可能だと判断されれば金融機関が売却を許可してくれるケースがあります。その新しいローンに該当するのが、住み替えローンです。

例えば、住宅を売却しても残った借入金が1000万円、新しい住宅を購入するために必要な資金が2000万円だとすると、3000万円(1000万円 + 2000万円)のローンを新しく組み直す形になります。ただし、借主は一度返済が難しくなっていると判断されるため、一般的な住宅ローンよりも審査が厳しい上、金利も高くなるケースが多いです。また、金融機関によっては住み替えローンの取り扱いがないこともあります。取り扱いがあったとしても、「残債については1000万円まで」など、残債部分の融資金額が限られているケースがありますので、利用を考える際には条件を必ず確認するようにしましょう。

任意売却の依頼

任意売却は、先述したように金融機関の同意を得た上で住宅ローンが残っている物件を売却する方法です。任意売却なら競売と違って市場価格に近い価格で売却できるケースが多く、売却後の残債が少なくなりやすい点は大きなメリットになります。一般的に住宅ローンの返済が滞った場合、契約書の内容に基づいて金融機関から残債の一括返済を求められてしまうでしょう。しかし、実際には住宅ローンの月々の返済に困難な世帯が一括返済できるケースはほとんどありません。そうなると、金融機関は住宅を競売にかけて強制的に売却し、そこで得られる売却金で少しでも残債を穴埋めしようとします。

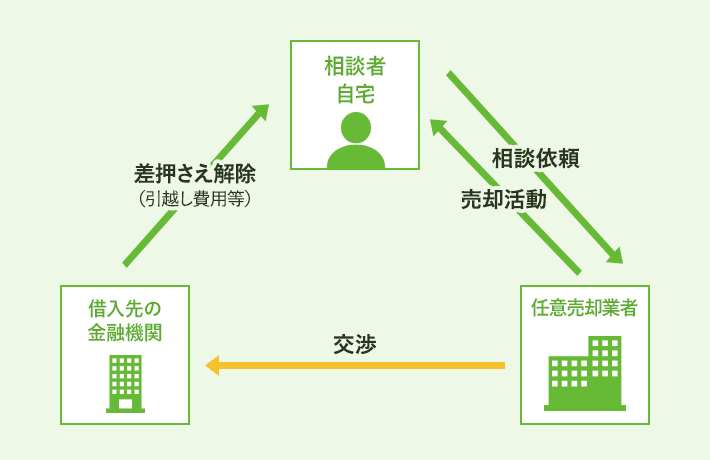

任意売却の仕組み

ただし、競売はオークションのような入札方式なので、いくらで売れるか事前予想が難しい点がデメリットです。思ったより高額で売却できることもありますが、安い金額で落札されるケースも多く、金融機関としても満足に資金回収できないリスクが生じます。そのため、金融機関は任意売却を選択したほうがメリットは大きいと考えて応じてくれる可能性もあるので、返済に困ったら相談してみるとよいでしょう。

また、任意売却を行う際は、裁判所から競売決定が届き、その後の開札(落札者が決定する日)の前日までに行う必要があります。決定通知が届いてから開札まではあまり期間がないことから、住宅ローンの返済が困難だと感じ始めた際には、なるべく早く金融機関に相談するようにすることが大切です。

05住宅ローンを借りる前に、将来設計をしっかり描こう

オーバーローンは上手に活用することで、頭金がなくても理想の住宅を購入できる点はメリットです。しかし、残債が住宅の資産価値を超えていることのリスクは正しく理解しておかなければいけません。万が一のときは住み替えローンや任意売却によって返済負担を軽減できる可能性はありますが、それらはあくまでも最後の手段になります。

どんなローンを組むにしても、大切なことは「計画どおりにきちんと返済していけるか」をよく確認しておくことなので、金融機関に相談する前に自らの将来設計をもう一度見直してみましょう。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。