返済額を左右する住宅ローンの借り方・返し方

マイホームを買うときに借りる住宅ローンは同じ借入額でも、借り方や返し方で毎月返済額や完済までの総返済額に違いが出てきます。返済額を左右するのは金利や返済期間など。どんな違いが出るのかを解説します。

01金利:金利差で毎月返済額や総返済額に差が出る

住宅ローンの金利は現在、超低金利。1%を切る金利で借りられるケースも多くなっています。とはいえ、たくさんのお金を長期間にわたって返済するため、少しの金利差が返済額を左右します。具体的にはどれくらい違うのでしょうか。

3000万円を借り入れた場合の返済額の違い

| 金利 | 毎月返済額 | 総返済額 |

| 1.0% | 8万4685円 | 約3557万円 |

| 2.0% | 9万9378円 | 約4174万円 |

| 3.0% | 11万5455円 | 約4850万円 |

※借入額3000万円、35年返済、元利均等、ボーナス時加算無し、全期間固定金利型の場合

上の表は、3000万円を借りて35年返済で返済する場合の、金利別の毎月返済額と総返済額をまとめたもの。同じ金額を借りているのに、金利が違うだけで、返済額にずいぶん差があることが分かるでしょう。例えば、金利1.0%と2.0%では毎月返済額は1万4693円の差。わずか1.0%の金利差が毎月の家計に影響を与える金額になります。この違いが毎月毎年積み重なって35年間の返済を終えたときには約618万円もの差に。これだけの差が出るのですから、少しでも金利の低い住宅ローン商品を選ぶことは、資金計画のなかで大きなポイントのひとつです。

02金利タイプを選ぶときには、将来の金利上昇リスクに注意

毎月返済額や総返済額を抑えるためには、とにかく低い金利を選べばいいかのかというと、注意ポイントはそれだけではありません。住宅ローンには変動金利型や全期間固定金利型、固定金利選択型という主に3つの金利タイプがあります。全期間固定金利型よりも変動金利型、固定金利選択型のなかでは固定期間が短いものにより低い金利が適用される傾向にあります。全期間固定金利型で借りた場合は、借入時に決まった金利が完済まで続き、毎月返済額は変わりません。総返済額もいくらになるのかが明確です。しかし、変動金利型や固定期間選択型の場合は、将来、金利が上昇する可能性があり、毎月返済額が増えるリスクがあるのです。総返済額もいくらになるのかは完済してみないと分かりません。金利情勢によっては、金利が高めの全期間固定金利型で借りておいたほうが総返済額が少なかった、という場合もありえます。

今は超低金利時代ですから、大きく金利が下がることはないと考えていいでしょう。備えておかなくてはいけないのは、金利上昇のリスクです。返済スタート時の返済額をできるだけ少なくするために変動金利型を選ぶ場合は、将来、返済額が増えても大丈夫かを考えておくことが大切です。

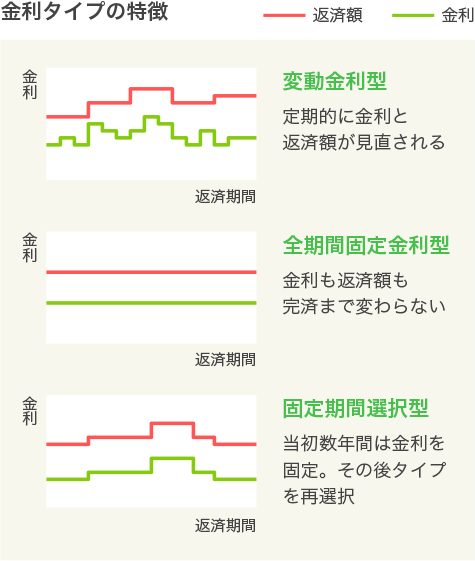

金利タイプの特徴

※変動金利型は市場金利に連動して半年ごとに金利が見直され、5年ごとに返済額が見直されるのが一般的。全期間固定金利型は、借入時に決まった金利が完済まで続くため毎月返済額は一定。固定期間選択型は固定期間は金利は変わりませんが、固定期間を過ぎた後はその時点での金利が適用になるため、返済額が増える可能性があります。

03返済期間:返済期間が長いと毎月返済額は少なくなるが、総返済額は増える

何年返済を選ぶかによっても、毎月返済額は違ってきます。また、返済期間によってかかる利息の額が違ってきますから、総返済額も左右されます。返済期間を長くすればするほど、毎月返済額は少なくなりますが、利息が長期間かかる分、総返済額は多くなることを覚えておきましょう。

返済期間によって変わる毎月返済額と総返済額

| 返済期間 | 毎月返済額 | 総返済額 | 支払利息 |

| 35年 | 9万392円 | 約3797万円 | 約797万円 |

| 30年 | 10万2102円 | 約3676万円 | 約676万円 |

| 25年 | 11万8576円 | 約3558万円 | 約558万円 |

| 20年 | 14万3388円 | 約3442万円 | 約442万円 |

| 15年 | 18万4875円 | 約3328万円 | 約328万円 |

| 10年 | 26万8053円 | 約3217万円 | 約217万円 |

※借入額3000万円、金利1.4%、全期間固定金利型、元利均等、ボーナス時加算無しで試算

上の表は、3000万円を借り入れたときの、返済期間別の返済額。「毎月返済額」は返済期間が長いほうが、「総返済額」は返済期間が短いほうが少ないことが分かるでしょう。35年返済では毎月返済額は9万392円ですが、返済期間が10年短くなると毎月返済額は2万8184円アップします。しかし、完済までの総返済額は約240万円少なくなります。毎月返済額を減らすか、利息の支払いを少なくするか、自分に合った返済期間を選ぶようにしましょう。

住宅ローンの返済期間は【フラット35】は1年単位、民間金融機関は1 年単位や1カ月単位などがあり、借入先によって違います。家計に負担にならない範囲で、当初の予定から返済期間を短くしてみると、総返済額を少なくすることができます。例えば、3000万円を借り入れて金利1.4%で返済するとき、35年返済と34年返済では、34年返済のほうが毎月の負担が2062円増えますが、完済までの総返済額は約24万円少なくなります。

返済期間が1年違う場合の返済額

| 返済期間 | 毎月返済額 | 総返済額 | 支払利息 |

| 35年 | 9万392円 | 約3797万円 | 約797万円 |

| 34年 | 9万2454円 | 約3773万円 | 約773万円 |

| 33年 | 9万4643円 | 約3748万円 | 約748万円 |

| 32年 | 9万6972円 | 約3724万円 | 約724万円 |

| 31年 | 9万9453円 | 約3700万円 | 約700万円 |

| 30年 | 10万2102円 | 約3676万円 | 約676万円 |

※借入額3000万円、金利1.4%、全期間固定金利型、元利均等、ボーナス時加算無しで試算

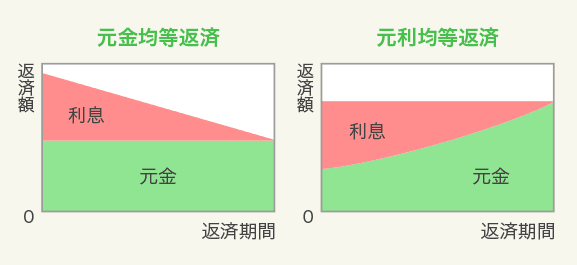

04「元利均等返済」と「元金均等返済」の違いを知っておこう

住宅ローンの返済方法には「元利均等返済」と「元金均等返済」があります。一般的には元利均等返済が利用されており、元金均等返済を選べない住宅ローン商品も多いのですが、【フラット35】の場合は、「元利均等返済」と「元金均等返済」のどちらかを選ぶことができます。

「元利均等返済」とは、毎月返済額に占める元金と利息の割合を調整することで返済額が一定になる返済方法。「元金均等返済」は完済までの毎月の元金が一定で、返済が進むにつれて毎月支払う利息が減っていく返済方法です。元金均等返済は返済スタート当初の毎月返済額が、元利均等返済よりも高くなりますが、元金の減りが早いため完済までに支払う利息の金額が少なくなります。総返済額で比べると、元金均等返済のほうが返済額が少なくなります。

元金均等返済と元利均等返済の仕組み

元金均等返済と元利均等返済の返済額の違い

| 返済方法 |

毎月返済額 (元利均等返済は初回返済額) |

総返済額 | 支払利息 |

| 元利均等返済 | 9万392円 | 約3797万円 | 約797万円 |

| 元金均等返済 | 10万6428円 | 約3737万円 | 約737万円 |

※借入額3000万円、金利1.4%、全期間固定金利型、35年返済、ボーナス時加算無しで試算

05ボーナス時加算は収入が安定しているかを考えて利用

返済方法には、毎月返済額のほかに、年に2度のボーナス月にボーナス時加算額をプラスして返済する方法があります。気をつけたいのは、ボーナスは勤務先の状況によって増減する収入だということ。ボーナスの支給額が減っても無理なく返済できるかを考えておくことが重要です。年に2回、普段よりも返済額が増えるわけですから、ボーナスがない人や収入が不安定な人は、ボーナス時加算の利用は避けたほうが無難。毎月返済額が家計ギリギリなのに、借入額を増やすためにボーナス加算を利用するのもリスクがあります。ボーナス時加算は、家計に余裕があり、収入も安定している場合に利用を検討するのがいいでしょう。

関連キーワード