住宅ローン利用時の火災保険加入について−比較のポイントも併せて解説−

昨今、豪雨や地震などによる自然災害が頻発している影響もあり、住宅ローンの利用時に火災保険加入への関心を示す人が増えています。一方で、住宅ローンを初めて利用しようとしている人で、火災保険自体がどういったものなのか、どんなリスクをカバーしてくれるのかなどを正確に把握している人は多くはないでしょう。そこで今回は、火災保険の基礎知識や詳しい仕組みなどを解説していきます。

01新築住宅における火災保険の必要性

マイホームを購入する際、多くの人は火災保険に加入します。内閣府がまとめた「保険・共済による災害への備えの促進に関する検討会 報告」(平成29年3月)の参考資料によると、持ち家世帯(約 3502万世帯)のうち約61%にあたる約 2123万件が火災保険に加入しています。一方で、最近は建物が丈夫に造られているため、火災保険の必要性について疑問を感じている人がいるかもしれません。そこで、まずは火災のリスクについて検証しながら、火災保険の必要性を考えていきましょう。

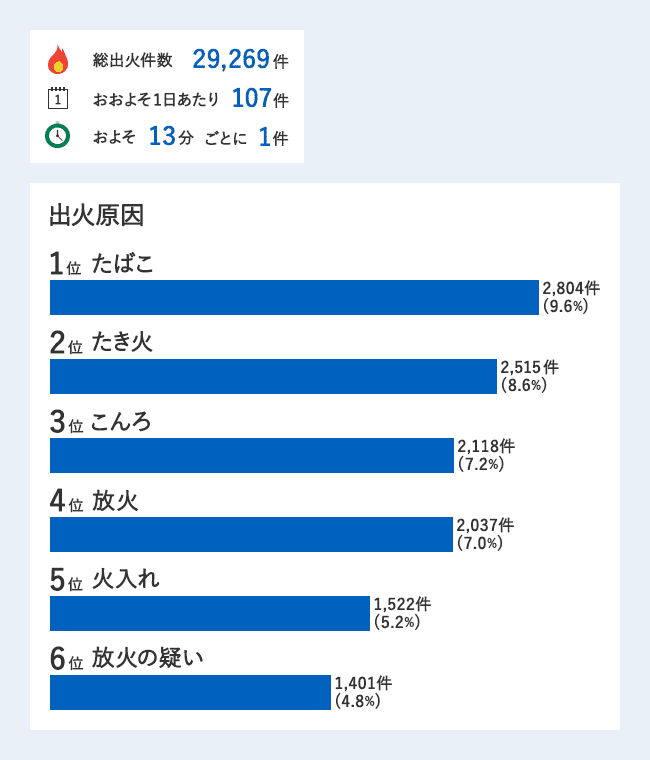

令和元年(1~9月)における火災の概要(概数)

※出典: 総務省消防庁 「 令和元年(1~9月)における火災の概要(概数) 」

https://www.fdma.go.jp/pressrelease/statistics/items/200212_boujyo_1.pdf (2020年5月15日)

総務省消防庁の「令和元年(1~9月)における火災の概要(概数)」によると、令和元年の1月から9月までに発生した総出火件数は29,269件でした。これは1日あたりおよそ107件の火災が発生していることになります。つまり13分ごとに1件の火災が発生していることになります。出火原因の1位は「たばこ」、続いて2位が「たき火」です。その他、「こんろ」「放火」「放火の疑い」の順となっています。出火の原因は案外身近なところから発生していることがこの調査からわかります。放火など事件性の強いものもありますが、日常生活の中に火災の発生リスクは溢れているのです。

しかしながら、火災のリスクをあまり身近に感じていない人も多いのではないでしょうか。次に、実際に火災が発生した際のリスクについて確認します。火災のリスクは、主に「自宅が火災の出火元になってしまうケース」と「近隣で火災が発生し、巻き込まれてしまうケース」の2つです。

「自宅が火災の出火元になってしまうケース」では、自宅が火元となり、建物や家具、衣類などの家財も全焼してしまう可能性があります。立て直しには再度自宅を購入し、家財なども買い戻さなければなりません。これには多額の費用が必要となります。特に新築住宅の場合、住宅ローンの残債がまだ多く残っている状態かもしれません。こうしたリスクを考えれば、万が一の際に経済的なリスクをカバーしてくれる保険が必要です。火災による損害を手元の預金などでカバーするのは、ほとんどの人にとって不可能でしょう。こうしたことからも火災保険の重要性が分かります。

次に「近隣で火災が発生し、巻き込まれてしまうケース」です。自宅でいくら用心をしていても、隣の家が火事を起こす恐れもあります。近隣で起こった火災により自宅が損害を被った場合、損害賠償を請求すればいいと思うかもしれません。しかし、「失火責任法」という法律があり、故意や重大な過失がなければ損害賠償を求めることはできないのです。つまり、自分が原因ではなく、近隣で起きた火災によって、自宅の建物や家財が燃えてしまっても、生活の立て直しに必要な費用は自分自身で負担しなければいけません。こういったことからも火災保険の必要性は充分に高いと言えます。

火災保険の主な補償内容

火災保険の補償の対象となる主な事故・事例

| 補償の対象となる事故 | 事例 |

| 火災、落雷、破裂・爆発 | ・火災によって家が燃えた ・落雷によって家電製品が壊れた |

| 風災、雹(ひょう)災、雪災 | ・台風や雹(ひょう)によって窓ガラスが割れた ・積雪によって屋根が壊れた |

| 水災 | ・大雨による洪水や土砂崩れによって床上浸水した |

| 水濡れ | ・給水管の破損によって部屋が水浸しになった ・マンション上階からの水漏れによって家具が水浸しになった |

| 盗難 | ・泥棒によって窓ガラスが割られた ・泥棒によって現金や家具が盗まれた |

| 破損、汚損 | ・誤って倒したことによって家電製品が壊れた ・自動車が飛び込んできたことによって家が壊れた |

※詳細は保険会社により異なります

火災保険は「火災」のみに対する補償と受け取られがちですが、上の表からも分かるように、実はそうではありません。火災のほかにも落雷、風災、水災などの事故によって生じた建物や家財(建物内にある家具や衣類など)の損害も補償してくれるものなのです。

保険の対象

保険の対象は「建物」、「家財」もしくは「建物+家財」の3つから選べます。例えば「建物」のみを保険の対象とした場合には、家財が損害を受けたとしても保証されないので注意しましょう。自分に適した保険の対象を選ぶことが大切です。

住宅ローン融資では火災保険加入を義務付け

多くの住宅ローンで火災保険への加入が義務付けられているのをご存知ですか?先述の通り、火災保険は火災だけでなく、さまざまな災害による建物や家財への損害を幅広く補償してくれます。ただ、火災保険も金融商品の一種なので、当然加入するのには費用がかかります。「できるだけ予算を抑えたいのに……」と思うところですが、住宅ローンの返済は他のローンと比べてより長期間にわたります。その間に火事などの災害で住宅が全焼してしまうと、住宅ローンの返済が厳しくなります。資金を貸しつけている金融機関も、その回収が難しくなってしまいます。ところが、火災保険に加入していれば保険金でカバーできることもあり、だからこそ加入を求める住宅ローンは多いのです。どこの保険会社にするかまでは、決められているわけではないので、さまざまな保険会社を比較検討して、自分自身に合った最適な火災保険を選ぶようにしましょう。

フラット35利用条件にも含まれる

フラット35においても、住宅ローンを利用する際には火災保険の加入が必須となります。火事などによって住宅が損壊してしまった場合に備えるためです。また、とりあえず火災保険に加入すればいいというのではなく、さまざまなルールも設けられています。

- 返済終了まで加入する。

- 加入する火災保険は、損害保険会社の火災保険または法律の規定による火災共済である。

- 建物の火災による損害が補償対象である。

- 保険金額が借入金額以上である。

また、火災保険は住宅金融支援機構で加入するのではなく、フラット35の取り扱いのある金融機関で加入することになります。詳細については、申し込む金融機関で確認するようにしましょう。

02火災保険の質権設定とは

火災保険では質権(しちけん)設定を求められるケースがあります。質権設定とは、住宅ローンの返済中に火災で家屋が消失してしまった場合、家屋の持ち主ではなく、金融機関に保険金が支払われるように設定すること。つまり、金融機関が優先して保険金を受け取れるようにするための権利設定です。

通常、住宅ローンを貸し出す際には土地と建物に抵当権を設定し、万が一、住宅ローンを支払えなくなったら、その土地と建物を競売にかけます。ところが、火災などで家屋が消失してしまえば競売にかけられなくなります。そうしたトラブルになっても質権設定をしていれば、たとえ火災などによって家が無くなっても、住宅ローンの回収が可能になるのです。ただし昨今、金融機関側が質権設定を求めなくなっている傾向があるようで、その理由として以下のことが挙げられます。

金融機関側が質権設定を求めなくなっている理由

事務手続き負担の軽減

質権設定をするには時間と手間がかかります。最近は低金利ということもあり、収益を得るためにもできる限りコストを削減する流れにあり、それが質権設定をしない方向へつながっていると考えられます。

利息を受け取れないため

質権を行使すると、保険金から住宅ローンの残額を回収することになります。つまり、期限前に全額返済された形となるので、利息を受け取れなくなってしまいます。金融機関にとって不利益になるという判断で、設定をしなくなったと考えられます。

03火災保険へ加入するタイミングと比較のポイントは?

住宅の引き渡し日と同時に、火災保険の補償をスタートさせるには、火災保険に加入するタイミングが大切です。とりわけ、初めてマイホームを購入すると、手続きや打ち合わせ、引っ越しなどに時間を取られるため、火災保険と向き合う時間があまりないかもしれません。

とはいえ、火災保険は火災などの災害によって被った経済的なダメージをカバーしてくれる大切な保険で、いざという時には家族の支えともなる重要なもの。火災保険に加入する際には保険会社の比較検討や、補償内容をどこまでにするかなど、内容の精査を行うべきです。

各保険会社によって、基本的な補償内容や保険料は異なります。また、その補償が必要かどうかも判断しなければいけません。住んでいる場所や建物の構造、家財の多さなどは、人それぞれで異なります。また、災害が起きやすい地域、比較的災害が少ない地域などの違いもあるでしょう。こうした点を考慮して、火災保険に加入する前にはしっかりと内容の比較検討をすることが大切です。

火災保険へ加入する準備は、住宅の引き渡し日から遅くとも2週間前までには進めたいところです。1カ月半〜2カ月くらい前から準備を進めておくと、より良いでしょう。このくらいの期間があれば、各保険会社の比較検討や補償内容を確認する時間まで確保できます。住宅を購入する際には数多くの手続きがあるため、あらかじめ意識をして、事前に予定を組んでおかないと、なかなか火災保険の検討時間までは確保できません。後で後悔しないためにも、早めに準備を進めましょう。

補償内容の確認と見積もり

火災保険へ加入する際、内容の比較検討が必要なのは前述の通りです。まずは補償内容を確認しましょう。これについては住んでいる地域や建物の構造などにより確認するべき内容が異なります。例えば、近くに大きな河川が流れていて、台風や集中豪雨の際に水害の可能性が想定される場合には「水災」を補償してくれる保険に加入しておくと良いでしょう。マンションの上層階など、被害を受ける可能性が低い場合には「水災」を補償対象から外すことを検討していいかもしれません。被害にあう可能性の低い災害への補償を対象から外すことによって、保険料も変わってきます。「火災」「水災」「風災」などに対して、それぞれどのような補償が行われるか確認しておくことが大切です。

次に確認しておきたいのが、各保険会社による見積もりです。最初から1社に絞るのではなく、複数の保険会社から見積もりを取って比較検討しましょう。また、見積もりを取る際には関連書類も併せて取り寄せ、事前に確認しておくと、補償内容や保険料の違いが判別できます。また、「火災保険を一つひとつ検討している時間がない」という場合には、複数の保険会社を比較検討できるサービスに一括見積もりを申し込むことも可能です。そうしたサービスの利用も検討してみてはいかがでしょうか。

地震保険について

火災保険への加入時に検討しておきたいのが「地震保険」です。大地震によって火災が発生し、家が全焼しても火災保険では補償されないのはご存知でしたか?また、地震保険は火災保険への加入が前提となっています。地震保険のみの契約はできません。火災保険を検討する際には地震保険についても同時に検討しましょう。

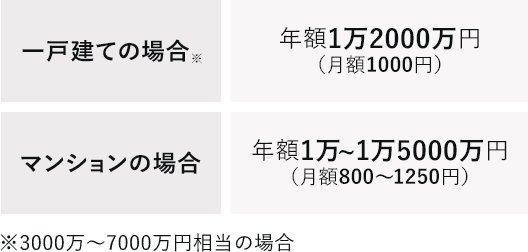

04火災保険料の月額目安

火災保険料の月額目安は、建物の規模や価格によって異なります。3000万~7000万円相当の一戸建ての場合、年額1万2000円(月額 1000円)から、マンションの場合は年額1万~1万5000円(月額約800〜 1250円)のプランが多いようです。それぞれの詳細な金額については、見積もりで確認することをお勧めします。

保険料が決まる要因

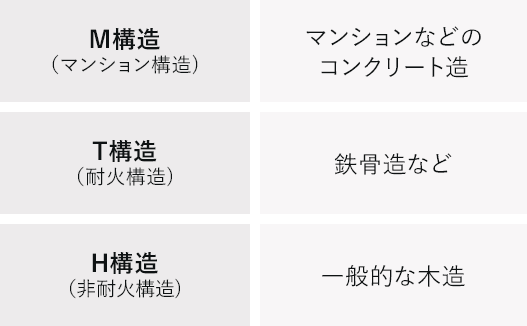

こうした火災保険料は「建物構造」によって異なります。「建物構造」とは、燃えにくさや壊れにくさなどを構造区分で示すもので、マンションなどのコンクリート造が「M構造」、鉄骨造などが「T構造」、一般的な木造が「H構造」と分類されています。

建物構造の種類

このうち性能が最も高い「M構造」であると、火災保険料は一番安くなります。マンションの場合、専有部分が保険の対象となるため「壁の内側の面積」とするか「壁内部の中心線より内側の面積」とするかによっても保険料が異なります。床面積が広いと保険料も高くなるので、注意が必要です。そのほか保険料に影響するものとしては所在地などがあります。また、補償内容によっても、どこまで適用する範囲を広げるかによって保険料は異なってきます。不要な補償内容を外す、あるいは、保険料をまとめて支払うことで、できる限り保険料を抑えられます。

文・監修:下澤一人

宅地建物取引士

プロフィール

出版社勤務後、宅地建物取引士の資格を取得し、不動産専門新聞記者、不動産会社勤務を経て現在、編集者・ライターとして活動中。