住宅ローン控除で迷っている方は必見!2年目以降の年末調整の必要書類と記入の仕方

住宅ローン控除とは、ローンを組んで住宅を購入したり、省エネ改築などを行ったりした際に税金が還付される制度です。住宅ローン控除は初年度に確定申告が必要ですが、2年目以降から年末調整で申請を行えます。手続きや必要書類に戸惑わないよう、今回は住宅ローン控除の2年目以降の年末調整について、揃えるべき必要書類やそれらの記入の仕方などを解説します。

01一度確定申告を行えば、2年目以降は年末調整の対象に

「住宅ローン控除」とは、住宅を購入、または改築をした際に利用できる制度です。10年間で最大400万円(長期優良住宅や低炭素住宅などの場合は最大500万円)の税金控除を受けられます。住宅ローン控除を受ける最初の年は確定申告をしなければいけませんが、会社員であれば2年目以降は年末調整で手続きができます。まずは最初に行う確定申告から2年目までの流れについて、大まかに説明します。

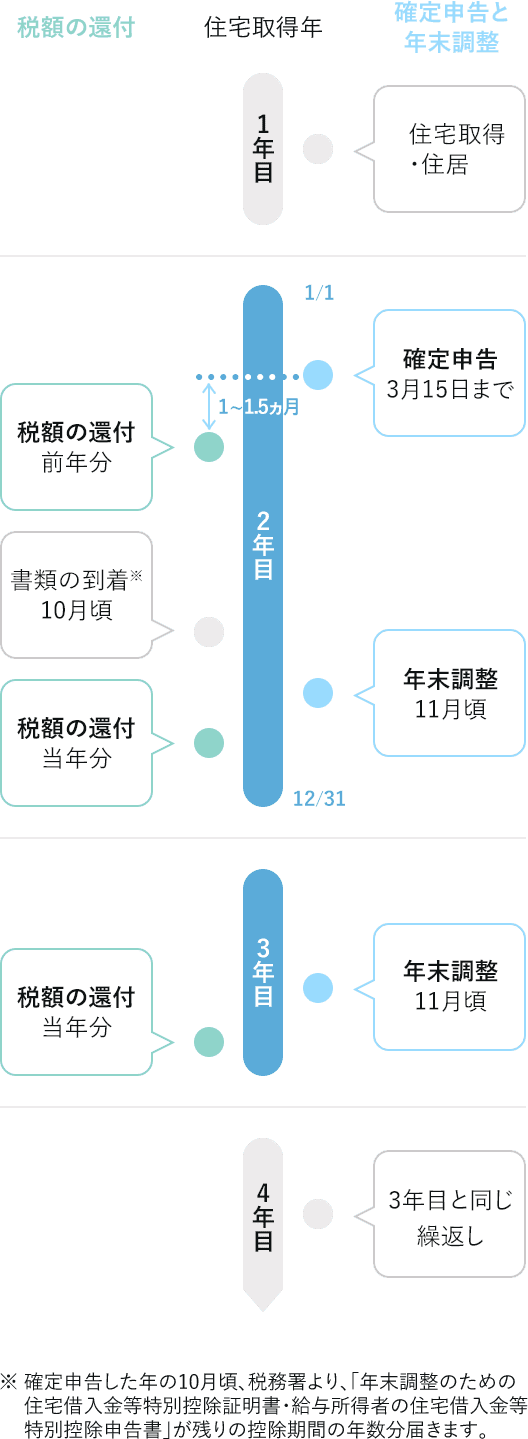

1年目の確定申告から2年目までの大まかな流れ

住宅ローン控除は「住宅借入金特別控除」の通称です。控除申請をすると、マイホームの購入、あるいは、省エネやバリアフリーなどの特定の改築工事を行った場合に、年末のローン残高に応じて税金が戻ってきます。控除対象は所得税と住民税です。年末時点でのローン残高の1%が納めた所得税から還付され、所得税だけで還付し切れなかった分は、住民税から還付されます。

手続きの流れとしてはまず、住宅ローン控除を受ける最初の年に確定申告をします。これは会社員の場合でも同様です。なぜなら、会社で行う年末調整では、住宅ローン減税やふるさと納税など、年末調整だけでは調整できないケースがあるからです。

住宅ローン控除の詳細については、以下の記事を参考にしてください。

住宅ローン控除を受けた際の確定申告の申告期日は、原則として2月16日から3月15日までの1カ月間。しかし、実際には1月から行えます。期日ぎりぎりの申告では税務署が混雑してしまうので、できる限り早めに準備して申告を済ませましょう。

1年目に確定申告を行うと、給与所得者には「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」という書類が税務署から送られてきます。これは1枚につき1年分となっていて、残りの控除対象期間が9年なので、全部で9枚が一度に送られてきます。紛失しないように注意しましょう。自営業の方などは引き続き、毎年確定申告を行う必要がありますが、会社員などの場合は2年目以降になると、確定申告をする必要はなくなり、会社の年末調整で申告できるようになります。

以下の記事も参考にしてください。

02年末調整に必要な書類は?

住宅ローン控除を受ける場合、1年目に確定申告をする必要がありますが、会社員などであれば2年目以降、年末調整で手続きできます。その際に必要な書類について解説します。

年末調整の際に必要な書類は以下の2つです。

- 給与所得者の(特定増改築など)住宅借入金等特別控除申告書

- 住宅取得資金に係る借入金の年末残高等証明書

では、それぞれの書類について詳しく説明します。

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

必要書類の1つ目は「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」です。住宅ローン控除を受けるために、最初の年には確定申告を行いますが、これを済ませた年の10月ごろに税務署から、この申告書が計9枚(9年分)まとめて送られてきます。これを年末調整で使用します。毎年使うものですから、紛失しないように注意しましょう。

もしも紛失してしまった場合には、税務署に申請して再交付してもらう必要があります。再交付申請については、国税庁ホームページの「[手続名]年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請手続」で確認できます。

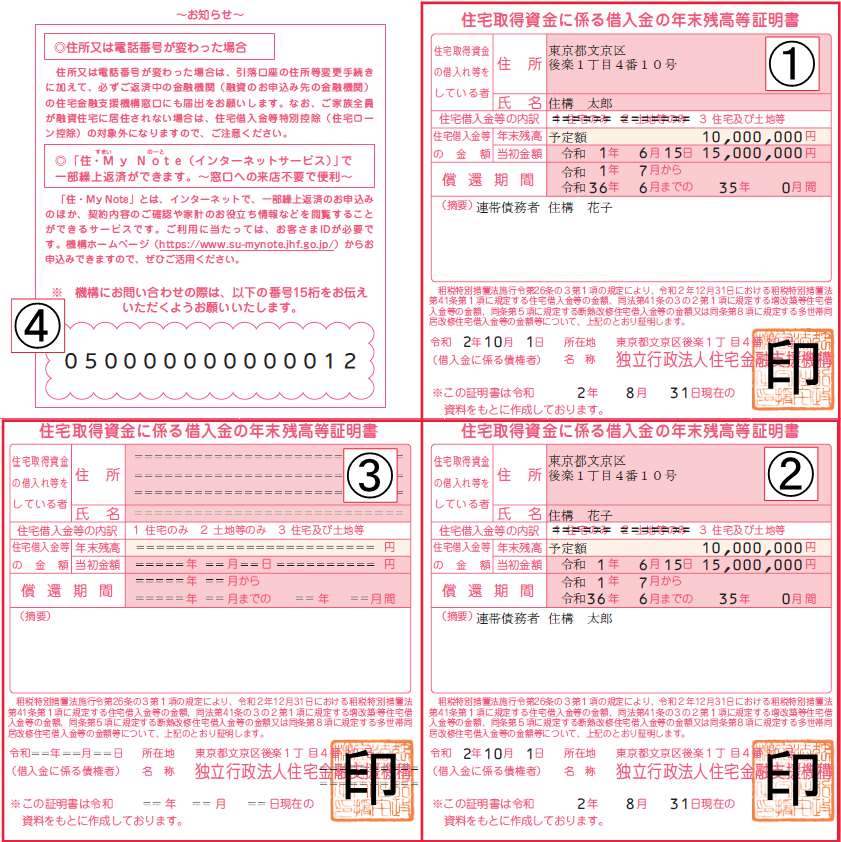

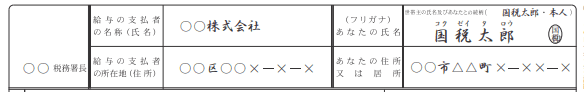

住宅取得資金に係る借入金の年末残高等証明書

必要書類の2つ目は、住宅ローンを契約している金融機関の発行する「住宅取得資金に係る借入金の年末残高等証明書」です。この書類は年末調整前の毎年10月ごろに金融機関から送られてきます。もしこの頃になっても送られてこない場合には金融機関に問い合わせてください。毎年いつ頃送られてくるのかを事前に確認しておくのも良いでしょう。

ちなみに住宅ローンを組んだ最初の年は確定申告を行うため、この証明書は送られてきません。また、金融機関によっては証明書の名称が異なる場合もあります。

03住宅ローン控除関連書類の記載方法と記入例

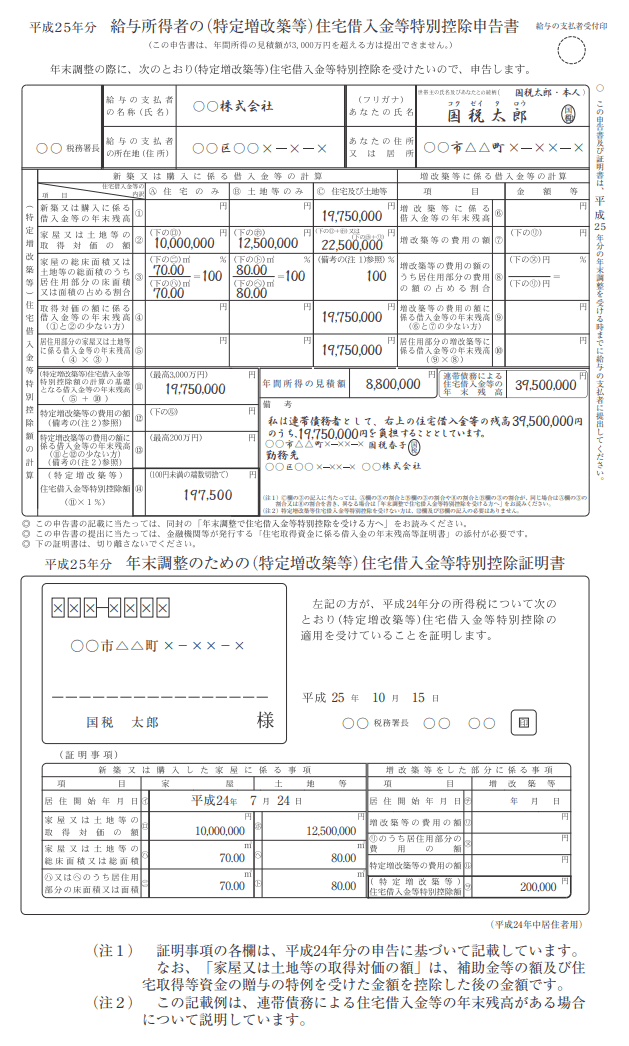

住宅ローン控除を受けて2年目以降の年末調整では、必要書類として「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高等証明書」を使用します。その一つである「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」には、使用の際に必要事項を記入する必要があります。ここではその記載方法を、記入例を示しながら解説します。

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の記載方法と記入例について説明していきます。

申告書は9年分まとめて送られてきます。まずは「平成(もしくは令和)◯年分」と、年度が正しく記載されているかどうかを確認します。

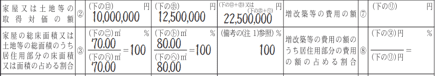

勤務先・名前・住所

ここには以下を記入します。

- 給与の支払者の名称(氏名)

- 給与の支払者の所在地(住所)

- あなたの氏名

- あなたの住所又は居所

「あなたの氏名」の欄には捺印を入れます。

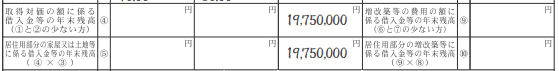

①新築又は購入に係る借入金等の年末残高

住宅ローンの年末残高を金融機関から送られてきた残高証明書をもとに「新築又は購入に係る借入金等の年末残高」の「(C) 住宅及び土地等」の欄に記入します。住宅のみであれば(A)欄に、土地のみであれば (B)欄に記入します。

②家屋又は土地等の取得対価の額

③家屋の総床面積又は土地等の総面積のうち居住用部分の床面積又は面積の占める割合

「年末調整のための住宅借入金等特別控除証明書」を見ながら、記入欄「下のロ」「下のホ」「下のハ」「下のへ」に転記してください。

④取得対価の額に係る借入金等の年末残高

⑤居住用部分の家屋又は土地等に係る借入金等の年末残高

①、②欄に記入した金額のうち、少ない方を④欄に記入。④欄に記入した金額に③欄の割合をかけた金額を⑤欄に記載します。通常、③欄の割合は100%であるため、④と⑤は同額になります。

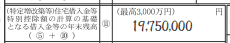

⑪(特定増改築等)住宅借入金等特別控除額の計算の基礎となる借入金等の年末残高

⑤欄と⑩欄の金額を合計した金額を⑪欄に転記します。

⑭(特定増改築等)住宅借入金等特別控除額

⑪欄の金額に1%をかけた金額(100円未満切り捨て)を記入します。

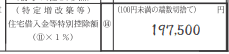

年間所得の見積額

「年間所得の見積額」のところには、年収ではなく源泉徴収後の年間の所得を記入します。前回の源泉徴収票があれば、「給与所得控除後の金額」に記載されている金額を転記します。

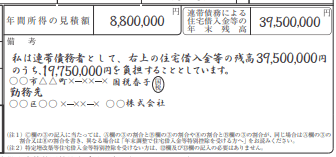

連帯債務による住宅借入金等の年末残高

夫婦などで連帯債務者がある場合に記入します。2社以上の場合は残額を合算しましょう。

備考欄

連帯債務の場合に、自分がどのくらい負担しているのか、また他の連帯債務者の氏名・住所・勤務先を記入します。

04年末調整を忘れてしまったら?

年末調整は年に1回しかないためなかなか慣れません。ここでは、年末調整の手続きを忘れてしまった場合の対処法を紹介します。

5年前までさかのぼって確定申告ができる

年末調整をうっかり忘れてしまった場合、その年の住宅ローン控除を受けることはできなくなってしまうのでしょうか?そうした場合には以下の2つの対処法が考えられます。

勤めている会社で再度年末調整をしてもらう

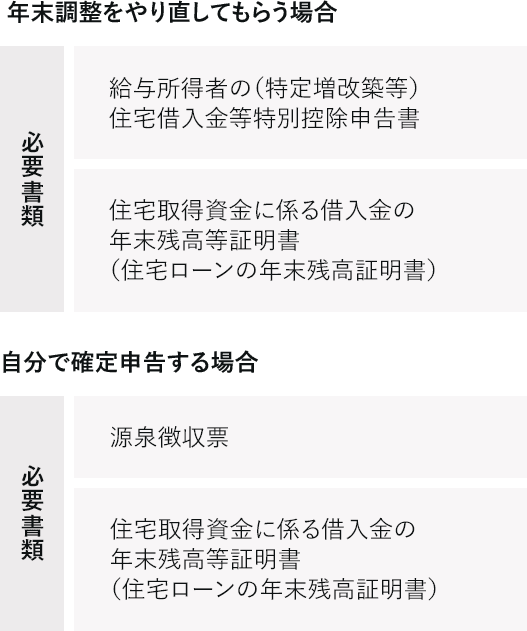

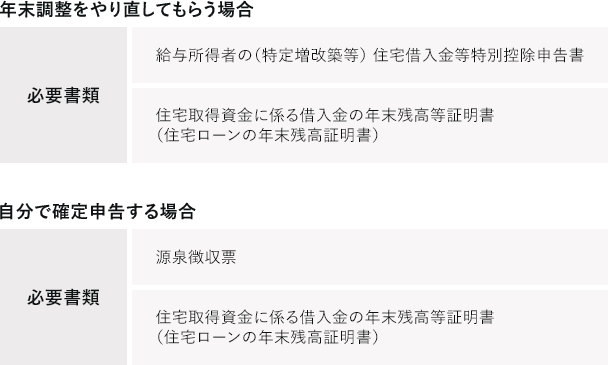

一般的には12月頃に源泉徴収票が配布される会社がほとんどです。しかし、法的には1月末までは年末調整の修正ができます。その際に必要な書類は「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高等証明書(住宅ローンの年末残高証明書)」の2つ。ただし、年末調整をやり直すとなると手間がかかってしまうため、場合によっては対応してもらえないこともあります。また、1月末を過ぎてしまうと年末調整のやり直しは厳しいということも覚えておきましょう。

確定申告をする

勤め先で年末調整の修正ができない場合は、自分自身で確定申告をする方法もあります。その際に必要な書類は「源泉徴収票」と「住宅取得資金に係る借入金の年末残高等証明書(住宅ローンの年末残高証明書)」の2つです。自分自身で確定申告するのが不安な場合は、税務署の人に問い合わせれば対応してもらえます。会社員ではなく自営業など個人事業主が住宅ローン控除の申請を忘れてそのまま確定申告をしてしまった場合には、「更正の請求」を5年前までさかのぼって行うことができ、税金が還付される場合があります。ただし認められない場合もあるので、基本的には申告し忘れのないようにしましょう。

年末調整を忘れた場合の必要書類

住宅ローン控除には時効があり、過去5年間までは所得税の還付を受け取れますが、5年を過ぎると無効になるので注意しましょう。年末調整の手続きを忘れてしまっても対処法はありますが、その分手間がかかるので、毎年忘れずに手続きを行いたいものです。

また、必要書類の紛失にも気をつけてください。もしも「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」をなくしてしまった場合には、税務署に申請をします。「住宅取得資金に係る借入金の年末残高等証明書(住宅ローンの年末残高証明書)」を紛失した場合には、融資を受けている金融機関に連絡をしましょう。

05還付金の入金時期と額について

住宅ローン控除の申請後に受け取れる還付金は多くの場合、12月分の給与に上乗せされます。その額は最大で年間40万円。認定長期優良住宅などの場合は、50万円(年間最大)となります。しかし、誰もがその額の還付金を受け取れるわけではありません。これは住宅ローン契約者によって、納税額が異なるためだと言われています。

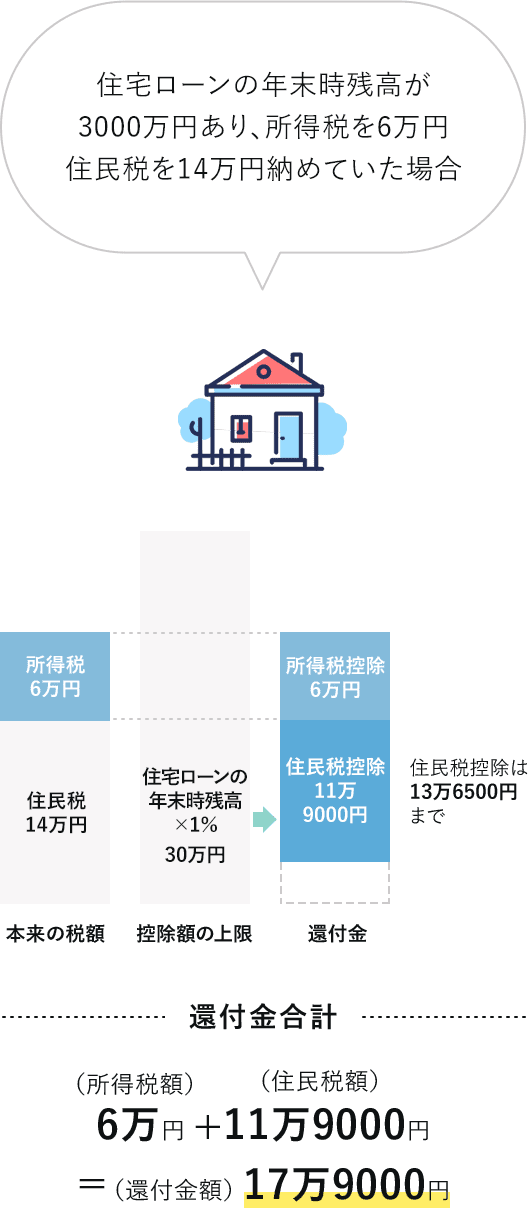

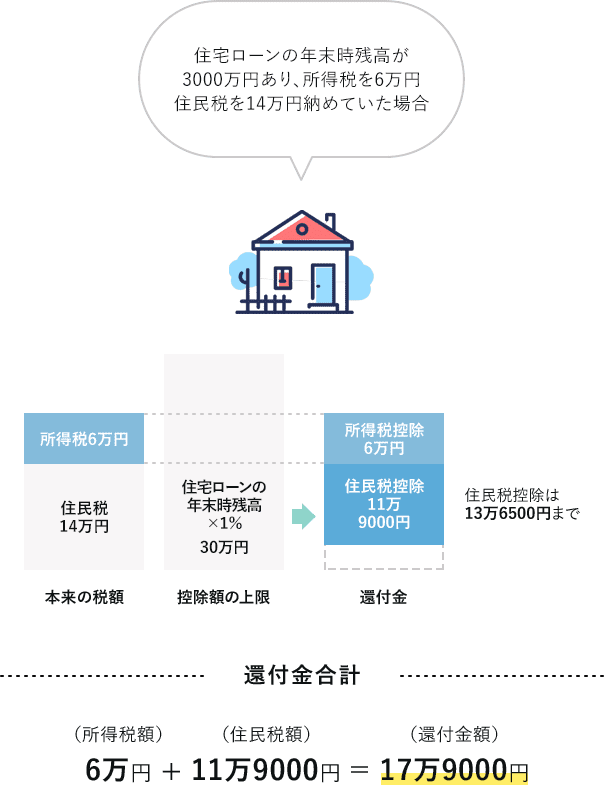

例えば、住宅ローンの年末時残高が3000万円あり、所得税を6万円、住民税を14万円納めていたとします。この場合、控除額の上限は3000万円の1%なので30万円となり、そこからまずは所得税が控除されます。控除しきれていない金額は24万円です。次に控除されるのは住民税で、所得税の課税対象額約170万円の7%(11万9000円)、もしくは、上限13万6500円のうち、少ない金額が控除されます。よって、所得税額(6万円)と住民税額(11万9000円)を足した17万9000円が還付金です。

還付金の計算例

住宅ローン控除額は、年末残高の1%が戻ってくるのではありません。還付金がいくら戻ってくるのかを、計算式に当てはめながらあらかじめ認識しておくと良いでしょう。

06年末調整を行う際の注意点

最後に、年末調整で住宅ローン控除を受ける際の注意点について説明します。

10月以降に繰り上げ返済や借り換えを行った場合の年末残高の変動

融資を受けている金融機関から送られてくる残高証明書は9月末時点の残高を基準にしています。そのため、10月以降に繰り上げ返済や借り換えをしたことによって残高が変動すると、残高等証明書に記載されている年末残高(予定額)と実際の年末残高が異なってしまいます。異なったものを提出すると勤務先に迷惑がかかる恐れがあります。もし10月以降に繰り上げ返済や借り換えなどをする場合は、事前に金融機関の担当者に確認しましょう。

夫婦の共有持分と連帯債務割合について

夫婦での連帯債務としている場合、「住宅取得資金に係る借入金の年末残高等証明書(住宅ローンの年末残高証明書)」には、合計金額のみが記載されています。そのため、夫と妻、それぞれの年末残高が分かりません。また、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の書き方についても、単独で借りている場合とは異なってきます。

共有持分と連帯債務の割合が一致していない場合は、住宅ローン残高のうち共有持分に応じた借入金が控除額の上限となります。ローンの借り入れの割合が持分より少ない場合は、借入割合に応じた借入金が控除額の対象となります。その他、共有持分と連帯債務の割合が一致していないことについては、税金面にも関わってきますので注意が必要です。

国税庁では税についての相談窓口が用意されています。このような場合にわからないことがあれば、国税局電話相談センターへ問い合わせをしてみてください。

文・監修:下澤一人

宅地建物取引士

プロフィール

出版社勤務後、宅地建物取引士の資格を取得し、不動産専門新聞記者、不動産会社勤務を経て現在、編集者・ライターとして活動中。

関連キーワード