フラット35のデメリットとメリットは?取捨選択して自分に合ったローンを選ぼう

「フラット35」は全期間固定型の住宅ローンです。公的機関の住宅金融支援機構と民間の金融機関が提携して提供する住宅ローンなので、「安心感がある」といった理由でも人気です。保証人・保証料が不要、団信の加入が任意など、さまざまなメリットがある一方、デメリットがあることも事実です。 この記事では、フラット35の利用を検討している人向けに、フラット35のデメリット・メリットをはじめ、住宅ローンの賢い選び方を解説します。デメリット・メリットをしっかり押さえることにより、「自分たちにフラット35が合っているかどうか」を判断できるでしょう。

01そもそもフラット35とはどんな住宅ローン?

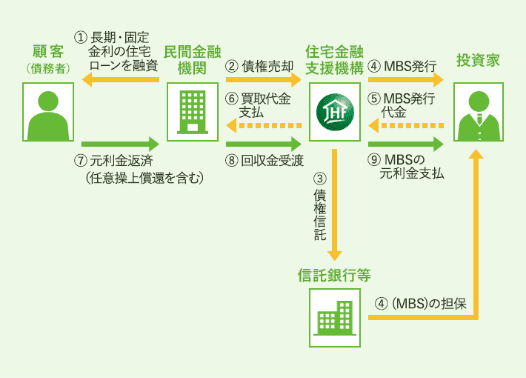

フラット35は、「証券化」という仕組みを使って投資家から資金調達しています。証券化とは、債権から得られるキャッシュフローを裏付けとした有価証券の発行です。フラット35では、住宅金融支援機構が金融機関から住宅ローン債権を買い取って証券化し、顧客である投資家に販売(MBS発行)した代金を買い取り代金として金融機関に支払います。

フラット35には「買取型」「保証型」の2つの種類がありますが、基本的にフラット35と呼ばれる商品は買取型(上で説明した仕組みの住宅ローン)を指します。

一方のフラット35(保証型)は、金融機関の住宅ローンに住宅金融支援機構が保険をかけることにより、利用者が返済を継続できなくなった場合に、住宅金融支援機構が金融機関に保険金を支払うタイプの住宅ローンです。

フラット35(保証型)は取扱金融機関が独自に商品設定できるため、魅力的なサービスが多い一方、買取型よりも取り扱っている金融機関が少ない状況です。新規受付(2025年4月現在)を行っている金融機関は、日本住宅ローン、ARUHI、住信SBIネット銀行など8機関に留まっています。

買取型、保証型、いずれを利用するにも住宅金融支援機構が定める要件を満たす必要があります。詳しい内容は以下の記事をご覧になってください。

フラット35(買取型)とフラット35(保証型)の主な違いは次の通りです。

| フラット35(買取型) | フラット35(保証型) | |

|---|---|---|

| ローンの貸し手 | 金融機関 ※ただし融資後に住宅金融支援機構が住宅ローンを買い取る |

金融機関 |

| 取扱金融機関 (2025年4月現在) |

308機関 | 8機関 |

| 担保 | 借り入れ対象の住宅および敷地に住宅金融支援機構が抵当権を設定 | 借り入れ対象の住宅および敷地に金融機関が抵当権を設定 |

| 団体信用生命保険 (団信) |

任意 ※新機構団体信用生命保険を利用できる |

任意 ※金融機関によっては加入必須の場合がある ※新機構団体信用生命保険は利用できない |

02フラット35のデメリット

フラット35は人気がある一方で、以下のようなデメリットもあります。

- 全期間固定型なので適用金利が高い

- フラット35(保証型)は頭金が必要

- 物件審査にも費用が発生する

まずはしっかりデメリットを把握しましょう。

適用金利が高い

金利は取扱金融機関によって異なるものの、一般的に全期間固定型の住宅ローンは、他の金利タイプよりも高くなります。新機構団信付きのフラット35などの借入金利水準は以下です(2025年4月現在)。

借入期間:21年以上35年以下

| 融資率 | 金利の範囲 | 最も多い金利 |

|---|---|---|

| 9割以下 | 年1.94~3.93% | 年1.94% |

| 9割超 | 年2.05~4.04% | 年2.05% |

たとえば、借入額4000万円、借入期間35年、変動金利0.349%で借り入れると、毎月の支払い額は10万1186円、総利息額は250万円になります。これを固定金利1.96%でシミュレーションすると、毎月の支払い額は13万1685円、総利息額は1537万円となり、変動金利に比べて総利息額が1287万円高くなります。

フラット35(保証型)は頭金を入れなければいけない

フラット35(買取型)は頭金が不要ですが、フラット35(保証型)は少なくとも1割の頭金が必要になります。ただしフラット35(買取型)の場合も、頭金を入れることで適用金利が低くなります。

頭金を入れて融資率を9割以下に抑えた場合、適用金利は年1.85%ですが、融資率が9割を超えると年1.96%(2024年8月現在)にアップします。0.11%の差と思われるかもしれませんが、最長35年間続けば大きな金額になります。

自己資金が少ない人は適用金利が高くなりやすいので、頭金は最低でも物件価格の1割以上用意した方が無難です。

物件審査にも費用がかかる

フラット35は比較的、「人」の審査が通りやすいものの、全期間固定型の住宅ローンなので「物件」に対しての審査は厳しい側面があります。事前審査と本審査に通った後、物件審査を受けてフラット35の適合証明書の交付を受けないと融資は実行されません。

適合証明書を受け取るには、検査機関に申請する必要があります。住宅の種類や検査機関または適合証明技術者によって必要な審査は異なるものの、一般的に5万~10万円の費用がかかりますし、中には20万円ほどかかるケースもあります。

03フラット35を利用するメリット

フラット35のデメリットについて紹介しましたが、続いてメリットを見ていきましょう。

- 融資の手数料が安い

- 返済額が変わらない

- 保証人と保証料が不要

- 団信の加入が任意

- フラット35Sなどに該当すれば一定期間金利が引き下げられる

- 繰上返済の手数料が無料

- 比較的、低年収でも審査に通りやすい

特に費用面でのメリットの多さが際立ちます。ひとつずつ解説していきます。

融資手数料が安い

融資手数料は取扱金融機関や商品タイプで異なるものの、民間の金融機関よりは比較的安いというメリットがあります。

融資手数料には「定額型」と「定率型」があり、定額型は融資額にかかわらず手数料が一定で、3万~5万円程度が目安です。定率型は融資額によって手数料が異なり、借入額の1.1~2.2%程度が目安ですが、最低金額を設けている金融機関もありますので注意しておきましょう。

フラット35を利用する際は、取扱金融機関ごと融資手数料にもしっかり比較することが大切です。

全期間固定型なので一度借り入れしたら返済額がずっと変わらない

フラット35は全期間固定型なので、一度借り入れたら金利上昇のリスクを気にしなくてもいいというメリットがあります。

資金受取時に返済終了までの借入金利と返済額が確定するため、市中金利や物価が上昇しても月々の返済額は変わりません。ただし、金利が下がっても月々の返済額が下がらない点はデメリットといえます。

フラット35は将来的な月々の返済額を予測できるため、逆算して老後資金や子どもの教育費などの資金計画を立てやすいでしょう。

保証人・保証料が不要

民間の金融機関では保証会社が保証人となるため、保証料がかかります。一方のフラット35は「住宅金融支援機構」が保証を行うため、第三者保証人や保証会社が不要で保証料もかかりません。

保証料は住宅ローンの借入金額の約2.2%が目安なので、4000万円借り入れた場合、88万円かかる計算になります。フラット35を利用すれば保証料の分が浮くため、経済的な負担が軽減されます。

団体信用生命保険(団信)への加入が任意

団信とは、住宅ローンの利用者が死亡、または所定の高度障害によって返済できなくなった場合に、生命保険会社が残りのローン相当額を返済する保険です。たとえば住宅ローンの利用者である夫が死亡した場合、残された妻や子は返済する必要がありません。

一般の金融機関の住宅ローンでは団信の加入が義務付けられていますが、フラット35は原則、加入が任意です。そのため、健康状態に問題があって団信に加入できず、一般的な住宅ローンの審査に落ちてしまった人も、フラット35の審査に関しては通る可能性があります。

また、健康上の問題がない人でも、団信に加入しなければ保険料負担を避けられますが、前述したメリットが団信にはあるので、加入するかしないかは慎重に検討してみてください。

フラット35Sなどを利用すればさらに金利引き下げも可能

フラット35Sとは、ZEH住宅や長期優良住宅など環境性や耐震性に配慮した質の高い住宅を取得した場合に、フラット35の適用金利を一定期間、引き下げる制度のことです。

取得する住宅の品質に応じて、フラット35S(ZEH)、フラット35S(金利Aプラン)とフラット35S(金利Bプラン)があり、技術基準の度合いによって、それぞれ金利引き下げ幅が定められています。ちなみに引き下げ期間はいずれも5年間です。

フラット35S(ZEH)の引き下げ幅が年0.75%、フラット35S(金利Aプラン)は年0.5%、フラット35S(金利Bプラン)は0.25%です。

さらにフラット35S(ZEH)の対象となる住宅が長期優良住宅の場合、引き下げ幅が年1.0%になります。

それ以外にも、フラット35では子育てプラスが用意されており、対象となる場合は金利の引き下げが適用されます。

ただしフラット35Sやフラット子育てプラスは、予算金額に達する見込みがあると受付が終了するため、定期的に住宅金融支援機構のHPで確認してみてください。

繰上返済時の手数料が無料

繰上返済で手数料がかかるかどうかは金融機関によって異なります。インターネットでの手続きは基本的に無料ですが、窓口で手続きを行う場合は数万円(1万~2万円が相場)かかることがあります。

フラット35は繰上返済時の手数料が一切かからないメリットがあります。ただし、繰上返済できる金額は、インターネットサービス「住・My Note」の利用で10万円以上、取扱金融機関の窓口で100万円以上と定められています。

比較的、低年収の人でも審査が通りやすい

住宅金融支援機構は公的機関なので、民間の金融機関の住宅ローンに比べると、フラット35は審査に通りやすい傾向があります。

返済負担率が30%以下であれば年収200万円でも申し込みできますし、自営業やフリーランス、転職したばかりの人でも可能です。雇用形態も問わず、パートやアルバイト、年金受給者でも問題ありません。先述したように、健康状態に不安のある人でも利用できる可能性があります。

ただし信用情報に問題があったり、返済負担率が高かったりなど、ケースバイケースで借り入れできないこともあるので注意してください。

04住宅ローンの賢い選び方

ここまでフラット35のメリット・デメリットを比較して、「月々の返済額が少ない変動金利がいいかも」「金利上昇リスクがある今、金利を気にせずにいられるフラット35がいい」など、さまざまな感想を持ったかもしれません。

フラット35は融資の事務手数料が低く、保証料がない分、初期費用を安く抑えられます。最長35年間の返済期間中、金利が変わらないというメリットもありますが、適用金利は高めですし、月々の返済額や総利息額も高くなりやすいでしょう。そのため、どの要素を重視するかによって住宅ローン選びは変わります。

「こまめに金利をチェックするのは面倒」「これから先は金利が上がると思う」など、金利動向に左右されたくない人や、「教育費や老後資金を計画的に貯めていきたい」など、住宅ローン以外の支出もしっかり計画したい人は、全期間固定型のフラット35がおすすめです。

「金利上昇リスクがあっても月々の返済額を抑えたい」「金利が急激に上昇したら貯蓄で繰り上げ返済を考えている」など、変動金利のリスクをある程度許容できる人は、低い金利で借り入れできる民間の金融機関の変動金利を選ぶ方法もあります。

フラット35と民間金融機関の違い

| フラット35 | 民間の金融機関 | |

|---|---|---|

| 金利タイプ | 固定のみ | 固定もしくは変動から選択 |

| 保証料 | 不要 | 不要のところもあれば、借入金額の2.2%としているところもある |

| 審査基準 | 年収基準 住宅基準 | 年収、雇用形態、勤続年数など、安定かつ継続した収入があるかを審査される |

| 団体信用生命保険 | 任意加入 | 加入が必須 |

| 繰り上げ返済手数料 | 100万円(インターネットだと10万円)以上の場合不要 | 無料もしくは返済金額や返済方法によって異なる |

| 保証人 | 不要 | 原則として不要 |

| 住宅の技術審査 | 必要 | 不要 |

| 特典 | 住宅や子育て世帯、若者夫婦など条件に当てはまれば一定期間金利の優遇が受けられる | 条件を満たすことで利用できる金利優遇プランが用意されている |

まずは金利タイプの違いでどのくらい返済額が変わるのか、住宅ローンシミュレーションで確認してみてください。

05フラット35(保証型)が気になる人は、ARUHIの家探し前クイック事前審査を受けてみよう

フラット35のデメリットとしては、適用金利が高め、保証型は頭金が必要、物件審査にも費用が発生するなどがあります。一方のメリットとしては、融資の手数料が安い、返済額が変わらない、保証人と保証料が不要、低年収でも比較的審査に通りやすいなどが挙げられます。

頭金を入れてフラット35の利用を考えている場合は、保証型も検討してみてください。住宅ローン専門金融機関ARUHIはフラット35(保証型)を提供しています。

まずはARUHIの「家探し前クイック事前審査」を行うことにより、最短1分で借り入れ可能額が分かります。物件情報の入力は不要なので、全期間固定金利のフラット35を利用したい場合は試してみると良いでしょう。金利に関しても業界最低水準です。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。

関連キーワード