住宅ローン控除の仕組みと節税できる金額

住宅ローンを借りてマイホームを購入する際に、知っておきたいのが「住宅ローン控除」。年末ローン残高に応じて所得税などが軽減される制度です。控除を受けるための要件や、実際に節税できる金額を知っておきましょう。

0110年間で最大400万円の控除が受けられる

住宅ローンを借りると最長10年間、年末のローン残高の1%が所得税から控除されるのが「住宅ローン控除(住宅ローン減税)」です。会社員などは、その年の所得税があらかじめ給与から天引きされているので、確定申告をすることですでに納めてある分から還付してもらうことができます。

控除額は「住宅ローンの年末残高×1%」。年末残高には上限が設けられており、新築の一般住宅の場合は4000万円、認定長期優良住宅・認定低炭素住宅の場合は5000万円。つまり、新築の一般的な住宅を取得して、年末の住宅ローン残高が4000万円以上ある場合、その年の最大控除額は40万円になります。ただし、所得税からの控除額は、実際に納めている所得税額が上限です。年末の住宅ローン残高が4000万円を超えていても、納めた所得税が20万円なら実際に控除されるのが20万円ということになります。

住宅ローン控除の概要

| 控除期間 | 10年間 |

|---|---|

| 控除率 | 1% |

| 最大控除額(10年間) | 400万円(500万円※1) |

※適用消費税8%の場合

※最大控除額の還付を受けられるのは、年末時にローン残高が10年間ずっと4000万円(5000万円)以上ある場合などに限られる

所得税から控除しきれない額は住民税からも控除される。ただし、所得税の課税書と基金額等の額の7%、または13万6500円のうちの小さい方の額が限度

※1 認定長期優良住宅、または認定炭素住宅の場合

02返済期間10年以上などが、住宅ローン控除の対象に必要な要件

控除を受けるためには年収や住宅ローンの返済期間、購入した家の床面積など一定の要件があります。主な要件は下の表の通りで、これらをすべて満たす必要があります。

住宅ローン控除を受けるための要件

| 新築住宅 | 返済期間10年以上の住宅ローンを組んでいること |

|---|---|

| 購入や新築をした住宅の床面積が登記簿面積50㎡以上で、床面積の2分の1以上を自己の居住用にしていること | |

| 取得後6カ月以内に入居し、引き続き住んでいること | |

| 控除を受ける年の合計所得金額が3000万円以下であること | |

| 自己居住用として取得した物件であること | |

| 入居した年とその前後の2年ずつの5年間に、長期譲渡所得の課税の特例などを受けていないこと | |

| 中古住宅 | 上記新築住宅の要件のほかに下記の要件を満たすこと |

| マンションなどの耐火建築物は築25年以内、耐火建築物以外は築20年以内、または一定の耐震基準に適合していること | |

| 生計を一にする親族などからの購入ではないこと | |

| 贈与された住宅ではないこと |

03所得税から控除しきれない額は住民税からも控除

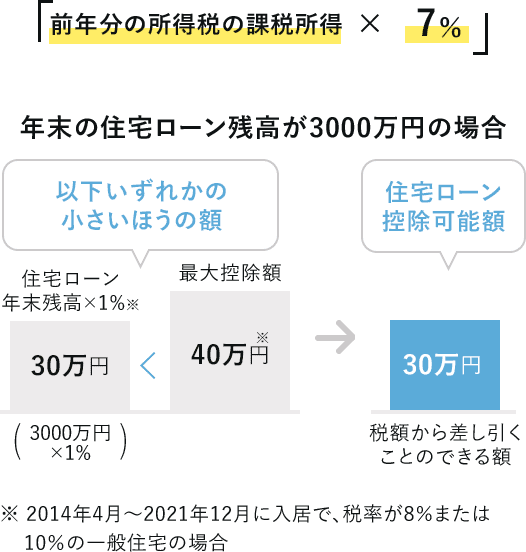

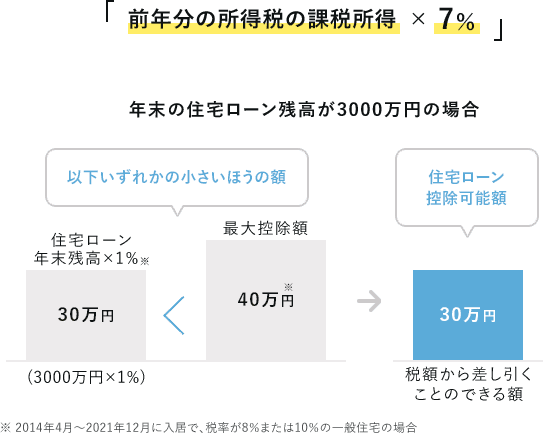

住宅ローン控除の年間の最大控除額は40万円(認定長期優良住宅等の場合は50万円)ですが、控除額が納めている所得税よりも多く、控除額全額が控除しきれない場合は住民税からも控除されます。住民税の控除額の計算式は「前年分の所得税の課税所得×7%※(13万6500円が上限)」です。

住宅ローン控除で戻る税額

下記のうち最も低い金額(年間)

| 計算上の控除額 | 住宅ローンの年末残高×1% |

|---|---|

| 納めた税額 | 所得税額+住民税額(上限13万6500円) |

| 制度上の上限 | 40万円 |

※2014年4月〜2021年12月に入居で、税率が8%または、10%の一般住宅の場合

実際に戻ってくる金額は納税額によって最大控除額よりも少ない

年間の控除額が最大40万円、10年間で400万円というのはとても大きな節税になります。でも、実際には住宅ローンを利用した人全員が最大控除額を還付してもらえるわけではありません。最大控除額が戻ってくるのは、年末のローン残高が10年間ずっと4000万円以上の場合。そのケースでは、当初の借入額は4000万円を超えていることになります。

では、現実にはいくらくらい控除されるのか、年収600万円の人を例に試算してみましょう。所得税額や住民税額は年収や家族構成、各種保険への加入状況、医療費控除の有無などによって違ってきますが、ここでは課税所得260万円、所得税額約16万円、住民税額約26万円と仮定します。

資金計画例と年末ローン残高

| ローン借入額 | 3500万円 |

|---|---|

| 金利(全期間固定金利型) | 1.4% |

| 返済期間 | 35年 |

| 返済方法 | 元利均等返済 |

| 返済開始 | 2017年1月 |

| 2017年末ローン残高 | 約3421万円 |

| 所得税額 | 約16万円※ |

| 住民税額 | 約26万円※ |

※家族構成は(本人+配偶者+5歳の子ども)。配偶者控除あり。各種保険、医療費などの控除は除いて試算。

※税額は家族構成や家族の年齢、居住地などさまざまな要件で違ってきます。あくまでも参考例としてください。

上表の資金計画の場合、入居した年の年末ローン残高から算出される住宅ローン控除の控除額は約3421万円×1%=約34万円。所得税額は約16万円なので、確定申告をすることで所得税から還付される金額は約16万円になります。所得税から控除しきれなかったのは約18万円です。

所得税から控除しきれなかった場合、住民税から、(1)「課税総所得金額等の7%相当額」または(2)「13万6500円」のどちらか少ないほうを上限に控除されます(※)。上表のケースの場合、(1)は前年分の所得税の課税所得約260万円×7%=約18万2000円、(2)は13万6500円ですから、所得税から控除しきれなかった約18万円のうち、住民税からは13万6500円が控除されることになります。

住民税の控除額の計算

上のケースでは、所得税と住民税を併せた一年目の控除額は約29万6500円。最大控除額は約34万円ですが、実際に控除される金額はそれよりも少なくなります。年末ローン残高の1%が住宅ローン控除で戻ってくる金額ではないことを覚えておきましょう。

04控除を受けるには購入の翌年に確定申告を忘れずに

住宅ローン控除を受けるためには、マイホームを購入し入居した翌年の1月から3月15日までの間に税務署で確定申告をしましょう。会社員の場合は、最初の年に確定申告をすれば、2年目からは勤務先の年末調整で還付が受けられます。自営業などの場合は、毎年自分で申告をする必要があるので忘れないように注意しましょう。

確定申告の期限

確定申告の締め切りは年度末も近く、何かと忙しい時期。申告には必要な書類がいろいろありますから、直前になって慌てないように早めに準備をしておくのがオススメです。

住宅ローン控除の確定申告に必要な書類(例:会社員の場合)

| 確定申告書・住宅借入金等特別控除額の計算明細書 | 最寄りの税務署から入手するか、国税庁のサイトからダウンロード可能 |

|---|---|

| 源泉徴収票 | 家を取得した年の源泉徴収票を勤務先から入手 |

| 住民票のコピー | 住宅ローン控除を受ける人の、購入した住居の住所地の住民票。市区町村役場等で入手 |

| 住宅ローンの年末残高証明書 | 住宅ローンを借り入れた金融機関から送付される |

| 物件の契約書のコピー | 建物・土地の不動産売買契約書や、土地を買って新築した場合は土地の売買契約書、建物の工事請負契約書が必要。自分で保管している場所を忘れないように |

| 建物・土地の登記事項証明書 | 取得した家の住所地を管轄する法務局で入手 |

| そのほか | 認定長期優良住宅、認定低炭素住宅、一定の耐震基準を満たす住宅の場合、それぞれに証明書のコピーが必要になる。不動産会社や建築会社から入手 |

関連キーワード