住宅ローン、頭金ゼロだと返済負担を感じやすい?貯蓄もできない人が約半数

三井住友トラスト・資産のミライ研究所がおこなった「住まいと資産形成に関する意識と実態調査」(2023年)によると、頭金ゼロで住宅ローンを借り入れた人の約半数が「返済に負担を感じている」と回答しました。さらに頭金ゼロの場合、ローン返済と資産形成の両立が困難な状態にあると回答した人も約半数に達しています。 一方、頭金の割合が増えると返済に負担を感じる人の割合が小さくなり、頭金2割以上だと返済を続けながら資産形成に取り組む割合が増えることが判明しました。住宅ローンを組む際「頭金を入れるかどうか」で、ローン返済の負担感が左右されるといえます。 この記事では「住まいと資産形成に関する意識と実態調査」を参考に、住宅ローンの借り入れ方が生活にどのような影響を及ぼすのか解説します。今後住宅ローンを借り入れるにあたって頭金をどれくらい入れるか迷っている人は、ぜひ参考にしてください。

01頭金ゼロだとローン返済中の生活にどう影響する?

住宅価格の高騰や長期にわたる低金利、住宅ローン控除の適用などを背景に、昨今住宅ローンを頭金ゼロのフルローンで借り入れるケースが増加。特に手元資金の少ない20代、30代の若者世帯の割合が高くなっています。

三井住友トラスト・資産のミライ研究所がおこなった「住まいと資産形成に関する意識と実態調査」(2023年)によると、頭金ゼロで住宅ローンを借り入れた人は返済負担を感じやすいことが判明しました。そのうえ、返済負担が重くのしかかった結果、約半数の人が資産形成に取り組めていないといいます。

では、住宅ローンの頭金の有無や割合によって、どのくらい返済負担感が変わってくるのでしょうか。以下では、同調査を参考に実態を解説します。

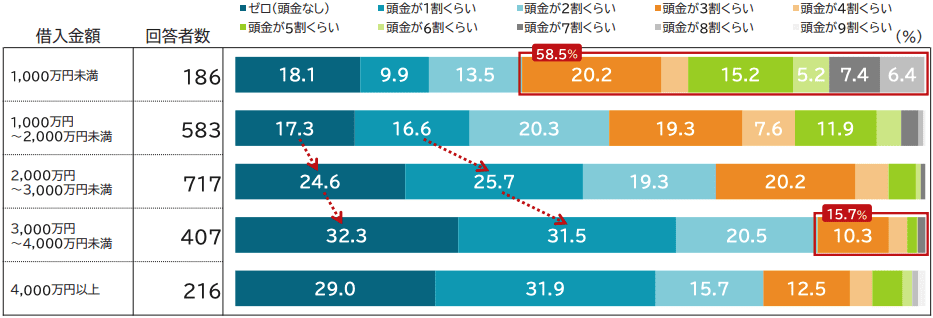

02住宅ローン、「頭金ゼロ」が多くなる分岐点は借入金額3000万円以上

住宅ローンの借入金額によって、頭金の割合は異なります。同調査によると、頭金「ゼロ」もしくは「1割」と回答した比率は、借入金額2000万〜3000万円未満、3000万〜4000万円未満にかけて段階的に上昇しています。借入金額3000万円以上では約3人に1人が頭金ゼロです。

資産形成への取組み(頭金準備割合別)

※頭金準備割合選択肢「わからない、忘れた」、資産形成への取組み「この中にはひとつもない」を除く

※5.0%未満はグラフ内の比率表記を省略

出典:三井住友トラスト・資産のミライ研究所「住まいと資産形成に関する意識と実態調査」(2023年)

頭金「ゼロ」もしくは「1割」の人の多くは、頭金割合の決定理由として「手元にお金を保有しておきたかったから」と回答しています。頭金ゼロでは借入金額の大小に関係なく、この理由を挙げる人が最も多く見られます。頭金「1割」では、金融機関や住宅販売会社の担当者からのアドバイスを参考にする人も多いものの、借入金額1000万円以上では先ほどの理由が多くを占めています。

ただし、借入金額が多くなるにつれて「住宅ローン減税の活用」を意識する傾向があります。住宅ローン減税は借入上限金額内であれば、借入金額が多いほど控除額が増える仕組みです。そのため、あえて頭金を入れずにフルローンで借り入れる人もいます。

頭金2割以上入れた人の決定理由は「借入金額を抑えたい」が1位

これに対し、頭金を2割以上入れた人の決定理由で一番多かったのが「手元の資金を頭金として、できるだけ借入金額を小さくしておきたかったから」というものでした。頭金1割では手元資金を使わない派が多かったのに対し、頭金2割以上では手元資金を使う派が優勢となっています。

ローン審査の結果、融資可能額が希望する金額に満たないケースでは、頭金を増やして融資の元本を減らすことで融資額を増額できる場合があります。また、頭金の負担は返済負担率を抑えることにもつながるため、審査が通りやすくなるというメリットも期待できるでしょう。

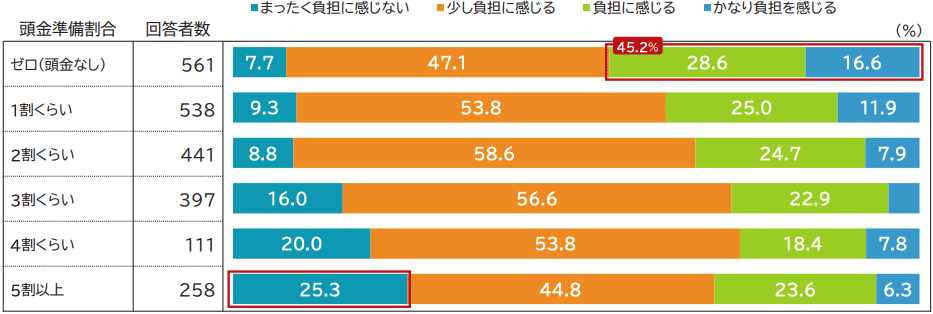

頭金ゼロのおよそ2人に1人が「ローン返済の負担感がある」と回答

同調査では、頭金ゼロのうち45.2%がローン返済を「負担に感じる」「かなり負担に感じる」と回答しています。「少し負担に感じる」と答えた人は47.1%、「まったく負担に感じない」とした人は7.7%に留まりました。

住宅ローン返済に対する負担感(返済比率別)

※返済比率選択肢「わからない」を除く

※5.0%未満はグラフ内の比率表記を省略

出典:三井住友トラスト・資産のミライ研究所「住まいと資産形成に関する意識と実態調査」(2023年)

「負担に感じる」「かなり負担に感じる」と回答した割合は頭金1割で36.9%、頭金2割で32.6%と、頭金割合が高くなるにつれ返済負担感は軽減する傾向にあります。

なぜなら頭金の割合が高い人は、それだけの資金を用意できるだけの資産、収入があるからです。裏を返せば、頭金ゼロで返済に負担を感じている人は、そもそも十分な資金や収入がない状態で住宅ローンを借り入れているといえます。

ただ、頭金を多く入れれば入れるほど良いというものではありません。頭金を差し引いたうえで、現状の生活費の最低3ヵ月分は生活防衛費として手元に残しておきたいところです。余裕を持ちたいなら、6ヵ月分は残しておきましょう。自営業やフリーランスの場合、できれば1年間収入がなくても生活できる資金は確保しておきましょう。最近の物価上昇傾向も考慮する必要があります。

生活防衛費を確保できる範囲で頭金を入れることで、借入金額が抑えられ、月々の返済負担の軽減にもつながります。

頭金ゼロの人は資産形成の両立が難しい現状も

同調査によると、頭金ゼロの人の内、実に48.9%が「住宅ローンの返済を優先している(優先した)ので、資産形成への取り組みは難しい(難しかった)」と回答しています。頭金ゼロの約半数は、ローン返済が原因で将来に向けた資産形成ができない現状も。

2023年7月の消費者物価指数(生鮮とエネルギーを除く総合指数)が前年同月比4.3%上昇するなど、長引く物価高が家計を直撃しています。現状物価高が収まる兆しは見られず、今後も家計に厳しい状況が続く可能性もあります。

また、マイホームを購入すると毎月のローン返済に加え、固定資産税・都市計画税やメンテナンス費用といった支出も発生します。マイホーム購入のメイン世代となる30代、40代では、子育て費用や教育費も負担しなければならないケースがあるでしょう。

こうした背景から、月々のローン返済に負担を感じている人は家計に余力がなく、貯蓄や資産運用に資金を回せない現状があります。

03住宅ローン、手元の資金に余裕がないなら「固定金利」という選択肢を!

手元の資金を残すために頭金ゼロとする場合でも、固定金利を選べば金利上昇リスクに備えられます。

住宅金融支援機構「住宅ローン利用者調査(2023年4月調査)」によれば、2022年10月から2023年3月までに借り入れた人が利用した金利タイプは、約7割が「変動型」でした。「固定期間選択型」は約2割、「全期間固定型」は約1割で、依然として変動型が人気です。

返済負担を軽減するために変動型を選んでも、金利が上昇すれば、将来的に負担が重くなる可能性もあります。リスクが少ないのは、原則「手元資金に余裕がある人」に限られます。資金に余裕があれば、金利上昇局面でも繰り上げ返済などで対応できるからです。余力がない人は金利上昇が家計を直撃する危険もあるため、固定金利を選ぶのも有効でしょう。

ただし、固定金利は変動金利に比べて金利が高く、月々の支払いや総支払額が多くなります。返済負担を軽減するには、借入金額を抑えるのが一番の近道でしょう。

現に同調査では、返済負担率1割の約半数がローン返済と資産形成を両立していると回答しており、返済負担率が低い人ほど資産形成を実現できています。さらに返済負担率が高くなるにつれ、自己実現(幸せ)に向けてお金の面で「少し苦労をしている」「苦労している」という回答が増加。返済負担率3割以上では、過半数が自己実現のためのお金に苦労しているといいます。

一般的に返済負担率はなるべく2割程度、多くても3割以内に収めると無理ない返済が可能とされています。これは調査結果にも現れているといえるでしょう。

見通しが不透明な金利動向もしっかりチェックしよう

日銀は2023年7月の金融政策決定会合で、金融緩和策の運用を柔軟化する方針を決定しました。長期金利の上昇を容認する数値を、現在の「0.5%」から「1.0%」まで事実上引き上げるという内容です。短期金利の水準は、従来の「△0.1%」に据え置かれています。

約7割の人が変動型を選択していると紹介したとおり、現在金融機関の住宅ローン顧客獲得競争の主戦場は変動型です。短期金利はマイナスで据え置かれていることも踏まえ、今すぐ変動金利が上がるとは考えにくいでしょう。

変動金利は、日銀が決定した方針に沿って各金融機関が決めます。借入時の適用金利は、金融機関ごとの基準金利から引き下げ幅を盛り込んだものであり、金融機関が基準金利を上げるかどうかが肝です。

日銀の植田総裁は「安定した物価上昇率2%を達成するまでは金融緩和を継続する」と断言しています。現在の物価上昇は原材料やエネルギー価格の高騰などによるものであり、景気拡大をともなわない「悪いインフレ」です。金融緩和解除には、賃金上昇により需要増大・景気拡大がもたらされる「良いインフレ」の実現が必要となります。

良いインフレを招く賃金上昇は、2030年以降に起こる可能性があるという見解もあります。この時期、採用数の多かったバブル期に入社した世代が一気に定年を迎えるからです。バブル世代の退職により労働市場が人手不足となって引き締まり、全産業で賃金が上昇する可能性が示唆されています。

賃金上昇により需要が増大すれば、持続的な物価上昇率2%が達成され、金融緩和が解除されることも考えられます。

日銀の金融緩和政策や住宅ローンの影響については、こちらの記事で詳しく解説しています。併せてご覧ください。

04ローン返済の負担を感じないために、事前のローンシミュレーションを念入りに!

超低金利を背景に、頭金ゼロで住宅ローンを借り入れる人も多くなっています。しかし、住宅価格が高騰している昨今、少しでも頭金を入れないと借入金額が高くなってしまう可能性があります。月々の支払いが増え、これまで以上に返済負担感が増すリスクも高いでしょう。

さらに今後の金利動向は不透明です。変動型を選ぶと将来的に支払いが増えるリスクがあるため、金利動向もしっかりと考慮すべきです。まずは、変動金利と固定金利で月々の返済額がどれだけ変わるのか、入念にシミュレーションしてみましょう。 当サイトでは、目的別に4つの住宅ローンシミュレーションを用意しています。月々の支払額や現在の家賃から予算を考えたいなら「借入可能額シミュレーター」、候補物件を購入した場合の月々の支払いイメージを知りたいなら「毎月の返済額シミュレーター」をご活用ください。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。