続く低金利で「変動型」を選ぶ住宅ローン利用者が増加中!お得な金利タイプの選び方を知ろう

住宅金融支援機構が行った住宅ローン利用者の実態調査(2021年4月)で、変動型の住宅ローンを選んだ人が前回調査よりも大幅に増えていることがわかりました。変動型の住宅ローンを選ぶ人はなぜ増えているのでしょうか?その理由を探ってみましょう。

01「変動型」利用者が大幅増

住宅ローンの金利には、大きく分けて次のようなタイプがあります。

- 変動型

- 市場金利に合わせて返済期間中の適用金利が見直されるタイプ

- 固定期間選択型

- 借り手が選んだ期間のみ固定金利が適用されるタイプ(選択できる期間は金融機関によって異なる)。選択した期間終了後は新たに固定金利期間を選択するか、変動型を選択します。固定期間終了後の残り期間がすべて変動型になるものもあります

- 全期間固定型

- 借り入れ当初から返済完了まで同じ金利が適用されるタイプ

独立行政法人住宅金融支援機構が、2020年10月~2021年3月までに住宅ローンの借り入れをした人1500人を対象におこなった「住宅ローン利用者の実態調査(2021年4月)」で、利用した住宅ローンの金利タイプについて聞いたところ、最も多かったのが「変動型」(68.1%)で、「固定期間選択型」(20.7%)、「全期間固定型」(11.2%)を大きく上回りました。変動型を選んだ人は、前回調査(2020年11月)の62.9%から5.2ポイントも増えています。

住宅金融支援機構によると、変動型の利用者は右肩上がりで増えており、2017年度の第2回調査では全体の56.5%だったのが、今回(2021年4月)の調査では11.6ポイントも増えたことになります。一方、「固定期間選択型」と「全期間固定型」を選ぶ人は減少しており、特に「固定期間選択型」は、2017度年の第2回調査に比べ9.4ポイントも減っています(※1)。

住宅ローン利用者が利用した金利タイプ

02「変動型」が人気の理由は続く低金利

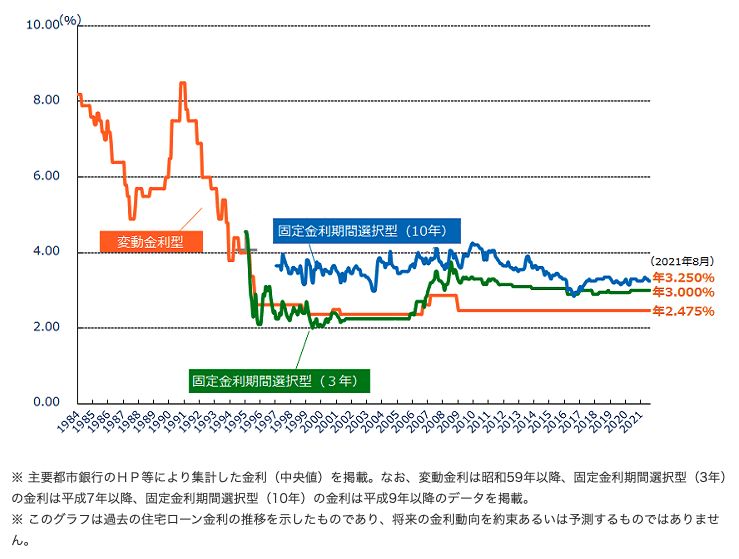

変動型の住宅ローンを選ぶ人が増えている背景には、低金利の状況が続いていることがあります。日本ではここ数年、日本銀行のマイナス金利政策継続により低金利が常態化しており、住宅ローンの金利も変動型・固定型を問わず過去最低水準で推移しています。特に低下が著しいのは変動型の金利で、住宅金融支援機構の集計によると、民間金融機関の変動型ローンの店頭金利は8%を超えていた1991年をピークに下落に転じ、2009年以降は10年以上にわたって年2.475%で推移しています(※2)。実際の借り入れにあたっては、店頭金利から金利優遇分を差し引いた「適用金利」が適用されるため、現在、ほとんどの変動型住宅ローンの金利は2.475%以下の金利が適用されており、中には0.3%台の金利を適用している金融機関もあります。

民間金融機関の住宅ローン金利推移

※2 出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」

一方、固定期間選択型の金利は固定期間3年のものは年3%、固定期間10年のものが年3.250%(ともに2021年8月現在)と、変動型よりも高くなっています。もちろん、市場金利の動向によっては変動型の住宅ローンに適用される金利が上がるリスクはあります。しかし、低金利が長く続いていること、その原因であるマイナス金利政策の継続が見込まれることから、利用者に「当分の間、金利が上がることはないだろう」という意識が定着し、市場変動リスクは承知の上で、あえて変動型の住宅ローンを選ぶ人が増えているものと思われます。同時に2019年に消費税が8%から10%に引き上げられ、家計の負担も増えていることから、少しでも毎月の返済額を減らしたいという心理から、変動型を選ぶケースも少なくないでしょう。

実際、同調査で全期間固定型のフラット35以外のローンを選んだ人を対象に、住宅ローンを選んだ理由(決め手)を聞いたところ、「金利が低い」と回答した人が最も多く、全体では71.8%、変動型の利用者に限定すると77.4%にも上りました(※3)。

※3 出典:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査(2020年4月)」P13

実際、適用される金利によって、毎月の返済額や総返済額には大きく異なります。具体的にどのくらいの差が生じるのか、「毎月の返済額シミュレーター」を使って計算してみましょう。借入金額や返済期間などいくつかの項目を入力するだけで、簡単に毎月の返済額や総返済額の概算を確認することができます。

仮に3000万円をボーナス払いナシ、35年ローンで借りるにあたって、適用金利:年0.5%の場合と、適用金利:年1.0%の場合とで、毎月の返済額と総返済額を試算してみたところ、次のような結果になりました。金利が年0.5%上がるだけで、毎月の返済額が6810円、総返済額は288万円も多くなってしまうことがわかります。

| 適用金利 | 毎月の返済額 | 総返済額 |

| 0.5% | 7万7875円 | 3271万円 |

| 1.0% | 8万4685円 | 3559万円 |

| 適用金利年0.5%と1%の差額 | 6810円 | 288万円 |

金利見通し「ほとんど変わらない」が65%

もっとも、今の低金利が永遠に続く保証はありませんが、少なくとも日銀のマイナス金利政策が続く限りは、住宅ローン金利の引き上げはないという見方が一般的です。

住宅金融支援機構の「住宅ローン利用者の実態調査」でも、「今後1年間の住宅ローン金利見通し」について、全体の65%が「ほとんど変わらない」と回答、特に変動型の利用者に限って見てみると、「ほとんど変わらない」と回答した人が70%を越えており、住宅ローン利用者の多くが、今後の金利の変動について楽観視していることがわかります(※4)。

ただ、同調査で「住宅ローンの商品特性や金利リスクへの理解度」を聞いたところ、変動型の住宅ローン利用者では以下の各項目ともに「理解しているか少し不安」、「よく理解していない」、「まったく理解していない」と回答した人が40~50%いることがわかりました(※5)。

住宅ローンの商品特性や金利リスクへの理解度(変動型・固定期間選択型の利用者)

| 質問項目 | 十分理解 | ほぼ理解 | 理解しているか少し不安 | よく理解していない | 全く理解していない |

| 適用金利や返済額の見直しルール | 20.4% | 38.2% | 29.4% | 8.6% | 3.4% |

| 将来の金利上昇によって返済額がどれくらい増えるか | 17.4% | 33.9% | 36.5% | 8.3% | 3.8% |

| 金利タイプが異なる住宅ローンと比較した特徴 | 17.3% | 39.5% | 31.0% | 8.1% | 4.1% |

| 優遇金利の適用ルール(延滞すると適用されなくなるなど) | 18.2% | 32.2% | 33.9% | 10.8% | 4.9% |

| 将来の金利上昇に伴う返済額増加への対応策 | 16.8% | 32.2% | 35.4% | 10.7% | 4.9% |

また、同調査で「金利上昇に伴う返済額増加への対応」について聞いたところ、「見当がつかない」と回答した人が全体の20.5%に上りました(※6)。

金利の安さで変動型の住宅ローンを選んだものの、その特性や金利見直しのルールなどについて十分に理解しておらず、金利上昇時の返済額増加への備えもできていない人が少なからずいることがわかります。繰り返しになりますが、変動型のローンの場合、市場金利の上昇により金利が見直され、毎月の返済額や総返済額が増えてしまうリスクはゼロではありません。万が一のときに、ローンの返済が滞ってしまったり、家計が苦しくなってしまったりしないように、変動型の住宅ローンを選ぶ際には、そのリスクについても金融機関の担当者等に十分確認した上で判断するようにすることが大切です。

※4 出典:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査(2020年4月)」P10

監修:相山華子

ライター、OFFICE-Hai代表、2級ファイナンシャル・プランニング技能士

プロフィール

1997年慶應義塾大学卒業後、山口放送株式会社(NNN系列)に入社し、テレビ報道部記者として各地を取材。99 年、担当したシリーズ「自然の便り」で日本民間放送連盟賞(放送活動部門)受賞。同社退社後、2002 年から拠点を東京に移し、フリーランスのライターとして活動。各種ウェブメディア、企業広報誌などで主にインタビュー記事を担当するほか、外資系企業のための日本語コンテンツ監修も手掛ける。20代で不動産を購入したのを機に、FP(2級ファイナンシャル・プランニング技能士)の資格を取得。金融関係の記事の執筆も多い。