はじめての住宅ローン

家賃を払い続けるよりマイホーム!でも…

年収300万円で住宅ローンはいくら借りられる?借入額と審査通過のポイントを解説

新井智美

CFP®/1級ファイナンシャル・プランニング技能士

個人年収が300万円の場合に借りられる・返せる住宅ローンの金額について、また審査に通過するためのポイントについて解説します。

年収倍率とは、購入したい不動産の価格が年収の何倍かを示す倍率で「年収倍率 = 住宅の購入額 ÷ 住宅ローンを申し込む時点での年収」という式で計算できます。

年収倍率 = 住宅の購入額 ÷ 住宅ローンを申し込む時点での年収

ここでいう年収は、給与やボーナスから社会保険料や所得税・住民税が天引きされる前の「総支給額」を用いて計算しますが、副業の収入を合算できるかどうかは金融機関によって異なります。また月々の返済額を考慮して、住宅ローンの借入額は年収の5〜6倍程度とするのが一般的です。したがって、年収300万円で住宅ローンを組む場合は、年収倍率で考えると借入金は1500万〜1800万円が妥当でしょう。

返済負担率とは、年収に対する1年間の返済額の割合です。

返済負担率 =(年間の返済額合計 ÷ 年収※)÷ 100

※住宅ローンを申し込む時点での年収

返済負担率には住宅ローンの返済額だけでなく、カードローンやクレジットカードの分割払い・携帯やスマホの割賦払いなど、他のローンで借りている額も含めて計算します。返済負担率は給与・ボーナスの総支給額をもとに計算するため、住宅ローンを組んだ後の返済負担が重く感じられがちです。そのため月々の返済負担率を25%以内にしておけば、返済負担が重くなるリスクも減るでしょう。

年収300万円なら給与の総支給額は月25万円となり、月々の返済額は5万〜6万2500円が妥当といえます。返済負担率20%で月々の返済額を5万円とし、借入期間35年、変動金利0.375%で住宅ローンの借り入れをする場合、借入可能額は1967万円となります(※サイト内「借入可能額シミュレーター」で試算)。

返済負担率が30%を超えると、住宅ローンの返済によって家計を圧迫する可能性が高くなります。例えば年収300万円の人が返済負担率30%でローンを組んだ場合、年間の返済額は90万円、月々の返済額は7万5000円です。ちなみにマンションを購入すれば、管理費や修繕積立金の支払いが月々の住宅ローンの支払いとは別途必要である点も覚えておきましょう。

年収300万円の人が住宅ローンの借入可能額を満額で借り入れ、変動金利を選択した場合、借り入れ後の金利上昇によって、月々の返済額が増えるリスクもあります。そのうえ月々の返済だけで手一杯になり、貯蓄ができなかったり民間の医療保険などに加入できなかったりという状況も想定されるでしょう。また、出産・育児や親の介護といった生活環境の変化によっても家計が苦しくなり、住宅ローンの返済に支障をきたすことも考えられます。

住宅ローンを検討する際は「借りられる額」よりも「返せる額」に着目した上で将来的な資金計画を立てよう!

そこで、年収が300万円の方が無理なく住宅ローンを返済できる額についてシミュレーションしてみましょう。独立行政法人住宅金融支援機構「2022年度 フラット35利用者調査」によると、全国平均の年収倍率と所要資金は次のとおりです。

| 融資区分別 | 年収倍率 | 所要資金 |

|---|---|---|

| 土地付注文住宅 | 7.7倍 | 4694万円 |

| 建売住宅 | 6.9倍 | 3719万円 |

| 注文住宅 | 6.9倍 | 3717万円 |

| 中古戸建て | 5.7倍 | 2704万円 |

| マンション | 7.2倍 | 4848万円 |

| 中古マンション | 5.9倍 | 3157万円 |

年収倍率の平均が5.7~7.7倍だと考えると、年収300万円の場合、住宅ローンの借入可能額は1710万~2310万円です。幅はあるものの、年収300万円の場合はこの範囲で借り入れを検討するのが一般的といえます。

ちなみに年収300万円(40歳未満、東京都在住、扶養なし)の月平均の手取り額は約20万円です。仮に住宅ローンで2200万円を借り入れて、月々5万5000円を返済する場合、返済負担率は22%(年間返済額66万円 ÷ 年収300万円 × 100)となります。住宅ローンを月々5万5000円で返済すると、月々の生活費は14万5000円になり、工夫次第で家計をなんとか切り盛りできる水準といえます。首都圏や都市部で独身生活を送る人の場合だと、住宅ローンの返済額が賃貸住宅の家賃と同水準になることも十分考えられるでしょう。

現実的な返済可能額は、家族の有無や月々の生活費によって異なります。無理なく住宅ローンを組むには、月々の支出を把握したり、家賃の支払額と住宅ローンの返済額を比べたりしながら返済可能額を算出することが重要です。

配偶者にも収入がある場合は、夫婦の年収を合算して住宅ローンの借入可能額を増やす方法も考えられます。

ペアローンを活用する

ペアローンは、夫婦それぞれが住宅ローンを契約して1つの住宅費用を支払う方法です。住宅ローンを契約する時の事務手数料などの費用が2倍になるだけでなく、将来のトラブルを防ぐために住宅の持ち分についてもローン契約前に十分話し合っておく必要があります。また、夫婦の一方が住宅ローンを支払えなくなった場合は、状況によっては住宅を売却することを余儀なくされるケースもあります。単独で住宅ローンを契約する以上に資金計画を練り込んでおく必要があるでしょう。

収入合算の連帯債務型住宅ローンを利用する

「収入合算の連帯債務型」は、年収を合算して住宅ローンを契約した上で夫婦が等しく返済義務を負う方式です。月々・ボーナス時の返済は、夫または妻の口座からまとめて行います。契約時の諸費用はローン1件分で済み、返済額の割合を夫婦で話し合って決めることも可能です。なお、住宅ローン控除は夫婦それぞれに適用されます。ただし、連帯債務型の住宅ローンを取り扱っている金融機関は少ない点に注意が必要です。

年収の少なさが原因で住宅ローンの借入審査に通らない場合は、頭金を支払って住宅ローンの借入額を少なくすることも一つの方法です。頭金の額が多ければ、金融機関の信用度も高まるでしょう。住宅ローンを契約したい銀行に、定期預金を預けるのもよいでしょう。借入金の額が少なければ発生する利息の額も少なくなり、同時に月々の返済額も減ります。ローン返済中のライフスタイルの変化にも対応しやすくなるというメリットにつなげることもできます。

サイト内に現在支払っている家賃と同じ返済額で、いくらまで住宅ローンの借り入れができるかを試算する「借入可能額シミュレーター」を用意しています。ぜひお試しください。

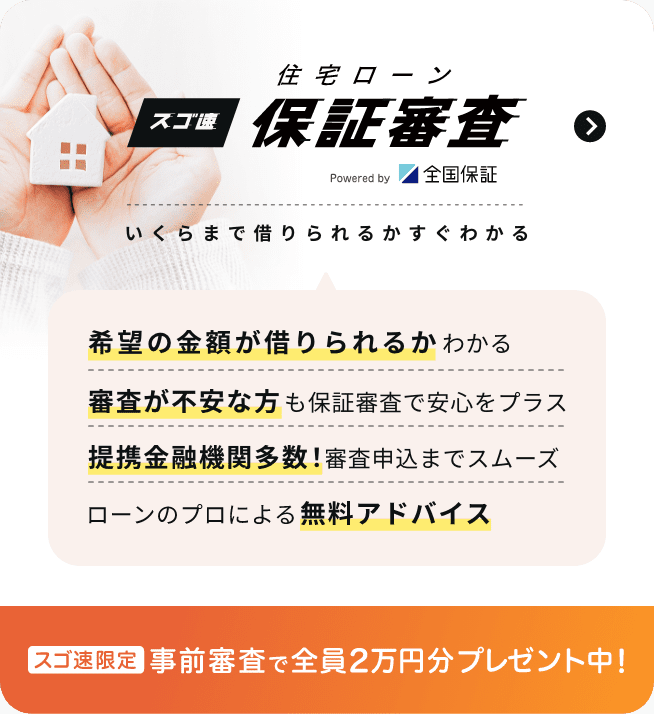

住宅購入にあたって、自分がいくらまで住宅ローンが利用できるのかを確認しておくことは非常に大切です。「物件を決めたけど、実は購入できるだけの住宅ローンを組むことができなかった!」といった失敗をすることなく、購入にあたってどのくらいの初期費用を用意する必要があるのか、また返済計画に無理がないかを理解したうえで、候補に挙げている物件の中から購入可能なマイホームを効率良く探すことができます。

「スゴい速い住宅ローン審査」なら、オンラインで事前審査の申し込みまで可能です。通常事前審査に必要な添付資料は不要。最短15分で審査結果を確認することが出来ます。非常に便利なサービスとなっていますので、ぜひ利用してみることをおすすめします。

- 借入可能額は年収の5~6倍が平均的な水準ですが、金融機関の審査では年収に対する返済負担率も重要

- 無理なく返済するには返済負担率を25%以内にしておくのが無難

- 借入可能額を引き上げるためには、「配偶者の収入を合算する」「頭金を増やす」といった方法が効果的

関連キーワード