ついに三大メガバンクも導入!残価設定型の住宅ローンが主流になる?

2021年度より国が推進してきた「残価設定型」の住宅ローンですが、2023年春に三大メガバンクの1つである三菱UFJ銀行での取り扱いがスタートしました。 残価設定型のローンは「残価設定型クレジット(残クレ)」として、自動車業界においては主流となった購入方法であるものの、住宅購入における手法としてはそこまで利用が進んでいません。 人生100年時代を迎え、老後の生活資金をどのように確保するかが課題になる中、今後は住宅ローンにおいても残価設定型が主流になっていくのかもしれません。 この記事では、今後さらなる広まりが予想される残価設定型の住宅ローンとはどのようなものか詳しく解説します。また、メリット・デメリット、どのような人におすすめなのかといった点も紹介していきます。

- 01残価設定型の住宅ローンとは?

- 国が残価設定型住宅ローンを推進した背景

- 02残価設定型住宅ローンのメリット

- 毎月の返済負担が軽減される

- 残価での買取が保証される

- ライフスタイルに合わせて住まいを柔軟に選択できる

- 収入低下リスクに備えられる

- 03残価設定型住宅ローンのデメリット

- 住宅ローンの満期後、新たな資金が必要になる

- 80歳まで住宅ローンを延長すると通常ローンより総支払額が増える可能性がある

- 住宅の維持管理の手間やコストがかかる

- 04残価設定型住宅ローンがおすすめな人

- 家に束縛されずに柔軟に住まいを選びたい人

- 今の住まいを相続する人がいない人

- 年金生活になっても住宅ローンの支払が続く人

- 05残価設定型住宅ローンも視野に入れながら、通常の住宅ローンとの違いをシミュレーターで確認しよう

01残価設定型の住宅ローンとは?

残価設定型の住宅ローン(以下、「残価設定型住宅ローン」とする)とは、契約時に設定した「残価(住宅価値)」を住宅ローン最終回の返済に据え置き、「残価(住宅価値)」を除いた残りの借入金額を契約月数で割って返済するローンのことです。

一般的な残価設定型住宅ローンは、従来の住宅ローンに「返済額軽減オプション」と「買取オプション」の2つのオプションをつけた住宅ローン商品を指します。住宅購入時のローン借入額と将来的な残価(住宅価値)の差額を返済するため、従来の住宅ローンに比べて月々の返済額を少なくできるのが特徴です。

一般的な残価設定型住宅ローンでは、住宅ローン期間の終了時点に次の4パターンから取り扱いを選択できます。

- 自己資金で住宅を買い取り、ローンを一括返済する

- 80歳になるまでの期間で残価分の住宅ローンを組み直す

- リバースモーゲージ型住宅ローン(死亡時に担保不動産を処分して残債を返済する住宅ローン)へ借り換える

- 住宅を売却して完済する

2023年春より、三菱UFJ銀行が一般社団法人移住・住み替え支援機構(JTI)が提供する制度を活用し、取り扱いを開始した残価設定型住宅ローンを一例に紹介します。

三菱UFJ銀行の残価設定型住宅ローンでは、JTIが設定する残価設定月以降、「返済額軽減オプション」を利用することで、リバースモーゲージ型住宅ローンに移行し、毎月の返済額が抑えられます。死亡時には物件を処分して、一括返済する仕組みです(上記3)。

また「JTI買取オプション」を利用することで、その時点での住宅ローン残債と同額でJTIが買い取ります(上記4)。ただしこの商品の場合、「返済額軽減オプション」を利用した後に「JTI買取オプション」を利用する流れになります。利用後は、JTIなどが物件を買い取ってくれるため、ローンを残すことなく住み替えが可能に。「JTI買取オプション」の申し込みは、契約時または「返済額軽減オプション」の利用後でもできます。

三菱UFJ銀行の残価設定型住宅ローンは、2023年春時点で利用エリアが限定されているものの、今後は全国へ拡大していく方針です。

国が残価設定型住宅ローンを推進した背景

そもそも残価設定型住宅ローンは、2021年度に国土交通省が民間事業者と協力して開発を開始した経緯があります。空き家問題の解消や既存住宅の活性化などを主な目的として、国が開発・活用を推進してきたのです。

残価設定型住宅ローンを利用すれば、長期優良認定住宅のような資産性の高い住宅だと残価が高くなるので、月々の返済負担が大きく軽減されます。一方、資産性の低い住宅は残価を低く設定せざるを得ず、返済負担軽減による恩恵は限定的なものとなってしまいます。

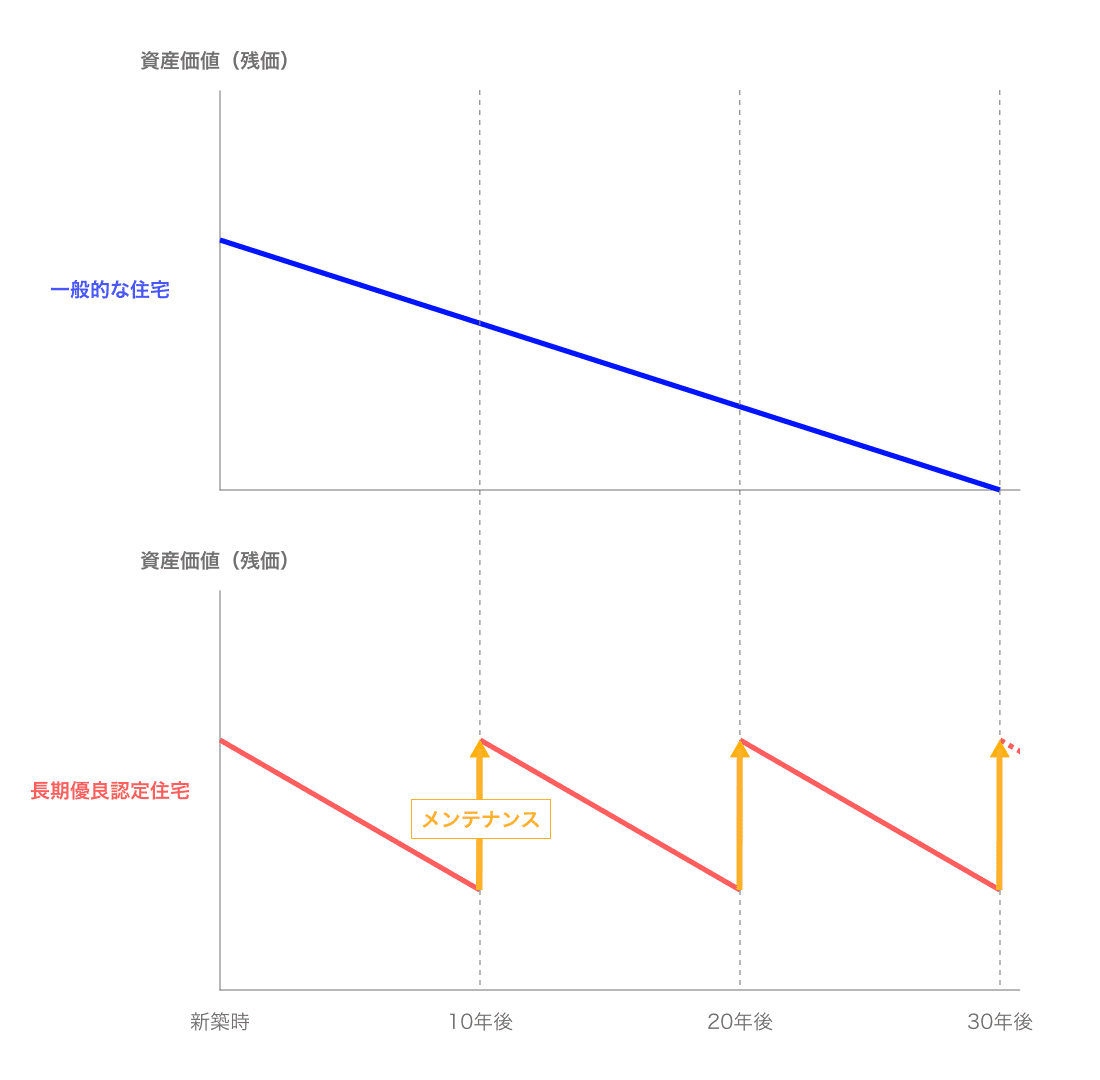

一般的に、土地に比べると建物の資産価値は落ちやすいといわれています。なぜなら、経年劣化があるからです。ただ、長く住み続けられるための劣化対策が実施されていれば、それだけ資産価値を維持でき、残価が高くなるのです。 一般的な住宅だと、時間の経過によって資産価値が減っていきます。しかし、長期優良認定住宅の場合、定期的なメンテナンスを行うため資産価値を保つことができ、残価を高く設定できます。結果として、月々の支払額も少なくなります。

住宅の資産価値の推移イメージ

ちなみに、JTIの残価設定は現状長期優良認定住宅のみを対象としています。

こうした資産性の高い住宅におけるメリットが認知されれば、長期優良認定住宅を建てる人が増えるという見込みのもと、国は残価設定型住宅ローンを推進してきました。

02残価設定型住宅ローンのメリット

今後主流になっていく可能性もある残価設定型住宅ローンですが、どのようなメリットがあるのでしょうか。主なメリットを4つ紹介していきます。

毎月の返済負担が軽減される

残価設定型住宅ローンを利用する最大のメリットと言えるのが、月々の返済負担が軽減されるということです。

残価設定型住宅ローンでは、あらかじめ住宅の残価(下取り価格)が設定されます。ローン借入額から設定された残価を差し引いた金額を返済するので、通常の住宅ローンと比較して月々の返済額が軽減されるのです。

ただし、ローン期間終了後、先ほど解説した4つの選択肢から取り扱いを決める必要があります。あくまでも通常の住宅ローンとは返済方法が異なるだけであって、借り入れた分は最終的に返済しなければならない点は注意が必要です。

残価での買取が保証される

残価設定月以降であれば残価での買取が保証されている点も、残価設定型住宅ローンの大きなメリットです。

たとえば、何らかの理由によって住宅の資産価値が下落している場面であっても、当初設定した残価で確実に買い取ってもらうことが可能に。「自宅を売却したもののローンが残ってしまった」というような事態を避けられます。

残価設定によりリスクが抑えられている反面、買取価格は低めとなる傾向があります。ローン期間中に買い取ってもらうと、中古住宅として売却するよりも価格が低くなる可能性があるため注意が必要です。

ライフスタイルに合わせて住まいを柔軟に選択できる

従来の住宅ローンでは、基本的に返済期間中は定められた金額を返済し続けなければなりません。途中で家を売却しても資産価値が下がっていると完済できず、ローンが残ってしまうリスクもあります。

つまり、通常の住宅ローンは「継続的に一定の収入があること」「購入した家に住み続けること」を前提として作られていると言えるでしょう。

一方、残価設定型住宅ローンでは買取オプションという選択肢が取れるほか、期間終了後も4パターンから方針を選べます。「住み続けるも良し、住み替えるも良し」なので、ライフスタイルに合わせて柔軟に住まいを選択できる点は魅力です。

収入低下リスクに備えられる

高齢者の雇用確保が求められる中、60歳前後で定年退職として、それ以降は再雇用とする企業が増えています。役職者についても55歳前後で「役職定年」が設けられていて、それ以降は役職手当がつかないケースが一般化しています。

仮に30歳で35年の住宅ローンを組んだとしても、完済するのは65歳のとき。55歳以降収入が低下すれば、住宅ローン返済が家計に重くのしかかるリスクがあるのです。

残価設定型ローンの返済額軽減オプションは、こうした55歳以降の収入低下リスクに備えることにもつながります。

03残価設定型住宅ローンのデメリット

これからの生き方にマッチしていると考えられる残価設定型住宅ローンですが、次に挙げるようなデメリットもあるので注意しましょう。

住宅ローンの満期後、新たな資金が必要になる

残価設定型住宅ローンでは、ローン期間終了後に4パターンを選択できると紹介しました。しかしいずれのパターンでも、新たな資金が必要になる点は認識しておかなければなりません。

住宅を買い取るなら自己資金が必要となりますし、住宅ローンを組み直すなら月々の返済が続きます。住宅を売却して新たに住まいを探す場合、新たな住宅の購入費や諸費用を見込まなければならないでしょう。

ローン期間中に満期後のプランを検討しておき、必要に応じた資金を計画的に準備しておくことが大切です。

80歳まで住宅ローンを延長すると通常ローンより総支払額が増える可能性がある

80歳までの住宅ローンを組み直して残債を返済する場合、通常の住宅ローンを組むよりも総支払額が増える可能性があります。月々の負担を軽くできたとしても、総額で考えると負担が大きくなることもあるのです。

また、多くの住宅ローンは80歳を完済時年齢の上限としています。健康状態や経済状況によっては住宅ローンを組み直すことができず、今の家に住み続けたくても、手放さざるを得なくなるリスクもあります。

住宅の維持管理の手間やコストがかかる

資産価値の大きな住宅だと残価が高く設定されるため、残価設定型住宅ローンによるメリットが大きくなります。中でも、長期優良住宅は貸し出した場合にも高い収益価値が期待できるため、より有利な条件での残価設定が可能となります。

しかし、長期優良住宅は10年に1回、30年間で最低3回の点検を受けることが義務付けられています。認定計画に沿ったメンテナンスを継続的に行う必要もあるため、通常の住宅に比べて、手続きの手間やメンテナンスコストがかかる点は要注意です。

04残価設定型住宅ローンがおすすめな人

残価設定型住宅ローンは、ライフスタイルに合わせた多様な選択肢が取れるというメリットがある反面、セカンドライフに向けて新たな資金を準備しなければならないなどデメリットも存在します。

メリット・デメリット両方を踏まえた上で、残価設定型住宅ローンがおすすめと考えられる人の特徴を3つ見ていきましょう。

家に束縛されずに柔軟に住まいを選びたい人

残価設定型住宅ローンは「持ち家と賃貸のいいとこ取りのようなローン」と言われています。

残価設定型住宅ローンは、自分の好きな家に住みながら好きなようにリフォームできるという点では、持ち家としての特徴を持っています。加えて、住み替えの自由度が高いことや月々の支払いを低減できることなど、賃貸に住むメリットも持ち合わせていると考えられるのです。

こうした特徴を踏まえると、「家は買いたいけれど、賃貸のような自由度も大切にしたい」という人には、残価設定型住宅ローンが向いていると言えるでしょう。

今の住まいを相続する人がいない人

通常の住宅ローンの場合、完済すると自分で売却しない限り、物件はその人の所有物として残ります。所有者に相続する人がいないケースや相続する権利を持つ子どもに家を継ぐ意思がないケースなどでは、所有者の死後に空き家となってしまうのです。

残価設定型住宅ローンであれば自分の死後に買取オプションが発動されるので、たとえ相続する人がいなかったとしても、空き家になることなく買い取ってもらえます。

家の相続に関して不安を抱えている人も、残価設定型住宅ローンの利用を検討してみるといいでしょう。

年金生活になっても住宅ローンの支払が続く人

老後も住宅ローンの支払いを続けなければならない人も、残価設定型住宅ローンがおすすめと言えます。

返済額軽減オプションにより軽減された後の月々の返済額は、「近隣エリアで同規模の賃貸住宅を借りた場合にかかる想定家賃相場の半額以下」を目安に設計されるのが一般的です。通常の住宅ローンと異なり、基本的に一生返済が続くものの、月々の返済額は大幅に圧縮できることになります。

たとえば30代後半以降で35年ローンを組むと、70代になっても一定期間返済を続けなければなりません。こうした人は残価設定型住宅ローンを組むことで、将来の年金生活における月々の返済負担を軽減できるのです。

05残価設定型住宅ローンも視野に入れながら、通常の住宅ローンとの違いをシミュレーターで確認しよう

中古住宅市場が活発でない日本では、残価設定型住宅ローンの普及は進んでいませんでした。しかし昨今、国が推進してきたことにより徐々に普及し始めています。

残価設定型住宅ローンは、人生100年時代と言われる現代のニーズに合った住宅ローンであり、今後主流になっていく可能性があります。

「年金生活が始まる前にローンを完済してしまいたい」「将来の移住を見据えて、スムーズに家を売却できるようにしたい」など、多様なライフスタイルにも柔軟に対応可能であり、利用するメリットは大きいと言えるでしょう。

ただし、利用時にはメリットだけでなくデメリットも考慮して、通常の住宅ローンと比較検討してみることが大切です。

当サイトでは、月々の支払額から購入予算をシミュレーションできる「借入可能額シミュレーター」、借入希望額から月々の支払額をシミュレーションできる「毎月の返済額シミュレーター」といった各種シミュレーターを用意しています。 住宅購入を検討する第一歩として、通常の住宅ローンでどれくらい借り入れられるのか、月々の返済額はいくらかといった資金計画をシミュレーションしてみてはいかがでしょうか。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。

関連キーワード