シングルマザーでも家を買える?住宅ローンの解説や公的支援制度なども紹介

母子家庭であっても、将来的なことを考えてマイホーム購入を検討している人もいるかもしれません。とはいえ、シングルマザーだからという理由で「住宅ローンの審査に通らなかったらどうしよう」と不安を感じる人も多いでしょう。この記事では、マイホーム購入を検討しているシングルマザー向けに、マイホーム購入する際に検討すべきポイントやシングルマザーが利用できる公的な支援・優遇制度を中心に解説します。

- 01シングルマザーでも家やマンションを購入できる

- シングルマザーの住居所有率は約16%

- 性別や家庭状況によって不利な扱いを受けることはない

- 02シングルマザーが家やマンションを購入するときに検討すべきこと

- 【住まい】検討しておくべきこと

- 【お金】検討しておくべきこと

- 03いくらぐらいの家やマンションが買える?年収別の借入可能額目安

- 頭金(自己資金)の平均は2割

- 04シングルマザーが利用できる公的な支援・優遇制度

- 【貸付】母子父子寡婦福祉資金貸付制度

- 【減税】ひとり親控除

- 【減税】寡婦控除

- 【給付】児童扶養手当

- 05シングルマザーが家やマンションを購入するメリット

- 子どもに資産を残せる

- 内装や間取りを自由に変更できる

- 賃貸の家賃を払うよりも割安になる可能性も

- 06まとめ

01シングルマザーでも家やマンションを購入できる

シングルマザーでも返済能力さえ備えていれば、住宅ローン審査で性別や家族構成は重視されません。特にシングルマザー世帯は、国や自治体の補助金制度も豊富に準備されています。補助対象となる制度は積極的に活用し、念入りに購入計画を立てましょう。

シングルマザーの住居所有率は約16%

全国のシングルマザー世帯のうち、どれくらいの割合で「持ち家」を保有しているのでしょうか。厚生労働省「令和3年度 全国ひとり親世帯等調査結果」によると、本人名義の「持ち家」に住むシングルマザー世帯の割合は、全体の15.9%でした。シングルマザー世帯の6世帯に1世帯は、本人名義のマイホームに住んでいることになります。この数字から判断すると、シングルマザーのマイホーム購入は実現可能な選択肢といえそうです。

ちなみにその他の住居所有状況は、他人名義の持ち家に住む割合が18.5%、公営住宅が12.4%、賃貸住宅が36.7%、親世帯などとの同居が11.6%となっています。同じ厚生労働省の前回調査(平成28年)と比べて賃貸住宅は3.6ポイント増加、本人名義の持ち家に住む世帯は0.7ポイント微増となっており、ここ数年で割合に大きな変化はありません。

シングルマザー世帯の住居所有状況

| 持ち家(本人名義) | 持ち家(他人名義) | 公営住宅 | 賃貸住宅 | 同居 | 公団住宅 社宅など | その他 |

|---|---|---|---|---|---|---|

| 15.9% | 18.5% | 12.4% | 36.7% | 11.6% | 2.5% | 1.1% |

性別や家庭状況によって不利な扱いを受けることはない

「シングルマザーは、住宅ローン審査で不利な扱いを受けるのでは?」といった不安を抱くかもしれません。確かに、厚生労働省 「令和3年度全国ひとり親世帯等調査結果」によるとシングルマザーのうち、正社員として働く方の割合は全体の48.8%に過ぎず、パート・アルバイトの割合が38.8%と、安定した収入という要件に不利な人が多いのが現状です。

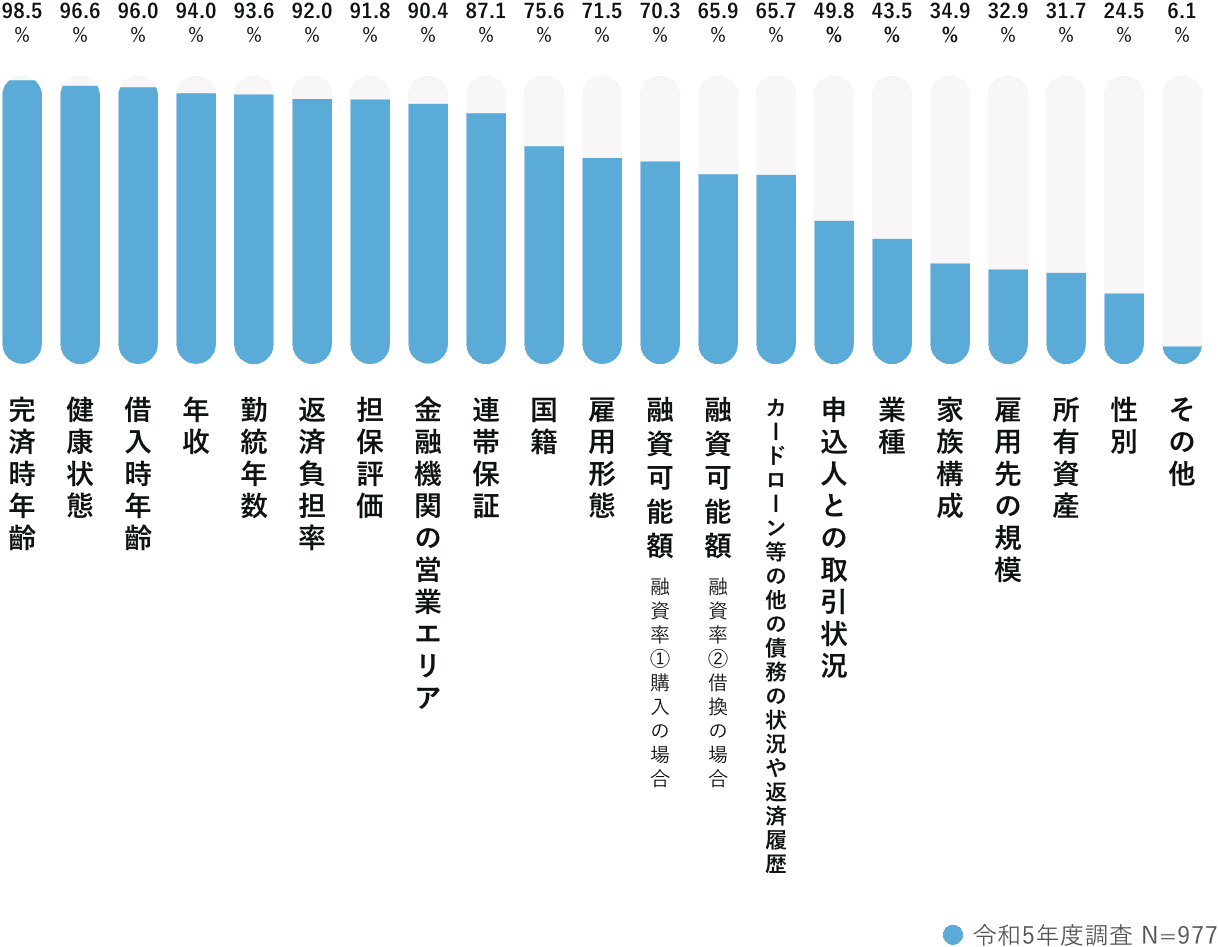

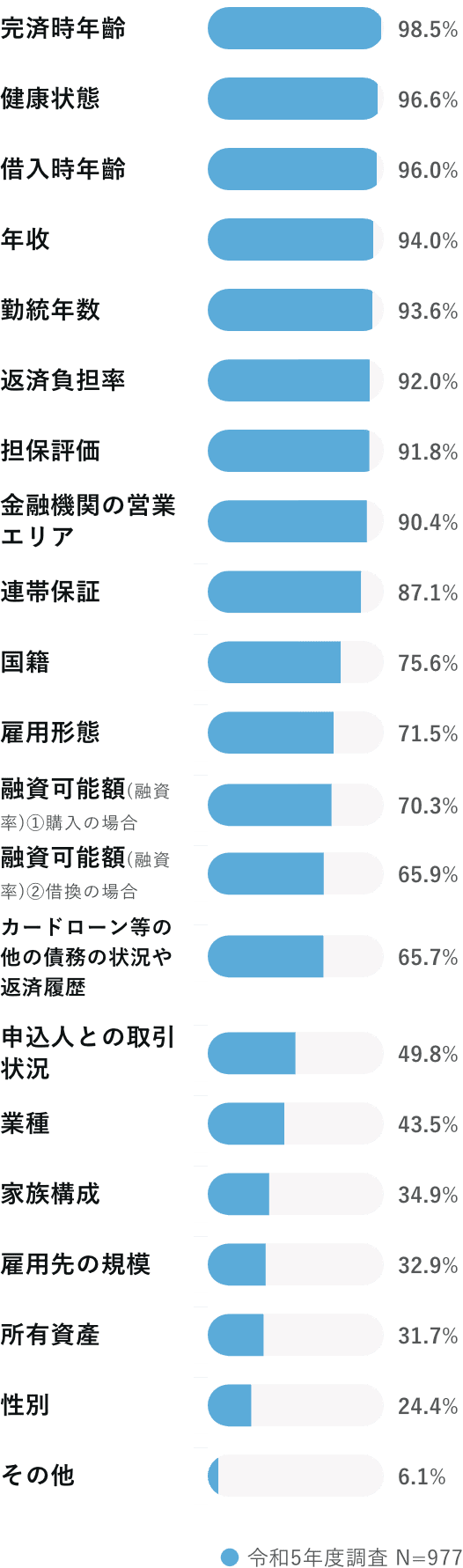

しかし結論から言うと、シングルマザーという理由だけでローン審査に落ちることはありません。各金融機関が住宅ローン審査で重視するのは、借り入れする人のシングルマザーという「家族構成」ではなく、あくまでも「返済能力」です。

国土交通省「令和5年度 民間住宅ローンの実態に関する調査」によると、金融機関が融資審査で最重要視する審査項目は、「完済時年齢」「健康状態」「借り入れ時の年齢」の3つがトップ、次に借り手の「年収」「勤続年数」「返済負担率」などが続きます。

「家族構成」を審査項目にあげた金融機関は全体の34.9%、さらに「性別」も全体の24.5%とかなり優先順位は低めです。このデータからも、金融機関は「シングルマザー」を理由に審査で落とすことはないといえます。

02シングルマザーが家やマンションを購入するときに検討すべきこと

シングルマザーのマイホーム選びで優先的に検討しておくべきポイントを解説します。

【住まい】検討しておくべきこと

シングルマザーのマイホーム選びで、優先的すべき条件は次の2点です。

子育てがしやすい環境が整っているか

シングルマザーのマイホーム選びでは、子育てに合った環境かどうかで候補を絞る必要があります。特に次のようなポイントに着目して、物件選びを進めてみましょう。

- 保育園、学校から近い距離にあること(できれば徒歩圏内)

- スーパーや病院、郵便局などの生活インフラが近くにあること

- 周辺環境の治安が良いこと(夜の人通りの少なさには注意)

- 通勤・通学アクセスが良いこと

- 防犯設備の整った住宅であること

もちろん、これらの条件全てを満たす住宅を見つけるのは難しく、条件の良い物件ほど相場が高くなってきます。予算的に、多少の妥協点を見つけることもやむを得ないでしょう。ただし、シングルマザー世帯にとって母子ともに安心して暮らせる環境作りは非常に重要です。生活の利便性と安全性を両立した物件を軸に、有力な候補をピックアップしてみましょう。

ライフステージの変化に対応しやすい住宅か

マイホームを購入したら、気軽に引っ越しはできません。転勤や子どもの転校などがあっても、賃貸のように自由に住み替えることは困難です。購入後に住み心地が悪くなったり、通勤通学に不便さを感じたりするリスクはできるだけ避ける必要があります。

特に子どもが小さい時にマイホームを購入する場合は、子どもの成長に合わせられる住環境を選ぶことを意識しましょう。子どもは小学生、中学生と成長すると自分の部屋が欲しくなるものですし、行動範囲も徐々に広がっていきます。将来的に子ども部屋を作るスペースのない狭小な間取りを選んでしまうと、母子ともに次第に住みにくい家になるかもしれません。成長した後の子どもとの暮らしを想定したうえで、余裕のある間取りを選びましょう。

【お金】検討しておくべきこと

マイホーム購入で知っておくべきなのが、住宅の購入費用以外にかかるお金です。

住宅購入以外にも費用がかかることを把握しているか

賃貸住宅では住宅の修繕費用、設備費用は大家さんが負担しますが、マイホームとなるとこれらすべての費用を自己負担しなければなりません。どんな建物であっても、年月が経つと水回りや外壁などが劣化してしまうものです。また、災害など不測の事態に備える必要もあるでしょう。いざという時に家を補修できる資金を準備しておかないと、家に何かあった時に住み続けることできなくなります。

修繕費用の他に、住宅の取得および維持にかかる税金も見過ごしがちな費用の1つです。「固定資産税」や「都市計画税」は毎年継続して課税される地方税です。さらに登記手続き時に支払う「登録免許税」、不動産の取得時に課される「不動産取得税」など、家を買う時に課税される税金も購入する物件によってはまとまった金額となります。

火災保険・地震保険など「保険料」の支払いも欠かせません。マンションの場合は「管理費」や「修繕積立金」などの毎月負担する費用もあります。

このような諸費用については、事前にどれくらいの金額になるかを把握しておくことが大事です。あと家計のやりくりで苦労することのないよう、余裕を持った資金計画を立てておきましょう。

03いくらぐらいの家やマンションが買える?年収別の借入可能額目安

シングルマザーがどれくらいの金額の住宅ローンを借りられるか、年収ごとでの借入可能額の目安を紹介します。

今回のシミュレーション例では、シングルマザーでも借り入れしやすい、全期間固定金利型の「フラット35」を想定しました。「フラット35」の金利は2024年時点で1.275%~3.270%、各年度の平均もだいたい1.3%台で推移していますので、今回は金利年1.3%、元利均等返済、返済期間35年間で計算しました。

【年収別の借入可能額】※金利年1.3%、元利均等返済、返済期間35年間でシミュレーション

| 年収 | 返済負担率30% |

|---|---|

| 年収100万円 | 843万円 |

| 年収150万円 | 1264万円 |

| 年収200万円 | 1684万円 |

| 年収250万円 | 2108万円 |

| 年収300万円 | 2529万円 |

| 年収350万円 | 2951万円 |

| 年収400万円 | 3372万円 |

| 年収450万円 | 3794万円 |

| 年収500万円 | 4215万円 |

なお返済負担率とは、「年収に占める年間返済額の割合」のことです。例えば年収300万円で返済負担率30%だと、年間返済可能額の上限は90万円、月に換算すると7万5000円が上限額となります。他の諸費用のランニングコストなどを加味すると、返済負担率は30%でシミュレーションするのが一般的です。おおよその借入可能額の目安の参考にしてください。

頭金(自己資金)の平均は2割

住宅ローンの審査においては、自己資金として一定の頭金を準備しなければなりません。近年は融資審査の基準が厳格になってきており、頭金なしの状態だと融資審査に通りにくくなっています。では具体的にどれくらいの資金を頭金として準備すればいいのでしょうか。

リクルート「2022年 首都圏新築マンション契約者動向調査」によると、住宅購入者の自己資金比率の平均は約22.1%でした。他の年を見ても20~25%前後が相場となっています。例えば2000万円の住宅ローンを組んだ場合、その20~25%にあたる400~500万円ほどを頭金として準備するイメージです。

ただし実際のマイホーム購入では、頭金以外にもさまざまな諸費用がかかります。事務手数料や登記費用、仲介手数料などが代表的です。こういった諸費用込みで住宅ローンを借りるケースも増えていますが、その場合はかかる諸費用に応じて購入金額の上限が下がってしまいます。

いずれにせよ、ある程度の頭金を準備してからマイホーム購入を検討したほうが無難です。最低でも借り入れ予定額の2割程度準備できるまでは、あせらず物件探しを続けてみましょう。

フラット35の活用も視野に

シングルマザーが利用しやすい住宅ローンの代表格が「フラット35」です。「フラット35」は返済期間が最長35年で年収制限がない点が大きな特徴。持病があっても借り入れしやすいなど、大手金融機関での借り入れが厳しい人でも利用しやすい条件がそろっています。

2024年3月からは子育て世帯を応援するためのプラン「フラット35子育てプラス」もスタートしました。子どもの人数に応じて借入金利を引き下げられる特別プランなので、お子さんが2人以上いる方はぜひ検討してみてください。

シングルマザーが住宅ローン審査を通りやすくするためのポイントについて、以下の記事でも詳しく解説しています。気になる人はぜひチェックしてください。

04シングルマザーが利用できる公的な支援・優遇制度

シングルマザー向けには公的支援制度が数多く用意されていますので、積極的に活用しましょう。

【貸付】母子父子寡婦福祉資金貸付制度

内閣府の子ども家庭庁が実施する母子家庭向けの貸付制度です。シングルマザー向けの事業支援や子どもの学費支援など、さまざまなカテゴリーがあり、いずれも低金利で借り入れができます。

住宅資金

シングルマザーが住宅を購入する場合に活用できるのが「住宅資金」のカテゴリーです。住宅の購入や補修、改築や保全・増改築などに必要な資金を低金利で貸付します。

●母子父子寡婦福祉資金貸付制度「住宅資金」

住宅を建設もしくは購入、補修・保全・改築・増築するために必要な資金を低金利で借り入れできます。

【限度額】150万円

【特別】200万円(災害や老朽化で補修工事が必要な場合)

【据置期間】6カ月

【償還期間】6年以内 特別(7年以内)

【利率】(保証人有)無利子 (保証人無)年1.0%

なお、申請や問い合わせは各地方公共団体の福祉担当窓口です。

【減税】ひとり親控除

納税者がひとり親の場合に、一定金額の所得控除を受けることができる控除制度です。令和2年度分から、所得税に適用されます。控除額は最大35万円です。

適用要件などは次のとおりです。

ひとり親控除

【適用要件】

- その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

- 生計を一にする子がいること

- 合計所得金額が500万円以下であること

(2)の子については、総所得金額48万円以下であること、親以外の同一生計者がいないことや他人の扶養親族になっていないことなどが要件となります。次に紹介する「寡婦控除」と混同しやすい点にご注意ください。

【減税】寡婦控除

離婚などでシングルマザーになった方に対する所得控除制度です。

「離婚または死別後、婚姻していない」、または「事実上の婚姻関係と認められる人がいない」方で「扶養家族のいる合計所得金額500万円以下」の方が対象となります。控除額は27万円です。

「ひとり親控除」との最大の違いは、対象者が婚姻しているかどうかという点です。「寡婦控除」は婚姻後の離婚や死別などが要件となりますが、「ひとり親控除」は婚姻の事実のないシングルマザーも控除対象となります。

【給付】児童扶養手当

シングルマザーなど、子どもを養育するひとり親に支払われる手当です。各地方自治体の福祉事務所に申請して支給を受けます。

支給要件は0〜18歳までの子どもを育てる母または父、父母に代わり養育にあたる祖父母など養育者も含まれており、その適用範囲は広めです。手当額は次のようになっています。

【支給額】※令和5年4月~

子ども一人当たり月額4万4140円(一部支給1万410~4万4130円)

子ども2人目は一人当たり全部支給で1万420円(一部支給は5210~1万410円)

子ども3人目以降は一人当たり全部支給で6250円(一部支給は3130~6240円)

窓口は各地方自治体の福祉課などで、支給開始後も毎年8月に現況届を提出する必要があります。マイホーム購入後の生活設計の助けとなりますので、要件に該当する方はすぐに手続きを行いましょう。

05シングルマザーが家やマンションを購入するメリット

シングルマザーがマイホームを購入するメリットをあげてみましょう。

子どもに資産を残せる

マイホームは自分の資産となり、住宅ローン完済後は家賃の負担もなくなります。万が一返済中に本人が病気や自己で働けない状態になったとしても、団体信用生命保険に加入しておけば安心です。保険金で残りの住宅ローンを完済できるので、子どもに負担はかかりません。資産としてのマイホームは自分の老後生活の基盤となるだけでなく、子ども世代へ残すことのできる大切な承継財産となるでしょう。

内装や間取りを自由に変更できる

間取りや内装、各種の設備を自分の好みで選択できるのは、マイホームならではのメリットです。もちろん、間取り変更も自由ですので、子どもの成長に合わせて住環境をリフォームすることもできます。賃貸だと何かとかかる制限もなく、ライフスタイルに合った暮らしを実現しやすいでしょう。

賃貸の家賃を払うよりも割安になる可能性も

賃貸かマイホーム、どちらが割安になるかは議論の尽きないところです。結論から言うと、長い期間で比較するならマイホーム購入の方が割安になります。賃貸と違って住宅ローン完済後は家賃の負担がなくなりますので、長く住む予定であれば思い切ってマイホーム購入に踏み切るのも賢い選択でしょう。

ただし、マンションの場合は住宅ローン完済後も管理費用や修繕積立金がかかる点に注意してください。戸建てでも、修繕費用を計画的に用意しておく必要があります。購入予定の物件によってもランニングコストはかなり違ってくるので、物件ごとに細かくシミュレーションしたうえで余裕のある資金計画を立てましょう。

06まとめ

シングルマザーがマイホームを購入するのは決して不可能ではありません。収入に合った予算を組み、控除制度や支援金などを活用しながら、マイホーム購入へ向けて計画を立てましょう。サイト内では、「今の家賃くらいだと、いくらの家が買えるの?」「家を購入すると、毎月の支払はどのくらい?」といった住宅ローンの疑問を解決してくれる住宅ローンシミュレーターを用意しています。

マイホーム購入は、ご自分だけでなくお子さんの将来にとってもメリットは大きいです。この機会に家族が幸せになれるマイホーム購入をぜひ検討してみてください。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。