土地の贈与税はいくらかかるのか?生前贈与の流れも合わせて解説

土地の贈与は、相続税の節税対策としても活用される法的な手続きです。今回は土地の贈与にともなう「贈与税」や、節税対策としての「生前贈与」などについての基礎知識やメリット、デメリットについて解説します。

- 01そもそも贈与税とは?

- 02贈与税の課税方式は「暦年課税制度」と「相続時精算課税制度」の2つ

- 暦年課税制度とは?

- 相続時精算課税とは?

- 03土地の贈与で贈与税がかかるケースとは?

- 【ケース1】共働きの夫婦が二人で不動産を購入した

- 【ケース2】親から土地の時価よりも安く売ってもらった

- 【ケース3】対価の支払いがないまま不動産の名義変更した

- 【ケース4】親から借金と一緒に贈与されても、贈与額の方が多い

- 【ケース5】共有名義の不動産を親が共有持分を放棄した

- 04贈与税の特例、贈与税がかからないケースは?

- 配偶者控除

- 生前贈与の非課税枠

- 住宅取得等資金贈与の非課税制度

- 法人からもらった土地に贈与税はかからない

- 親の土地の一部を無償でもらった、または借りたら贈与税はかからない

- 05土地の贈与税の計算方法

- 贈与財産価額を算出しよう

- 贈与税の税率は「特例贈与財産」と「一般贈与財産」で異なる!

- 06土地の贈与税の計算シミュレーション

- 特例贈与財産の計算例

- 一般贈与財産の計算例

- 土地の贈与税を節税するためには?

- 07生前贈与と相続の違い

- 生前贈与で得になる人とは

- 土地を生前贈与するメリット

- 生前贈与の手続き・流れは?

- 08専門家と相談しながら節税対策を考えよう!

01そもそも贈与税とは?

「贈与」とは、ある個人が金銭や不動産などの資産を他者へ譲り渡す法律行為のことを言います。資産を譲る側を「贈与者」、譲り受けた側を「受贈者」と呼びます。受贈者には親族だけでなく赤の他人や法人なども含まれ、贈与者は受贈者を自由に選ぶことができます。

この「贈与行為」に関して、譲り受けた財産の規模に応じて課税されるのが「贈与税」になります。納税者となるのは「受贈者」、つまり財産を譲り受けた側です。贈与税はもともと相続税を補完する目的で作られた経緯があるため、相続税とは制度的にも密接に関連します。相続税と似た部分も多く、例えば親から子どもへの贈与の場合には、さまざまな税制上の優遇措置が用意されています。

02贈与税の課税方式は「暦年課税制度」と「相続時精算課税制度」の2つ

贈与税には課税方式が2つあります。「暦年課税制度」と「相続時精算課税制度」です。原則「暦年課税制度」で計算しますが、一定の要件を満たすと「相続時精算課税制度」が選択できます。それぞれの方式について、簡単に説明しましょう。

暦年課税制度とは?

暦年課税制度は、毎年110万円までの贈与については非課税になる計算方式のことです。具体的には、1人の受贈者が1月1日から12月31日までの1年間に譲り受けた贈与額の合計から、110万円は控除額として差し引くというもの。つまり年間110万円の基礎控除があります。

この場合、贈与者および受贈者に特段の制限はありません。注意したいのは110万円の基礎控除額の考え方です。例えば贈与者が2人いたとして、2人から110万円ずつ贈与されて贈与額の合計が220万円になったとしても、非課税枠は110万円まで。暦年課税制度の非課税枠は、あくまで受贈者ごとに毎年、年間110万円までが設定されているという点を覚えておきましょう。

また暦年課税制度は、贈与税による節税対策の中でも堅実な方法の1つです。ただし毎年同じ金額を贈与していると、「定期贈与」とみなされることがあります。定期贈与になると合算額が贈与税の課税対象となってしまうので、同じ金額を毎年、同じ時期に贈与するのは避けましょう。

相続時精算課税とは?

贈与税のもう1つの課税方式です。具体的には60歳以上の父母(あるいは祖父母)から20歳以上の子ども(あるいは孫)に対して贈与した財産のうち、累積で2500万円までの分に関しては相続時まで非課税になるという制度です。もし贈与財産の価格が2500万円を超えた場合、通常の贈与税の税率と異なり、超えた金額に20%の贈与税が課せられます。

注意すべきは完全に非課税となるのではなく、その名の通り「相続時精算」があるということ。つまり相続が発生した際に、非課税となった 2500万円分は「相続財産」に加算され、相続税の対象になるのです。

03土地の贈与で贈与税がかかるケースとは?

ここからは土地の贈与では、どのような場合が課税対象となるのかを簡単に紹介していきましょう。

【ケース1】共働きの夫婦が二人で不動産を購入した

夫婦がお金を出し合ってマンションなどを購入し、登記名義が夫婦のうちどちらか1人となっている場合、後々贈与税がかかる可能性があります。例えば夫婦が共同で購入したにもかかわらず夫名義となっていた場合、あとから夫婦の共有名義にするには、「贈与」による「所有権移転」という形を取る必要があります。

この形だと単に名義変更のつもりが、妻への「贈与」に該当する法律行為となってしまい、結果的に贈与税がかかってしまうのです。さらに登記の際にかかる「登録免許税」も高額になります(固定資産税評価額の1000分の20)。従って共同で購入した不動産については、最初から共有登記を申請しておいた方がいいでしょう。

【ケース2】親から土地の時価よりも安く売ってもらった

親から子どもに対して、不動産を時価相場よりもかなり安く売って譲る場合には、贈与税がかかるのでしょうか。このケースは時価より「著しく低い」譲渡である「みなし贈与」とみなされ、贈与税がかかるケースになります。

問題はどの程度、相場から安ければ「著しく低い」とされるかという点です。判例(東京地裁・平成19年8月23日第562号)によれば、「著しく低い」とは「社会通念に従って判定する」となっています。ただしこの事件で争点となったのは、時価の8割ほどで定まる「路線価」が著しく低いかどうかでした。この判例では「路線価」は「著しく低い」に当たらないとされています。とりあえず時価の8割以下の値段で売却すると、「みなし贈与」と評価される可能性があると理解しておきましょう。

【ケース3】対価の支払いがないまま不動産の名義変更した

このケースも、先ほどの夫婦でマンションを共同購入した場合と同じ。名義変更のつもりが実際には「贈与」となりますので、贈与税の課税対象です。注意してほしいのは、登記手続きにおける「名義変更」とは、同じ人や法人の名前や住所が変わった時に行う法的手続きだという点です。別の人に名義が変わるのは「所有権移転」となり、無償で持ち主が変わったのであれば「贈与行為」として扱われます。

【ケース4】親から借金と一緒に贈与されても、贈与額の方が多い

例えばローンの残債が残っている家を、親から子どもへ贈与したというケースを考えてみましょう。家の時価が3000万円、ローン残債が1000万円あったとすると、この場合は時価からローン残債分を引いた2000万円について「贈与」とみなされます。贈与は実質的に受贈者が利益を得た分について、課税される点を押さえておきましょう。

【ケース5】共有名義の不動産を親が共有持分を放棄した

親と子どもの共有名義になっているマンションなどを子どもの単独名義にする場合は、親の共有持分を放棄して子どもの持分に加える、いわゆる「共有持分放棄」という手続きを取ります。この共有持分放棄ですが、法的にこれも所有権移転です。有償であれば「売買」、無償なら「贈与」となります。当然、所有権が移転した分(親の共有持分)については、贈与税の対象となります。

04贈与税の特例、贈与税がかからないケースは?

贈与税が面白いのは、さまざまな特例や減税措置によって非課税となるケースがいくつも用意されているところです。非課税となる代表的な特例や制度、ケースについて紹介していきましょう。なお具体的な非課税の仕組みついては、後ほど説明します。

配偶者控除

「おしどり贈与」とも呼ばれている特例制度です。婚姻期間が20年以上の長年連れ添った夫婦同士で、居住用の不動産を贈与した場合に適用されます。単にマイホームなどを譲り受けたケースはもちろん、新たな居住用の不動産を購入するための資金を贈与したケースも適用対象です。控除額は、贈与のあった年分の贈与税課税価格から最大で 2000万円となります。

この配偶者控除は、暦年課税制度の基礎控除と合算できます。結果的に配偶者控除の2000万円と、暦年課税制度の基礎控除110万円を合わせた2110万円が控除できることになります。

生前贈与の非課税枠

代表的な制度が2つあります。

- 暦年課税制度の基礎控除110万円

- 贈与税の課税方式の項目でも出てきた制度です。親子間だけでなく、他人や法人などから贈与を受けたとしても適用対象になります。なお注意すべき、毎年一定額の生前贈与を行っているケースです。「定期贈与」という法律行為に当たり、基礎控除の対象外となります。

- 相続時精算課税制度

- こちらも贈与税の課税方式の項目でも出てきた制度です。節税目的の場合は、相続財産の規模や相続税の減額措置などを考慮した上で活用する必要があります。

生前贈与については後ほど解説します。

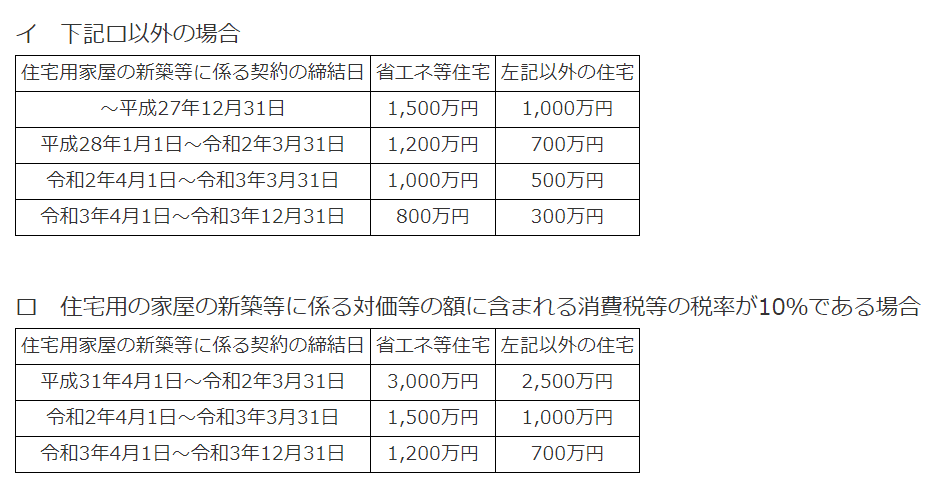

住宅取得等資金贈与の非課税制度

2015(平成27)年から2021(令和3)年までの間、祖父母や両親などの直系尊属から住宅取得資金として受けた贈与に対して非課税となる制度です。あくまでも居住用の不動産の購入資金として、贈与されたという点が重要になります。

限度額は新築等をする住宅用の家屋の種類ごとに「受贈者が最初に非課税の特例適用を受けようとする住宅用の家屋の新築等に係る契約の締結日」によって決まります。

2021(令和3)年4月1日から同年12月31日までに契約した住宅で、その住宅が省エネ等住宅であれば、非課税限度枠は最大 1200万円になります。

非課税限度額

出典:国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

大きなメリットとして、「相続時精算課税制度」と併用して活用できるため、その場合は最大で 3700万円まで非課税にできるという点(ただし前述した通り、省エネ、耐震基準を満たす住宅である必要があります)。デメリットは住宅の購入が対象なので土地だけの購入には使えないこと(住宅を建てるのに合わせて購入した土地であれば対象)や、住宅ローンの支払いには活用できないことです。

法人からもらった土地に贈与税はかからない

法人から個人へ土地などを贈与するケースは、会社の役員や従業員に対して行うパターンと第三者に行うパターンが考えられます。このケースでは、受贈者となった個人に関しては賞与や一時的な収入があったとみなされるため、贈与税ではなく「所得税および住民税の対象」となります。

親の土地の一部を無償でもらった、または借りたら贈与税はかからない

親の所有する土地の上に子どもが家を建てる、あるいは親が所有する家と土地のうち、家を子どもに生前贈与したというケースはよくあります。このような場合、通常は子どもから親が賃料を取ったりはしないはずですから、これは法律上では「使用貸借」契約です。

使用貸借はいわば無償での賃貸借契約ともいうべきもので、収益の出ない、経済的な価値自体はない契約と考えられています。そのため、贈与税は非課税です。ただし地代を受け取ったり権利金のやりとりがあったりすると、贈与税がかかることがあります。

05土地の贈与税の計算方法

土地の贈与税の計算方法は次の手順で算出できます。

- 贈与財産価額を算出する

- 課税価格を計算する

- 課税価格=贈与財産価額-110万円(基礎控除)

- 贈与税額を計算する

- 贈与税額=課税価格×税率-控除額

この段落では、計算に必要な「贈与財産価額」と「贈与税の税率」について解説します。

贈与財産価額を算出しよう

土地の贈与財産価額を算出する方法は2つあります。道路ごとに定められた1㎡当たりの「路線価」に、奥行価格補正率などを乗じて計算する方法が1つ。もう1つは路線価の定まっていない郊外や山地などで、固定資産税の算出に利用する「固定資産税評価額」と「評価倍率」を使って算出する方法です。

路線価で求める

「路線価」は毎年、国税庁が7月1日に公表する、道路に面した土地1㎡当たりの評価額のことです。路線価を利用して土地や宅地を評価する方法を「路線価方式」と呼び、相続税や贈与税の計算で採用されています。各地の路線価については国税庁のHP上にある「路線価図・評価倍率表」で確認できるので、気になる方は調べてみてください。

路線価方式による贈与財産価額の算出方法の基本計算式は次のようになります。

贈与財産価額=路線価×奥行価格補正率×地積(㎡)

「奥行価格補正率」という新たな指標が出てきましたが、これは道に近い土地ほど価格が高く、道から離れた奥の土地は安くなることを勘案して定められている指標です。これも国税庁のHPの「奥行価格補正表」で確認できます。

仮に路線価が20万円、奥行価格補正率が95%、面積120㎡の土地だったとすると、この土地の贈与財産価額は次のようになります。

20万円×95%×120= 2280万円

倍率で求める

道路があまり通っていない土地の場合、路線価から土地の価額を算出ができません。その場合は、固定資産税の計算で使う指標「固定資産税評価額」を使って計算します。計算式は次の通りです。

贈与財産価額=固定資産税評価額×評価倍率

固定資産税評価額は各市区町村が決定しており、各自治体の窓口や毎年送られてくる「納税通知書」で確認できます。評価倍率は国税庁が決めていますので、国税庁のHPで確かめておきましょう。

仮に固定資産税評価額が 3000万円、評価倍率が1.1倍だとすると、贈与財産価額は次のようになります。

3000万円×1.1=3300万円

宅地に関しては、評価倍率1.1倍という指標が多い点にも注目しましょう。固定資産税評価額は時価の70%くらいの価格に設定されているため、相続税評価額(これが贈与税評価額とだいたい同じで時価の80%ほどに設定されている)とのバランスを考慮しています。固定資産税評価額から相続税評価額を求めようとすれば7分の8倍、すなわち0.8÷0.7≒約1.13となることから、評価倍率が1.1倍となるケースが多いのです。

贈与税の税率は「特例贈与財産」と「一般贈与財産」で異なる!

贈与財産価額が算出できたら、基礎控除の110万円分を差し引き、その価額に定められた税率を乗じていきます。その際に、贈与税の税率には大きく分けて2つの基準があることを理解しておきましょう。その基準は「特例贈与財産」と「一般贈与財産」です。

特例贈与財産とは?

「特例贈与財産」とは、直系尊属(両親、祖父母など)から、20歳以上の直系卑属(子どもや孫など、贈与した年の1月1日に20歳以上であることが要件)に対して譲られた贈与財産のことを言います。

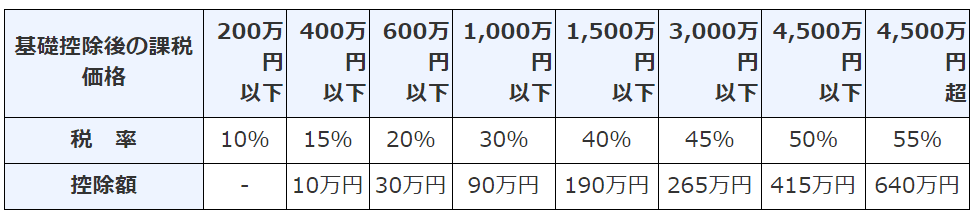

特例贈与財産用(特例税率)の速算表

基礎控除の贈与財産は、贈与した年の1月1日から12月31日までに譲り受けた財産全ての総額です。もちろん土地などの不動産だけでなく、現金や金融証券などの財産も含まれます。

一般贈与財産とは?

「一般贈与財産」は、贈与財産のうち「特例贈与財産」に該当しないもの全てが対象になります。注意したいのは夫婦間や兄弟・姉妹、そして親から子どもへの贈与のうち子どもが未成年者の場合などは、一般贈与財産に当たる点です。税率は以下のようになります。

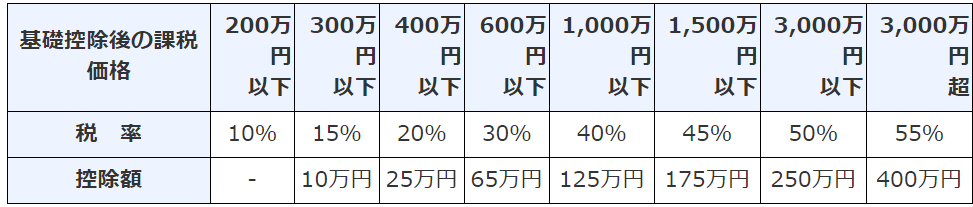

一般贈与財産用(一般税率)の速算表

特例贈与財産に比べると税率設定が高く、控除額は少なくなっています。

06土地の贈与税の計算シミュレーション

それでは具体的に簡単な事例を用いて、土地の贈与税の計算シミュレーションを行ってみましょう。実際はもっと複雑ですが、イメージをつかんでおくだけでも非常に有益です。今回、贈与する土地は以下のように設定しました。

【贈与する土地】

- 宅地120㎡

- 正面路線価20万円

- 奥行価格補正率90%

特例贈与財産の計算例

親から成人の子どもへこの土地を贈与すると仮定すると、この贈与財産は「特定贈与財産」です。贈与財産の計算手順をおさらいすると

- 贈与財産価額を算出する

- 課税価格を計算する

- 課税価格=贈与財産価額-110万円(基礎控除)

- 贈与税額を計算する

- 贈与税額=課税価格×税率-控除額

この計算手順を頭に入れて、まずは贈与財産価額を算出していきましょう。

土地の贈与財産価額が路線価方式で計算できる場合、

贈与財産価額=路線価×奥行価格補正率×地積(㎡)

ですので、今回の事例では20万円×90%×120㎡= 2160万円が贈与財産価額となります。

ここから基礎控除額110万円を差し引いた金額が課税価額となるので、2160万円-110万円=2050万円が課税価額となります。

特例贈与財産の税率は1500~3000万円で45%、控除額は265万円ですから、ここから贈与税額が計算できます。贈与税額は (2050万円×45%)-265万円=657万5000円となります。実際には住宅取得等資金贈与の非課税制度も活用するので、贈与税額657万5000円そのまま納税するケースは少ないです。しかし基本的には、上記の手順で計算していくことを押さえておきましょう。

一般贈与財産の計算例

今度は上記と同じ条件の土地を、夫婦間で贈与した場合で計算してみましょう。特定贈与財産の計算と違ってくるのは、税率です。今回の税率は一般贈与財産の税率50%、控除額250万円ですので、(2050万円×50%)-250万円=775万円が贈与税額となります。ただし夫婦間の贈与で配偶者控除(おしどり贈与)の要件に適用される場合、最大2000万円までが非課税となることから、実質的に贈与税額は0円となるケースがほとんどです。

土地の贈与税を節税するためには?

土地の贈与税を節税するためには、非課税枠の大きい控除制度を活用することがカギとなります。

特に活用したいのは以下の2つです。

- 配偶者控除(おしどり贈与)

- 住宅取得等資金贈与の非課税制度

いずれも居住用の不動産であることが適用要件にはなりますが、家族が同居している不動産を生前贈与する場合はかなりお得な控除制度です。

07生前贈与と相続の違い

生前贈与は、相続税対策と連動して行われることが多く、贈与税と相続税、どちらの方が高額になるかを考慮した上で、生前贈与を選択するかどうかを判断しなければなりません。一般的に同じ財産を対象とした場合、贈与税の方が相続税よりも税率は高くなります。

では、あえて生前贈与をした方が良い場合はどんなケースでしょうか。そのカギを握るのは「相続時精算課税制度」による贈与税の 2500万円控除です。この制度と相続税の基礎控除制度を活用できる場合は、大幅な節税につながるケースがあります。

生前贈与で得になる人とは

生前贈与で得になる人は、以下のケースに当てはまる人が代表的です。

- 相続税の基礎控除額を少し上回る資産のある人

- 相続税の基礎控除額は 3000万円+相続人×600万円

- 相続税の基礎控除額内の資産のうち、一部を早めに子ども(直系尊属)に譲りたい人

例えば3000万円の財産のある親が、子どもに財産を譲るケースを考えてみましょう。この場合、子どもが資金を必要としていて1000万円を生前贈与したいのであれば、相続時精算課税制度を活用することで贈与税を0円にできます。相続が発生すると、この1000万円分は相続財産に加算されますが、相続財産の基礎控除額は3600万円(相続人が1人の場合)となるため、結果的に贈与税も相続税も払わなくて済みます。

もう1つは基礎控除110万円の活用です。相続財産が基礎控除額よりも少し大きい金額である場合、そのオーバー分を何年かに分けて110万円以下の金額で生前贈与するのです。こうすることで、相続税と贈与税のどちらも支払わなくて済みます(ただし、定期贈与にならないように工夫することが必要)。

土地を生前贈与するメリット

相続税との関連を考えた上で、トータルで見てお得になるかを考えなければならないのが生前贈与です。では土地を生前贈与した方が良い場合をいくつか挙げてみましょう。

贈与対象の土地に賃貸収入が生じている場合

賃貸アパートは収益性のある不動産です。こうした資産は生前贈与によって家賃収入などの利益も承継されることになります。相続税や贈与税による負担以上の利益が出るのであれば、生前贈与した方がメリットは大きいでしょう。

値上がりが期待できる土地を譲りたい場合

将来的に値上がりが期待できる土地であれば、生前贈与によって相続税の節税になることがあります。相続税精算課税制度によって相続時に贈与財産分を持ち戻すのですが、このとき加算されるのは贈与時の時価です。相続時の時価の方が大幅に上がっている場合は、それだけ相続税の減税につながるというわけですね。

贈与する相手を選びたい場合

これは節税とは関係なく、相続人(妻や子ども、兄弟、両親など)以外の人に土地などを譲りたいと考えている場合です。贈与は基本的に好きな相手に資産を譲れるので、第三者や法人などへ贈与できます。ただし相続発生前1年間に行った贈与に関しては、相続人による遺留分減殺請求権(相続人の相続財産への期待を守る権利)の対象となることがあります。相続人へ財産を譲りたくない場合などは注意しましょう。

生前贈与の手続き・流れは?

不動産の生前贈与の手続きは次のような手順となります。

不動産贈与契約書の作成

生前贈与は「贈与契約」という法律行為です。不動産を贈与で譲る場合は「贈与契約」を結んだ上で、不動産の「所有権移転登記」を申請する必要があります。まずは贈与契約書をきちんと作成しておきましょう。

その際には該当する不動産の登記事項証明書を確認して、所在や家屋番号、種類、構造や地積などを記載。契約内容に不備がないよう必要事項を記入します。不動産売買契約と同じく、贈与契約書の締結でも実印を押印することが一般的です。

登記申請

司法書士に依頼すると、必要書類について説明があります(準備してくれることも多いです)。基本となる必要書類は、次の通りです。

- 登記申請書

- 贈与者の印鑑証明書(法務局提出時点で発行後3カ月以内のもの)

- 贈与対象となる不動産の登記識別情報(または登記済権利証)

- 贈与対象となる不動産の固定資産評価証明書

- 受贈者の住民票

印鑑証明書と住民票および固定資産評価証明書は、市区町村の役所で入手できます。登記識別情報は、12ケタの英数字からなる権利者だけに知らされる暗証番号のようなものです。2005(平成17)年3月7日より「登記済権利証」(通称、権利書とも言われる)に変わって交付されており、それ以前に取引した不動産については、「登記済権利証」を準備する必要があります。登記識別情報が手元にない場合は、法務局に申請すれば交付してもらえます。

贈与税の申告・納税

贈与を受けた人(受贈者)が、自分の住所地を管轄する税務署に対して申告します。期間は贈与を受けた年の翌年2月1日~3月15日の間です。基本的に贈与税申告書に必要事項を記入して提出します。各種の控除や相続時精算課税制度を利用する場合は、それぞれの届け出書や計算明細書などの必要書類を添付する必要があります。税金の納付は現金やコンビニ、クレジットカード、e-Taxを利用したインターネット上からも可能です。

08専門家と相談しながら節税対策を考えよう!

今回は土地の贈与税の基礎知識について説明してきました。そもそも「贈与」とはどんな法律行為なのか、また相続税の補完としての役割があること、そして節税につながる人とそうでない人がいることなどを大筋で理解しておいてください。

贈与税自体の計算はそれほど難しくはないものの、相続税とセットで節税になるかを検討する場合はなかなか複雑です。実際に贈与を検討する際には専門家などと相談した上で、ベストな方法を選択していきましょう。

監修:新井智美

CFP®/1級ファイナンシャル・プランニング技能士

プロフィール

トータルマネーコンサルタントとして個人向け相談の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、年間100件以上の執筆・監修業務を手掛けている。

関連キーワード