はじめての住宅ローン

夫婦で払う

住宅ローンって

ありですか?

ペアローンと連帯保証と連帯債務。

夫婦で住宅ローンを組むなら

どれがお得?

新井智美

トータルマネーコンサルタント/

CFP/1級ファイナンシャルプランニング技能士

夫婦で組むケースも増えている住宅ローン。その特徴について見てみましょう。

Contents 1st

ペアローン

とは?

- ペアローンの概要

- ペアローンの借入比率の決め方

- ペアローンを組むための

手順と必要書類 - まとめ

Contents 2nd

夫婦の住宅ローン

種類とメリット・

デメリット

- ペアローンの

メリット・デメリット - 連帯保証人型の

メリット・デメリット - 連帯債務型の

メリット・デメリット - まとめ

Contents 3rd

自分に合った

支払方法は?

- ペアローンに向いている人と

ケーススタディ - 連帯保証人型に向いている人と

ケーススタディ - 連帯債務型に向いている人と

ケーススタディ - まとめ

- ペアローン Q&A

ペアローンとは?

いったんは

諦めたけど…

あの家、

二人なら

いけるかも?

住宅ローンの借入金額は、共働き世帯であれば、2人の収入を合わせて申し込むことで増やすことができます。

Contents

- ペアローンの概要

- ペアローンの借入比率の決め方

- ペアローンを組むための

手順と必要書類 - まとめ

ペアローンとは? #1

夫婦で借りる住宅ローンは3通り

最近では夫婦の共働きが増えていることもあり、住宅ローンを夫婦で借りるケースも増えてきました。

夫婦で住宅ローンを借りるパターンは大きく3つあり、それはペアローン、収入合算と呼ばれる連帯保証型、連帯債務型です。

それぞれの詳細特徴について、まずはペアローンから解説していきます。

ペアローンを活用できる

ケース

ペアローンを組むのが必要になるケースは、一人の年収では希望している住宅ローンの借入額が届かず、ペアローンを組むことで希望額に達する場合、または借入額を増やす場合です。

住宅ローンを借りるためにはまず審査に通過する必要があります。審査項目は年齢や雇用形態などさまざまあり、年収も審査項目の重要な一つです。ほかの審査項目基準にも満たしていることも大切ですが、年収が希望額に対して負担が大きいと判断された場合には住宅ローンを借りられない、もしくは希望額を減らされてしまいます。

希望額を減らされてしまった場合は

ペアローンも検討

そうなると、自分たちが希望していた物件を購入することが厳しくなってしまいます。希望していた物件を諦めて別の物件を探すことも一つの選択肢として考えられますが、ほかにも対策方法はあります。

それが夫婦でペアローンを組むことです。希望額まで届く可能性があったり、借入額を増やして当初の予算よりも金額が高い物件を購入したいときは、ペアローンを組むことが一つの手段となるでしょう。

ちなみに単独でローンを組む場合とペアローンの場合の年代別借入額(中央値)は以下のとおりです。

| 単独 | ペアローン | |

|---|---|---|

| 全年代 | 2373万円 | 2833万円 |

| 20代 | 2167万円 | 4100万円 |

| 30代 | 2858万円 | 3412万円 |

| 40代 | 2482万円 | 2810万円 |

| 50代 | 2336万円 | 2558万円 |

| 60代 | 2154万円 | 2661万円 |

参考:令和の“住まい”と住宅ローン事情(2024年)|三井住友信託銀行、三井住友トラスト・資産のミライ研究所

この表を見ると、年代によっては1.9倍もの差が出ていることがわかります。また、一番差が大きいのは20代で、年齢が高くなるにつれ単独でローンを組む場合とペアローンで組む場合の差が少なくなっています。

では、一人で組むローンとペアで組むローンにはどのような違いがあるのでしょうか。ペアローンの仕組みを細かく見ていきましょう。

ペアローンの仕組み

ペアローンは夫婦それぞれに別の住宅ローンを組みます。つまり、一人で住宅ローンを借りる場合は契約が1本でしたが、ペアローンになると2本になります。図で表すと以下の通りです。

例:夫婦で4000万円を借り入れする場合

仮に住宅ローンを4000万円借りる場合、夫が3000万円、妻が1000万円借りるとします。夫も妻もそれぞれが住宅ローンの契約者となり、さらにお互いが相手の連帯保証人になることが求められます。これは住宅ローン契約者が住宅ローンを返済できない場合に責任を追うためです。

契約が2本のため印紙代・手数料もそれぞれかかる

ペアローンは先述したように契約が2本になるため、住宅ローンを契約するのに必須な印紙代や事務手数料もそれぞれ2倍になるので注意しましょう。

また、ペアローンにすることで気になるのが団体信用生命保険や住宅ローン控除、所有権ではないでしょうか。それらについても解説していきたいと思います。

ペアローンにおいての

団体信用生命保険

ペアローンの場合の団体信用生命保険は、夫婦それぞれ住宅ローンの契約をするため、どちらも加入することになります。ですから、どちらも団体信用生命保険に加入できることが条件になりますので、夫婦共に健康状態が良好である必要があります。

夫が万が一のときは、夫の住宅ローンは団体信用生命保険によって返済されますが、残された妻の方の住宅ローンはそのまま残ります。

ペアローンにおいての住宅ローン控除

ペアローンの場合ですと、それぞれが住宅ローンの契約者となるため、夫婦ともに住宅ローンの控除が適用されます。夫婦2人分の住宅ローン控除が適用されるのはメリットといえます。

ペアローンは住宅ローンの借入額を増やせるだけでなく、節税効果としても組む価値があります。

所有権について

夫婦それぞれで住宅ローンを組むため、住宅の所有権が共有名義となり、出資した割合(住宅ローンを組んだ割合)がそれぞれの持分となります。今回の借入金額の例で考えると、仮に物件が4500万で、4000万円の借り入れに対して夫が3000万円、妻が1000万円と頭金500万だとすると、夫の持分は67%、妻が33%所有していることになります。この所有権の持分を登記することになるのです。

ここで注意したいのが、住宅ローンの借入金額の割合と住宅の持ち分割合が合わないと、贈与税が課税される可能性があることです。

特徴まとめ

ペアローンの概要について表にまとめると以下の通りです。

| 住宅ローン契約 |

|

|---|---|

| 住宅ローン控除 |

|

| 団体信用生命保険 |

|

| 所有権 |

|

ペアローンとは? #2

次にペアローンの借入比率の決め方についてご説明します。ペアローンを組む際に迷うのが、夫婦どちらがどのくらいローンを借り入れるかが迷うところです。ペアローンでどちらがどれだけ組むかの判断材料は主に2つあります。それは「住宅ローン控除」と「住宅と土地の持ち分」です。

どちらがどれだけ組むか

の判断材料

- 住宅ローン控除

- 住宅と土地の持ち分

- 住宅ローン控除

まず住宅ローン控除についてですが、ペアローンを組むにあたって住宅ローン控除ができるだけ多く受けられる金額から検討することをオススメします。住宅ローン控除は年末の住宅ローン残高の0.7%が戻ってきて、年間で最大21万円(認定住宅の場合は35万円)が控除されます。

住宅ローン控除制度概要

・共通

| 控除率:0.7% 所得要件:2000万円以下 床面積要件:50㎡以上※1 |

・新築住宅

| 2023~ 2024年 | 2025年 | |

|---|---|---|

| 控除 期間 | 13年間 | 認定住宅等:13年間 |

| それ以外:10年間 | ||

| 最大 控除額 | 認定住宅等: 5000万円×0.7%×13年=455万円 | 認定住宅等: 5000万円×0.7%×13年=455万円 |

| それ以外: 3000万円×0.7%×13年=273万円 | それ以外: 2000万円×0.7%×10年=140万円※2 |

|

| ローン限度額 | 認定住宅等:4000万~5000万円 | 認定住宅等:3000万~4500万円※3 |

| それ以外:0円※3 | それ以外:0円※4 |

・中古住宅

| 2023~ 2024年 | 2025年 | |

|---|---|---|

| 控除 期間 | 10年間 | |

| 最大 控除額 | 3000万円×0.7%×10年=210万円 | |

| ローン 限度額 | 認定住宅等:3000万円 | |

| それ以外:2000万円 | ||

- 1 新築の場合で、2023年までに建築確認が終了したものにおいては40㎡(所得要件1000万円以下)

- 2 2023年までに新築の建築確認が終了したものに限る

- 3 長期優良住宅・低炭素住宅の場合:4500万円、ZEH水準省エネ住宅の場合:3500万円、省エネ基準適合住宅の場合:3000万円

- 4 長期優良住宅・低炭素住宅の場合:5000万円、ZEH水準省エネ住宅の場合:4500万円、省エネ基準適合住宅の場合:4000万円

税金支払い額によって控除額が

異なるため注意

必ず残高の0.7%が戻ってくるわけではなく、支払っている所得税および住民税によって控除額が決定されます。例えば、年末の借入残高が 3000万円で、その0.7%となると21万円の控除額となりますが、所得税を20万しか支払っていなければ所得税から控除されるのは20万円となり、所得税から引き切れなかった部分については住民税から引かれることとなります。

Webで控除額のシミュレーションもおすすめ

このように納めている所得税額および住民税額によっては控除されない部分も出てくるため、夫婦それぞれでどのくらい所得税および住民税を支払っているのか計算して、控除枠を最大限使いきれるように、借入比率を決めるようにしましょう。

住宅を購入する会社の担当者や専門家に相談するのもいいですし、インターネット上でも住宅ローン控除の金額をシミュレーションできるものを利用するのもオススメです。

- 住宅と土地の持ち分について

次に住宅と土地の持ち分についてですが、夫婦でどちらがどの程度を持ち分にしたいのか話し合う必要があります。持ち分について迷った際にも専門家などに相談するといいでしょう。

ペアローンとは? #3

次にペアローンを組むための手順と必要書類についてご紹介していきます。

ネット銀行Aの契約手順

ネット銀行Aの手順を見てみると、通常の1本で組む住宅ローンと同様に仮審査と本審査があります。

まず仮審査は2人が別々に申し込む必要があります。借入希望額はそれぞれの借入希望額を入力します(全部で4000万円を借りて、夫が2500万円、妻が1500万円借りるとしたら、借入希望額のところには夫は2500万円、妻は1500万円と入力)。

仮審査に通過したら次に本審査です。仮審査が通過すると、それぞれに銀行から申込書類一式が送られてきます。2人分の申込書と必要書類を銀行へ送り審査が開始され、本審査にも通過すれば銀行との契約手続きとなります。

ネット銀行Aの必要書類

次に、ネット銀行Aのペアローンを申し込むために必要な書類を見ていきます。

- 申込書類

-

- ローン借入申込書

- 個人情報の取扱いに関する同意書兼表明および確約書

- 本人確認書類

-

- 住民票の写し

- 健康保険証

- 運転免許証またはパスポート

- 所得証明できる書類

-

- 源泉徴収票や確定申告書など

※ 職業によって異なる

- 源泉徴収票や確定申告書など

- 物件関係書類

-

- 売買契約書や重要事項説明書など

ペアローンだからといって特別な書類が必要になるわけではありません。

必要書類は上記の通り通常の1本で組むときの書類と大きな違いはありませんが、それぞれローンの申込みをするため、物件関係書類以外はそれぞれ2通ずつ必要になります。

金融機関によって、店頭での申し込みの場合は不動産会社や建築会社が手続きや必要書類の案内をしてくれるところがほとんどなので、指示に従って手続きをしましょう。

まずはネットで簡単に

住宅ローン事前審査申し込みを

これから住宅ローンを選ぶ人は、事前審査結果が早くわかるWebサービスがおすすめです。

『スゴい速い住宅ローン審査』では、わずか数分で金融機関の事前審査結果がWebでわかります。

添付書類も不要で今すぐ申込むことができます。

審査に不安な方へ保証会社の保証をプラスした保証審査や、お得な金利で早く借りたい方への審査(金融機関による事前審査)を提供しているためおすすめのサービスとなっております。

ペアローンとは?

- 夫婦2人でそれぞれ住宅ローンの契約を行う

- 住宅ローン契約が2本となるため、諸費用が2倍となる

- ペアローンにすることで、借入希望額を増やすことができる

- ペアローンを利用する場合は、夫婦それぞれが団体信用生命保険へ加入することが必要

- ペアローンを利用することで、夫婦それぞれが住宅ローン控除の適用を受けることができる

夫婦の住宅ローン種類と

メリット・デメリット

仕事は?

老後は?

もしもの時は?

夫婦で始める

住宅ローンの

カタチ

夫婦で住宅ローンを組む場合、ペアローン以外にどのような方法があるのでしょうか?

それぞれの特徴、メリット・デメリットをしっかりと理解しておきましょう。

Contents

- ペアローンの

メリット・デメリット - 連帯保証型の

メリット・デメリット - 連帯債務型の

メリット・デメリット - まとめ

夫婦のローン種類 #1

夫婦で借りる住宅ローン種類は主に3種類

- ペアローン

- 収入合算 連帯保証型

- 収入合算 連帯債務型

夫婦で住宅ローンの種類はペアローンだけでなくほかにも方法はあります。借入額が増やせるためメリットが多そうですが、デメリットもつきものです。ここでは夫婦で借りる住宅ローンの種類とそのメリットとデメリットについて紹介します。それぞれの特徴やメリットなどを確認して、自分たちに合った住宅ローンの組み方を選んでいきましょう。

それぞれの特徴をまとめると以下となります。

| ペアローン | 収入合算 | ||

|---|---|---|---|

| 連帯保証型 | 連帯債務型 | ||

| 契約者 | 夫・妻 | 夫 | 夫 |

| 住宅ローン控除 | 夫・妻 | 夫 | 夫・妻 |

| 団信加入 | 夫・妻 | 夫 | 夫・(妻)※ |

| 所有権 | 夫・妻 | 夫 | 夫・妻 |

※フラット35など金融機関により加入可能

ペアローンのメリット

- 住宅ローン控除を夫婦それぞれで受けることができる

- 借入額を増やすことができる

住宅ローン控除を夫婦それぞれで受けることにより、控除枠を最大限に利用することが可能になるため、節税効果も期待できます。

また2人でローンを組むことで借入額を増やすことができ、希望する物件の条件をより上げることができます。

ペアローンのデメリット

- 印紙代や事務手数料などの費用が2倍になる

- どちらかが退職してしまっても支払いは変わらず、かつ退職した方は住宅ローン控除が受けられなくなってしまう

印紙代・事務手数料が2倍になるのは、契約をそれぞれ行うため、印紙代や事務手数料などが2人分かかってしまいます。

また、退職後の支払については、例えば、妻が出産や介護で退職してしまったとしても支払いはそのまま続きます。また、退職するということは収入がなくなり、所得税を支払いませんので住宅ローン控除が受けられなくなります。そのため夫しか控除が適用されなくなってしまうのです。

夫婦のローン種類 #2

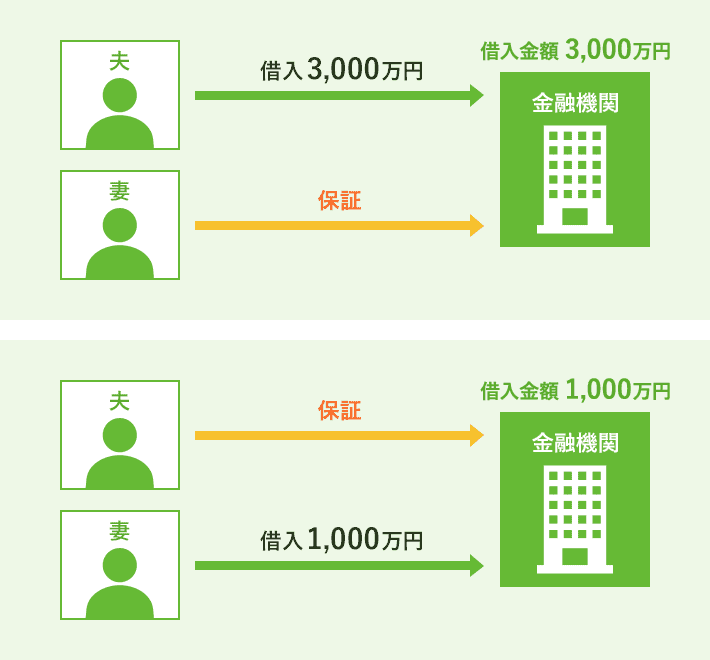

連帯保証型の仕組み

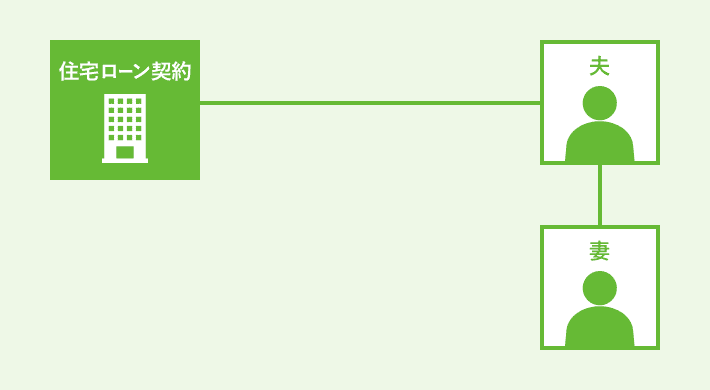

連帯保証型はペアローンとは異なり、住宅ローンを契約するのは一人です。例えば夫が住宅ローンを契約したとします。配偶者である妻が連帯保証人となり、万が一契約者である夫の返済が滞った場合は、連帯保証人である妻に支払いの義務が生じます。

連帯保証型の特徴

連帯保証型の特徴は以下のようになります。

| 住宅ローン契約 |

|

|---|---|

| 住宅ローン控除 |

|

| 団体信用生命保険 |

|

| 所有権 |

|

連帯保証型のメリット

- 借入額を増やせる

- 諸費用などの負担は一人分で済む

借入額は、金融機関によっては連帯保証人がパートであっても収入合算ができるところもあります。

ペアローンは契約が2本になるため諸費用負担が2倍ですが、連帯保証型は1本なので諸費用の負担を減らすことができます

連帯保証型のデメリット

- 連帯保証人は住宅ローン控除が適用されない

- 連帯保証人は団体信用生命保険に加入ができない

収入合算をしても住宅ローン控除が適用されないため、収入があり所得税を支払っている人にとっては節税効果は見込めず、デメリットになってしまいます。

団体信用生命保険に加入できないため、収入を合算していますが、連帯保証人に万が一ことがあっても何も保証されません。

夫婦のローン種類 #3

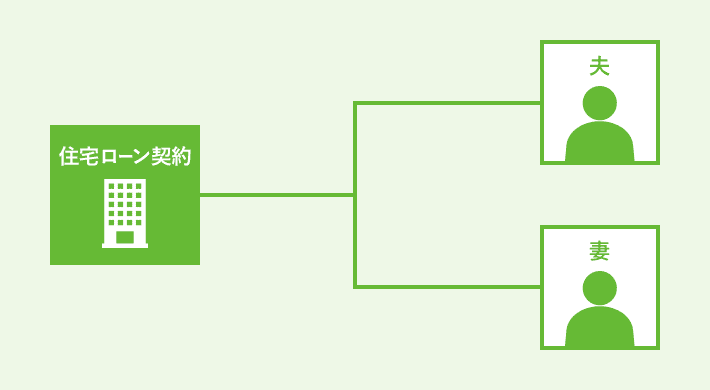

連帯債務型の仕組み

連帯債務型は、主な住宅ローン契約者と連名で1本の住宅ローンを契約します。夫が主たる住宅ローンの契約者だとすると、配偶者である妻は連帯債務者として全額の債務を負います。

連帯債務型の特徴

連帯債務型の特徴は以下のようになります。

| 住宅ローン契約 |

|

|---|---|

| 住宅ローン控除 |

|

| 団体信用生命保険 |

|

| 所有権 |

|

ペアローンとの違い

ペアローンとの違いはペアローンは夫婦それぞれで契約するため、住宅ローンの契約は2本になりますが、連帯債務型は契約はあくまでも夫の1本のみです。また契約は1本ですが、連帯債務者はペアローンと同様に住宅ローン控除の適用を受けることができます。

そのほかにもペアローンとの違いはあり、団体信用生命保険についてはフラット35であれば連帯債務者も加入できますが、一般の民間住宅ローンでは連帯債務者は団体信用生命保険の加入対象者とならないため注意が必要です。

連帯保証型との違い

また、連帯保証型との違いは、連帯債務型であれば連帯債務者である妻も住宅ローン控除が受けられたり、住宅や土地の所有権の持ち分を登記できますが、連帯保証型に関してはどちらもできません。これが連帯保証型と連帯債務型の大きな違いです。

連帯債務型のメリット

- 諸費用の負担を抑えながらも、住宅ローン控除が適用される

- 収入合算をすることができる

ペアローンとは異なり、連帯債務型は契約が1本であるため、諸費用の負担を減らすことができます。その上住宅ローン控除も適用されるため、節税効果も期待できます。

諸費用の負担を抑えつつも、収入合算をして借入額を増やすことができます。

連帯債務型のデメリット

- 取り扱っている金融機関が限られているため、借り入れする金融機関が限られる

- 連帯債務者は一般の金融機関だと団体信用生命保険に加入できない

ペアローンと連帯保証型は取り扱っている金融機関は多いですが、連帯債務型に関しては取り扱いの金融機関が少なくなります。もし連帯債務型を選ぶとなると住宅金融支援機構のフラット35、もしくは一部の金融機関になります。

一般の金融機関を選ぶとなると、団体信用生命保険の加入対象になりません。ただし、フラット35であれば「デュエット」という団信があり、加入の際には金利に0.18%が上乗せされます。

夫婦のローン種類

- 夫婦で借りる住宅ローンには「ペアローン」

「収入合算(連帯保証型)」「収入合算(連帯債務型)」の3つがある - 連帯債務型を取り扱っているのは、フラット35および一部の民間の金融機関のみ

- 収入合算の場合は、契約者が夫婦のどちらか1人となるため、諸費用の負担を削減できる

- 連帯保証型では、団体信用生命保険への加入や住宅ローン控除の適用はないが、連帯債務型の場合はどちらも利用することができる

自分に合った

支払方法は?

私たちに

合った

ローンの

見極め方、

教えて!

自分たちのライフプランを考慮しながら、どの方法が一番適しているかを決めることが大切!

Contents

- ペアローンに向いている人と

ケーススタディ - 連帯保証型に向いている人と

ケーススタディ - 連帯債務型に向いている人と

ケーススタディ - まとめ

- ペアローン Q&A

自分に合った支払方法は? #1

まずペアローンに向いている人とそのケーススタディを紹介します。

ペアローンに向いている人

- 夫婦ともに安定した収入があり、出産・育児休暇の後も復帰できる。

- 団体信用生命保険に夫婦どちらも問題なく加入できる。

夫婦安定した収入と妻の復帰

ペアローンに向いている人の主な特徴は上記の2つです。例えば、借入する当初は夫婦どちらも働いていたが、妻の出産・育児によって復帰できず退職をしなければいけないケースだと収入はなくなってしまいます。その場合でも住宅ローンの支払いは続いていきますし、さらには住宅ローン控除も受けられなくなってしまいます。これでは節税効果も発揮できないため、もし収入や仕事が不安定であれば、ペアローンを組むことはかえって負担になってしまう恐れがあります。

団体信用生命保険への加入

またペアローンは団体信用生命保険にそれぞれ加入できますが、仮に妻が健康状態が良好でなく、団体信用生命保険に加入できなければ住宅ローンに加入することもできません。よって、収入が安定してる共働きの夫婦で、どちらも団体信用生命保険に加入できる方であればペアローンを組むメリットは大きいといえます。

ただし契約は2本になるため、諸費用の負担も2倍になることはあらかじめ計算しておく必要があります。

自分に合った支払方法は? #2

次に連帯保証型に向いている人とそのケーススタディを紹介します。

連帯保証型に向いている人

- 収入合算をして借入金額を増やしたい。

ほかのペアローンや連帯債務型に比べるとメリットは少ないです。その理由としては、仮に妻が連帯保証人になった場合、連帯保証型では妻は住宅ローン控除も受けられない、かつ団体信用生命保険にも加入することができません。それでは、節税効果も期待できませんし、妻に万が一のときには保証してくれるものがありません。もし共働きであればペアローンを組むのがオススメです。

住宅や土地の名義を夫だけにしたいなどの理由があれば、収入合算をする連帯保証型がいいかもしれません。

自分に合った支払方法は? #3

最後に連帯債務型に向いている人とそのケーススタディをご紹介します。

連帯債務型に向いている人

- 諸費用の負担を増やさずに収入合算をしたい。

- 数年後には妻が仕事を辞める可能性が高い。

- 住宅ローン控除を夫婦それぞれ受けたい。

連帯債務型に向いている人の主な特徴は上記の3つです。

諸費用の負担を増やさずに収入合算

連帯債務型はペアローンとは異なり、住宅ローンの契約は1本です。そのため諸費用の負担は一人分で済ますことができます。

数年後には妻が仕事を辞める可能性が高い

もし近い将来ではなく、数年後には妻が仕事を辞める可能性が高い場合は、この連帯債務型にしておくことをオススメします。

住宅ローン控除を夫婦それぞれ受けたい。

連帯債務者が住宅ローン控除も受けられるため、夫婦それぞれで住宅ローン控除を受けられることができます。

取り扱っている金融機関が少ないので注意

連帯債務型は取り扱いの金融機関が少ないため、自分が借りたいと思う金融機関が取り扱っているか確認する必要があります。

自分に合った支払方法

- ペアローンは完済まで夫婦が働き続けることを考えている人に向いている

- 連帯保証型では団体信用生命保険に申込者しか加入できないため、連帯保証人に万が一のことがあった場合でも、その後の返済は保障されない

- 数年後にどちらかの収入が無くなることが想定されているのであれば、連帯債務型がおすすめ

- 諸費用を抑えることができ、お互いが団体信用生命保険へ加入、さらに住宅ローン控除の適用を受けることができる連帯債務型は非常に魅力的であるが、取り扱っている金融機関が少ない

ペアローン、収入合算(連帯保証型・連帯債務型)の仕組みやそれぞれの特徴・メリットデメリットについて解説しました。

これから住宅ローンを検討される方は、まずは事前審査で住宅ローンが借りられるか審査してはいかがでしょうか。

「スゴい速い住宅ローン審査」では、わずか15分で物件が決まっていなくても、住宅ローン借入可能額がわかります。

ぜひ、一度利用してみてください。

他金融機関も比較できる!

金融機関の金利で

シミュレートする

この金利で

シミュレートする

支払条件(月額・借入期間)から

すると借入可能額はいくら?

予算が決まっているけど

毎月の支払額はいくら?

ご利用上の注意

- 本記事は情報の提供を目的としています。本記事は、特定の商品の売買、投資等の勧誘を目的としたものではありません。本記事の内容及び本記事にてご紹介する商品のご購入、取引条件の詳細等については、利用者ご自身で、各商品の販売者、取扱業者等に直接お問い合わせください。

- 当社は本記事にて紹介する商品、取引等に関し、何ら当事者または代理人となるものではなく、利用者及び各事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとします。

- 当社は、本記事において提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。本記事には、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。 本記事のご利用に当たっては上記注意事項をご了承いただいたものとします。

- ペアローンとは ペアローンとは?

-

夫婦の住宅ローン種類

夫婦の住宅ローン種類とメリット・

デメリット - ケーススタディ 自分に合った支払方法は?