老後資金はいくら準備すれば良い?老後の月平均支出と備える方法を解説

アフターコロナへ転換後、経済社会活動でのコロナ禍は2023年でほぼ収束。しかし、積み残された課題も多く、インフレやマイナス金利解除など、先行きが不透明です。老後資金への不安が解消されない人は多いのではないでしょうか。そこでこの記事では「そもそも老後資金とは何か」の基礎知識から、「老後資金はいくら必要か」「年金はどれくらいもらえるのか」について解説します。老後の月平均支出や具体的な貯蓄法など備える方法も紹介するので、参考にしてください。

- 01老後資金はどうして必要なの?

- 老後資金2000万円問題とは?

- 老後資金が必要な期間は人によって異なる!

- 老後資金は貯める必要がある?

- 年金はいくらもらえるの?

- 02もらえる年金をモデルケース別に紹介!

- 【ケース1】夫婦ともに会社員の場合

- 【ケース2】一人が会社員、もう一人が専業主婦(主夫)

- 【ケース3】二人とも自営業

- 【ケース4】シングルで会社員

- 03ゆとりある老後を送るために必要な老後資金の目安は?

- 夫婦二人で平均的な消費支出は25万959円

- 夫婦二人で毎月28万2497円の収入が必要!

- 老後生活では何にいくらぐらい使うの?月の支出例を紹介!

- 夫婦二人なら最低でも910万円の貯蓄を!

- 04老後資金をどうやって準備すればいいの?

- 改正高年齢者雇用安定法で65歳まで収入を確保する

- iDeCo(個人型確定拠出年金)

- 新NISA

- 個人年金保険

- 財形貯蓄の制度

- 年金の繰り下げ受給

- 国民年金基金、小規模企業共済に加入する(国民年金加入者)

- 国民年金加入者なら付加保険料を支払う

- 終身保険の活用

- 現状の固定費の見直し

- 05新NISAは老後資金づくりの強い味方!まずは自身の必要な老後資金をシミュレーターで確認しよう

01老後資金はどうして必要なの?

2019年6月頃に話題になった「老後資金2000万円問題」を覚えているでしょうか。金融庁が発表した、老後30年間で約2000万円が不足するという報告書の内容が多くのメディアで報道され、大きな話題になりました。

老後資金2000万円問題とは?

老後資金2000万円問題は、金融庁の金融審議会による報告書「高齢社会における資産形成・管理」の内容を基にした報道で、老後は2000万円の資金を個人でそれぞれ用意する必要があると騒動になったことを指します。国会でも取り上げられ、大きな話題になりました。

報告書では「高齢夫婦の無職世帯の平均的な姿では、毎月の赤字額は約5万円となっていること、 毎月の赤字額は保有する金融資産より補填することとなると述べられています。そしてその後「この収入と支出の差である不足額約5万円が毎月発生する場合には、20年で約1300万円、30年で約2000万円の取崩しが必要になる」としているものです。

[参考]金融庁・金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」

老後資金が必要な期間は人によって異なる!

老後に2000万円が必要といっても、大前提として理解しておきたいのは、一口に老後資金といっても「人によっていつから必要になるかは異なる」点です。なぜなら老後というのは、一般的に「退職を迎えて残りの余生を過ごすこと」だからです。ここでのポイントは「退職がいつなのか」という点です。当然、人によって何歳で定年退職を迎えるかは異なります。

例えば60歳で定年退職しそのまま仕事をしない人もいれば、再雇用によって65歳まで働く人もいるでしょう。その人の就労状況によって老後の定義は変わり、老後資金が必要な期間も変わるのです。

特に働き方が多様化している現代の日本では、バブル期のように「サラリーマンは60歳でみんな定年退職する」という常識はなくなりつつあります。老後資金を考えるときは、「自分がいつから老後になるか」をしっかり考えることから始めるのが大切です。

老後資金は貯める必要がある?

老後資金を貯める必要について結論から言うと、「ほとんどの人は貯めておくべき」です。なぜなら老後とは基本的に退職後の人生のことなので、安定した収入がなくなってしまうからです。

中には「退職金があるから老後資金は大丈夫」だと思っている人もいるでしょう。しかし厚生労働省が発表している「就労条件総合調査」では、大学・大学院卒業者の退職金の平均給付額は右肩下がりになっていることがわかります。同調査によると1997(平成9)年の平均は2499万円でしたが、2018(平成30)年では1788万円と20年間で700万円程度も減少しています。

上記からは調査対象が変更されため、単純比較ができませんが、「令和5年就労条件総合調査」によると、勤続20年以上かつ45歳以上の定年退職者の場合、大学・大学院卒の1人平均退職給付額は1896万円となっており、2018(平成30)年では1983万円と、確実に減少していることがわかります。

また老後資金を貯めておいた方が良い理由としては「平均寿命や高齢者の健康寿命が延びている」点も挙げられます。「これからは人生100年時代に備えなくてはいけない」というキャッチフレーズを、どこかで聞いた覚えがある人も多いのではないでしょうか。

平均寿命や健康寿命が延びるのは本来望ましいことですが、老後資金面を考えるとその分お金を用意しておかなければいけません。さらに少子高齢化によって、年金を支える働き手が減少しているにもかかわらず、平均寿命や健康寿命が伸びると基本的に年金財政は悪化します。従来のように退職金と公的年金だけで老後資金を賄える時代から変わりつつあるという点も、頭に入れておきましょう。

[参考]

年金はいくらもらえるの?

多くの人が老後の備えとして、真っ先に思いつくのが「年金」でしょう。実際に年金は老後の安定収入になるため、ある程度当てにするのは間違っていません。しかし年金はあくまでも「老後資金の一部」という感覚でいることが重要です。最初から老後資金として年金だけを頼りにするのは、非常に危険だと言えます。なぜ年金だけを頼りにするのが危険かと言うと、在職時と同じような収入を得るのは難しいからです。

厚生労働省の「令和4年度厚生年金保険・国民年金事業の概況」によると、平均受給額の月額は厚生年金で14万4982円、国民年金で5万6428円となっています。厚生年金の場合、令和3年度は14万5665円なので月700円程度減少しています。

もちろんあくまでも平均額なので、この額以上にもらっている人もいますが、大切なのは過剰な期待をしないことです。年金は「老後資金を賄うための手段の一つ」という認識を持っておきましょう。

02もらえる年金をモデルケース別に紹介!

年金の平均受給額の目安について紹介しました。しかし年金は大きく分けて「厚生年金」と「国民年金」から成り立っており、どちらの年金にどのくらいの期間加入しているかによっても受給額が変わってきます。

自分がどれくらいもらえるかの目安を知りたい人もいるでしょう。そこでここからは4つのモデルケースに分けて、もらえる年金の目安を紹介します。

【ケース1】夫婦ともに会社員の場合

仮に夫婦ともに正社員として大学卒業から定年まで40年間ほど勤めた場合、もらえる年金の受給額は二人合わせて毎月約30万円が目安です。

ただし厚生年金は標準報酬月額によって納める保険料が違い、もらえる受給額にも差が付くのが特徴です。今回のモデルケースでは夫婦ともに年収500万円を基本として考えましたが、自身の年収がそれよりも多いか少ないかで受給額が変動する点も覚えておきましょう。

【ケース2】一人が会社員、もう一人が専業主婦(主夫)

夫婦のどちらかが会社員(大学卒業から定年まで40年間ほど勤めた場合、年収約500万円と仮定)で、もう一人が勤務経験の全くない専業主婦(主夫)だった場合、もらえる年金の受給額は二人合わせて毎月約22万円が目安です。

専業主婦(主夫)は国民年金の第3号被保険者となるため、配偶者が所属する厚生年金や共済組合が保険料を負担してくれる仕組みになっています。保険料を直接支払わなくても年金がもらえる点ではお得感を感じるかもしれませんが、夫婦二人とも厚生年金に加入しているよりもらえる金額は少なくなります。

【ケース3】二人とも自営業

夫婦二人とも自営業者の場合、どちらも国民年金の第1号被保険者となります。国民年金には標準報酬月額による増減は適用されないため、2024(令和6)年4月からの国民年金保険料は月額1万6980円と決まっています。

また保険料の納付額が一定であるように、きちんと納付していれば受給額が決まっているのも国民年金の特徴です。2024(令和6)年度は、一人あたり月額6万6800円が上限。つまり夫婦二人であれば、合計で最大月額13万3600円もらえる計算になります。

[参考]国民年金機構「国民年金保険料」

【ケース4】シングルで会社員

シングルで会社員勤めをしていた場合も基本的には厚生年金の被保険者となるため、現役時代に稼いでいた月収によってもらえる年金額も変わります。例えば年収が約500万円であれば月額15~16万円が目安。

しかし年収が約300万円なら、月額11~12万円が目安になります。年収が増えるとそれだけ天引きされる年金保険料も増えますが、将来もらえる年金額も増えるのはメリットと言えるでしょう。

03ゆとりある老後を送るために必要な老後資金の目安は?

老後資金の必要性や、もらえる年金額の目安について理解できたでしょうか。老後資金は年金などの収入と、生活に必要な支出のバランスを考えることが重要です。そこでここからは、老後生活における平均的な支出を中心に紹介していきます。

夫婦二人で平均的な消費支出は25万959円

老後生活における毎月の生活費で参考になるのが、総務省統計局が行っている家計調査です。

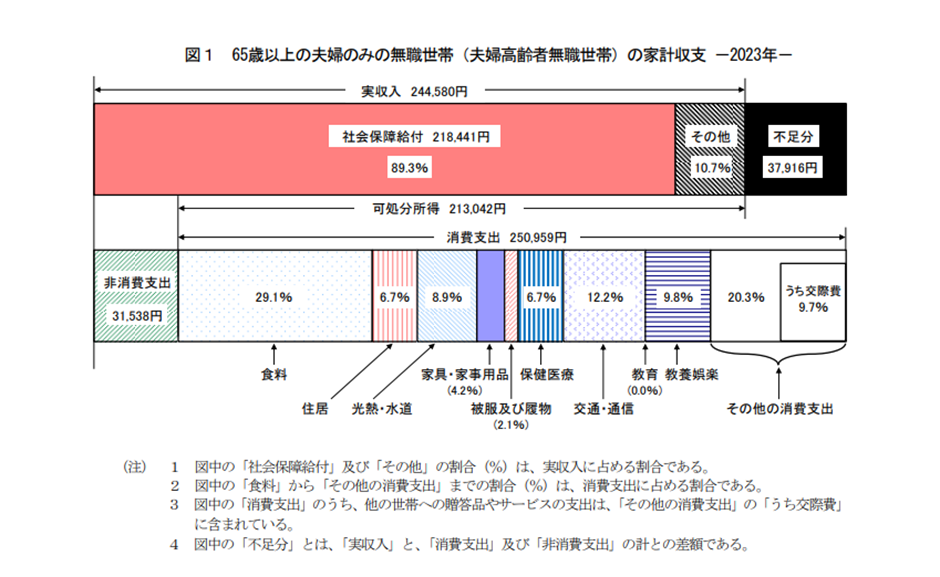

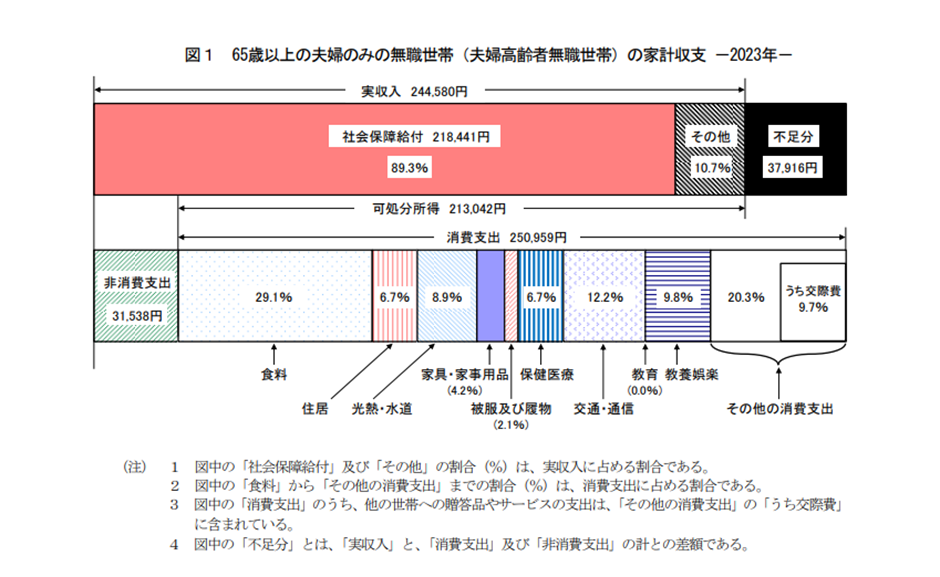

高齢夫婦無職世帯の家計収支

※出典:総務省統計局 家計調査報告(家計収支編)2023年「高齢夫婦無職世帯の家計収支」p.21

総務省の家計調査(家計収支編)2023年「高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦)の家計収支」を確認すると、平均的な実収入は24万4580円(可処分所得は21万3042円)でした。それに対して、平均的な消費支出は25万959円となっています。

可処分所得とは、得られた収入から税金や社会保険料などを控除して残った金額のこと。基本的に、給与における「手取りのお金」だと考えて問題ありません。毎月の生活費は実際に手元に残っているお金から出します。そのため「自分の可処分所得がどれくらいか」を把握しておくことも、ゆとりある老後生活を実現するために大切なポイントと言えるでしょう。

夫婦二人で毎月28万2497円の収入が必要!

総務省の家計調査(家計収支編)2023年「高齢夫婦無職世帯の家計収支」では、平均的な可処分所得が21万3042円で平均的な消費支出は25万959円。つまり家計における毎月の赤字額は、平均的な実収入は24万4580円(可処分所得は21万3042円)でした。それに対して、平均的な消費支出は23万6696円となっています。

(赤字額)3万7917円=(消費支出)25万959円-(可処分所得)21万3042円

平均的な暮らしをしていても、老後は毎月3万円以上の赤字になる恐れがあるのです。しかし税金などは必ず納めなければいけない支出なので、税金などを含む実収入に赤字分を足すと、

(毎月必要な収入)28万2497円=(平均的な実収入)24万4580円+(赤字分)3万7917円

毎月28万2497円を収入として得る必要があります。上述したように仮に夫婦二人とも正社員として長い期間働いていれば、年金の受給だけで毎月29万円以上の収入を得られるかもしれません。

しかし配偶者が専業主婦(主夫)やどちらも自営業者である場合には、平均的な受給額を得るだけでは足りないことが分かるでしょう。また仮に夫婦二人とも働いていても、どちらかがパートタイムなどで厚生年金に加入していないと、毎月合計29万円の受給額に満たない可能性は高くなります。

老後にゆとりのある生活を送るためには、

- あらかじめ老後資金を貯めておく

- 毎月の支出を見直す

この2つの対策を若いうちから始めておくのが重要と言えますね。

老後生活では何にいくらぐらい使うの?月の支出例を紹介!

総務省統計局の家計調査(家計収支編)2023年の「高齢夫婦無職世帯の家計収支」から、老後に毎月かかる主な平均的な支出の内訳を見てみましょう。

| 毎月の主な消費支出の内訳 | 金額 |

| 食費 | 約7万3千円 |

| 非消費支出(税金や社会保険料など) | 約3万2千円 |

| 交通通信費 | 約3万円 |

| 交際費 | 約2万4千円 |

| 教養娯楽費 | 約2万5千円 |

| 光熱水道費 | 約2万2千円 |

| 保健医療費 | 約1万7千円 |

| 住居費 | 約1万7千円 |

出典:総務省統計局 家計調査家計収支編2023年(令和5年)/表2

金額だけを見ると食費が突出しているように見えますが、総務省の家計調査によると、子育て世代を含む二人以上世帯の食費の平均額は8万6554円です。高齢者夫婦無職世帯で7万2930円の食費は、比較的妥当と言えるかもしれません。その他の項目を見ても、無駄遣いをしている部分はあまりないと感じる人が多いのではないでしょうか。平均的な生活をしていても、やはりトータルでは毎月約25万円の支出が生じる可能性は高いようです。

また気を付けなければいけないのは、同調査では「持ち家の人」と「賃貸住宅に入居している人」が混在している点です。住居費が約1万7000円となっているのは、持ち家で住宅ローンの返済が終わった人が平均値を大きく引き下げていることが推測されます。賃貸住宅に入居している人の場合、毎月の生活費がもっと必要になるかもしれません。

夫婦二人なら最低でも910万円の貯蓄を!

厚生労働省の「平成4年 簡易生命表」によると、日本人女性の平均寿命は87.09歳、男性は81.05歳。日本人の平均寿命は、84.07歳であることが分かります。

65歳まで働き、約20年間で老後資金を必要とした場合、

(1年間の赤字分)45万5004円=(毎月の赤字分)3万7917円×12(カ月)

(20年間の赤字分)910万80円=(1年間の赤字分)45万5004円×20(年間)

夫婦二人で毎月の収入が29万円に満たない場合、約910万円の貯蓄が必要となります。とはいえ、これは平均的な家計の場合です。生命保険文化センターの「令和4年度生活保障に関する調査」によると、ゆとりある老後生活費には毎月平均37万5千円で、ゆとりのための上乗せ額は毎月平均14万8000円が必要というデータもあります。従ってゆとりある老後を送るために必要な資金は

(1年間の上乗せ額)177万6000円=(毎月の上乗せ額)14万8000円×12(カ月)

(20年間の上乗せ額)3552万円=(1年間の上乗せ額)177万6000円×20(年間)

旅行や趣味などの娯楽を老後に楽しみたい人は、老後のために約3500万円の資金が必要になる点も押さえておきましょう。

[参考]

04老後資金をどうやって準備すればいいの?

もらえる年金の額やどれくらいの老後資金が必要になるか目安を知ったところで、ここからは老後資金を準備する方法について紹介していきます。

改正高年齢者雇用安定法で65歳まで収入を確保する

まず重要なのは、「安定した収入を得ること」です。その観点から考えると、一般的に年金を受給する65歳まで働くのは大切なポイントだと言えます。

老後資金対策の中には自己資金や専門的な知識がないと取り組めないものもありますが、働くことなら意欲さえあればできる可能性があるのもメリットです。65歳まで働けば、減額されてまで年金を「繰上げ受給」(任意)をしなくてもよくなり、退職から年金をもらうまでの収入の空白期間がなくなるので老後資金不足の解消に大きく貢献するでしょう。

ただし、日本の年金制度は働き手が受給者を支える仕組みになっているため、少子高齢化が進みさらに財政が悪化すると、将来的に受給開始年齢が遅くなる可能性がある点は頭に入れておかなければいけません。国会でも年金問題については関心が高く、実際に2020(令和2)年3月31日には参院本会議で「改正高年齢者雇用安定法」が可決されました。その法案によって、従来は65歳まで従業員の働ける機会を確保するよう企業に求めていた努力義務が、70歳まで延長されています。

人生100年時代がうたわれる現代では、将来的に高齢者の定義が変わる可能性もあるかもしれません。長く働くことも、老後資金対策の一環として考えておくとよいでしょう。

iDeCo(個人型確定拠出年金)

個人の老後資金対策になるように政府が実施している制度の一つが「iDeCo(個人型確定拠出年金)」です。iDeCoを活用して資産形成を行えば、「運用益が非課税」「掛け金の全額が所得控除の対象」というメリットがあります。選べる金融商品の種類が多いのも特徴で、投資信託のようにリスクのある商品から、定期預金のように元本割れしない商品までさまざまです。

ただし利用にあたっては、「投資したお金は60歳まで原則引き出せない」「運営管理手数料を取られる場合がある」という点には気を付けなければいけません。特に運営管理手数料は年間2000円程度かかるケースも多いので、定期預金の利息分が帳消し、またはマイナスになる恐れもあります。その場合でも掛け金の全額が所得控除の対象になるので、運用時時点では必ずしも損をしているとは限りません。しかし受け取り時、状況によっては非課税にならない可能性もあるので、総合的に見て運用した方がよいでしょう。

新NISA

2024年1月から始まった新NISAも非課税で運用が可能で、資産形成が有利になるように税制上優遇されている制度です。非課税の年間投資枠は360万円に増え、運用益は無期限に非課税です。また、新NISAは、iDeCoのように老後の資産形成だけに特化した制度ではないため、途中で換金が可能。何らかの理由で急に現金が必要になったときを考えると、便利です。ただし投資には値動きがあるので、現金化したいときに値下がりしていて損をする可能性もある点には注意しましょう。

また、新NISAは、長期・積み立て、分散などのポイントを押さえればリスクを軽減しつつ安定的な資産形成が望めるものなので、特に長期的な資産形成として若者の方がメリットがあります。老後資金として考える場合は、収入や支出を整理して老後の生活資金プランを立て、余裕資金があるかなどを見たうえで検討しましょう。合わせて相続の仕組みや手続きも理解しておくことをおすすめします。新NISAの詳しいことは「新NISAではじめる資産形成」をご確認ください。

個人年金保険

比較的低リスクで、定期預金より少しでも大きな運用益を得たい人におすすめなのが「個人年金保険」です。定期預金のように毎月、または毎年一括して保険料を納めれば、そのお金を元手に保険会社が運用してくれます。

低金利下の日本では、一般的に円建ての商品でも銀行の定期預金より利率の良いものがあるので、地道に老後資金を貯められるでしょう。また個人年金保険は、生命保険料控除の対象になるのもメリット。支払った保険料に応じて、最大で4万円(旧制度の場合5万円)の所得控除が受けられます。

ただし「途中解約すると元本割れする恐れがある」点には、注意が必要です。iDeCoと同じように、基本的には老後まで貯めておくお金を預ける感覚で利用しましょう。

また外貨建ての場合は、円建ての保険よりも予定利率(契約者に対して保険会社が約束する運用利回り)自体は高くなるケースが多いですが、為替リスクがあり、受け取る年金額も為替によって変動します。また変額個人年金も、受け取り年金額は受給時まで確定しません。

財形貯蓄の制度

従来からある貯蓄制度として有名なのが、勤労者財産形成促進法にのっとって定められている「財形貯蓄(正式名称:勤労者財産形成貯蓄)」です。勤労者、つまり従業員が事業主の同意のもとに、給与から天引きで貯蓄を行う制度になっています。財形貯蓄には大きく分けて以下の3つがあります。

- 一般財形貯蓄

- 財形住宅貯蓄(持家の取得等が目的)

- 財形年金貯蓄(60歳以降年金としての受け取りが目的)

これらは、それぞれ目的に合わせた利用が可能です。財形年金貯蓄は財形住宅貯蓄との合計で550万円までの貯蓄に対する利子に税金がかかりません。一般的に利子所得には20.315%の源泉徴収がかかるので、普通の預金より有利な条件で貯蓄できます。

デメリットは「貯蓄なので大きなリターンは期待できないため、目標額に達するまでに時間がかかる」「満55歳未満の勤労者などの要件がある」点です。基本的に「一定の条件を満たせばリスクのない資産形成方法の一つ」と考えておきましょう。

年金の繰り下げ受給

2024(令和6)年3月時点で日本の年金は、65歳で受給するのが標準的なモデルケースとなっています。しかし絶対65歳から受給しなければいけないわけではなく、60歳からもらったり、反対に75歳まで受給を遅らせたりすることも可能です。

年金の受給開始時期をいつにするのがいいかは、人それぞれ状況が異なるので一概には言えません。ただし理解しておきたいのは、年金をもらう時期が遅くなればなるほど、毎月の受給額が増える仕組みになっている点です。

年金の繰り下げ受給を希望すれば、1カ月遅らせるごとに受給額は0.7%増額されます。つまり、1年間受給を遅らせれば、もらえる年金額は8.4%も増加。最大5年間遅らせれば、42%増加させることができます。増加した金額は生涯続くので、長い期間もらい続ければトータルでは大きなメリットになるでしょう。定年退職後もしばらく働く予定のある人にとっては、検討する価値のある方法です。

国民年金基金、小規模企業共済に加入する(国民年金加入者)

老後資金として、年金を期待する人は多いでしょう。しかし受け取れる年金が国民年金だけの人は、国民年金に加えて厚生年金ももらえる厚生年金加入者と比べて、どうしても受給額が少なくなるのが悩みの種です。そうした状況を改善するために、国民年金基金という制度があります。

国民年金基金は通常の国民年金保険料に追加で保険料を納めることで、将来受け取れる年金額を増やせる制度です。最高で月額6万8千円まで掛けられ(iDeCoの掛け金と合算した上限額)、タイプによって受給開始年齢やいつまでもらえるかを選択が可能。保険料を納める時点で、増加する年金額がわかる点もメリットだと言えます。また掛金の全額を社会保険料控除の対象にできます。

注意点としては、国民年金基金には後述する付加保険料と重複して加入できないことです。加入するときはどちらかを選択する必要があるので、両方の特徴をよく理解した上で申し込みましょう。

また個人事業主の場合、小規模企業共済に加入するのもおすすめです。小規模企業共済とは、「独立行政法人 中小企業基盤整備機構」が運営している個人事業主や中小企業の役員のための退職金制度で、掛け金は全額小規模企業共済等掛金控除として所得控除の対象になります。

毎月の掛け金も1000円~7万円と幅広く500円単位で自由に設定が可能。経営が順調なときは掛け金を多くして所得控除を有効に使い、経営が苦しくなったら減らすという調整もできます。個人事業主で国民年金にしか加入していない人は、チェックしてみましょう。ただし20年以上掛金を支払わないと、受給額が支払った合計掛金を下回るので注意しておきましょう。

国民年金加入者なら付加保険料を支払う

付加保険料は通常の国民年金の保険料に毎月400円を増額して納める方法です。年金を受給するときは、年間で「200円×付加保険料を納めた月数分」だけ増額されます。

例えば付加保険料を20年間納めた場合、「200円×240カ月=4万8000円」となり、この増額分がずっともらえます。国民年金基金のように大幅な受給額のアップは狙えませんが、他の老後資金を貯める方法と違って少額から始められる点は大きなメリットでしょう。

終身保険の活用

老後資金の貯め方にはさまざまな種類がありますが、大切なのは「ギャンブルにしないこと」です。余裕資金があるならいざ知らず、生活に必要なお金まで投資に回してしまうのは本末転倒です。そこで比較的安全な老後資金対策として考えられるのは、「生命保険を活用する方法」です。

生命保険にもたくさんの商品がありますが、中でも老後資金対策として有効なのは「低解約返戻金型終身保険」です。名前だけ見ると難しそうなイメージを持つかもしれませんが、「途中解約したときの解約返戻金は少ない保険」と考えれば分かりやすいでしょう。その代わり保険料を一定の期間で支払い終われば、その後は解約返戻金が支払保険料総額を下回らない仕組みになっています。

支払保険料総額に対して、もらえる解約返戻金の割合を示す「解約返戻率」は商品によって異なりますが、契約後の期間が長ければ110%前後のものも珍しくありません。もちろん被保険者に万が一のことがあった場合には保障もついている上、掛け金は年末調整で使える生命保険料控除の対象にもなります。途中解約しないことが前提ですが、上手く活用すればメリットを享受できるでしょう。

現状の固定費の見直し

老後資金の貯め方としては資産運用で収入を増やす以外に、支出を減らすのも方法の一つです。まずは毎月の家計をチェックして、無駄遣いをしていないかチェックしましょう。

仮に毎月1万円の支出を減らせば1年間で12万円、30年間で360万円貯まります。そのお金を元手に今回紹介している資産運用方法を実行すれば、さらに多くの老後資金を作れるかもしれません。

実際に、金融庁の資産運用シミュレーションができるサイトで「毎月の積立額1万円」「想定利回り(年率)1%」「積立期間30年」で計算すると、最終的な積立金額は約420万円になります。

家計チェックの中で節約に最も効果的なのが、固定費の見直しです。固定費は基本的に毎月ほぼ一定の金額がかかるので、一度見直せばその後も安定して節約できます。そのためまずは光熱水道費や通信費などを見直してみましょう。

ただしあまり無理な節約をするとストレスが溜まってしまい、反動で無駄な買い物などをしてしまう人もいます。将来的に貯める老後資金の目標と現在の生活レベルのバランスを考えて、無理のない範囲で取り組むのが重要でしょう。

住宅ローンの見直しも有効!

固定費にはさまざまなものがありますが、住居費もその中の一つ。見直せば老後資金を貯めるのに、大きく貢献する場合があります。特に住宅ローンは一般的に元金が数千万円単位と大きいので、見直せば大幅に固定費を削減できるかもしれません。例えば返済期間30年で3000万円の住宅ローンを金利2.0%で組んだとき(ボーナス返済なし、元利均等方式)の毎月の返済額(利息込)は、11万885円(総返済額3991万8600円)です。仮に同じ条件で金利1.0%になると、毎月の返済額(利息込)は9万6491円(総返済額3473万6760円)になります。

金利だけ見ると「たかが1%」と思う人もいるかもしれませんが、上記のケースでは毎月の返済額で1万4394円、総返済額では500万円以上違います。

住宅ローンの借り換えで金利を下げられる場合、元金が多く返済期間が長く残っていればいるほど効果的です。住宅ローンは近年、低金利が続いているので、昔に固定金利で組んだ人ほど見直しによって大幅に利息を節約できる可能性があります。

05新NISAは老後資金づくりの強い味方!まずは自身の必要な老後資金をシミュレーターで確認しよう

人生100年時代の到来が予測されている現代は、穏やかな老後を過ごすために老後資金づくりを心がけることが重要です。新NISAは、ゆとりある老後資金の形成が目的なら、利便性が高く、魅力ある点が多々あります。

限度額は年間360万円まで利用でき、生涯での非課税限度額は1800万円、非課税保有期間は無期限です。退職金を資金として運用できるため、退職後に新NISAを始めるのも良いでしょう。興味のある方は「新NISAではじめる資産形成」のページをぜひ読んでみてください。

また、実際にどれくらいの老後資金が必要になるのかは、現在の生活スタイルなどによって異なります。今回の記事で自分が必要な老後資金を知りたいと思った方は、「自分はどれくらいの老後資金を用意すればよいか」を「老後のお金シミュレーション」で確認してみてくださいね。

監修:岩永真理

IFPコンフォート代表、一級ファイナンシャル・プランニング技能士、CFP®、住宅ローンアドバイザー

プロフィール

大手金融機関にて10年以上勤務。海外赴任経験も有す。夫の転勤に伴い退職後は、欧米アジアなどにも在住。2011年にファイナンシャル・プランナー資格(CFP®)を取得後は、金融機関時代の知識と経験も活かしながら個別相談・セミナー講師・執筆(監修)などを行っている。幅広い世代のライフプランに基づく資産運用や住宅購入、リタイアメントプランなどの相談多数。