独身者の老後資金はいくら必要?老後資金の準備についても紹介

生命保険文化センター「令和4年度 生活保障に関する調査」によると、老後生活に不安があると答えた人の割合は82.2%にも上っています。特に独身者の場合、老後生活を自力で何とかしなければいけないため、不安を感じている人も多いのではないでしょうか。そこでこの記事では、独身者に向けて「定年後の生活に必要な老後資金はどれくらいか」について解説していきます。また老後資金の準備方法についても紹介していくので、参考にしてみてください。

- 01独身者の貯蓄額の平均は?

- 02そもそも老後とは?

- 03日本人の平均寿命は?

- 04独身者が老後にもらえる年金はいくら?

- 05独身者の老後の生活費はどのくらいかかる?

- 06独身者が老後に用意すべき生活費以外の支出

- 介護費用

- お祝い金や香典などの予備費用

- 07独身者が必要な老後資金はいくら?

- 【男性独身者の場合】

- 【女性独身者の場合】

- 08独身者が老後資金を準備する方法は?

- 改正高年齢者雇用安定法で70歳まで収入を確保する

- 年金を繰り下げ受給する

- iDeCo(個人型確定拠出年金)やNISAを活用する

- 個人年金保険など低リスクの金融商品を活用する

- 現状の固定費を見直す

- 住宅ローンの見直しも有効!

- 09老後のお金シミュレーションを試してみよう

01独身者の貯蓄額の平均は?

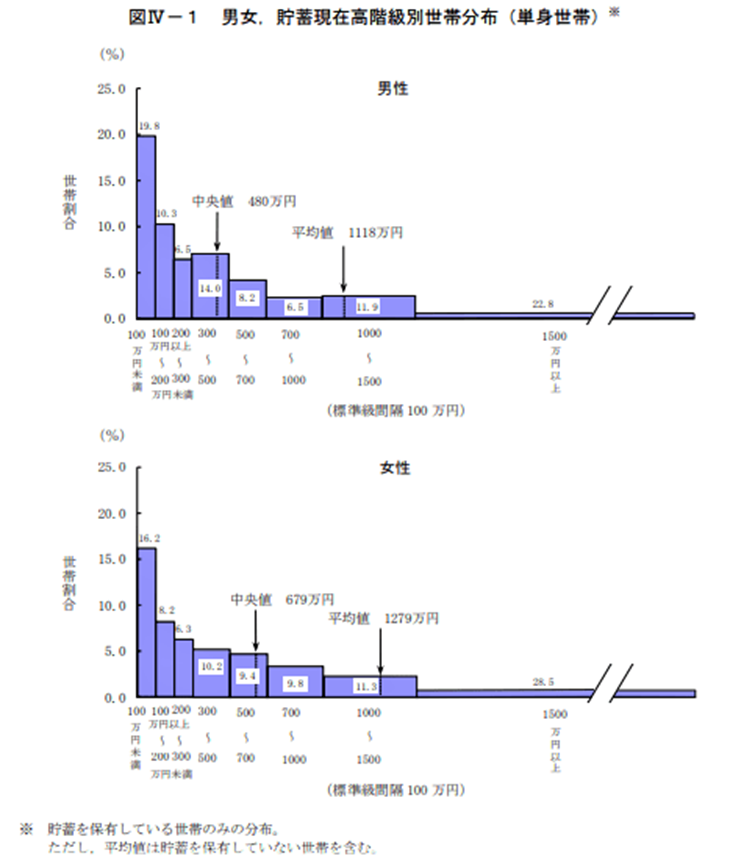

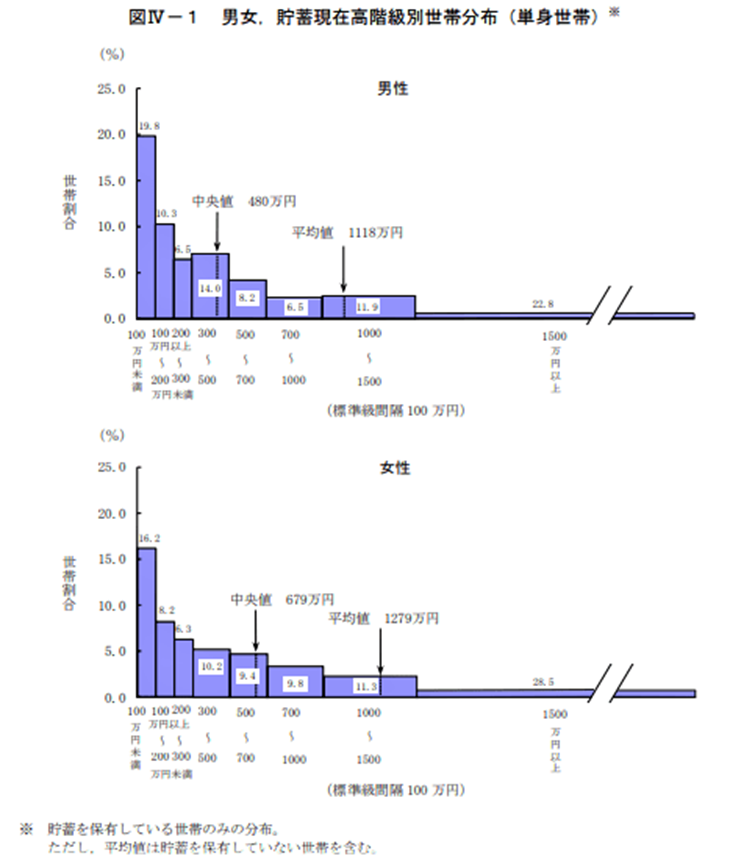

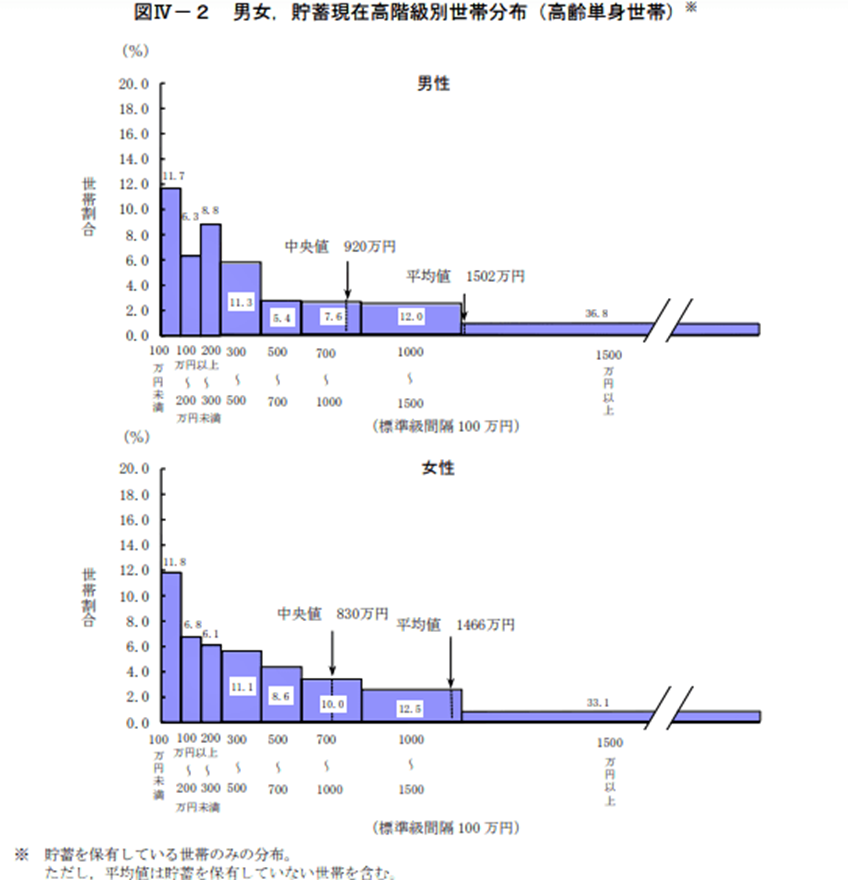

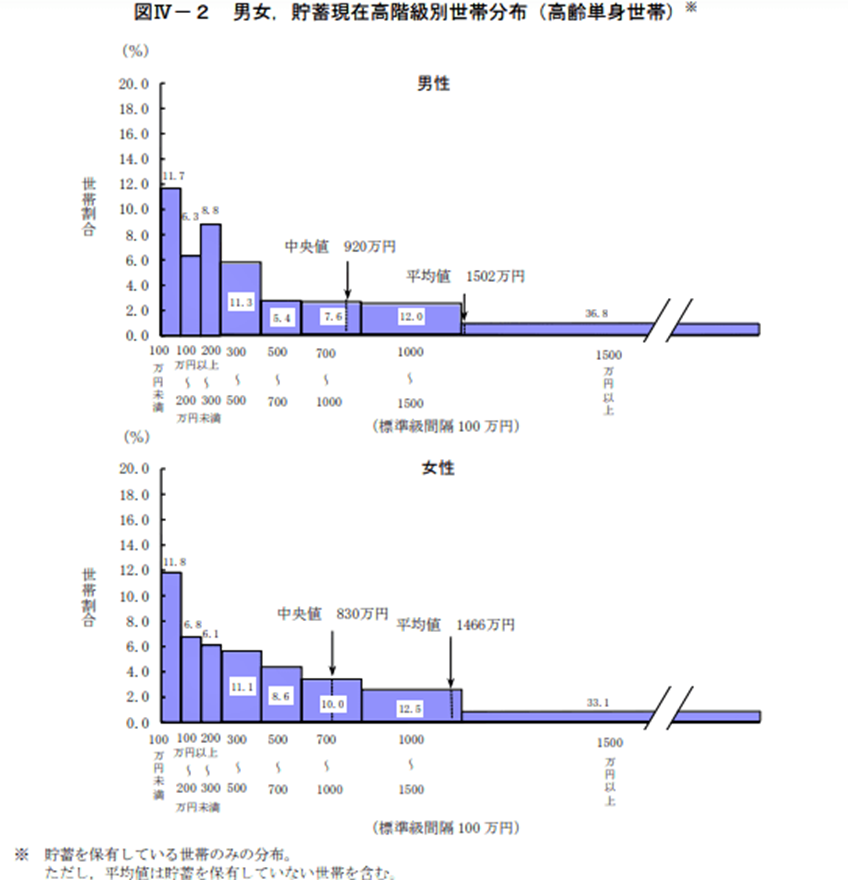

そもそも独身者は、どれくらいの貯蓄をしているものなのでしょうか。独身者の貯蓄額については、金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和5年)」が参考になります。

それによると、単身世帯の平均的な金融資産保有額は平均額が1492万円で、中央値が500万円となっていました。年齢別に金融資産保有額をまとめてみました。

| 世帯主の年代 | 平均額 | 中央値 |

| 20歳代 | 219万円 | 103万円 |

| 30歳代 | 912万円 | 300万円 |

| 40歳代 | 964万円 | 500万円 |

| 50歳代 | 2288万円 | 555万円 |

| 60歳代 | 2240万円 | 1100万円 |

| 70歳代 | 2104万円 | 1100万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和5年)」

20~40代の金融資産保有額が平均を下回っていることから分かるように、50~70代の独身者が全体平均を押し上げていることが考えられます。中央値(金額の低い世帯から高い世帯へと順に並べ、ちょうど中央に当たる世帯の値)は、40代で500万円、50代で555万円となっており、ちょうど全年代の単身世帯の中央値と重なります。

中でも60~70代の単身世帯は金融資産保有額が2000万円以上あり、老後資金としてそれなりのお金を貯めている人が多いことが分かるでしょう。

いずれにしても平均値と中央値の金額差や貯蓄現在高の割合から推察すると、安定した老後生活を送るために、単身でも高齢世帯を中心としてそれなりの貯蓄をしているようです。

02そもそも老後とは?

一般的に老後とは、「退職をして仕事をせずに余生を過ごすこと」です。とはいうものの、いつ仕事を辞めるかは個人差があるので、老後を迎える時期も人それぞれ異なります。

例えば65歳で定年を迎える人もいれば、自営業で体が動く限り働く人もいるでしょう。それぞれが仕事を辞めてから亡くなるまでが老後になるため、必要な老後資金も人によって違ってくるわけです。老後資金について考えるときは、まず「自分はいつ仕事を辞めて何年くらい老後生活を送るのか」を想定することから始めるとよいでしょう。

03日本人の平均寿命は?

退職する時期は事前にある程度予想できても、自分がいつ亡くなるかについては誰も分かりません。そこで参考になるのが、厚生労働省「令和4年 簡易生命表」です。それによると、日本人の平均寿命は男性81.05歳、女性87.09歳で、男女合わせた平均は84.07歳となります。

老後資金をいつまで使うか分からない場合は、とりあえず平均寿命まで使うことを想定して試算してみるのもひとつの方法です。65歳まで働くと仮定すると、老後は男性が約17年間、女性は約25年間になります。老後資金が不足しないためにも少し長めに想定しておくとよいでしょう。この間の平均的な生活費と得られる収入が分かれば、必要な老後資産の概算金額が把握できます。

04独身者が老後にもらえる年金はいくら?

老後に得られる収入として、多くの人が期待するのが年金でしょう。もらえる年金額の概算が分かれば、老後資金として貯蓄がいくら必要かを計算できます。厚生労働省「令和4年度 厚生年金保険・国民年金事業の概況」によると、65歳以上の厚生年金受給額の月平均は男性16万7388円、女性10万9165円となっており、全体では14万3973円です。

一方、国民年金の平均受給額は月当たり男性5万8798円、女性5万4426円で、全体としては5万6316円となっています。つまり1年間でもらえる平均的な年金受給額は、厚生年金が男性200万8656円、女性130万9980円、国民年金は男性70万5576円、女性65万3112円です。比べてみると、特に厚生年金の男女差が大きいのが分かるでしょう。

厚生年金の男女差が大きいのは、「標準報酬月額」や「標準賞与額」、および勤続年数が年金受給額に影響を与えているからです。サラリーマンなどの給与所得者が加入する厚生年金は、毎月の給与やボーナスが多いほど、また勤続年数が長いほど、保険料をたくさん納めているので年金受給額も増える仕組みになっています。

国税庁「令和4年分 民間給与実態統計調査」によると、賞与まで含めた1年間の平均給与は男性563万円、女性314万円です。

一般的に男性の方が勤続年数は長く給与が高くなりがちなため、厚生年金の平均受給額も男性の方が高くなっているわけです。給与や勤続年数によりますが、女性は男性よりも老後資金を多く準備する手段を考えておくとよいでしょう。

05独身者の老後の生活費はどのくらいかかる?

老後の期間と得られる年金の平均受給額が分かったことで、あとは毎月かかる生活費を把握すれば、どれくらい老後資金を準備しておけばよいかの目安が分かります。老後の生活費で参考になるのは、総務省統計局「2023年 家計調査報告(家計収支編)」です。

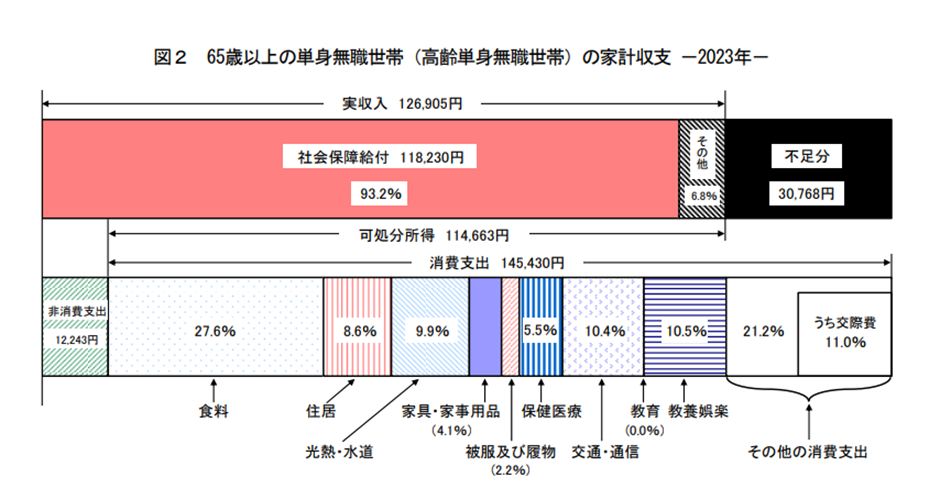

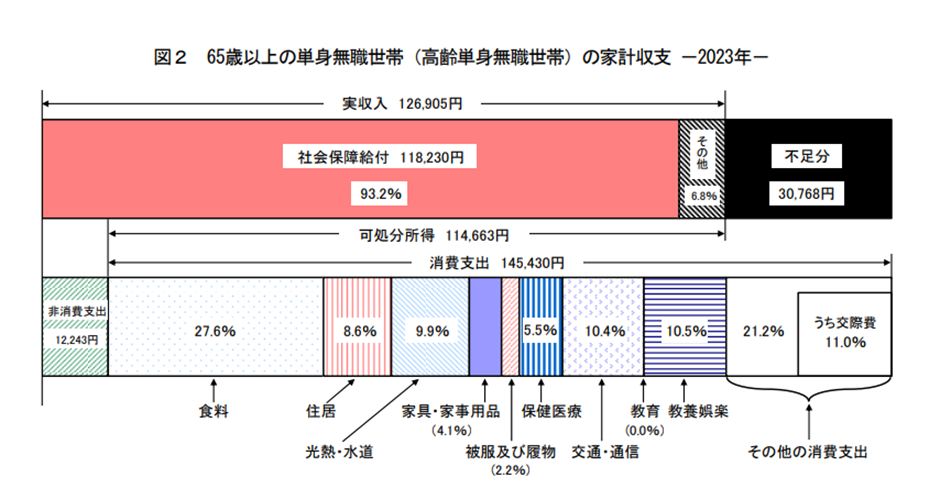

出典:総務省統計局ホームページ 家計調査報告(家計収支編)2023年「高齢単身無職世帯の家計収支」

それによると、高齢単身(無職世帯)における1カ月の消費支出の平均は14万5430円でした。内訳は以下の通りです。

| 項目 | 月の金額 |

| 食料 | 4万6391円 |

| 住居 | 2万3815円 |

| 光熱・水道 | 1万3045円 |

| 家具・家事用品 | 5955円 |

| 被服及び履物 | 4712円 |

| 保健医療 | 7426円 |

| 交通・通信 | 2万1796円 |

| 教育 | 2円 |

| 教養娯楽 | 1万9425円 |

| その他の支出 | 2万5051円 |

上記に加えて、税金や社会保険料などの非消費者支出1万2243円がかかるので、月に平均15万7673円が必要です。

毎月の支出はその人のライフスタイルによって変わる部分があるので、どれくらいが適正か一概には言えません。しかし注意しなければいけないのが、住居費です。住む地域にもよりますが、賃貸住宅の場合、独身者であっても毎月2万4000円未満の家賃で暮らせるケースはそれほど多くありません。住居費が安く抑えられているのは、この調査では持ち家率が高く(二人以上の世帯では 94.1%)、こうした持ち家がある二人世帯の人が、高齢で単身になった場合を含んでいることが考えられます。 持ち家に住み住宅ローンを完済している人は、税金(固定資産税)や住宅修繕費・リフォーム代以外で住居費がかかることは基本的にありません。それに対して賃貸住宅に住んでいる人は、毎月支払う家賃をさらに加算して計算する必要があります。

06独身者が老後に用意すべき生活費以外の支出

老後にかかるのは生活費だけではありません。特に独身者は「介護費用」と「葬儀費用」はしっかり用意しておきましょう。

介護費用

高齢になってから日常生活を一人で送れなくなると、介護施設というのが現実的な選択肢となります。

有料老人ホームや養護老人ホームなどの特定施設の場合、毎月の利用料とは別に入居一時金(前払い金)が必要なケースもあります。PwCコンサルティング合同会社が令和5年に公表した「高齢者向け住まいにおける運営形態の多様化に関する実態調査研究報告書」によると、特定施設の平均入居一時金(前払い金)は、徴収していない施設を除くと702万704円でした。

前払い金を月額に換算すると、特定施設の月額利用料は食費や光熱水道費など込みで月26万486円となります。年間で約312万円、10年間だと約3120万円が必要です。10年以上利用するとさらに費用がかかるため、余裕を持った資金計画を立てましょう。

出典:PwCコンサルティング合同会社「高齢者向け住まいにおける運営形態の多様化に関する実態調査研究報告書」

お祝い金や香典などの予備費用

予備費用とは、香典やお祝い金、お見舞い金といった慶弔費をはじめ、災害に遭ったときの家の修繕費や生活再建費などが含まれます。慶弔費は地域や年代によっても異なるものの、親戚などの身近な人が亡くなった場合は1~2万円、友人やその家族なら5000円~1万円程度を用意しておきましょう。家の修繕費や生活再建費は、一般的に生活費の3~6カ月ほどが目安となります。

07独身者が必要な老後資金はいくら?

まず上述してきた情報をもとに、前提となる条件を整理しておきます。ここでは老後を過ごす期間は65歳に定年退職してから男性17年、女性25年とし、同年から男女ともに平均的な年金額を受給すると仮定します。また支出においては総務省統計局「2023年 家計調査報告(家計収支編)」の高齢単身者(無職世帯)を参考にし、毎月15万7673円がかかると想定します。

【男性独身者の場合】

男性独身者の平均的な1年間の年金受給額は、厚生年金が200万8656円、国民年金が70万5576円でした。17年間受給する場合、厚生年金が3414万7152円、国民年金が1199万4792円となります。

17年間で必要になる生活費は「3216万5292円=15万7673円×12カ月×17年」です。つまり、男性独身者の老後に必要な毎月の生活費は、厚生年金受給者の場合「198万1860円=3414万7152円-3216万5292円」の黒字になるのに対して、国民年金受給者の場合は「-2017万500円=1199万4792円-3216万5292円」の赤字となります。

ただし厚生年金受給者の場合であっても、仮に家賃8万円の賃貸住宅に住んでいる場合、「5万6185円=8万円-2万3815円(高齢単身[無職世帯]の平均的な住居費)」の住居費が毎月、平均より余計にかかります。すると17年間トータルの支出は「1146万1740円=5万6185円×12カ月×17年間」も増えます。赤字に転落する点には注意しなければいけません。

【女性独身者の場合】

女性独身者の平均的な1年間の年金受給額は厚生年金が130万9980円、国民年金が65万3112円でした。20年間受給した場合、厚生年金が2619万9600円、国民年金が1306万2240円となります。

20年間で必要になる生活費は「3784万1520円=15万7673円×12カ月×20年」と想定されるので、厚生年金受給者の場合は「-1164万1920円=2619万9600円-3784万1520円」の赤字です。国民年金受給者の場合も「-2477万9280円=1306万2240円-3784万1520円」の赤字が予想されます。

女性の方がもともと得られる年金収入が少ないケースが多い上、平均寿命が長いことからトータルの赤字が男性より増えてしまうことが分かります。男性と同様に賃貸住宅に住んでいる人の場合、赤字がさらに増える可能性は高いでしょう。

男女ともに家計収支の観点からを考えると、やはり長生きリスクを無視することはできません。長生きしても安定した生活ができるよう、老後資金を準備しておくことが重要になります。

08独身者が老後資金を準備する方法は?

前段落で男女別に必要な老後資金の目安について解説しました。公的な平均的データからは男性の厚生年金受給者を除いて、年金収入だけでは家計が赤字になる可能性が高い結果となっています。老後生活の期間や、毎月の支出額などによっても変わりますが、老後に備えて一定額を準備しておいた方がよいでしょう。そこでここからは、独身者が老後資金を準備する方法について紹介していきます。

改正高年齢者雇用安定法で70歳まで収入を確保する

老後資金の不足分を補うのに有効な方法として挙げられるのは、「できるだけ長く働くこと」です。例えば65~70歳までの5年間に、毎月20万円の収入を得られれば1年間で240万円、トータルで 1200万円になり、生活費における赤字の大幅な改善に貢献するでしょう。

人生100年時代の到来に向けて老後資金が不足する可能性が高くなることへの対策を、政府も徐々に進めています。その一環となっているのが高年齢者雇用安定法です。2013(平成25)年4月の改正により、希望者全員へ65歳まで働ける機会を設けるよう企業へ義務付けました。しかし近年の社会情勢に鑑み、2020(令和2)年3月にさらに改正(施行は2021[令和3]年4月から)し、70歳まで働ける措置を講じることを企業の努力義務としています。高年齢になっても必要に応じて働きやすくなる環境が、今後も少しずつ整っていくはずです。

また日本は少子高齢化が進んでおり、将来的にますます労働人口が減少していくことが予想されています。実際に日本の有効求人倍率は、リーマンショックの影響が残っていた2012(平成21)年度から2019(平成31・令和元)年度まで、右肩上がりに上昇が続いていました。2020(令和2)年に入ってから、新型コロナウイルスによる労働市場への影響もあって、有効求人倍率は悪化しました。しかし基本的に日本は労働者が不足しがちであり、高年齢者であっても働きやすい環境にある点は理解しておきましょう。

年金を繰り下げ受給する

今回のシミュレーションでは、65歳から年金を受け取ると仮定しましたが、繰り下げ受給することで毎月もらえる年金額を増やすこともできます。繰り下げ受給による年金の増額率は1カ月遅らせるたびに0.7%です。つまり10カ月遅らせれば毎月7%増額され、繰り下げできる最大限度の5年間遅らせれば、最大42%増えることになります。例えば厚生年金における女性の平均的な受給額は10万9165円でしたが、42%増額されると15万5014円まで増える計算です。これは独身者の毎月の平均的な必要額(15万7673円)に近づくため、少し節約すれば年金だけで家計を黒字にすることも夢ではなくなるでしょう。

70歳まで年金受給を繰り下げられるかどうかは、そのときの貯蓄状況や健康状態によって変わるため予測が難しいかもしれません。しかし増額した年金額は生涯ずっと変わらないので、長生きリスクへの有効な備えとなるはずです。前述したようにできるだけ長く働くことと組み合わせれば、老後資金不足を解消するのに大きく役立つ可能性があります。貯蓄額に不安がある人は、年金の繰り下げ受給について前向きに検討してみてもよいでしょう。

iDeCo(個人型確定拠出年金)やNISAを活用する

現金はそのまま持っていても、増えることはありません。インフレやデフレによる貨幣価値の増減こそありますが、基本的に1万円札はいつまで経っても1万円のままです。しかし誰かにお金を預けたり、お金を物に変えたりすれば増える可能性があります。お金を出資したことによって利益を得る方法が「投資」です。低金利下の日本では銀行に貯金をしていても、大きな利息収入は見込めません。老後資金を効率的に準備する方法として、株や投資信託などの金融商品や不動産投資を検討するのもひとつの選択肢でしょう。

しかしどの投資であってもそれぞれにリスクがあるため、元本割れする可能性には注意しなければいけません。できるだけ有利な条件で投資したい人は、「iDeCo(個人型確定拠出年金)」や「NISA」といった税金が優遇される公的制度を活用するとよいでしょう。これらの制度は投資で得られた利益に対して非課税になったり、投資した金額が所得控除(iDeCoのみ)になったりするという恩恵を受けられます。こうした節税分などを含めると、トータルで増える可能性は高まるでしょう。ただしあくまでも投資である点は変わりないので、必要な老後資金を失わないようにリスク管理を徹底しながら行う必要があります。

個人年金保険など低リスクの金融商品を活用する

できるだけ低リスクで資産運用したい人は、個人年金保険などを活用する方法があります。個人年金は、掛け金として支払ったお金を保険会社が運用して利益の一部を還元するものです。その点は、株や投資信託で得られる配当収入などと同じ仕組みです。

中には運用実績に応じて支払額が変わる変額個人年金や、為替相場の影響を受ける外貨建ての個人年金保険もあり、年金額は受け取り時まで確定しません。しかし契約時点で、将来受け取れる年金額が確定している商品を選べば、受け取り額の変動リスクはありません。また株や投資信託のように資産価値が変動することは基本的にないので、計画的にお金を貯めやすい点はメリットです。

個人年金保険は一般的に銀行の定期預金よりも利回りがよいことが多いので、目標金額が明確でより確実に資産を増やしたいと考える人に向いています。契約している保険会社が倒産するリスクもありますが、そのような場合でも「生命保険契約者保護機構」によって、契約者がある程度保護される仕組みが整っている点も魅力です。

ただし生命保険契約者保護機機構によるセーフティーネットがあっても、全額保護されるとは限りません。そのため個人年金保険を選ぶときは利回りだけでなく、保険会社の財務健全性を示すソルベンシー・マージン比率(通常の予測を超えたリスクに対する支払余力がどの程度あるのかを判断する指標)が、できるだけ高い保険会社を選ぶことも意識しておきましょう。ソルベンシー・マージン比率はインターネット上で公開されていることが多いので、念のため調べてから契約した方が無難です。

現状の固定費を見直す

どれくらい貯蓄できるかは「収入-支出」で計算できるため、毎月の支出を削減することも老後資金を貯める上で重要です。例えば毎月1万円の支出を削減すれば、10年で120万円貯まります。さらにそれを年率3%で運用していれば、139万7414円まで増えている計算です(金融庁「資産運用シミュレーション」で試算)。資産運用方法には複利と単利がありますが、資産運用する上で大切なのは、利息などを常に再投資し続けて複利効果を意識することです。そのための資金を捻出するためにも、支出の見直しは重要になります。

支出の見直しで特に重視したいのが、毎月かかる固定費です。具体的には住居費、水道光熱費(基本料金部分)、通信費、民間保険会社の保険料などが該当します。それらの支出は毎月定額がかかるので、一度削減すればその後も毎月削減が継続できるでしょう。1カ月あたりの削減金額は少なく思えるかもしれませんが、コツコツ積み重ねることで大きな効果を生み出します。まずはできるところから固定費の見直しをしてみましょう。

住宅ローンの見直しも有効!

固定費の中で、大きな割合を占めやすいのが住居費です。今回紹介した高齢単身者(無職世帯)の1カ月の消費支出では、持ち家率が高いことが想定されるため、住居費が2万3815円しかかかっていませんでした。老後まで住宅ローンが残っていたり賃貸住宅に住んでいたりする場合は、住居費がもっと高くなり家計を圧迫するでしょう。それを防ぐには、老後までにできるだけ住宅ローンを完済しておくことです。

住宅ローンの完済に向けてまずは「高い金利を支払う契約になっていないか」を確認してみましょう。借り入れからかなり時間が経っていて固定金利を選択した人の中には、現代の金利に比べて高い水準のままローンを支払い続けているケースがあります。低金利の住宅ローンに乗り換えて毎月の支払額が減れば、それを元手に資産運用したり、一括返済資金の一部に回したりできるでしょう。住宅ローンを組んでから一度も見直しをしていない人は、サイト内の「住宅ローンシミュレーション」で、借入希望額を入力してどれくらい毎月の支払額が減るか確認してみることをおすすめします。

09老後のお金シミュレーションを試してみよう

独身者が必要な老後資金は、どの年金制度に加入しているかで大きく変わることが分かりました。特に厚生年金の平均的な受給額は男女差が大きいので、女性は早めに準備しておいた方がよさそうです。自分がもらえる年金の予定額は、毎年誕生日(1日生まれの人は前月)に送られてくる「ねんきん定期便」や、「ねんきんネット」で調べられるので、まずは確認してみるとよいでしょう。

ただし老後資金がいくら必要になるかの目安は、その人のライフスタイルによって大きく異なるため一概には言えません。公的データの平均値だけでなく、実際に自分がどれくらいの老後資金が必要になるかを具体的に知りたい人は、「老後のお金シミュレーション」で確かめてみてはいかがでしょうか。

また2024年からは、非課税投資枠が大幅に拡大し、非課税保有期間は無期限化された「新NISA」にも注目が集まっています。NISA口座を活用すれば、老後だけではなく資産形成に役立ちます。新制度について知りたい方は「新NISAではじめる資産形成」をご確認ください。

監修:岩永真理

IFPコンフォート代表、一級ファイナンシャル・プランニング技能士、CFP®、住宅ローンアドバイザー

プロフィール

大手金融機関にて10年以上勤務。海外赴任経験も有す。夫の転勤に伴い退職後は、欧米アジアなどにも在住。2011年にファイナンシャル・プランナー資格(CFP®)を取得後は、金融機関時代の知識と経験も活かしながら個別相談・セミナー講師・執筆(監修)などを行っている。幅広い世代のライフプランに基づく資産運用や住宅購入、リタイアメントプランなどの相談多数。

関連キーワード