はじめての住宅ローン

本当に必要?

保証料のギモン

専門家に聞いて

みました!

住宅ローンの保証料とはどんなもの?

お得な支払方法は?

新井智美

トータルマネーコンサルタント/

CFP/1級ファイナンシャルプランニング技能士

住宅ローンの利用の際に必要となる保証料。金融機関によっても取り扱う内容が異なる「住宅ローンの保証料」について詳しく解説します。

Contents 1st

住宅ローンの保証料

とは?

- 住宅ローンの保証料の概要

- 保証料を決める要素

- まとめ

Contents 2nd

住宅ローン保証料の

支払方法

- 支払方法の種類

- 一括・外枠方式の

メリット・デメリット - 分割・内枠方式の

メリット・デメリット - 一括・分割の

保証料の比較 - まとめ

Contents 3rd

保証料の必要・

不要な金融機関

- 保証料必要有無の理由

- 保証料の必要な

金融機関 - 保証料の不要な

金融機関 - まとめ

- 住宅ローン保証料 Q&A

住宅ローンの

保証料とは?

保証料って何?

それ本当に

必要な出費?

保証料を支払うことによって何が保証されるの?

Contents

- 住宅ローンの保証料の概要

- 保証料を決める要素

- まとめ

住宅ローン保証料とは? #1

保証料は諸費用の中に含まれる

住宅ローンとは、マイホームの購入や特定のリフォーム工事を行う際にかかる費用を、金融機関から融資を受けることで経済的負担を少なくし、一定期間において月々の返済をしていくことをいいます。数千万円もの住宅費用を自己資金で支払うことはなかなか難しく、多くの方が住宅ローンを利用しています。

保証会社との契約のための費用

住宅ローンを受ける際には、月々の返済だけではなく、手数料や税金などの諸費用が発生します。この諸費用の中でも高い割合を占めているのが、住宅ローンの「保証料」です。ローンを組む際には、多くの金融機関が「住宅ローン保証会社との契約」を条件として挙げているため、契約者は融資先に対して一定の保証料を支払うことになります。

保証会社の役割

以前は住宅ローンなどの高額なローンを組む際は、契約の際に連帯保証人を立て、万が一返済ができなくなった場合は連帯保証人が代わりに費用を支払っていました。しかし、連帯保証人をお願いできる親族がいない場合は、住宅ローンを借りることができないという問題が発生したため、連帯保証人に代わって登場したのが「保証会社」の存在です。

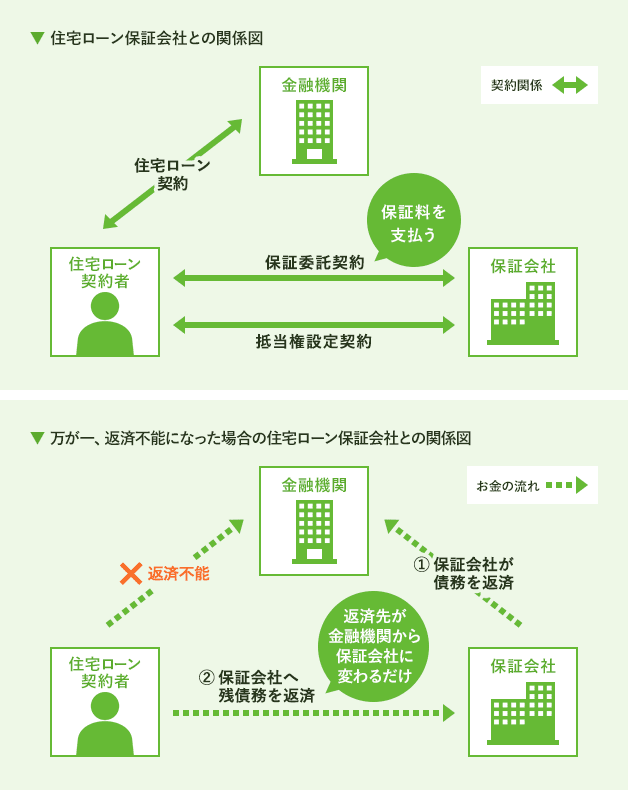

保証の内容としては、もしローンを借りる契約者が支払いをすることが難しくなった場合に、保証会社がローン残債を融資先へ支払うというもので、これは融資先の銀行がリスクを減らすために導入した制度といえます。契約者にとっては、資金を返済する相手が融資先から保証会社に変更されるだけなので、引き続き支払いの義務は継続することになります。

住宅ローン保証契約の

イメージ

住宅ローンにおける保証料とは、保証会社からの「保証」を受けるために、保証会社に対して支払う費用になります。住宅ローンの多くは、借り入れる際に「指定の保証会社の保証を受けること」が要件として定められていますが、これは、融資先の金融機関が住宅ローンの「貸し倒れリスク」を軽減させる対策として、機関保証と呼ばれるシステムを構築しているためです。

機関保証とは

機関保証とは、保証料を支払うことによって銀行などの金融機関、すなわち法人が連帯保証人の役割を果たす制度で、保証を業務内容としている法人に住宅ローンを保証してもらう制度になります。

もしもの時は保証会社がローンを立て替えてくれる

住宅ローンにおいては、もし約定違反などで全額を一括で返済しなくてはならないケースが発生した場合、契約者の代わりに保証会社が金融機関に全額を返済し、ローンを立て替えるシステムになっています。この制度により、もし住宅ローンの契約者が延滞などで約定違反をした場合でも、貸したお金は保証会社が返済する「機関保証」という制度によって金融機関側のリスクを少なくしています。

保証会社が持つ権利

保証会社が債務を返済する代わりに、住宅ローンの契約者は保証会社に対して保証料を支払う義務が発生しますが、金融機関がローンの貸し倒れリスクを回避するためには仕方ないといえるでしょう。

住宅ローンを借りる際には「抵当権設定登記」が行われますが、これはローンを払えなくなった場合に家と土地を競売にかけることができる契約のことで、抵当権は保証会社に設定されます。つまり保証会社は抵当権を使い、返済が滞っている住宅ローンの残債を契約者から回収する権利を得ているのです。

住宅ローン保証料とは? #2

同じ借入額でも保証料に違いが

住宅ローンにおける保証料の計算方法は、融資先の各金融機関が独自に設定していますが、主に以下の要素によって、保証料の金額が変動します。

保証料の変動要素

- 借入金額

- 支払方法

- 返済期間

- 利用する金融機関

- 借入金額

住宅ローンの保証料における相場としては、借入金額が1000万円の場合で、約数十万円ほどとなっています。

- 支払方法

保証料の支払方法には「一括前払い型」と「金利上乗せ型」の2種類があり、どちらを選択するかによってかかる費用も異なってきます。

もし「金利上乗せ型」を選んだ場合は、毎月支払う住宅ローンの返済額に保証料を含める形となるため、住宅ローン金利が高くなるという特徴があります。金利が高くなるということは、借入金額や返済期間が大きいほど、その分の利息も増えるため、保証料の金額も比例して高くなることになります。

- 返済期間

仮に、3000万円を返済期間35年間として住宅ローンを組んだ場合は、審査結果によっては保証料が60万円、多い場合で100万円を超えることもあるといいます。

- 利用する金融機関

同じ条件で住宅ローンを組んだ場合でも、融資先の金融機関によって保証料の設定は異なるため、あらかじめ諸費用にかかる支出額について複数の金融機関でシミュレーションし、調べておく必要があるでしょう。

住宅ローン保証料とは?

- 住宅ローン保証料は諸費用の中でも大きな割合を占める。

- 保証会社は機関保証の役割を担っている。

- 万が一住宅ローンの支払いが困難になった際には、保証会社が住宅ローン契約者に代わり、金融機関に残金を支払う。

- 保証料の金額は、借入額や借入期間、そして金融機関によっても異なる。

住宅ローン保証料の

支払方法

何が正解?

保証料の

支払方法

保証料の支払方法には2種類あり、どちらにもメリットそしてデメリットがあります。

Contents

- 支払方法の種類

- 一括・外枠方式の

メリット・デメリット - 分割・内枠方式の

メリット・デメリット - 一括・分割の保証料の比較

- まとめ

保証料の支払方法 #1

2つの支払方法とその違いを

しっかりと理解しておきましょう。

それでは次に、住宅ローン保証料の支払方法について紹介します。前述した通り、住宅ローンにおける保証料の支払いは、一括前払い型と呼ばれる「一括・外枠方式」と、金利上乗せ型と呼ばれる「分割・内枠方式」の2種類の方法があります。

住宅ローンの返済方法によっても差が

住宅ローンで毎月支払う返済額は、元金返済分と利息の2つで構成されており、金利上乗せ型を選択した場合は、利息の中に保証料が含まれるため、住宅ローンの返済方法について「元利均等返済」を選択した場合と、「元金均等返済」を選択した場合とでは、金額に差が生じてきます。

- 元利均等返済

- 元金均等返済

「元利均等返済」とは、元金と利息を均等に返済していく返済方法で、「元金均等返済」とは、元金のみを均等に返済する返済方法です。住宅ローン返済の総支払額は、元金均等返済の方が安いというメリットがあるため、住宅ローンの返済方法をどちらに選択するかによっては、保証料の金額にも差が生まれます。つまり、保証料が含まれることを想定した上で、住宅ローンの返済方法についても検討する必要があります。

保証料の有無と総返済額

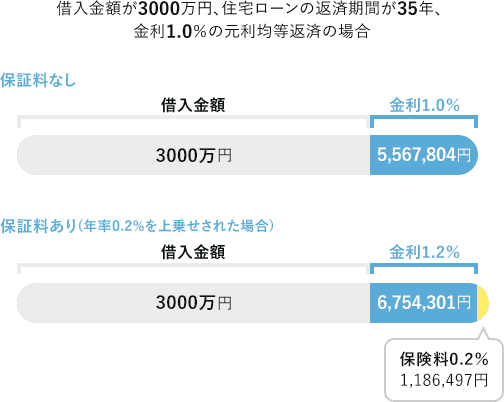

例えば、金利上乗せ型の場合で、住宅ローンの金利に年率0.2%が保証料分として上乗せされた場合、借入金額が3000万円、住宅ローンの返済期間が35年、金利1.0%の元利均等返済の場合は、保証料なしと保証料ありの総返済額を比較すると以下のようになります。

保証料なしの場合と保証料ありの場合とで総返済額を比較

金利を上乗せする金利上乗せ型の場合は、住宅ローンに適用される金利が高ければ高いほど、保証料の負担は増え、適用金利が低いほど保証料の負担は少なくなるといえます。

保証料の支払方法 #2

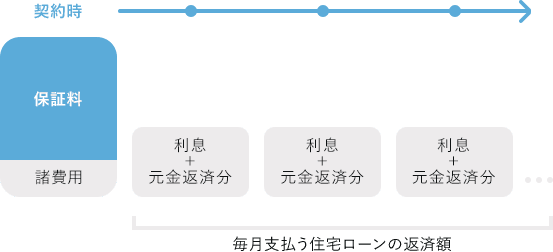

それでは、保証料を「一括・外枠方式」で支払う場合のメリットとデメリットについて紹介します。一括・外枠方式とは、名前の通り、保証料を住宅ローン契約時に一括で支払う方法です。

一括・外枠方式のイメージ

仮に、ローン返済中に繰り上げ返済を利用した場合は、繰り上げ返済で支払った金額に合わせて、保証料の返金を受けることができます。しかし、保証料を支払うタイミングは契約時となるため、まとまった金額の支払いが可能かどうか、検討する必要があります。メリットとデメリットをまとめると以下のようになります。

一括・外枠方式のメリット

- 住宅ローンの総支払額が金利上乗せ型よりも安くなる

- 繰り上げ返済で保証料の一部が返還される可能性がある

一括・外枠方式を選ぶことで、一括で支払いを済ませることができ、金利上乗せ型よりも保証料を削減する効果を得られる点がメリットといえます。

また、保証料以外の借入条件・返済方法が同じ場合、分割・内枠方式に比べ保証料の合計金額が小さくなることが一般的です。

繰り上げ返済を行うことで、保証料の一部が返還される可能性がありますが、短縮期間に応じた額が返還されますので、その効果は繰り上げ返済の時期そして額によって異なります。したがって、一括・外枠方式を選んでおり、繰上げ返済を行う場合は、どのくらいの保証料の返還があるのか事前に確認しておきましょう。

一括・外枠方式のデメリット

- 一括払いのため、契約時の諸経費が必要となる

住宅ローン契約の際に一括で支払うための、ある程度まとまった資金が必要になります。したがって、他に優先したい支出を予定している場合などには、注意が必要です。

さらに、途中で繰上げ返済を行う場合、繰上げ返済によって短縮された期間分に相当する保証料が返還される場合がありますが、短縮期間が短いと、返還手数料との差し引きで相殺され、返還されないケースもあります。

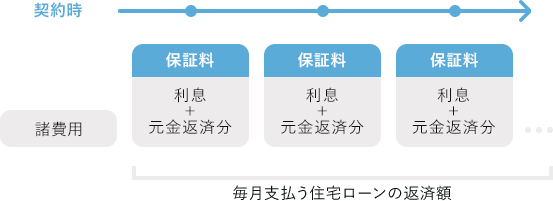

保証料の支払方法 #3

それでは次に、保証料を「分割・内枠方式」で支払った場合のメリットとデメリットについて紹介します。分割・内枠方式とは、いわゆる金利上乗せ型で、保証料を住宅ローンの金利に上乗せして支払う方法のことをいいます。

分割・内枠方式の返済イメージ

上乗せされる金利は、多くの金融機関において0.2%程度となっています。分割・内枠方式のメリットおよびデメリットをまとめると以下のようになります。

分割・内枠方式のメリット

- 契約時の諸費用を少なく抑えることができる

保証料を金利に上乗せして毎月支払うので、一括・外枠方式に比べて契約時に準備する諸費用を抑えることができる点が最大のメリットといえます。

また、途中で繰上げ返済を行うことにより、元金が減少し、以後の保証料の支払額が少なくなる点もメリットといえるでしょう。

分割・内枠方式のデメリット

- 総支払額が一括払いと比べると多くなる

保証料以外の借入条件・返済方法が同じ場合、外枠方式に比べ保証料の合計金額が大きくなる、つまり総支払額が多くなることが一番のデメリットです。

また、途中で繰上げ返済を行ったとしても、一括・外枠方式と異なり、保証料は返還されない点にも注意が必要です。

上乗せされる金利の相場は一般的には0.2%と言われていますが、利用する金融機関や住宅ローン契約者の条件、さらには担保となる物件によってはそれ以上になることもあります。

一括・外枠方式と分割・内訳方式のどちらを選ぶかは、実際にシミュレーションを行い、今後の資金計画についてじっくり検討したうえで決めるようにしましょう。

保証料の支払方法 #4

それでは、実際に一括払いと分割払いを行った場合、保証料の金額にどれくらいの差が生じるのか、実際の銀行の保証料を基に比較してみましょう。保証料の設定は各金融機関によって異なるため、以下はあくまで目安となります。

比較結果

大手銀行Aの住宅ローン保証料の場合

(例)

- ・借入額:3000万円(融資率9割以下)

- ・借入期間:35年

- ・元利均等返済、ボーナス返済なし

- ・借入金利:年1.50%

| 保証料 | |

|---|---|

| 一括の場合 | 191,370円 |

| 分割の場合 | 339,552円 |

繰上げや借換えをしないなら一括払いの方がお得

同じ借入金額と返済期間で比較した場合、借入金額が1000万円で返済期間が30年間の場合は、約15万円の保証料の差があることが分かります。借入金額が増えれば、その分保証料も高くなり、その差も広がります。繰り上げ返済や借り換えを行わない場合においては、一括で保証料を支払うほうが分割払いよりも保証料を安く抑えることができます。

保証料が無料の住宅ローンも

しかし、住宅ローンにおける保証料はすべての金融機関で必要という訳ではありません。近年では、ネット銀行などを中心に、保証料が無料となる住宅ローンもあるため、保証料の負担を抑えることができます。しかし、保証料がない場合は、その分事務手数料が高く設定されている場合がほとんどです。最終的にいくら諸費用を負担することになるのかを事前に調べるようにしましょう。

保証料の支払方法

- 保証料の支払方法には、一括・外枠方式と分割・内枠方式がある。

- 一括・外枠方式は契約時にまとまった金額の支払いが必要となるが、総返済額は分割・内枠方式よりも少なくなる。

- 一括・外枠方式を選び、繰上げ返済および借換えを行った際は、残りの借入期間に応じた保証料が返還される。

- 分割・内枠方式の場合、金利に上乗せする形で保証料を支払う仕組みとなっている。

- 最近では、ネット銀行など保証料を不要とする金融機関も登場している。

保証料の必要・

不要な金融機関

保証も審査も、

手数料も。

銀行選びは

トータルに!

保証料ってどうしても払わなければならないの?払った方がいい理由とは?

Contents

- 保証料必要有無の理由

- 保証料の必要な金融機関

- 保証料の不要な金融機関

- まとめ

- 住宅ローン保証料 Q&A

金融機関ごとの保証料設定 #1

住宅ローンを扱っている一部の金融機関では、住宅ローンにおける保証料を0円として設定している場合があります。しかし、保証料を必要としない金融機関の多くは、保証料がない分住宅ローン審査が厳しく、融資にかかる事務手数料も高めに設定しています。

保証料負担のある住宅ローンは「保証料型」、保証料負担の無い住宅ローンは「事務手数料型」と呼ばれています。

保証料無料のローンは

審査が厳しめの傾向に

保証会社と提携している金融機関は、万が一契約者が住宅ローンの返済を行うことが難しくなった場合でも、保証会社が代わりにローン残高を支払ってくれるため、貸し倒れのリスクが少なくて済みます。しかし、保証料が無料の金融機関は、貸したお金を回収できなくなる可能性があるため、契約者の年収や購入する住宅の担保評価などの審査基準が厳しく設定され、審査も自分たちで行うことから、融資事務手数料が高くなる傾向にあります。

例えば、保証料がある大手銀行・三菱UFJ銀行と、保証料が無料のソニー銀行では、住宅ローンの契約者における年収の審査基準を比較すると、その差は2倍もあるといわれています。保証料を安く済ませたいといっても、保証料なしの金融機関で住宅ローンを借りる場合は、その分審査が厳しくなるということを覚えておきましょう。

保証料型

| 保証料型 | |

|---|---|

| 保証料 | あり |

| 特徴 | 万が一契約者が住宅ローンの返済を行うことが難しくなった場合でも、保証会社が代わりにローン残高を支払う |

事務手数料型

| 事務手数料型 | |

|---|---|

| 保証料 | なし |

| 特徴 | 契約者の年収や購入する住宅の担保評価などの審査基準が厳しく設定され、審査も自社で行うことから、融資事務手数料が高くなる |

金融機関ごとの保証料設定 #2

住宅ローンにおける保証料が必要な主な金融機関は、以下になります。

- 三菱UFJ銀行

- みずほ銀行

- 三井住友銀行

- りそな銀行※

- 関西アーバン銀行

- 池田泉州銀行

- 近畿大阪銀行※

- 紀陽銀行

- 京都銀行

- 南都銀行

- 三井住友信託銀行※

- 三菱UFJ信託銀行 など

※ 保証料型

全国に店舗を持つ都市銀行や大手銀行は、住宅ローンにおいて保証料が発生します。三菱UFJ銀行においては契約者の年収が200万円以上必要と設定しているのに対し、保証料を必要としないソニー銀行の場合は年収は400万円以上必要となっています。

しかし、各銀行のサービス内容によっては保証料ありの場合となしの場合を比較した際に、金額に差がない場合もありますので、住宅ローンを検討する際は、融資先のキャンペーン内容や住宅ローンにおける審査内容、要件についてしっかりと確認するようにしましょう。

金融機関ごとの保証料設定 #3

では次に、保証料を不要としている主な金融機関を紹介します。保証料が必要ない主な金融機関は以下になります。

- フラット35

- りそな銀行※

- 近畿大阪銀行※

- 三井住友信託銀行※

- 住信SBIネット銀行

- 新生銀行

- イオン銀行

- ソニー銀行

- 楽天銀行

※ 融資手数料型

ネット銀行や「融資手数料型」を導入している銀行においては、保証料が不要となっています。融資手数料型とは、住宅ローンの保証料を不要にすることで、金利を引き下げ、ネット銀行の低金利住宅ローンへ対抗するための商品として登場したサービスです。

しかし、金利が低く、保証料も無料になる反面、融資事務手数料が借入金額の約2%かかることや、万が一繰り上げ返済などでローンを早く完済しても戻ってくる保証料がないという特徴が挙げられます。

総合的な判断で賢い選択を

ローンの融資先を都市銀行とネット銀行で迷ったときは、返済期間の中でどのような変化が予想されるかや、戻し保証料の有無、諸費用にかかる手数料など、総合的に考えた上で判断する必要があります。保証料型と融資手数料型を選択する場合は、両方のメリットやデメリットについて検討し、選択するようにしましょう。

金融機関ごとの保証料設定

- 保証料を不要としている金融機関は、審査基準が厳しい傾向にある。

- 保証料が不要である分、融資手数料を高く設定している金融機関が多い。

- 保証料が必要な金融機関と、保証料が不要な金融機関における最終的な諸費用がいくらになるかを確認し、選択することが大切。

-

住宅ローンの保証料とは?

-

住宅ローンの保証料とは、保証会社からの「保証」を受けるために、保証会社に対して支払う費用です。金融機関が「貸し倒れリスク」を軽減させるために、住宅ローンの多くは、借り入れる際に「指定の保証会社の保証を受けること」が要件として定められています。

詳細は「住宅ローンの保証料の概要」をご覧ください。 -

保証料の計算方法は?

-

保証料の計算方法は融資先の各金融機関が独自に設定していますが、主に借入金額、支払い方法、返済期間、利用する金融機関によって変動します。

詳細は「住宅ローンの保証料を決める要素」をご覧ください。

住宅ローンの保証料の仕組みや支払方法による注意点、保証が必要な金融機関、不要な金融機関について解説しました。住宅ローンを借りる際にかかる諸費用の中でも、高い割合になる費用のため、しっかり理解しましょう。

また、これから住宅ローンを検討される方は、まずは事前審査で住宅ローンが借りられるか審査してはいかがでしょうか。

「スゴい速い住宅ローン審査」では、わずか15分で物件が決まっていなくても、住宅ローン借入可能額がわかります。

ぜひ、一度利用してみてください。

他金融機関も比較できる!

金融機関の金利で

シミュレートする

この金利で

シミュレートする

支払条件(月額・借入期間)から

すると借入可能額はいくら?

予算が決まっているけど

毎月の支払額はいくら?

ご利用上の注意

- 本記事は情報の提供を目的としています。本記事は、特定の商品の売買、投資等の勧誘を目的としたものではありません。本記事の内容及び本記事にてご紹介する商品のご購入、取引条件の詳細等については、利用者ご自身で、各商品の販売者、取扱業者等に直接お問い合わせください。

- 当社は本記事にて紹介する商品、取引等に関し、何ら当事者または代理人となるものではなく、利用者及び各事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとします。

- 当社は、本記事において提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。本記事には、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。 本記事のご利用に当たっては上記注意事項をご了承いただいたものとします。

- 保証料とは? 住宅ローンの保証料とは?

- 支払方法 住宅ローン保証料の支払方法

- 金融機関ごとの保証料 保証料の必要・不要な金融機関