子育てにかかる費用はいくら?育児費用の内訳と手当について解説

子どもが独り立ちするまでにかかる費用はどれくらいでしょうか。個々のご家庭で大きく異なるものですが、平均的なデータを見ておきましょう。また、国や自治体の子育て支援なども押さえておきましょう。これらを踏まえたうえで、教育資金の準備法についても説明します。

01子育てにかかる費用はいくら?

子育てにかかる費用は、大きくは養育費と教育費に分けられます。

養育費は、食費、衣服費、医療費など生活のための費用です。教育費は学校の授業料、習い事や塾の費用などです。

子育ての費用から教育費を除いたものが養育費になります。

それぞれの目安額を見ておきましょう。

養育費はどれくらいかかる?

子育て費用のうちの養育費については、残念ながら適切な公的調査データがありません。最も近いものが、内閣府「平成21年度インターネットによる子育て費用に関する調査」ですが、データが古く、また、中学生までしか情報がありません。しかもこのデータには教育費も含まれています。

そうした前提で、あくまでも参考という事にはなりますが、この調査をベースに養育費を試算してみます。

参考データ:内閣府「平成21年度インターネットによる子育て費用に関する調査」

この調査から次の3つの費用を引いて、養育費の目安として試算したのが下表です。

- 学校教育費

- 学校外教育費

- 学校外活動費

内閣府「平成21年度インターネットによる子育て費用に関する調査」より試算

このデータから、養育費の目安額は中学卒業までで384万3000円かかります。高校時代のデータがないため、中学生と同額で代用し試算すると、高校卒業までの養育費の目安は約480万5000円となります。

教育費はいくらかかる?

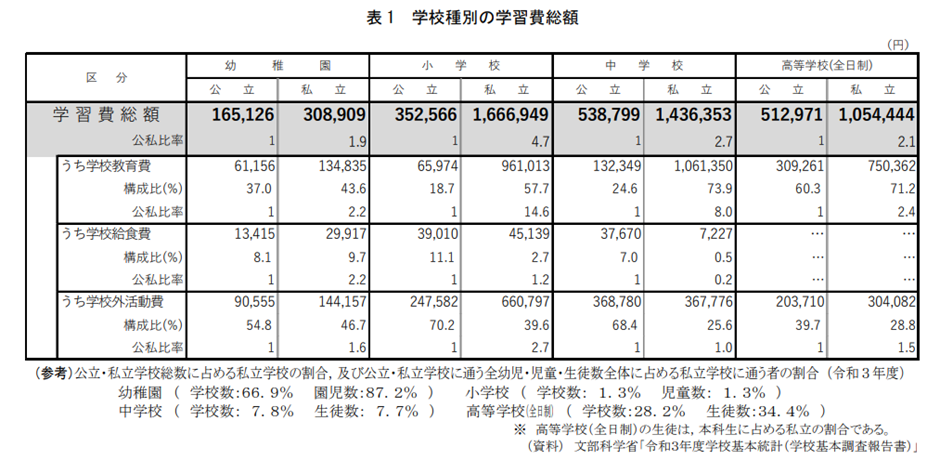

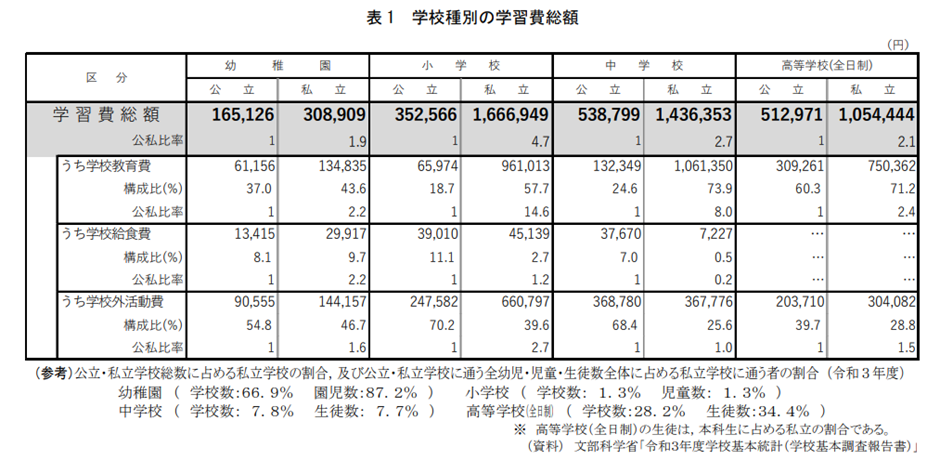

では、教育費はいくらかかるでしょうか。下表は幼稚園から高校までの教育費として、文部科学省「令和3年度子供の学習費調査」のデータです。進路によって大きく変わるのがわかります。

出典:文部科学省「令和3年度子供の学習費調査」

幼稚園から高校まで、オール公立の場合、教育費は576万6084円かかり、オール私立の場合で1409万1753円かかります。これに養育費480万5000円を加えると、高校卒業までで、オール公立でも1057万1084円、オール私立で1889万6753円かかります。これにさらに大学時代の学費が加わるということです。

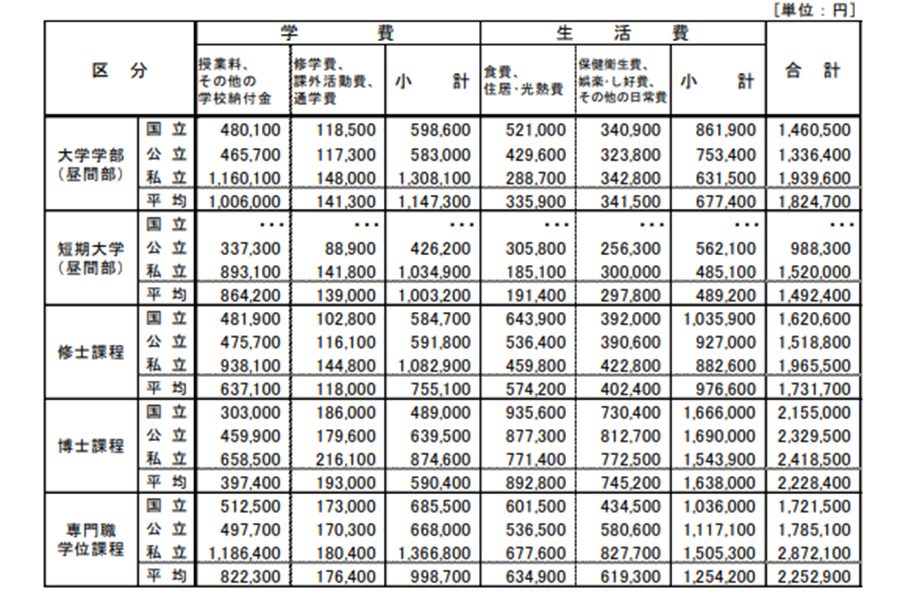

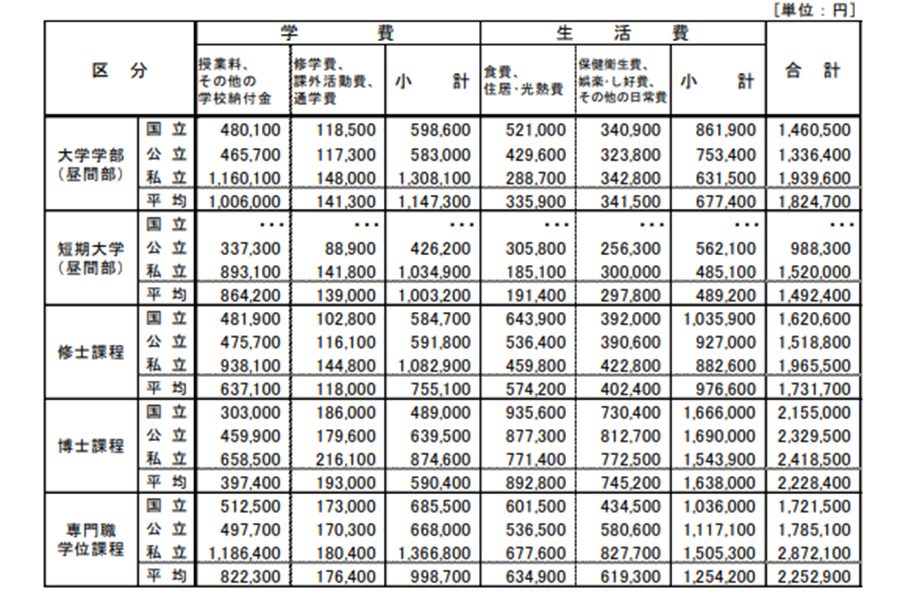

大学時代の教育費(学費・生活費)についても見ておきましょう。

出典:JASSO(独立行政法人日本学生支援機構)「令和4年度 学生生活調査」

大学4年間の教育費は自宅通学かどうかで異なりますが、平均で1年間182万4700円がかかる計算です。私立大学の場合、4年間だと775万8400円がかかります。オール私立だと、高校までの子育て費1889万6753円をプラスすると、トータルで2665万5153円になることがわかります。想定される進路で試算してみてください。

02子育て支援を活用しよう

子育てにかかる費用が決して小さくないことを見てきましたが、負担を軽減する子育て支援策も充実しています。所得要件があるものとないものがあるので、利用できそうかどうか確認しておきましょう。

児童手当

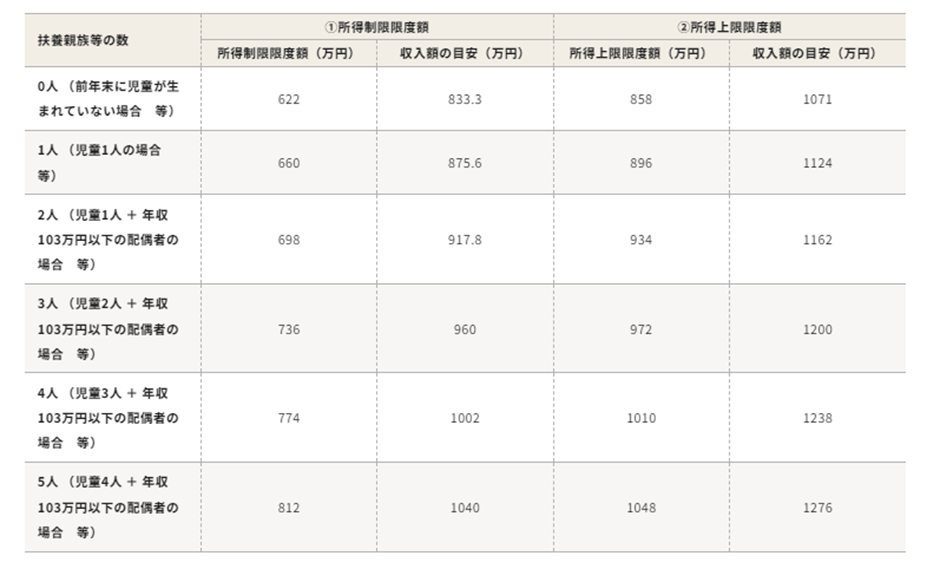

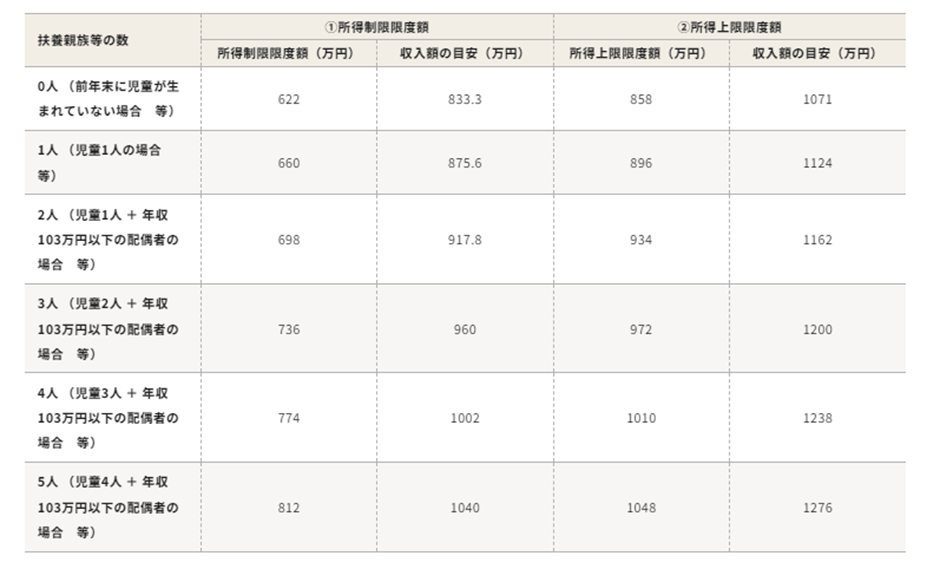

中学校卒業まで(15歳の誕生日後の最初の3月31日まで)の児童を養育している人に支給される手当です。支給額は3歳未満15,000円、3歳以上小学校修了前10,000円(第3子以降15,000円)、中学生10,000円。所得制限があり(下表)、その限度額を超えると特例給付として月額5,000円が支給され、2022年10月以降からは年収1200万円以上は廃止されました。

<所得制限限度額・所得上限限度額>

乳幼児・子どもの医療費助成制度

乳幼児や子どもの医療費を自治体が助成してくれる制度。何歳まで助成の対象となるかなどは、各自治体によって異なります。中学卒業まで、あるいは高校卒業までを対象とするところもあります。助成される額も全額か一部か、所得制限の有無、助成を受ける方法なども自治体によって異なるので、住んでいる自治体のサイト等で確認しましょう。なお、この制度を利用するには、子ども自身が公的健康保険に加入していることが必要です。

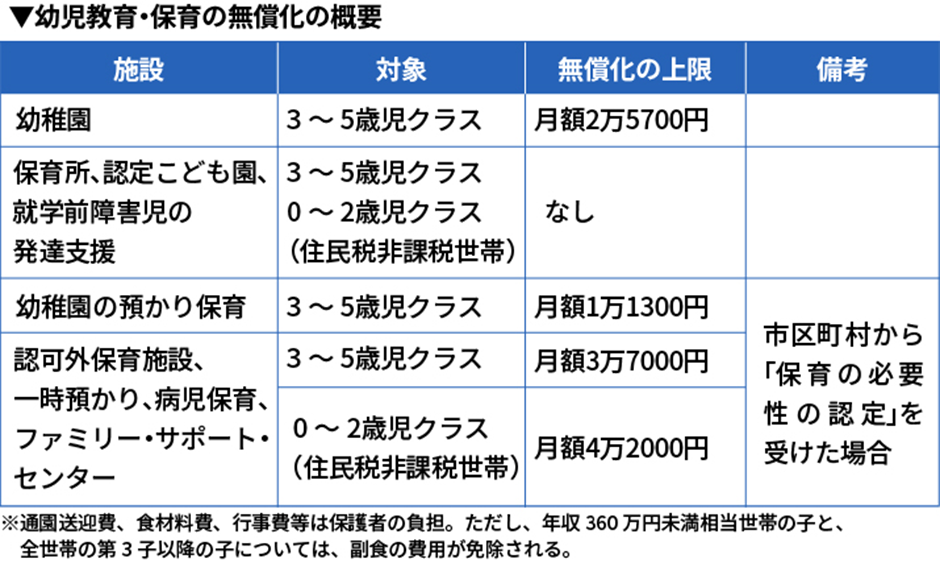

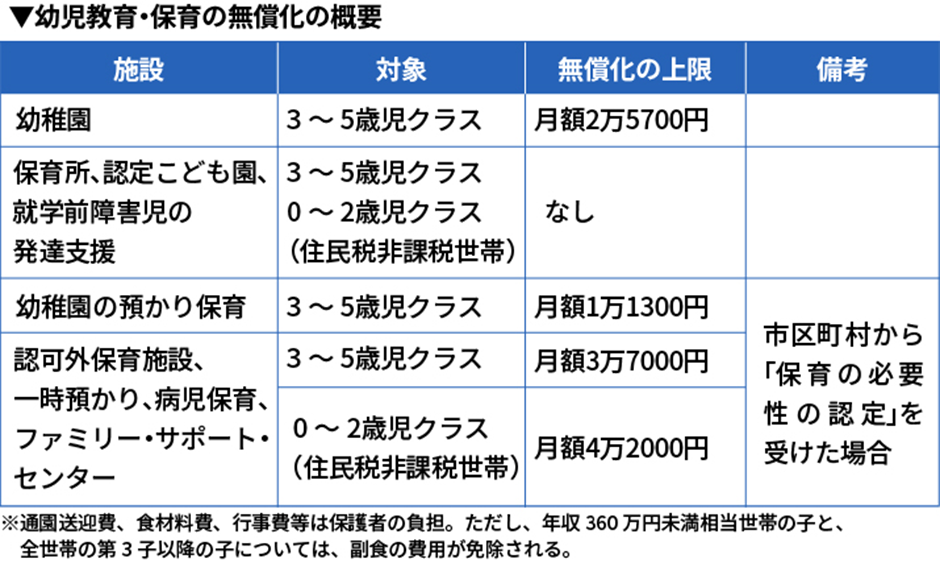

幼児教育・保育の無償化

2019年10月から、3~5歳時クラスが原則無料となりました。無料となるのは、幼稚園、保育所、認定こども園で上限が設定されています。

市区町村から「保育の必要性の認定」を受けた場合は、認可外保育やファミリー・サポート・センターなども対象となります。0~2歳児クラスは住民税非課税世帯であれば無償化の対象になります。

※通園送迎費、食材料費、行事費等は保護者の負担。ただし、年収360万円未満相当世帯の子と、全世帯の第3子以降の子については、副食の費用が免除される。

出典:こども家庭庁「幼児教育・保育の無償化」を参照し筆者作成

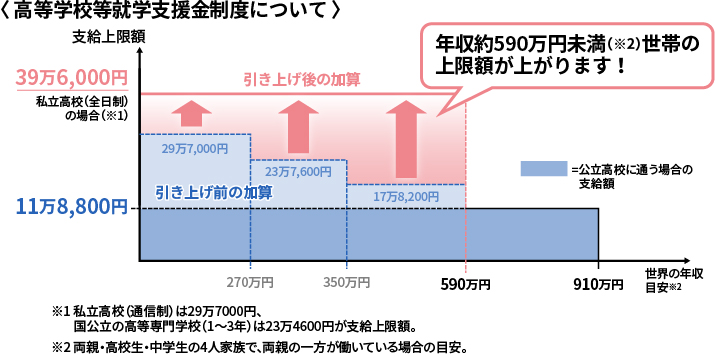

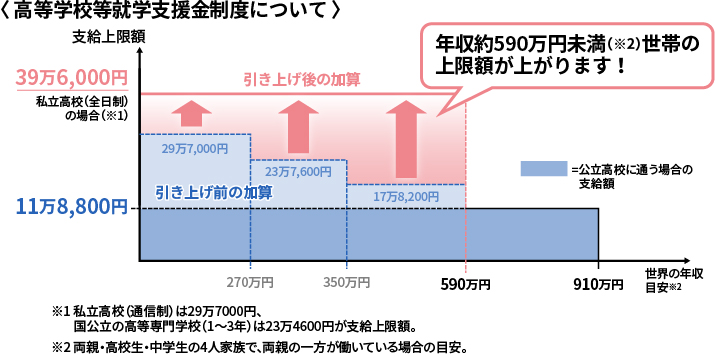

高等学校等就学支援金制度

「高等学校等就学支援金制度」は、所得等の要件を満たす世帯に対して高校の授業料を支援する国の制度です。2010年4月に導入され、公立高校では年間の授業料11万8800円が無料となり、私立高校では同額を基準に、所得によって上乗せがありました。その後、2020年4月から私立高校の内容が拡大しました。上記モデルで世帯年収910万円未満は、従来と同じく11万8800円の支援で変わりませんが、世帯年収590万円未満は39万6600円に拡大されました。

所得制限があり、給付の対象になるのは、両親、高校生、中学生の4人家族で、両親の一方が働いているモデル世帯で、世帯年収910万円未満(共働きは収入合算)の世帯となっています。実際には住民税所得割額(税額控除前)での判定となります。夫婦の税額を合算します。

出典:文部科学省パンフレット

その他の助成制度

このほかにも、母親が会社員として働き続ける場合、育休中に利用できる育児休業給付金もあります。育休6カ月間は賃金の67%、以降50%の手当てが受け取れます。保育園が見つからない場合は、最長2年まで延長することも可能です。なお、育休中の社会保険料は免除を受けることができます。

また、低所得世帯向けの大学の無償化(給付型奨学金と学費等免除制度)も重要です。消費税を財源とする国の制度で、入学金や授業料を支援する「授業料等減免制度」と、学生の生活費を支援する「給付型奨学金」の2本立てになっています。対象者は住民税非課税世帯とそれに準ずる世帯の学生に限定されています。進学前は、成績だけでなくレポート等で本人の学修意欲を確認します。

国公立大学に自宅通学をするケースでは、住民税非課税世帯(第Ⅰ区分)に該当する場合、入学金約28万円、授業料約54万円が減免され、さらに毎月29,200円の給付型奨学金が受け取れます。

03教育資金は計画的に貯めておこう

子育て費用として、養育費・教育費を見てきましたが、前述のとおり、最も金額がかさむのはやはり、大学・専門学校です。そのため、養育費は家計でまかない、最もお金のかかる大学・専門学校の時期に向けて、教育資金を計画的に貯めておくことが大切です。

教育資金は子どもが生まれたらすぐに始めます。もしこれまで行っていなかった場合は、気づいた時からでいいので、毎月コツコツと積立などで準備しましょう。下記のような手が届く目標額を設定し、細く長く積立てるのがおすすめです。

<大学・専門学校進学ための目標額>

自宅通学:300万~500万円

下宿:500万~700万円

この額では、大学時代にかかる学費には不足ですが、家計から捻出する、奨学金を借りる、子ども自身もアルバイトをする、などで何とかなるラインと考えられます。この額の準備ができていれば、奨学金を借りても高額にならずに済みます。この目標額は子どもが中学を卒業するまでに貯め終えるようにしましょう。

児童手当が満額で支給される場合、0歳から中学を卒業するまでの間に累計で約200万円になるので(誕生月などで累計額の差があります)、これに親が一定額を追加的に貯めることで、上記の目標額に手が届きます。ただし、児童手当が特例給付の月5,000円だけの人や、高所得でそれすらも出ない人は、自力で積立てることになります。

なお、私立中高一貫校などでは中学時代の教育費も大学並にかかります。しかし、高額の教育費がかかる期間が長いため、中学または小学校から私立に進学する場合は、家計費の中で賄えるようにしておくことが大事です。

教育資金の積み立ては長期にわたるので、財形貯蓄や自動積立定期、学資保険などの安定運用商品のほか、インフレリスクに備えるために、NISA口座による投信積立などを組み合わせて運用することも検討してみましょう。リスクはあるものの、長期の分散投資により増える可能性もあります。

ただし、出口の時期も決まっているので、投資商品に回すのは全体の3割程度までに抑えるといいでしょう。月3万円を積立てる場合、1万円をNISAで運用し、残り2万円は自動積立定期や財形貯蓄、個人向け国債、学資保険などのいずれか、あるいは組み合わせて準備するといいでしょう。

ちなみにNISAは2024年1月から制度が新しくなり、NISA口座で保有している金融商品は無期限で非課税になります。長期運用がしやすくなったNISAについては、「新NISAではじめる資産形成」をご覧ください。

監修:豊田眞弓

FPラウンジ代表

プロフィール

94年より独立系FP。相談業務や講演、コラム執筆などで活動、ハッピーで持続可能な家計の実現をサポート。短大・大学で非常勤講師も務める。「都心の小さな家・マンションに住み替える」(ダイヤモンド社)など著書多数。趣味は講談、投資。