はじめての資産運用

大学進学を考えるなら早めに調べよう!

国立大学・私立大学の学費はいくら?学部別の費用や奨学金について解説

豊田眞弓

FPラウンジ代表

大学の学費について国立、公立、私立に分けてみていきます。2020年4月からは、給付型の奨学金と授業料などの免除制度が柱の「大学無償化」による負担軽減制度も開始されているため、制度概要も含め資金の準備法についても解説します。

Contents

大学の学費は、学校納付金と受験料や在学中の生活費に分類できる

まずは、学校納付金です。入学金の発生する初年度の年間費用を見ておきましょう。文部科学省のデータなどから進路ごとに整理したのが下表です。

大学の初年度納付金

| 区分 | 入学料 | 授業料 | 施設設備費 | 合計(年額) |

| 国立 ※1 ※4 | 28.2万円 | 53.6万円 | 81.8万円 | |

| 公立 ※2 ※4 | 37.4万円 | 53.6万円 | 91万円 | |

| 私立文系 ※3 | 19.8万円 | 72.2万円 | 6.4万円 | 98.4万円 |

| 私立理系 ※3 | 20万円 | 87万円 | 7万円 | 114万円 |

| 私立保健系 ※3 | 22万円 | 75万円 | 7万円 | 105万円 |

※1 文部科学省令による標準額

※2 出典:文部科学省「国公私立大学の授業料等の推移」

※3 出典:文部科学省「令和5年度私立大学等入学者に係る初年度学生納付金等平均額(定員1人当たり)の調査結果について」

※4 施設費や実習費などがかかる場合がある

国立大学の初年度納付金は約81万8000円

初年度納付金には入学料、授業料、施設設備費が含まれます。これらを含めた金額が、国立大学であれば、約81万8000万円かかります(文部科学省令による標準額)。ただし、大学・学部によって施設費や実習費などがかかる場合があります。

公立大学の初年度納付金は、大学指定の「地域外」で約91万円です。大学指定の「地域内」だと入学金10万円ほどが安くなり、初年度納付金は約81万円になります。

公立大学では、入学者の居住地がその大学の指定する「地域内」か、あるいは「地域外」かによって入学金が異なります。表の金額は地域外ですが、初年度は平均約91万円かかり、国立大学を上回ります。地域内であれば、入学料の平均が約22万円と安く、合計で約81万円と、国立大とほぼ同じくらいです。ただし、大学・学部によっては施設費や実習費などがかかる場合があります。

私立大学の初年度納付金は、文系で約98.4万円、理系で約114万円。保健系(保健、医学、薬学含む)は約105万円。

私立大学は国公立大学と比べて、学校納付金は高くなっています。私立文系で初年度納入金は約98.4万円、私立理系では約114万円と、高額なのがわかります。進路によっても異なるものの、初年度は最低でもこれだけの大学納入金が必要です。

2年目以降4年までの1年当たりの学校納付金は、入学料を引いた額になります。国立大学と公立大学が約53万6000円(大学・学部により施設費や実習費などがかかる場合がある)、私立文系は約72.2万円、私立理系は約87万円、私立保健系は約83万円かかります。

大学の2年目以降納付金

| 区分 | 授業料 | 施設設備費 | 合計(年額) |

| 国立 ※1 ※4 | 53.6万円 | – | 53.6万円 |

| 公立 ※2 ※4 | 53.6万円 | – | 53.6万円 |

| 私立文系 ※3 | 72.2万円 | 6.4万円 | 78.6万円 |

| 私立理系 ※3 | 87万円 | 7万円 | 94万円 |

| 私立保健系 ※3 | 75万円 | 7万円 | 83万円 |

※1 文部科学省令による標準額

※2 出典:文部科学省「国公私立大学の授業料等の推移」

※3 出典:文部科学省「令和5年度私立大学等入学者に係る初年度学生納付金等平均額(定員1人当たり)の調査結果について」

※4 施設費や実習費などがかかる場合がある

なお、卒業までの4年間(医歯系は6年間)でかかる学校納付金を試算すると、次のようになります。学校納付金だけでもかなりの額がかかることがわかります。

- 国立大学:242万円

- 公立大学:251万8000円(地域外)

- 私立文系:334万2000円

- 私立理系:396万円

- 私立保健系:354万円

大学で学ぶには学校納付金だけでは十分ではありません。他にも次のような費用がかかります。

- 受験費用

- 入学しなかった学校への納付金

- 通学費

- 教科書費、参考図書

- 習い事等

- 自宅外通学の場合は、自宅外通学を始めるための費用(アパートの敷金、家財道具の購入費等)や仕送り

この中で、受験費用については次のような費用体系になっています。

大学入学共通テスト

3教科以上受験:1万8000円

2教科以下受験:1万2000円

国公立大学

2次試験:1万7000円

私立大学(大学・学部で異なる)

受験料:3万5000円

共通テスト利用入試:1万5000円

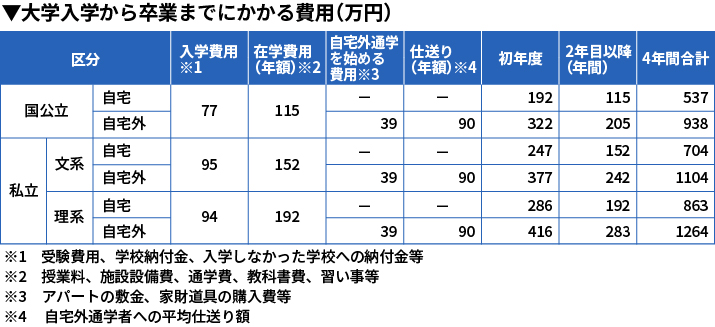

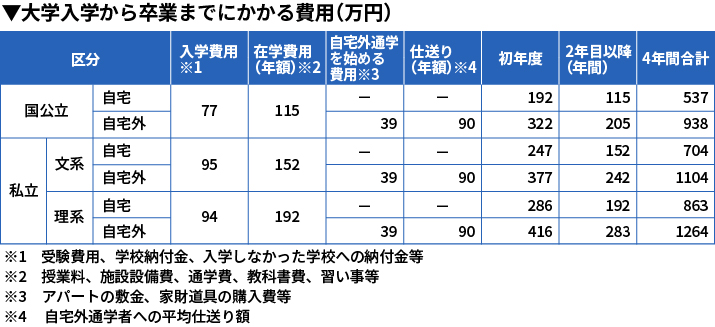

学校納付金以外の上記のような費用も含んだ、実際にかかった費用の調査データを見てみましょう。日本政策金融公庫のデータを元にしていますが、区分が国立大学と公立大学が一緒になっている点や、私立大学は文系・理系の区分のみであることに注意しつつ見てください。

※日本政策金融公庫「2020年度教育費負担の実態調査結果」より筆者試算

「入学費用」には、受験費用、学校納付金、入学しなかった学校への納付金が含まれます。「在学費用」には、授業料、施設設備費、通学費、教科書費、習い事等が含まれます。さらに、自宅外通学の場合は、自宅外通学を始めるための費用(アパートの敷金や家財道具の購入費等)のほか、仕送りなどもかかっています。

このデータを見ると、自宅外の場合は自宅通学の1.5~1.7倍程度の学費がかかることがわかります。国公立大学か私立大学かだけでなく、自宅か自宅外かも学費には大きな影響があります。自宅外の進学の可能性がある場合は、多めの教育資金の準備が必要と考えられます。

国公立・私立大学の学費はいくら?

- 大学卒業までの学校納付金は国公立と私立で大きく異なる

- 大学の学費には、受験料や在学中の生活費が含まれることにも注意が必要

住民税非課税世帯を対象とした「授業料等減免制度」と「給付型奨学金」の2本立ての制度

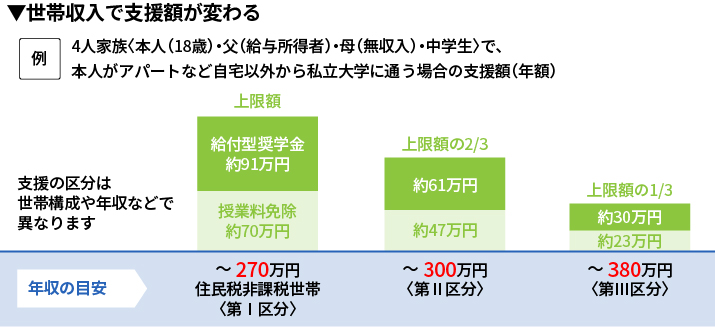

2020年4月から、消費税を財源とする国による「高等教育の無償化」が実施されています。低所得世帯の学生の高等教育を国で支援する制度です。保護者に経済力がないことで、子どもたちが希望する大学や専門学校等で教育を受けられないことがないよう支援し、格差が固定されないようにするためのものです。

対象者は住民税非課税世帯とそれに準ずる世帯の学生に限定されています(ほかに資産要件もあります)。進学前は成績だけでなく、レポート等で本人の学修意欲が確認されます。支援の内容は、入学金や授業料を支援する「授業料等減免制度」と、学生の生活費を支援する「給付型奨学金」の2本立てになっています。

国公立大学に自宅通学をするケースでは、住民税非課税世帯(第Ⅰ区分)に該当する場合、入学金約28万円、授業料約54万円が減免され、さらに毎月2万9200円の給付型奨学金が受け取れます。対象となる学生にとっては非常に助かる内容です。

参考:文部科学省「高等教育の修学支援制度」

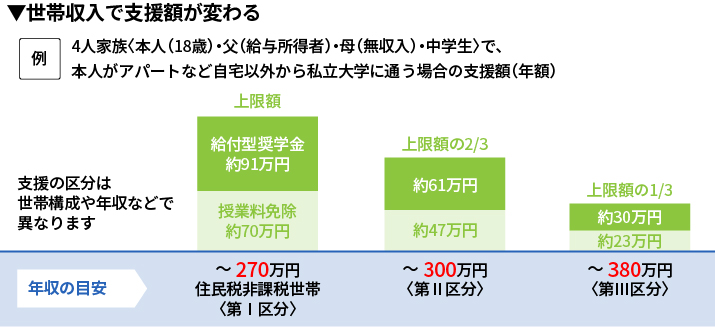

上記の額は住民税非課税世帯(第1区分)の場合ですが、実際には、保護者の世帯年収により支援額は第Ⅰ区分から第Ⅲ区分に分けられ、給付額も異なります。下記の年収は両親・本人・中学生の4人家族で、母が無収入の目安です。実際の判定は住民税の課税額が基準となります。

参考:文部科学省リーフレット

給付型奨学金はほかにも次のようなところがあります。

- 大学(学内奨学金、授業料等の減免)

- 地方公共団体(都道府県・市区町村)

- 奨学金事業実施団体

- 企業

- あしなが育英会

日本学生支援機構のサイト内には、これらの情報がデータベース化されていて、検索をすることができます。条件が合うかどうかなどをあらかじめ確認しておきましょう。

参考:日本学生支援機構サイト「大学・地方公共団体等が行う奨学金制度」

また、最近増えつつあるのが、就職先の企業が奨学金の一部を代理返還する制度です。こちらも日本学生支援機構のサイトに情報がありますが、まだ登録されている企業数562社は少ないようです(令和6年4月19日現在)。

参考:日本学生支援機構サイト「企業の奨学金返還支援(代理返還)制度」

あしなが育英会の奨学金は、親を病気や災害(交通事故をのぞく)、自殺などで亡くした、あるいは親が障害(1~5級)を負っている家庭の子どもが受けられる奨学金です。給付型+無利子貸与となっています。

参考:あしなが育英会「奨学金を利用したい方へ」

大学によっては、前述の給付型奨学金だけではなく、給費生・特待生制度を用意しているところもあります。進学を希望する大学のサイトなどで確認するといいでしょう。

給費生として、採用されるためには一般的には給費生試験に合格することが条件となります。給費生に採用されなかった場合でも、一般入試合格者と同等もしくはそれ以上の学力を有すると認められた受験生は、一般入試を免除して入学が許可される場合があります。

一方、特待生制度は、優秀な学生の学費を減免する制度です。大学によって減免される内容や、選抜の方法は、異なります。また、入学後の成績が優秀であれば選ばれる特待生もあり、学費減免の対象になります。

実質的な学費軽減になるわけではありませんが、貸与型の奨学金を利用することで、当面の学費をまかなうことができます。

日本学生支援機構では、無利子の第1種奨学金と、有利子の第2種奨学金の貸与を行っています。いずれも貸与型のため、利用する場合は、借入が高額になりすぎないようにしましょう。確実に返せる範囲での利用が重要です。

参考:日本学生支援機構「貸与型奨学金」

給付型奨学金の対象にならず、学費の準備もなく、借金をしてまで進学できない、という場合、大学時代の学費軽減の方法としては次のようなものがあります。

第2部(夜学)に進学

学費軽減というわけではありませんが、昼間、仕事をしながら夜間学ぶことで、学費を自力で準備することが可能です。

給料をもらいながら大学に通う

かなりの狭き門ですが、防衛大学、海上保安大学、気象大学などは、学費が免除されるうえ、公務員としての身分を得て、給料をもらいながら学ぶことができます。

1度社会に出てリカレント

高卒で1度働き、その後、自力で学費を貯めて、リカレント(学びなおし)で大学に通うのも1つの方法です。

大学時代の学費を軽減できる制度

- 学費軽減制度は、大きく分けて給付型と貸付型の2種類がある

- 対象となるには、世帯の所得に関する条件の他、成績や学ぶ意欲の有無が確認されることがあるため、事前に要件を確認する必要がある

教育資金の準備は、子どもが生まれたらすぐに始めます。貯め始める際には、あくまでも目安ですが、下記のような大学、専門学校進学ための教育資金用の貯蓄目標額を設定してはいかがでしょう。

大学、専門学校進学ための教育資金/貯蓄目標額の目安

- 自宅通学:300万~500万円

- 下宿:500万~700万円

このくらいの準備ができていれば、奨学金を借りることになっても少額で済みます。もちろん、目標をもっと高く設定することができればそれにこしたことはありません。

児童手当を全額積み立てると累計で約200万円に!

教育資金を貯める期間は、子どもが中学を卒業するまでとしておくことをおすすめします。高校に入ると大学受験に備えて支出が増えるので、中3までは累計で約200万円が支給される児童手当などを活用し、それに一定額を追加して積み立てるなどすることで計画的に貯めておきましょう。

なお、児童手当が特例給付の月5000円だけの人や、2021年10月以降の制度変更で、高所得であるため支給されなくなった人は、自力で積み立てることになります。

積立額を設定して自動的に溜まる仕組みを作るのが最もラク!

教育資金はどのような金融商品で貯めればいいでしょう。1つの視点が、毎回自分で預け替えなどを行うか、積み立てをするかです。確実に貯めるには、積立額を設定して自動的に貯まる仕組みを作ってしまうのが、実は最もラクです。

運用益が非課税になるNISAで積立投資を行えば資産を増やせる可能性もある

積み立てが可能なものとしては、財形貯蓄や自動積立定期、学資保険などがあります。また、インフレリスクに備えるために、NISA口座で投信積立を行うのも1つの方法です。リスクはあるものの、長期の分散投資により資金が増える可能性があります。

ただし、教育資金は必要な時期が決まっているため、全額を投資信託や外貨建て商品など値動きのある投資商品に回すのは避けましょう。元本保証や安定運用の商品と上手に組み合わせ、リスクを取りすぎないことも大事です。

具体的には、リスクを取るのは原則3割程度までに抑えたいもの。例えば3万円を積み立てる場合、1万円をNISAで運用をして、残り2万円は自動積立定期や財形貯蓄、個人向け国債、学資保険などと組み合わせるといいでしょう。

ちなみにNISAは2024年1月から制度が変わり、非課税で運用できる期間が無期限になりました。教育資金以外の資産形成にも活用しやすいため、NISA口座をまだ開設していない方はこの機会にぜひ検討してみましょう。詳しくは「新NISAではじめる資産形成」をご覧ください。制度の概要について解説しています。

学費の準備はどうする?

- 0歳から中学卒業までに目標額を設定して貯め始める

- 資産の3割程度をNISAなどの投資に回して資産を増やせるようにするのも1つの方法