はじめての資産運用

新NISAの基本知識を学ぼう

新しいNISAを始める前に要チェック!初心者向けの基礎知識と始め方

有田美津子

CFP®、住まいのお金相談室代表

「NISAという名前は聞いたことがある」「最近新しくなったのは知っている」といった人も多いことでしょう。2024年1月、従来のNISAが大幅に拡充され、新たなNISAの制度(新NISA)がスタートしました。ここでは、新たに生まれ変わった新NISAの基本知識や始め方を詳しく紹介します。

新NISAは、「つみたて投資枠」「成長投資枠」合計で年間360万円までの収益が非課税になる

2024年1月にスタートした「新NISA」には、「つみたて投資枠」と「成長投資枠」の2つの投資枠が用意されています。

つみたて投資枠は従来のつみたてNISAに相当するもので、年間120万円の投資枠を上限に非課税で積立投資が可能です。つみたて投資枠は、長期積立投資を目的とした投資枠であるため、金融庁が認めた一定の投資信託等に対象商品が限定されているのが特徴となっています。

一方、成長投資枠は従来の一般NISAに代わるもので、つみたて投資枠の2倍にあたる年間240万円の投資枠が設けられています。成長投資枠の対象商品は幅広く、投資信託のほかにも、個別の上場株式・ETF・REITなどバリエーション豊かな商品に投資可能です。

2つの投資枠合計で1800万円の非課税保有限度額が定められており、成長投資枠はうち1200万円までしか投資できません。非課税期間は無期限なので、生涯非課税で保有し続けることができます。

なお、新NISAの非課税投資枠は2023年末で終了した旧NISAとは別枠となっており、旧NISA口座にある商品を新NISA口座に移転することはできません。旧NISAで預けている商品に関しては、非課税期間終了年(一般NISAは5年間、つみたてNISAは20年間)まで、非課税での運用が可能です。

投資枠ごとの概要は次のとおりです。

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 新NISA口座を開ける人 | 日本在住の18歳以上の人(口座を開設する年の1月1日時点) | |

| 非課税期間 | 無期限 | |

| 投資額 | 年間120万円まで | 年間240万円まで |

| 非課税投資枠 | 2つの投資枠合計で最大1800万円 (うち、成長投資枠は最大1200万円) |

|

| 投資対象 | 長期の積立・分散投資に適した一定の投資信託 | 国内外の上場株式、 ETF、REITなど (対象除外商品あり) |

| 投資可能期間 | いつでも可能 | |

| 投資手法 | 積立投資 | 積立投資・ スポット購入による投資 |

| 金融機関 | 変更可能(1年ごと) | |

上で紹介した新NISAの特徴を踏まえると、次のような特徴が当てはまる人は新NISAの活用を検討するといいでしょう。

新NISAが向いている人

- 若いうちから老後に備えた資産形成をしたい人

- 少額からでもコツコツ資産を拡大したい人

- 限られた投資金のなかでも柔軟に運用したい人

- ほかの課税口座を保有していない、もしくは保有していても運用益がそれほど大きくない人

新NISAは年間360万円の非課税枠があるうえ、非課税投資枠1,800万円までは無期限で非課税のまま運用が可能です。若いうちから投資しておけば、年金や退職金を補てんする老後資金として重宝するでしょう。また、新NISAは2つの投資枠があるので、使い分けることで柔軟な資産運用が可能です。

投資初心者にはメリットの多い新NISAですが、ほかに課税口座を保有していて、大きな運用益を上げている投資家にとってはデメリットもあります。これについてはこのあと詳しく紹介しましょう。

新NISAは、特に投資初心者にとってメリットの多い制度となっています。ここでは、新NISAのメリットをあらためて整理しておきましょう。

新NISAのメリット

- つみたて投資枠・成長投資枠合計で年間360万円までの投資元本に対する運用収益が無期限で非課税になる

- 非課税投資枠を売却すれば再利用できる

- 少額からでも投資できる

新NISAの大きなメリットが、2つの投資枠合計で年間360万円(つみたて投資枠:120万円、成長投資枠:240万円)までの投資元本による運用益・配当金が、非課税になることです。

通常の課税口座(特定口座等)の場合、運用益や配当金に対して20.315%の税金が課せられます。仮に10万円の売買益があったとしたら、20.315%の税金(2万315円)がかかるので、手元に残るのは7万9,685円です。一方、新NISA口座で運用すれば10万円が丸々手元に入るので、課税口座に比べて2万315円もお得に運用ができます。

非課税で投資ができる限度枠は1800万円(うち、成長投資枠は1200万円まで)となっていますが、非課税期間は無期限なので、生涯にわたり長期での非課税運用も可能です。

新NISAは、非課税投資枠を何度でも再利用できる点もメリットです。新NISAには非課税投資枠が設けられているものの、所有資産を売却すれば、売却した商品の元金分(購入費用分)が翌年の非課税投資枠として復活します。

仮に1800万円分の非課税限度枠を使い切っていたとしても、資産を売却すれば、その分の投資枠を翌年に再度使えるというわけです。ただし、年間360万円の枠を超えて利用することはできないため注意しましょう。

ほかに、新NISAは少額から投資できるため、投資初心者でも投資が始めやすいというメリットもあります。ネット証券会社では、新NISA口座の対象商品を100円単位や1,000円単位から購入できる場合もあり、資金余力が限られる人でも投資をスタートすることができます。投資によるリスクを少しでも軽減したい初心者の場合、新NISAを使った少額投資からスタートするのもいいでしょう。

上で紹介したように投資初心者を中心としてメリットの多い新NISAですが、デメリットも十分に理解したうえでスタートする必要があります。新NISAのデメリットもあらためて整理しておきましょう。

新NISAのデメリット

- 課税口座との損益通算ができない

- すでに投資している商品があっても、新たな投資が必要となる

- ほかに比べて低いとはいえ、元本割れのリスクがある

新NISA口座で損失が出ても、他の運用益と損益通算はできません。損益通算とは株式や投資信託などを譲渡して損失が出た場合、他の譲渡益から損失分を差し引くことです。例えば、課税口座の中でA投資信託を売却して10万円の損失が発生し、B投資信託では20万円の利益が出た場合、20万円から10万円を差し引いた10万円に対して課税されるというものです。

一方、新NISA口座で10万円の損失が出て、他の課税口座で20万円の運用益が出た場合、新NISA口座の損失を差し引くことができず、課税口座で出た20万円の収益にそのまま課税されます。新NISA口座で出た損失は節税効果のない「単なる損失」となるということです。

また、すでに課税口座や2023年以前の旧NISA口座に株式や投資信託を保有していても、それを新NISA口座に移管することはできません。課税口座や旧NISA口座に保有している商品を新NISA口座で引き続き運用した場合も、いったん売却して現金化したうえで、あらためて投資し直す必要があります。

当然のことながら、新NISAを使った投資運用はリスクヘッジになるとはいえ、投資である以上リスクがゼロではありません。長期の積立投資であっても元本割れになるリスクを排除できるわけではなく、時には損失が出ることもあるというのは十分に理解しておきましょう。

続いて、新NISAを利用するにあたって、あらかじめ確認しておくべき注意点を7点紹介します。

新NISAの非課税投資期間は無期限

2023年までの旧NISAでは非課税投資期間(一般NISAは5年間、つみたてNISAは20年間)が定められていました。期間後も運用を継続するには、ロールオーバーの対応を取らなければなりませんでした。

これに対し、2024年1月にスタートした新NISAでは非課税投資期間が無期限化され、生涯を通して非課税での保有が可能となっています。なお、旧NISA口座と新NISA口座はまったくの別枠であり、旧NISA口座で保有している商品を新NISA口座にロールオーバーすることはできません。

旧NISA口座を保有している場合は自動的に新NISA口座が開設される

旧NISA口座を2023年末時点で保有していた場合、同じ金融機関で自動的に新NISA口座が開設されています。利用する金融機関を変更しないのであれば、継続して新NISAでの買い付けが可能です。積立設定を解除していないケースでは、そのまま新NISA口座で同様の積立が継続されているはずなので確認しておきましょう。

つみたて投資枠と成長投資枠は併用できる

旧NISAでは一般NISAとつみたてNISAは併用できず、どちらを利用するか選ばなくてはなりませんでした。しかし、新NISAではつみたて投資枠・成長投資枠の2つの投資枠を併用できるようになっています。

年間投資枠はつみたて投資枠120万円、成長投資枠240万円となっていて、両者を併用すれば、年間最大360万円までの投資元本による運用益・配当金が非課税となります。

つみたて投資枠は長期積立投資を目的とした一定の投資信託等に対象商品が限られるのに対し、成長投資枠は個別の上場株式やETF、REITなど幅広い商品に投資が可能。2つの投資枠を併用することで、より効率的な投資運用が実現できるでしょう。

非課税枠の残りを翌年以降に繰り越しできない

つみたて投資枠120万円、成長投資枠240万円の年間投資枠の残りを翌年に繰り越すことはできません。

たとえば、つみたて投資枠120万円のうち100万円しか投資しなくても、余った20万円を繰り越すことはできず、その年の12月時点で枠がリセットされます。余った枠の金額に関係なく、翌年の新NISA口座の非課税枠は合計360万円です。

売却で非課税枠が復活する

新NISA口座で買い付けた商品を売却した場合、金融商品を買い付けた際の簿価分だけ、翌年以降の非課税枠が復活するという特徴も押さえておく必要があります。

非課税投資枠は2つの投資枠を合わせて1800万円の設定ですが、もし1800万円に達したとしても、一部を売却すれば、その商品の購入価格分の投資枠を再利用できるようになるのです。この仕組みにより、投資方針に合わせて柔軟にポートフォリオを見直すことができるでしょう。

損失の繰り越しはできない

課税口座で投資をした株式や投資信託で損失が出た場合は、確定申告をすることで3年間繰り越しして翌年以降の譲渡益から控除することができます。つまり、損失が出た年に損失分を申告しておくことで、その後3年間の譲渡益から損失分を差し引き、税額を下げることが可能です。これを繰越控除と言います。しかし、新NISA口座で売却損が発生したとしても、課税口座の譲渡益に対して繰越控除を行うことはできません。

確定申告は原則不要

新NISA口座で行う投資については、原則として確定申告の必要はありません。口座開設時に金融機関を通じて「非課税適用確認書の交付申請書兼非課税口座開設届出書」を税務署に申請し、非課税の確認が取れているためです。

ただし、年間投資枠や非課税投資枠を上回る投資を行って課税口座に移管され、その後売却益が出た場合かつ、その口座が一般口座や特定口座(源泉徴収なし)だった場合には確定申告が必要になります。特定口座(源泉徴収あり)の場合、確定申告は原則不要ですが、複数の金融機関で取引を行っていて損益通算の必要がある場合には確定申告が必要です。

新NISAとは

- 概要

- 新NISAは少額投資者向けの制度で、通常20.315%の税金が非課税になる

- 新NISAには「つみたて投資枠」「成長投資枠」の2つの投資枠がある

- 2つの投資枠合計で年間360万円、生涯で最大1800万円分の非課税投資枠が設けられている

- こんな人におすすめ

- 新NISAは若いうちから老後に備えたいなど、長期的目線でコツコツ資産拡大を目指したい人に向いている

- 投資のリスクをできるだけ抑えながら資産運用を行いたい投資初心者にもおすすめ

- メリット・デメリット

- 新NISAでは年間360万までの投資元本に対する収益が無期限で非課税となる

- 損益通算ができない、旧NISA口座や課税口座からの商品の移転ができない等のデメリットもある

- メリットとデメリットを理解して始めることが重要

- 注意点

- つみたて投資枠と成長投資枠は併用が可能

- 非課税枠や損失の繰り越しもできない点に注意

- 新NISA口座では原則として確定申告は不要

日本在住で18歳以上なら基本的に誰でも始められる!

新NISAの口座を開設できる人は、口座を開設する年の1月1日時点で18歳以上の、日本に居住している人です。海外転勤などやむを得ない事情で出国し非居住者となる場合、一定の手続きを行えば、すでに預けてある新NISA口座の資産について非課税の適用が受けられます。ただし、非課税で保有を継続できるのは最長5年までとなっているため注意しましょう。また、海外にいる間は新たな投資商品の購入はできません。

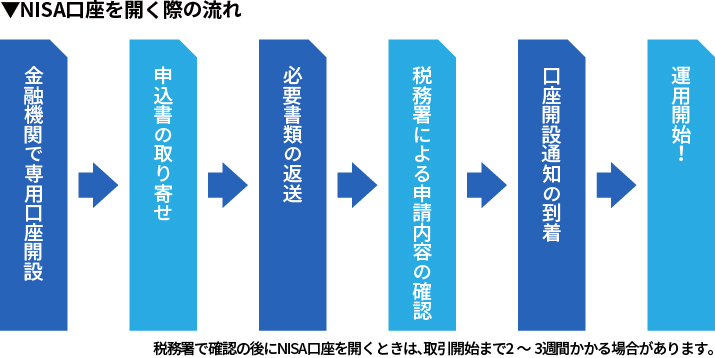

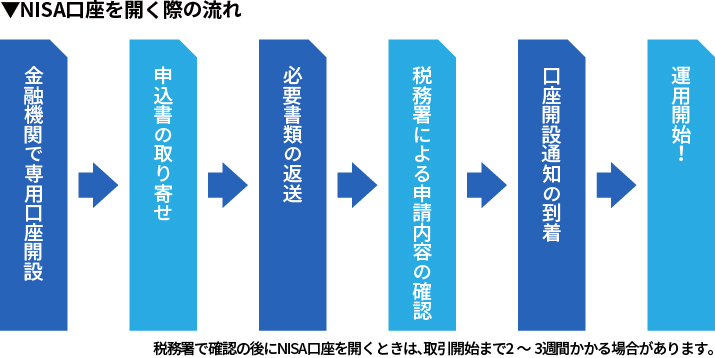

金融機関で専用口座開設

新NISA口座を開設するには、証券会社であれば証券口座を、銀行等であれば投資信託口座等を開設後または同時に、一般NISA口座開設の手続きを行います。

なお、2023年以前に旧NISA口座を開設済みだった場合、同じ会社で自動的に新NISA口座が開設されているはずです。証券口座や投資信託口座を開設している証券会社や銀行であれば、新NISA口座の開設手続きをするだけで、すぐに運用を開始できます。

申込書の取り寄せ

口座開設を希望する金融機関へ問い合わせ、新NISA口座開設のための申請書類を取り寄せます。インターネット上で取り寄せや申請ができる金融機関も増えています。

必要書類の返送

非課税適用確認書の交付申請書兼非課税口座開設届出書(新NISA口座開設のための申請書)に必要事項を記載し、免許証など本人確認書類とマイナンバー確認書類と一緒に金融機関に提出します。

ネット証券会社を中心に、本人確認書類・マイナンバー確認書類をスマートフォンで撮影し、データ提出するだけで手続きが完了する金融機関も一般的になってきました。

税務署による申請内容の確認

その後、金融機関が税務署に新NISA口座開設の申請を行い、確認が行われます。この手続きは、申込者の新NISA口座が二重申請されていないかどうかをチェックするためのものです。

口座開設通知の到着

確認が完了したら税務署から金融機関経由で、口座開設者に連絡がきます。税務署の確認には通常2~3週間程度かかります。口座開設手続きと並行して税務署の確認が行われるパターンでは、より早く手続きが完了するケースもあります。

運用開始

金融機関への申請方法は、窓口に書類を提出する方法、郵送する方法、オンライン申請と複数の方法があるのが一般的です。ネット証券などでは、オンラインで手続きがすべて完了するケースも増えており、わざわざ窓口まで出向く必要はなくなってきています。

金融機関により多少手続き方法が異なりますので、それぞれのホームページやコールセンターで口座開設方法を確認の上、申し込みましょう。

新NISAの始め方

- 新NISAは、日本在住の18歳以上の人であれば誰でも始められる

- 金融機関を決めたら、案内に沿って手続きを進めればOK

- すでに証券口座や投資信託口座を開設済みの金融機関であれば、新NISA口座の開設申請をするだけで比較的すぐに取引を開始できる

- ネット証券などオンラインで手続きが完結する金融機関も増えている

新NISA口座を開設するなら、取り扱い商品が豊富、取引手数料が安いネット証券を選ぶのがおすすめです。詳しくは「新NISAではじめる資産形成」のページで紹介しているので、ぜひ参考にしてください。

関連キーワード