これからiDeCo(個人型確定拠出年金)を始める方必見!iDeCoの始め方完全ガイド

iDeCoは、将来の老後資金に悩みや不安を抱いている人のための制度です。iDeCoに加入し、資産運用をすることで将来の老後資金不足を補える可能性があります。しかし、iDeCoという名前を聞いたことがあっても、その概要や加入方法について知らない人もいるのではないでしょうか。そこで今回はiDeCoの基本的な知識や、iDeCoの口座を開設する金融機関の選び方といった情報を紹介しつつ、始めるまでの流れについても詳しく解説していきます。

01iDeCoを始める前に知っておくべきこと

iDeCoを始めるにあたりまず理解しておきたいのは、企業年金や個人年金保険と同様に、iDeCoは個人型確定拠出年金という「私的年金制度」のひとつであることです。つまり、iDeCoに加入することで、国民年金や厚生年金など公的年金の受給額が増えるわけではありません。

iDeCoが属する確定拠出年金には、「企業型」と「個人型」の2つのタイプがあり、それぞれ掛金の拠出者が企業か、個人かで異なります。iDeCoという略称の「i」に該当する部分は「individual(個人)」で、正式名称が個人型確定拠出年金というように、iDeCoは加入者自らが掛金を拠出するタイプです。

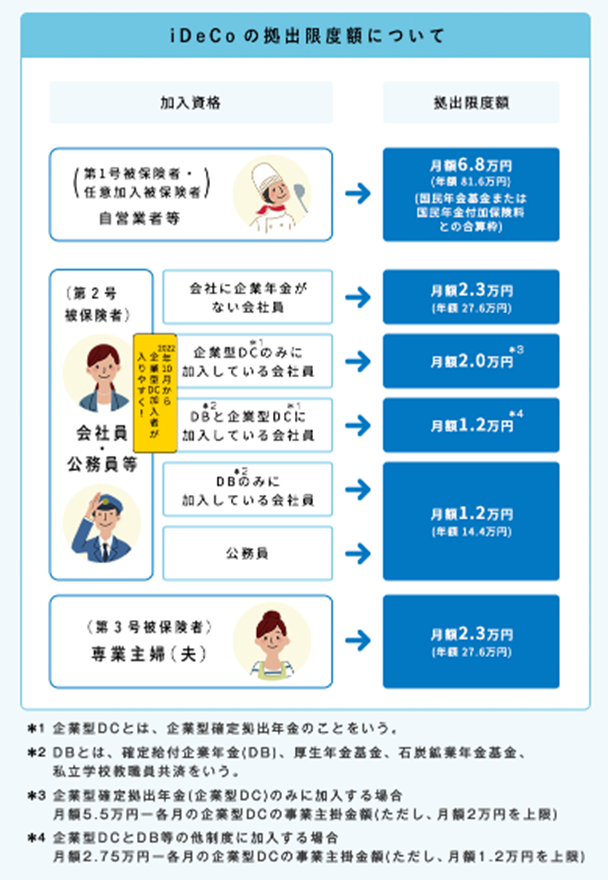

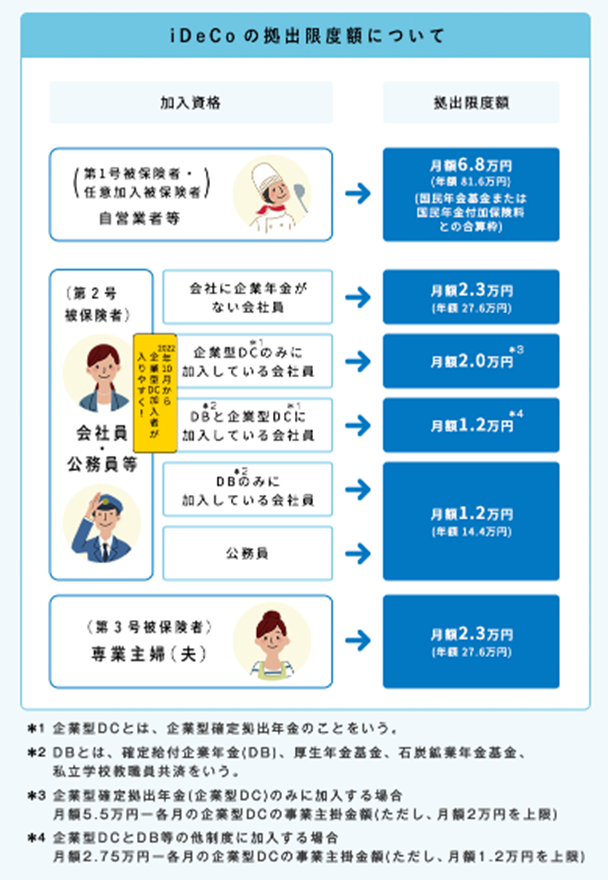

後述しますが、iDeCoにはさまざまな税制上でのメリットがあります。ただし、そのメリットを無制限に利用できるわけではありません。iDeCoの掛金は毎月5000円から1000円単位で調整できますが、利用する個人の働き方によって上限額が決められています。例えば自営業者やフリーターなどの国民年金加入者は毎月6万8000円が上限額です。一方、会社員は、勤務先の企業年金制度によって加入者要件や掛金上限額は異なります。

勤務先に企業年金がない場合の掛金上限額は、月額2万3000円(年額27万6000円)です。そのほか、企業型確定拠出年金※がある場合は月額2万円(年額24万円)、確定給付年金のみ、または確定給付年金と企業型確定拠出年金※の双方がある場合および公務員は、月額1万2000円(年額14万4000円)が上限となっています。ただし、2024年12月からは制度が改正され、会社員と公務員の拠出額の上限が引き上げられます。

※会社の規約がiDeCoの加入を認めている場合等に限る

iDeCoの概要については下記の関連記事でも解説しているので、こちらもチェックしてみてください。

02iDeCoの節税効果

iDeCoには加入者が利用する上で、節税効果が期待できます。具体的には、「掛金の全額所得控除」「運用益の非課税」「受け取り時の控除」の3つです。節税メリットを上手に利用することで運用益と合わせた相乗効果が期待できるので、それぞれの詳細についてよく理解しておきましょう。

掛金の全額所得控除

iDeCoで個人が拠出する掛金は、全額が「小規模企業共済等掛金控除」の対象になります。小規模企業共済とは小規模企業の経営者等の廃業や退職に備える制度で、iDeCoの掛金には同様の所得控除が適用されます。所得税や住民税は、基本的に年収から配偶者控除や地震保険料控除など、さまざまな所得控除を差し引き、残った金額(課税所得)に所定の税率を掛けて計算しています。

つまり、所得控除額が増えるほど課税対象となる金額が少なくなり、納める税金も減る仕組みです。iDeCoで拠出できる掛金の上限は働き方や加入している企業年金の有無によって変わりますが、毎月の掛金を多く設定すると所得控除額も多くなります。

運用益の非課税

iDeCoでは、個人が掛金を拠出してその資金を元手に自らが運用を行います。しかし、日本では個人が投資信託などの金融商品を売買したときに利益が出ると源泉分離課税の対象となり、20.315%の税金が差し引かれます。運用益のうちおよそ2割が自動的に引かれるとすると、決して少なくない割合といえます。

iDeCoは「個人の老後資金形成を手助けすること」を目的にして創設された制度であり、個人の積極的な資産運用を促すため、運用して得られた利益は非課税になっています。例えば、10万円の利益が出たときに通常課される約2万円の税金がかからなくなるということです。iDeCoは65歳までの長期的な資産運用を基本としているので、繰り返し投資していけば運用益の非課税により複利効果も期待できます。

受け取り時の控除

iDeCoで運用したお金を60歳以降に受け取るときの方法には、「年金」「一時金」「年金と一時金の組み合わせ」の3つがあります。仮に、年金で受け取る場合は、老齢厚生年金や老齢基礎年金と同じく「公的年金等控除」、一時金として受け取った場合は退職金を受け取るときに使われる「退職所得控除」の対象です。年金と一時金の組み合わせを選んだ場合は、「年金部分は公的年金等控除、一時金部分は退職所得控除」が適用されます。ただし、控除を超える部分に関してはそれぞれ課税されます。

受け取り方法の選択については、各自のライフスタイルによって状況が違うためどれが有利かは一概にはいえません。しかし、受取額や受け取り時期に合わせて、公的年金等控除と退職所得控除の両方の控除枠を活用できれば、iDeCoのメリットがより高まることは覚えておきましょう。

iDeCoでどのくらい節税&利回りになる?60歳までシミュレーション

iDeCoのメリットを具体的に理解してもらうために、下記条件下のシミュレーションを紹介します。

年収500万円の35歳会社員が60歳まで運用する場合

- 掛金:毎月5000円

- 給与所得控除:年144万円

- 社会保険料控除:年71万9500円(年収の14.39%として計算)

- 基礎控除:所得税48万円、住民税43万円

シミュレーション結果は以下の通りです。

iDeCoで毎月5000円を拠出した場合における1年あたりの所得税と住民税の比較表

| iDeCo加入時 | iDeCo加入前 | iDeCo加入後の差額 | |

| 課税所得(所得税) | 230万500円 | 236万500円 | -6万円 |

| 課税所得(住民税) | 235万500円 | 241万500円 | -6万円 |

| 納付する所得税額 | 13万2550円 | 13万8550円 | -6000円 |

| 納付する住民税額 | 23万5050円 | 24万1050円 | -6000円 |

※課税所得は「年収-給与所得控除-社会保険料控除-基礎控除」とし、端数金額の処理をしないで計算

※住民税の税率は自治体によって異なりますが、ここでは10%として計算

上記シミュレーションでは1年あたり、所得税6000円、住民税6000円の合計1万2000円が節税できる計算になります。仮に60歳までの25年間同じ条件でiDeCoを利用すると、トータルでは所得税、住民税ともに15万円ずつ(年間6000円×25年)、合計30万円(年間1万2000円×25年)の節税につながります。特に所得税は個人所得によって税率が変わる累進課税が適用されるので、所得の多い人はさらに節税できるでしょう。

また、iDeCoのよいところは、これらの節税メリットに加えて投資で得られた利益(運用益)も非課税になる点です。上記のシミュレーションの条件だと、25年間の積立総額は150万円になります。もし毎月5000円の積み立てを年利3%で運用できた場合、60歳時点では223万39円(運用益73万39円+元本150万円)になる計算です。その結果、節税額と運用益を合わせた加入者の利益は、合計で103万39円(節税効果30万円+運用益73万39円)となり、積立総額を100%とした場合の割合は168.6%(253万39円÷150万円)になります。このケースはあくまでも運用利回りを年利3%で試算した結果であり、すべての人が必ずこれほどのメリットを得られるわけではありません。しかし、大手銀行の普通預金金利が年利0.02%程度の現代においては、資産運用の有効な方法のひとつとしてiDeCoを検討する価値はあるでしょう。

03iDeCo口座を開設する金融機関の選び方

ここまで、iDeCoの概要やメリットを紹介してきました。iDeCoならではの税制優遇に興味を持った人もいるのではないでしょうか。しかし、iDeCoへ加入するにあたっては、まず口座を開設する金融機関を選ばなくてはいけません。そこで、ここからは金融機関を選ぶときのポイントについて解説します。

手数料と取扱商品

iDeCoはさまざまな媒体で取り上げられていることもあり、多くの金融機関で口座開設に対応しています。ただし、手数料や取り扱う金融商品はそれぞれの金融機関で異なる点には注意しましょう。毎月支払う手数料は少額のところも多いですが、iDeCoは基本的に60歳までの長期利用を前提とした制度です。そのため、少しの違いがトータルでは大きな差になることもあるので、できるだけ手数料の安い金融機関を選んで口座開設をすることが資産を増やすポイントになります。

iDeCoを維持管理するために必要なコストには、「加入時や移管時の手数料」「給付事務手数料」「口座管理手数料」「還付事務手数料」があります。そのなかでも、金融機関によって異なるのは口座管理手数料です。それ以外の手数料は一律で、加入時や移管時の手数料は2829円、給付事務手数料は440円、還付事務手数料は1488円かかります。

ただし、口座管理手数料の安さだけに気を取られて利用する金融機関を決めてしまうと、運用したかった金融商品がないというケースも考えられるので注意しなければいけません。口座開設する金融機関を選ぶときは、「手数料と取り扱っている商品のバランス」が大切になるので、iDeCoを利用する前にしっかりリサーチしておくことが重要です。

相談しやすい窓口

iDeCoを運営しているのは国民年金基金連合会です。しかし、加入者が加入時や加入後にやりとりするのは、主に口座を開設した金融機関になります。そのため、iDeCoについて分からないことがあったときに親身になってくれる相談窓口やコールセンターがあるかどうかも、金融機関を選ぶ上では重要なポイントになります。

例えば「店舗の窓口で直接担当者に相談できる」「コールセンターが平日の夜間や土日でも対応している」などの条件が挙げられます。「日頃から取引があって担当者に相談しやすい場合は前者」「平日の昼間は仕事が忙しい人は後者」など、自分の状況に合わせて利用しやすい金融機関を選びましょう。

「自宅近くに店舗があるから」などと安易な気持ちで口座を開設してしまうと、手数料が高かったり、取り扱う金融商品が少なかったりするかもしれません。前述した手数料と取扱商品を加味した上で、検討しましょう。

金融機関を選ぶ際のポイントについては、下記の関連記事にもまとめてあるので参考にしてください。

04iDeCoを始めるまでの手続きの流れ

利用する金融機関が決まったら、口座開設するための申し込みをして必要書類を取り寄せます。申込書類が届いたら、必要事項を記入した上で免許証やパスポートなどの身分証明書とともに返送しましょう。金融機関によってはWeb申請により身分証明書のアップロードに対応しているところもあるので、できるだけ手間を省きたい人は事前にこうしたオンラインでの対応をしているかどうかを確認しておくことをおすすめします。

必要書類の提出がすべて終わったら、国民年金基金連合会の審査が始まります。一般的に審査を含めて手続き完了までに1~2カ月程度かかるので、始めたい時期が決まっている人は早めに申し込んでおきましょう。審査を無事に通過したら、国民年金基金連合会、または記録関連運営管理機関から「個人型年金加入申込書」や「コールセンター・インターネットパスワード設定のお知らせ」が届きます。それらの書面を確認したら、口座開設した金融機関でログインできるようになるので初期設定を行い、専用ページで掛金配分方針を指定すれば手続きは終了です。

iDeCoを始める際に用意する書類

iDeCoに加入するときには、以下の書類が必要です。

- 個人型年金加入申出書

- 預金口座振替依頼書兼自動払込利用申込書

- 任意加入被保険者用別紙

書類はiDeCo公式サイトでは書類の記入例を確認できます。金融機関から書類を取り寄せたものの、書き方が分からない場合は公式サイトで確認してみましょう。

05iDeCoを始めるなら今がチャンス!早く始めるほど効果的

iDeCoには他の私的年金制度にはないメリットがあるので、老後資金不足を心配している人は利用を検討してみてもよいでしょう。特に一定の所得がある人にとって掛金の所得控除によるメリットは早く始めるほど効果的なので、まずは少額から始めてみるのもひとつの選択肢です。ただし、iDeCoは60歳まで資金を引き出すことができないため、掛金を拠出しすぎると日常生活に支障をきたす恐れがあります。まずは「老後のお金シミュレーション」で目標とする老後資金の目安を算出しておき、適正な掛金を把握してから始めてみてはいかがでしょうか。

また最近は、非課税期間が無期限化された新NISAで老後の資産形成を始める人も増えています。iDeCoのように掛金が全額控除になりませんが、NISA口座で買い付けた運用商品の収益が非課税になり、年間で最大360万円まで投資ができるなどメリットが多くあります。詳しく知りたい方は「新NISAではじめる資産形成」をご覧ください。

監修:岩永真理

IFPコンフォート代表、一級ファイナンシャル・プランニング技能士、CFP®、住宅ローンアドバイザー

プロフィール

大手金融機関にて10年以上勤務。海外赴任経験も有す。夫の転勤に伴い退職後は、欧米アジアなどにも在住。2011年にファイナンシャル・プランナー資格(CFP®)を取得後は、金融機関時代の知識と経験も活かしながら個別相談・セミナー講師・執筆(監修)などを行っている。幅広い世代のライフプランに基づく資産運用や住宅購入、リタイアメントプランなどの相談多数。

関連キーワード