iDeCo(個人型確定拠出年金)でおすすめの商品・金融機関は?選び方を解説

みなさんは公的年金以外で老後資金の準備をする制度というと、何を思い浮かべるでしょうか。おそらく、多くの人は個人年金保険やiDeCo(個人型確定拠出年金・通称イデコ)などの私的年金をイメージするでしょう。しかし加入したら、そのあとは保険会社にお任せができる個人年金保険に比べて、iDeCoは加入後も自分で運用しなければいけません。そのため、iDeCoの加入に一歩を踏み出せない人もいるのではないでしょうか。そこでこの記事では、iDeCoの概要についておさらいしながら、商品や金融機関を選ぶ際のポイントなども解説します。この記事を読めば、実際にiDeCoを利用するイメージが湧き、取り組みやすくなるはずです。

01iDeCoの基本的な仕組み

iDeCoは、確定拠出年金法に基づいて2001(平成13)年10月から始まった国の年金制度です。その年金制度には、国民年金や厚生年金が該当する「公的年金」と、国民年金基金や確定給付企業年金などが該当する「私的年金」の2つがあります。iDeCoはそのなかでも私的年金に含まれ、個人型確定拠出年金という名称のとおり、「個人が民間の金融機関に申し込んで口座を作り、毎月一定額の掛金を拠出して自ら運用する年金制度」です。

つまり、加入時点で確定しているのは毎月の掛金(確定拠出)であり、将来的に受け取れる年金額が確定している制度ではありません。年金としていくら受け取れるかは、あくまでも個人の拠出する掛金や運用成績によって変わります。そのため、iDeCoでは、利用する金融機関から運用する商品の選定まで、すべてを自分で行わなければいけないのが特徴ですが、iDeCoには税制面での優遇措置が用意されています。

具体的な優遇措置は「掛金の所得控除」「運用益の非課税」「受け取り時の控除」の3つです。iDeCoの掛金は毎月5000円から1000円単位で調整できます。利用する個人の働き方によって掛金の上限が異なり、例えば自営業者やフリーターなどは毎月6万8000円、企業年金に加入していない会社員は2万3000円です。

掛金の所得控除

1つ目の優遇措置「掛金の所得控除」とは、給与所得などから掛金全額を控除(差し引くこと)ができるため、課税所得を減らし、所得税と住民税を節税する効果があります。

運用益の非課税

2つ目の優遇措置は「運用益の非課税」です。通常は、運用による利益(配当収入や金融商品の売買などで挙げた利益)には20.315%の税金が課されますが、iDeCo口座で運用していればそれがゼロになるということです。長期間投資をしていくと、トータルでは大きな節税につながることもあります。

受け取り時の控除

3つ目の優遇措置は「受け取り時の控除」です。iDeCoで運用した資産を60歳以降に受け取るときに、「退職所得控除」または「公的年金等控除」のどちらか、あるいは両方を利用できます。一時金として受け取る場合は退職所得控除、年金として受け取る場合は公的年金等控除が適用され、どのように受け取るかは個人が自由に選択できます。いずれの場合も、退職金や公的年金の受給額と合算される点には注意しなければいけませんが、トータルで数百万円単位の控除を使える可能性もあります。

このように、節税面でのメリットが大きいiDeCoは、基本的に「日本在住の20歳以上60歳未満」の人であれば、誰でも加入できます。ただし、会社員で企業型確定拠出年金がある人は、会社の規約によっては加入できません。加入方法は、iDeCoの取り扱いがある金融機関を選んで専用口座を開設するだけなので、それほど難しくはありません。ただし、老後の資産形成を目的とした制度である関係上、運用資産は原則60歳まで引き出せない点には注意が必要です。

iDeCoについてもっと詳しい情報を知りたい人は、下記の関連記事を参照してください。

02初心者向け!iDeCoで商品を選ぶ際のポイント

iDeCoをこれから始める人にとって、ハードルが高いのが「金融商品の選び方」でしょう。iDeCoにはさまざまな金融商品が用意されているので、投資初心者は何に投資していいかわからず、判断に迷いがちです。しかし、実際にiDeCoで投資できる金融商品を大きく分類すると、「元本確保型」と「元本変動型」の2タイプになります。まずはそれぞれの大枠を理解した上で、自分に合った金融商品を選ぶとよいでしょう。そこで元本確保型と元本変動型について、それぞれ解説していきます。

定期預金・保険(元本確保型)

iDeCoでの運用にあたって、元本割れするリスクを避けたい人に向いているのが「元本確保型」の金融商品です。元本確保型とは、定期預金や保険のように満期まで保有すれば元本が保証されている金融商品を指します。無事に満期を迎えれば預けた元本に加え、申し込み時に提示された利率に相当する収入が期待できるのが特徴です。

元本確保型を選ぶ際の注意点・ポイント

元本確保型は元本変動型に比べて利回りが低いものの、「掛金の全額が所得控除の対象になる」というiDeCoの税制面でのメリットを考慮すれば、手数料(※1)を差し引いてもトータル的にはプラスになることもあります。そのため、貯金などがそれなりにあり、老後資金のための備えが十分な場合は、掛金の全額を元本確保型の商品で運用するという選択肢もあります。

ただし元本確保型でも、保険は短期で中途解約をすると元本割れが発生するリスクがある点には気を付けましょう。定期預金は中途解約しても元本割れすることはありませんが、申し込み時に提示された利率より低くなることがほとんどです。また、通常の定期預金と違い、iDeCoでは「口座を保有するための手数料(※1)がかかる」「原則60歳まで引き出すことはできない」などが注意点として挙げられます。中途解約した結果、手数料が元本を上回ることがないよう、よく考えて掛金を決めることが求められます。

さらに、元本確保型の商品でよく考えておきたいのが「インフレリスク」です。インフレとはお金の価値が低くなり、相対的に物の価値が高くなる状態を指します。例えば現在1万円で買える商品が、人件費や材料費の上昇などの影響で10年後に1万5000円になるような状態です。この場合、元本確保型の商品で10年間10万円を預けていると、元本10万円は変わりませんが、お金の価値が下がることによって実際に買える商品の数は減ってしまいます。このように、インフレが起こると定期預金などの元本確保型の商品は、額面金額(上記の場合は10万円)は変わらなくても、実質的な価値が下がる可能性があるのです。それに対して元本変動型の金融商品は、一般にインフレが進むと金利の引き上げに連動したり、価値が上がったりする商品も多く、インフレに強いといわれています。

将来的にインフレが進むかどうかは誰にも分かりませんが、2024年3月に日本銀行は目標としていた2%のインフレ実現の見通しが立ったという判断をし、大規模な金融緩和政策の修正に動き出しました。そのため、大切なことは元本確保型だからといって、「絶対に損はしない」と思い込むのではなく、状況に応じた投資を心がけることだといえます。

※1 iDeCoは掛金を拠出してもしなくても、口座を持っていると手数料がかかります

投資信託(元本変動型)

元本変動型の商品として挙げられるのが、投資信託です。投資信託は基準価額(投資信託の値段)が、需給バランスによって毎日のように変動します。例えば100万円で買い付けた投資信託が、購入後、基準価額98万円に下落しているケースです。この状態で購入した投資信託を売却すると、資産を増やす目的でiDeCoを始めたにもかかわらず、2万円の損失が発生します。

元本変動型を選ぶ際の注意点・ポイント

そもそも投資信託という金融商品は、運用会社が目指す目的や利益に沿った商品に投資するため、資金を不特定多数の人から集めて、そこで得られた収益を出資者に還元する仕組みです。どのような目的で投資するかは、それぞれの投資信託で異なり、投資対象は株式を中心としたハイリスクの商品から、債券を中心とした比較的リスクの低い商品までさまざまです。iDeCoでは、株式や債券など、定期預金に比べるとリスクやリターンが大きい金融商品そのものへ直接投資することはできませんが、株式や債券を投資対象とした投資信託を購入することで間接的に投資できるのです。

投資信託を選ぶときに注意するポイントとしては、「信託報酬がいくらか」をよく確認することです。iDeCoにおける投資信託の多くは、買い付け時の手数料はかかりません。しかし運用報酬として、信託財産から毎日徴収する信託報酬はかかります。信託報酬が低ければ、その分基準価額の上昇に貢献するので、保有者にとっては有利になります。一般的には年率0.1~2.0%の範囲ですが、できるだけ信託報酬の低い投資信託を選ぶとよいでしょう。

また、投資初心者が比較的リスクの高い株式を中心とした投資信託を購入するときにおすすめなのが、インデックスファンドです。インデックスファンドとは日経平均株価やNYダウといった指標に連動するように設定された投資信託で、特定銘柄を多く組み入れることはないので比較的安定した値動きが期待できます。さらに、指標に連動した値動きを目指している性質上、同じ指標に連動する投資信託であればどの商品を選んでも基準価額に差がつきにくく、運用会社の手間も比較的少ないので、信託報酬を低めに設定しているのも魅力です。一方、指標より高いリターンを狙う「アクティブファンド」といわれる投資信託もありますが、運用には手間やコストがかかり、信託報酬が高い商品も多く、リスクも高くなるため、投資判断は慎重に行いましょう。 元本変動型の商品の選び方については、「どれくらいのリスクを負えるか」によって変わります。iDeCoの仕組み上、いろいろな商品に1%単位で投資できることは覚えておくとよいでしょう。例えば、株式中心の投資信託に3割、債券中心の投資信託に3割、元本確保型の商品に4割という具合に組み合わせることもできます。

03目標設定額

元本確保型と元本変動型の違いや選び方がわかったところで、次に押さえるべきは「老後資金として必要な額」です。

必要な老後資金はライフスタイルや何歳まで働けるか、もらえる年金がいくらかで異なるため、一概にこのくらいの金額が必要とは言えません。2019年には金融庁が「老後資金は公的年金以外で2000万円が必要」というデータを公表し、なんとなく「老後は2000万円は貯めておきたい」と考える人も多くいるでしょう。では、老後資金2,000万円をiDeCoで貯めるには、毎月どのくらいの掛金、どのくらいの利回りが必要なのかシミュレーションしてみましょう。

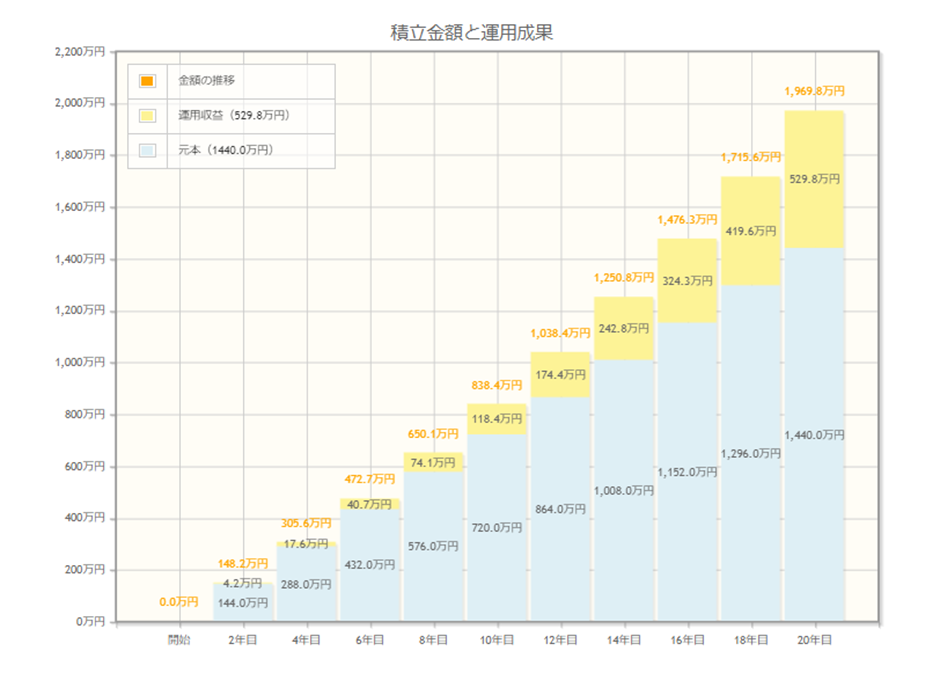

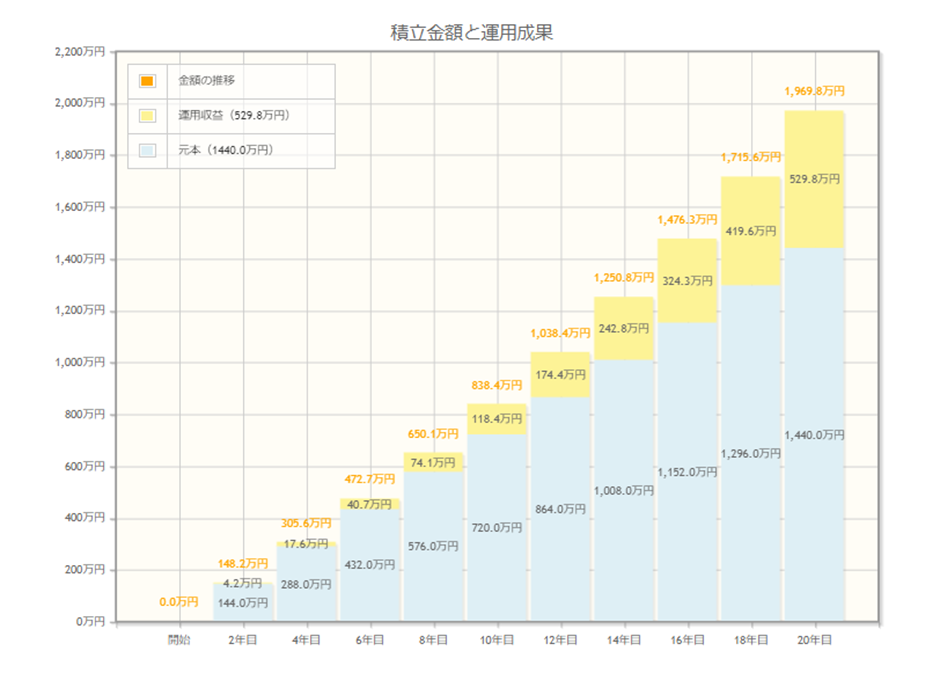

金融庁の「資産運用シミュレーション」を使って、以下のような条件で試算してみました。

- 目標設定額:2000万円

- 毎月の積立金額:6万円

- 想定利回り(年率):3 %

- 積立期間:20年

こちらの試算結果は手数料などコストは含まれていませんが、20年間で年率3%で運用した場合、最終積立金額は1969万8120円になります。もし目標設定額を1000万円と少なくしたり、または積立期間を30年と長くしたりすれば、月々の積立金額を抑えることが可能です。

ただし、元本確保型を選ぶと元金は減らないものの、資産が大きく増えることは期待できにくいでしょう。まずは、目標とする老後資金の目安を算出して、その金額に届くにはどれくらいの利回りが必要かを計算し、リスクとリターンのバランスを考えながら金融商品を選ぶことが重要です。投資を継続していくにつれて、それぞれの投資比率が変わってくることもありますので、定期的に見直しをして、すでにある資産の中で売買をしてそれぞれの金融商品の比率を調整したり、新たに投資する掛金の割合を変更したりすることも可能です。

04iDeCoの金融機関を選ぶ際のポイント

ここまで、iDeCoの基本的な仕組みや、商品を選ぶ際のポイントについて解説してきました。iDeCoならではの「自らが運用する商品を選択し、組み合わせを自由に考えられる」というメリットに魅力を感じて興味を持った人もいるのではないでしょうか。しかし、実際にiDeCoを始めるにあたっては、まず金融機関を選ぶことから始めなければいけません。そこで、これからiDeCoを始めてみようと思う人に向けて、金融機関を選ぶ際のポイントについて解説していきます。

取扱商品や手数料

まず気を付けておきたいのが「取扱商品や手数料はそれぞれの金融機関で異なる」ことです。iDeCoを始める前に目標とする老後資金の目安を算出しておくことは重要ですが、申し込む金融機関で希望する商品を取り扱っていないと、金融機関の変更を余儀なくされるので気を付けましょう。また、手数料が高い金融機関に申し込むとコストが膨らみ、運用利回りの低下につながる恐れがある点にも気を付けなくてはいけません。

iDeCo口座を維持管理するためにかかるコストには、「どの金融機関を利用しても必ずかかる費用」と「利用する金融機関によって異なる費用」の2つがあります。

どの金融機関を利用しても必ずかかる費用

- 加入および移管時の手数料:初回のみ2829円(国民年金基金連合会へ納付)

- 加入者手数料:毎月105円(国民年金基金連合会・信託銀行へ納付)

- 事務委託手数料:毎月66円(金融機関に納付)

金融機関によって異なる費用(※いずれも金融機関へ納付)

- 運営管理手数料:毎月0~500円程度

- 移管手数料:毎回0~4400円

iDeCoの加入は基本的に長期に及ぶので、毎月支払う金額は少額でもトータルでは大きな出費になりかねません。運用利回りにも影響するため、できるだけ手数料の安いところを探して申し込むことがポイントです。

またiDeCoは一般口座と違い、複数の金融機関で同時に口座を開設することはできません。既存のiDeCo口座を別の金融機関に移すことはできますが、手続きが必要となり手数料を支払う必要がある場合もあります。無駄な手間や費用を掛けないためにも、できるだけ早い段階から情報収集をして、申し込む金融機関を決めておきましょう。

相談しやすい窓口・コールセンター

iDeCoは国民年金基金連合会が運営を行っていますが、こちらには相談窓口は用意されていません(コールセンターはあり)。iDeCo加入時の手続きや加入後に分からないことは、基本的に口座を開設した金融機関に相談することになります。そのため、金融機関を選ぶときは「相談しやすさ」を重視することも大切です。相談しやすい窓口やコールセンターが整っている金融機関を選びましょう。相談しやすい金融機関の条件としては、例えば「店舗で担当者に直接相談できる」「コールセンターが平日夜間や土日でも対応している」などが挙げられます。

コールセンター対応日時の例(2021年1月時点)

・SBI証券:平日8:00~17:00、土曜・日曜8:00~17:00(※祝日、年末年始を除く)

・楽天証券:平日10:00~19:00、土曜・日曜・祝日9:00~17:00

・イオン銀行:平日9:00~21:00、土曜・日曜・祝日9:00~17:00(年末年始、ゴールデンウィークの一部の日およびメンテナンスの日を除く)

相談窓口 対応日時の例(2024年4月時点)

・イオン銀行(イオンショッピングセンター内):各店舗、365日、各店舗の営業時間内、手続きにより終了時間は異なる

ただし、「自宅の近くに店舗や窓口があって相談しやすそう」という理由だけで選ぶと、運用したい商品がなかったり、手数料が高かったりするかもしれません。結果的に運用利回りが低下してしまうと元も子もないので、いろいろな金融機関を比較検討し、トータルでメリットが大きいところを利用することが重要です。

05税制面の優遇措置があるiDeCoは老後の資金形成には有意義!加入を検討してみよう

iDeCoは税制面での優遇措置があるため、老後の資金形成をする上で非常に有意義な制度です。利用にあたってはいくつかの注意点もありますが、自分で投資比率を考えて金融商品を選択できる点に魅力を感じる人も多いのではないでしょうか。しかし、どのような商品へどのような割合で投資をしていくかを考えるためにも、事前に「老後資金として目標とする金額はどれくらいか」を知り、それを目指すための利回りやリスクを把握する必要があります。サイト内にある「老後のお金シミュレーション」で目標金額を確認し、その目標金額を目指す一つの手段としてiDeCoを活用してみてはいかがでしょうか。

また2024年からは非課税期間が無期限化された「NISA」が、新しい制度としてスタートしました。NISAは、iDeCoのように毎月の掛金が控除にならないなど多少異なる点もありますが、iDeCoのように資金形成の用途が限られていない、いつでも引き出せるなどメリットが多数あります。iDeCoとの併用もできるので、まだNISA口座を開設していない方は検討してみましょう。詳しく知りたい方は、「新NISAではじめる資産形成」をご覧ください。

監修:岩永真理

IFPコンフォート代表、一級ファイナンシャル・プランニング技能士、CFP®、住宅ローンアドバイザー

プロフィール

大手金融機関にて10年以上勤務。海外赴任経験も有す。夫の転勤に伴い退職後は、欧米アジアなどにも在住。2011年にファイナンシャル・プランナー資格(CFP®)を取得後は、金融機関時代の知識と経験も活かしながら個別相談・セミナー講師・執筆(監修)などを行っている。幅広い世代のライフプランに基づく資産運用や住宅購入、リタイアメントプランなどの相談多数。