はじめての資産運用

新NISAを積み立てるとなぜいいの?

新NISAのつみたて投資枠で安定した資産形成が可能?基礎知識から始める準備まで幅広く解説

豊田眞弓

FPラウンジ代表

2024年1月からスタートした新NISAには「つみたて投資枠」と「成長投資枠」の2つの投資枠が設けられています。2つの投資枠は併用が可能であり、特徴に合わせて使い分けをすることで、より効率的な投資運用が実現できます。 この記事では、2つの投資枠のうち「つみたて投資枠」のしくみやメリット・デメリット、どんな人に向くのか、始める方法などについて解説します。

NISAは少額で投資を行う人のための非課税制度で、投資促進のために2014年にスタートしたものです。2024年1月からは、従来の制度を大きく拡充した「新NISA」がスタートしました。

通常、株式や投資信託を売却したときに得られる利益(譲渡益)や配当金には20.315%の税金がかかりますが、新NISA口座で購入した投資商品の運用益は非課税となります。

従来のNISAでは口座開設できる期間が定められていましたが、新NISAでは恒久化され、自分の好きなタイミングで口座を開設できるようになりました。また、新NISAは非課税保有期間も無期限となり、より長期にわたって投資できるようになったのも特徴です。

新NISAには、従来のつみたてNISAを踏襲した「つみたて投資枠」と、一般NISAを引き継ぐ「成長投資枠」の2つの投資枠があります。今回はこのうち「つみたて投資枠」に焦点を当てて説明していきます。

年間120万円まで投資可能で非課税期間は無期限!最大1,800万円分(成長投資枠との合計)の非課税投資枠があります。

つみたて投資枠の新規投資額は年間120万円までで、非課税期間は無期限。成長投資枠と合計で最大1800万円までの元本を投資することができ、その配当や売買益が非課税になります。

つみたて投資枠は、日本在住の18歳以上の方が利用できる、長期の積立投資を対象とする投資枠です。投資対象商品を限定しているのが特徴的で、対象となるのは金融庁が厳選した、一定の長期積立投資向けの投資信託に限られます。成長投資枠が、個別株式やETF(上場投資信託)・REIT(不動産投資信託)も対象商品としているのとは対照的です。

つみたてNISAの概要

| 項目 | つみたて投資枠 | 成長投資枠 |

| 新NISA口座を開ける人 | 日本在住の18歳以上の人(口座を開設する年の1月1日時点) | |

| 非課税期間 | 無期限 | |

| 投資額 | 年間120万円まで | 年間240万円まで |

| 非課税投資枠 | 2つの投資枠合計で最大1800万円(うち、成長投資枠は最大1200万円) | |

| 投資対象 | 長期の積立・分散投資に適した一定の投資信託 | 国内外の上場株式、ETF、REITなど(対象除外商品あり) |

| 投資可能期間 | いつでも可能 | |

| 投資手法 | 積立投資 | 積立投資・スポット購入による投資 |

| 金融機関 | 変更可能(1年ごと) | |

投資のリスク軽減方法には、①資産を分散する、②投資するタイミングを分散する(積立)、③長期のスタンスで行う、という3つがあります。新NISAのつみたて投資枠はそれらがすべてそろった投資法で、しかも収益が非課税になることから、ビギナーに向くとされています。

新NISA口座で運用している商品はいつでも売却することができるため、結婚資金や教育資金、住宅取得資金、車の買い替え資金、老後資金などさまざまな目的で積立投資を行うことができます。

ただし、あくまでも投資であり、価格変動リスクがあることは忘れてはいけません。万が一のことがあったときのための生活防衛資金を手元に残したうえで、投資に回す資金を一定期間以上使用する予定が無い資金(3年を超えて運用できるなど)に限定することは、リスクマネジメントの視点からも重要です。

| 資産を分散する |

複数の異なる金融資産に分散する 資産を分散することで、価格の下落の際に大きな損失を防ぐ。投資対象商品や投資対象国を分散させる |

| 投資するタイミングを分散する |

時間を分散する 一度に資金を投入したり引き上げたりせず、購入するタイミングを分散することで購入単価を平準化できる |

| 長期のスタンスで投資する |

長期間保有する 値動きの幅が縮まり、収益を安定化できる |

新NISAのつみたて投資枠で対象商品となる投資信託は、金融庁の基準に合う長期の積立・分散投資に適した投資信託に限られています。具体的には以下の条件を満たす商品です。

長期の積立・分散投資に適した投資信託の要件

| ・販売手数料はゼロ(ノーロード) ・信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定 ・顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること ・信託契約期間が無期限または20年以上であること ・分配頻度が毎月でないこと ・ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと |

最低投資額は証券会社によっては、「1000円以上」から、または「100円以上」から積立投資が可能なところもあります。

新NISAのつみたて投資枠とは

- 2024年1月にスタートした「新NISA」の2つある投資枠のうちの1つ(もう1つは「成長投資枠」)

- 年間120万円まで投資可能で非課税期間は無制限!成長投資枠都合計で最大1800万円分の非課税投資枠がある

- あらかじめ投資リスクが軽減されていて、金融庁が認めた投資信託から選ぶことができるので初心者でも始めやすい

- 投資初心者で投資の基礎や商品選びに関する知識にまだ自信がない人

- 少額でも毎月コツコツ資産を拡大していきたい人

- 収入から投資に回せる資金がそれほど多くない人

- リターンが少なくてもいいからできる限り元本割れのリスクを減らしたい人

- 1度設定したらときどきのチェックだけであまり気にしないで暮らしたい人

- ある程度絞られた商品ラインナップのなかから悩まずに投資商品を決めたい人

つみたて投資枠は長期の積立投資を前提とした投資枠であり、少額からでも毎月コツコツ資産を拡大していきたいという人に向いています。また、個別株式に比べて安定性のある投資信託商品に積立投資するので、元本割れのリスクを軽減できます。そのため、投資に回す資金余力が限られている人にも向いているでしょう。(決して元本割れのリスクがなくなるわけではありません)

加えて、つみたて投資枠で投資できる投資信託は金融庁が指定した基準に合う商品に限られるため、「たくさんあっても選べない」という人にも向いているかもしれません。

新NISAのつみたて投資枠はこんな人におすすめ

- 投資ビギナーでこれからコツコツ資産形成をしていきたい人におすすめ

- 投資対象が限られるため、金融商品に関する知識がまだ少ない人にも向いている

- 長期分散投資により元本割れのリスクを低減できるため、投資の安全性を重視する人にもおすすめ

まず、新NISAのつみたて投資枠のメリットをあらためて整理してみましょう。

- 年間120万円までの投資元本に対する運用益や配当が非課税

- 金融庁の基準に合うローコストの長期投資商品に絞られている

- ドル・コスト平均法で平均単価を抑えられる可能性も

- 積立投資のため、1度設定したら自動で投資ができる

- 少額でも始められる

5つのポイントごとに内容を簡単に見ていきます。

①年間120万円までの投資元本に対する運用益や配当が非課税

投資の運用益や配当に対しては本来20.315%の税金がかかります。そのため、特定口座などの課税口座で投資をした場合、10万円の利益が出ても、税金を差し引いた後の手残りは7万9685円になってしまいます。

一方、つみたて投資枠で投資信託を購入した場合、運用益や配当に対する税金がかかりません。10万円の利益が出たとすれば、10万円がそのまま手元に残るのです。純粋に資産額が減るのを防げるのに加え、再投資に回せる金額が増えるので複利の効果がより強まります。

②金融庁の基準に合うローコストの長期投資商品に絞られている

つみたて投資枠で投資できる商品は、金融庁の基準に合う投資信託やREIT(公募投信)、ETFに限られます。長期積立投資を目的とするつみたて投資枠の趣旨に沿うよう、ローコストで長期投資に向く商品に限定されているため、商品選びで大きな失敗をすることは考えにくいでしょう。

ただし、繰り返しになりますが、投資である以上リスクがゼロということはあり得ません。場合によっては元本割れになるなど、一定のリスクがあることは心得ておきましょう。

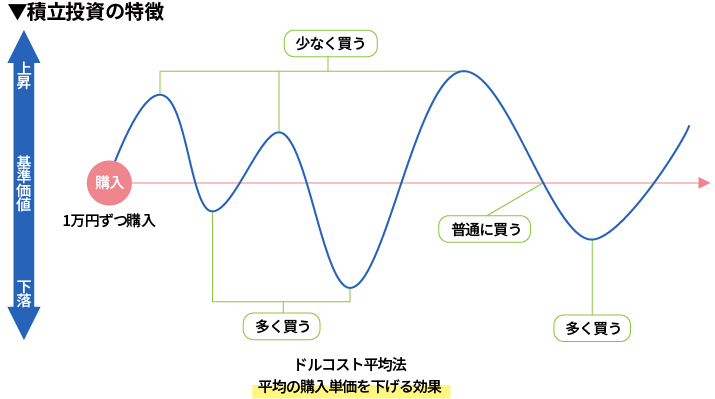

③ドル・コスト平均法により平均単価が抑えられる可能性も

積立投資では、商品の価格変動に関係なく、毎月一定額を購入し続けます。価格に関係なく一定額を投資するので、下記の図のように価格が高いときは少なく、低いときは多く買うことができます。このため、長期で定額を買い続けていれば、平均単価を抑えられる可能性があります。

これは「ドル・コスト平均法」と呼ばれる手法で、価格変動によるリスクをヘッジできることから、長期の資産形成に向いていると言われています。

④積立投資のため、1度設定したら自動で投資ができる

つみたて投資枠では設定した日に自動で投資を行うので、値動きなどを追って買うタイミングを見計らう労力は必要ありません。むしろタイミングに関係なく、一定額を買い続けるからこそ、上で紹介した「ドル・コスト平均法」の恩恵を受けられる可能性があるのです。

⑤少額でも始められる

つみたて投資枠の投資対象となっている投資信託のなかには、1口100円もしくは1,000円から購入可能な商品もあります。少額から投資できるため、「自分には投資の知識がないから不安」というような方でも、実際に投資をしながら知識や経験を積むことができるでしょう。

成長投資枠と合わせて年間360万円まで投資できるので、少額から始めて慣れてきたら、徐々に投資額を増やしていくのも有効です。

一方、新NISAのつみたて投資枠のデメリットとしては、以下のようなことが挙げられます。

- 課税口座との損益通算や繰越控除ができない

- 年間の投資元本が120万円までに限られる

- 投資できる商品が限定されている

- 金融機関の変更は時間がかかる

①課税口座との損益通算や繰越控除ができない

新NISA口座以外でも投資する人にとってのデメリットです。

成長投資枠にも共通するデメリットですが、新NISA口座で損失が出たとしても、ほかの課税口座との損益通算や繰越控除はできません。

通常、課税口座内であれば、株式や投資信託の売買や配当に関してある商品で損失が出ても、ほかの売買益や配当と損益通算ができます。仮に、一方で20万円の売買益が出ていても、もう一方で▲20万円の売買損があれば、両者は相殺されて課税所得が0円となります。こうして、20万円の売買益にかかるはずの税金を節減できるわけです。

しかし、つみたて投資枠(新NISA口座)と課税口座間ではこれができません。つみたてNISAで▲20万円の損が出ても、課税口座の20万円と損益通算ができないため、課税口座で得た運用益20万円に対して課税されます。

また、その年に出た損失をほかの利益と相殺しきれなかった場合に、損失を3年間繰り越すことができる繰越控除も、新NISA口座では利用できません。

とはいえ、もともと新NISA口座は非課税なので、たとえ課税口座の利益に課税されたとしても、非課税によるメリットのほうが大きい場合がほとんどでしょう。

②年間の投資元本が120万円までに限られる

つみたて投資枠で非課税の恩恵が受けられるのは、年間120万円までの投資元本の積立投資から得られる運用益や配当のみです。年間120万円の枠を超えて購入した場合、超過分は課税口座扱いとなり、通常通り20.315%の税金がかかるため注意しましょう。

なお、従来のつみたてNISAは年間投資枠が40万円だったため、投資元本が少ないのがネックでしたが、新NISAでは120万円まで拡充されているので、それほど大きなデメリットではないでしょう。

③投資できる商品が限定されている

新NISAのつみたて投資枠で購入できるのは、前述の金融庁の基準をクリアした投資信託やREIT、ETFなどです。金融機関によって本数は異なりますが、商品は限定されています。対象商品でないものをつみたて投資枠を使って運用することはできません。

ただ、金融庁の基準をクリアした信頼性の高い投資商品に限定されていることで、投資初心者にとってはむしろ商品を選びやすいともいえます。

④金融機関の変更は時間がかかる

これも新NISA全体に関するデメリットですが、金融機関の変更には一定の時間がかかります。金融機関の変更は原則1年に1回可能。変更を希望する場合は、変更したい年の前年の10月1日〜翌年9月30日までに手続きを行う必要があります。

具体的には、上記期間中に元の金融機関へ申請して「勘定廃止通知書」を受け取り、変更先の金融機関に提出する必要があります。通知書の発行も、別の金融機関で新NISA口座を開くにも一定の日数がかかります。

また、変更したい年に1回でも新NISA口座を使って商品を購入していると、その年の間の金融機関変更はできません。つみたて投資枠の場合、毎月自動的に商品を購入する設定になるケースが大半のため、金融機関を変更したいなら、該当する年の1月分の積立購入が行われる前に積立設定を解除する必要があります。

新NISAのつみたて投資枠のメリット・デメリット

- つみたて投資枠は長期積立投資を前提とするものであり、投資経験の浅い投資初心者にとってはメリットが多い

- 一方、対象商品や年間投資枠(120万円)が限定されるなど、投資経験者にとっては制限も多い

- 投資初心者が投資運用をスタートするのに適した投資方法なので、積極的に活用するといい

日本在住で18歳以上なら基本的に誰でも始められる!

つみたてNISAの口座を開設できる人は、その年の1月1日時点で18歳以上の日本在住の人です。海外転勤などやむを得ない事情で出国し非居住者となる場合、手続を行えば、運用中のつみたてNISA口座の資産については新たな購入はできないものの、非課税での運用は続けられます。ただし、非課税で保有を継続できるのは最長5年までとなっているため注意しましょう。また、手続きも金融機関によって異なりますので、事前に確認しておくことをおすすめします。

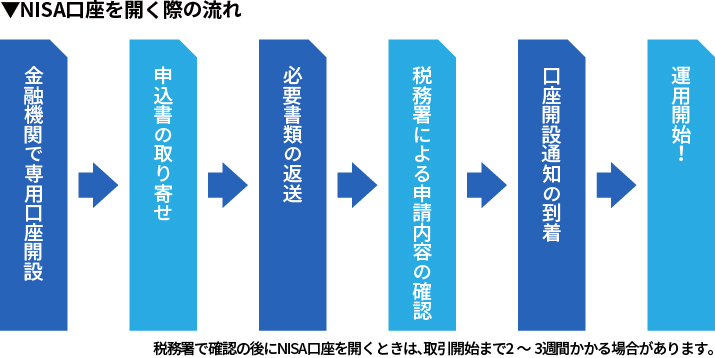

1.金融機関で専用口座開設

新NISA口座を開設するには、まずは、証券会社であれば証券口座、銀行であれば投資信託口座を開設する必要があります。口座開設後に、新NISA口座開設の手続きを行います(手続きは同時に行う場合もあります)。

なお、2023年以前に旧NISA口座を開設済みだった場合、同じ会社で自動的に新NISA口座が開設されますので確認しておきましょう。また、すでに証券口座や投資信託口座を開設している証券会社や銀行で新NISA口座を作る場合、新NISA口座の開設手続きのみで運用を開始できます。

2.申込書の取り寄せ

口座を開設したい金融機関に問い合わせ、新NISA口座開設のための申請書類を取り寄せます。最近では多くの金融機関で、インターネット上の手続きが可能になっています。

3.必要書類の返送

申請書類に必要事項を記入し、マイナンバー記載書類や本人確認書類と一緒に提出します。ネット証券会社などでは、これらの書類をスマートフォンで撮影し、WEB上にアップするだけで手続きできるところも増えています。

4.税務署による申請内容の確認

金融機関が税務署に申請し確認が取れれば、新NISAの口座が開設できます。この手続きにより、税務署は申込者の新NISA口座が二重申請されていないかどうかをチェックします。

5.口座開設通知の到着

税務署による確認は口座開設と並行で進めるパターンと、手続き後に行うパターンの2種類があります。後者のパターンだと、口座を開設してから税務署の確認を待つ必要があるため、取引開始まで2~3週間かかる場合があります。

6.運用開始

口座が開設できれば、購入する投資信託や月々の投資額を決めて運用を開始できます。

金融機関への申請方法はオンライン申請が主流であり、わざわざ窓口に出向かずとも手続きが完了するケースも一般的になっています。申請方法は金融機関によって異なるため、利用する金融機関であらかじめ確認しましょう。

新NISAの始め方

- 新NISAは、日本在住の18歳以上の方であれば誰でも始められる

- すでに証券口座や投資信託口座を持っている金融機関なら、新NISA口座の開設手続きをするだけでOK

- 金融機関を決めたら、案内に沿って手続きを進めればOK

- オンラインで申請を完結できる金融機関も一般的になってきている

新NISAでは、つみたて投資枠・成長投資枠どちらでも保有商品を売却することで、売却分の非課税投資枠を再利用できるようになっています。再利用できるのは、売却した保有商品の投資元本分であり、売買によって生じた利益分は含みません。

たとえば、合計100万円で積み立てた投資信託を売却した場合、1800万円の非課税投資枠を目一杯使っていたとしても、売却した翌年に100万円の投資枠が復活します。

ただし、仮に投資枠が復活したとしても、年間投資額の上限は2つの枠合計で360万円なので注意しましょう。

つみたて投資枠と成長投資枠を併用できます。2つの枠で年間360万円、合計1800万円の非課税保有限度枠が設けられていますが、成長投資枠はそのうち1200万円までしか枠を使えません。残りの600万円を活用するには、つみたて投資枠と併用する必要があります。

一方、つみたて投資枠に関しては1800万円の枠をすべて使うことができるので、成長投資枠は使用せず、つみたて投資枠のみを限度額いっぱい活用することは可能です。

つみたて投資枠は対象商品が限定される一方、成長投資枠は個別株式やETF、REITなど幅広い商品に投資できます。つみたて投資枠で堅実に運用しつつ、成長投資枠で積極的な投資を行うというような使い分けもおすすめです。

従来のNISAと同様、新NISA口座も開設できるのは一人1口座のみです。1口座のなかでつみたて投資枠と成長投資枠を併用するため、投資枠ごとに金融機関を変えることはできません。

2023年以前の旧NISA口座を開設していた場合、同じ金融機関で自動的に新NISA口座が開設されています。ただし、旧NISA口座から新NISA口座への投資商品の移転はできない決まりです。

デメリットの項で紹介したように、新NISAのつみたて投資枠で購入できるのは、金融庁に認められたローコストな投資信託やREIT、ETFなど一部の商品のみです。個別株式等も含めて幅広く投資したい場合、成長投資枠を中心とした利用を考えたほうがいいでしょう。

繰り返しになりますが、つみたて投資枠の年間投資額は最大120万円です。120万円を超えて投資した場合、通常の課税口座扱いになり、売買益や配当金に対して20.315%の税金がかかってしまいます。

一部の商品を売却して非課税投資枠が復活したとしても、年間120万円を超えての投資はできない点も注意が必要です。

デメリットの項で紹介したとおり、つみたて投資枠で損失が発生したとしても、ほかの課税口座との損益通算することはできません。これは成長投資枠にも共通です。

値動きがある程度安定している投資信託などであれば、それほど問題になりませんが、成長投資枠で個別株式に投資する場合は要注意。値動きの大きい銘柄の場合、損失が大きくなることもあるため、あえて課税口座で投資したほうが節税効果を期待できるケースも考えられるでしょう。

損益通算と同様、損失を相殺しきれなかった分を最大3年間繰り越せる「繰越控除」も、新NISA口座では利用できません。新NISAはそもそも非課税ですが、課税口座で大きな利益が出ているケースなどでは、銘柄によって成長投資枠で購入するのか、課税口座で購入するのかを使い分けたほうがいいかもしれません。

新NISA口座で行う投資については、確定申告の必要はありません。口座開設時に税務署に非課税口座の承認を得ているからです。

非課税投資枠を超過して投資を行った場合には、課税口座扱いになるため注意が必要です。源泉徴収ありの特定口座であれば確定申告は基本不要ですが、源泉徴収を受けていない場合、原則として確定申告が必要になりますので自分の口座の内容について確認しておきましょう。

新NISAの注意点

- 新NISAでは商品を売却すれば、投資元本分の非課税枠が翌年に復活する

- 新NISAは1人1口座のみだが、つみたて投資枠と成長投資枠は併用できる

- つみたて投資枠では金融庁が認めた一定の投資信託しか購入できず、年間の非課税枠は120万円まで

- 課税口座との損益通算や繰越控除は利用できない

- 新NISA口座では確定申告不要

新NISAのつみたて投資枠の非課税期間は無期限

- 新NISAでは、成長投資枠・つみたて投資枠ともに非課税期間が無期限となった

- 従来のNISAに比べ、より長期での投資運用が可能

- 新NISAには「つみたて投資枠」と「成長投資枠」の2つの投資枠があります。つみたて投資枠は、長期の積立投資を目的に設けられた投資枠であり、年間120万円・生涯で1800万円を上限に積立投資が可能です。

- いくつかのデメリットはあるものの、投資初心者にとってはメリットが多く、投資のスタートを切るにはもってこいの制度といえるでしょう。

- 新NISA口座はさまざまな金融機関で開設可能ですが、特におすすめなのがネット証券です。ネット証券はインターネット上で簡単に手続きができるうえ、取り扱う商品が豊富。手数料もほかに比べて安い傾向にあり、お得に新NISAで投資運用できます。

- 新NISAについてさらに詳しく知りたいなら、「新NISAではじめる資産形成」のページも併せてご覧ください。

関連キーワード