一般的なお葬式の費用とは?「自分の葬儀代」を用意する方法と注意点を解説

残された家族に負担をかけないように、自分の葬儀代は自分で準備しておきたいところです。でも、葬儀代って一体いくらくらいかかるの?いつからどんな方法で準備しておけばいいの?とわからないことばかりです。その時になってあわてなくてすむように、葬儀にかかるお金とその準備方法についてお伝えします。

01お葬式にかかるお金はいくら?

お葬式の費用は故人や家族はもちろん、宗派や地域によっても考え方や形式が異なるため平均値を出すのは簡単ではありませんが、ここでは民間の葬儀に関する情報提供を行っている会社のアンケートの結果等から、お葬式にかかる平均的な費用を見ていきます。

葬儀費用の相場

お葬式には、直葬(火葬式)、一日葬、家族葬、一般葬の4つの種類があります。

- 直葬(火葬式):火葬のみを行う

- 一日葬:葬儀と告別式を1日で行う

- 家族葬:親族やごく親しい友人だけで通夜、葬儀、告別式を行う

- 一般葬:生前ゆかりのあった人に広く参列してもらい、通夜、葬儀、告別式を行う

葬儀関連のポータルサイトを運営する鎌倉新書が、2020年に行った「お葬式に関する全国調査」によると、それぞれの種類ごとにかかる葬儀費用は以下のようになっています。

<葬儀の種類と平均費用>

| 葬儀の種類 | 平均費用 |

| 直葬(火葬式) | 44万5376円 |

| 一日葬 | 85万1461円 |

| 家族葬 | 96万4133円 |

| 一般葬 | 149万3624円 |

出典:鎌倉新書「第4回お葬式に関する全国調査(2020年)」

https://www.e-sogi.com/guide/14293/

その他の葬儀では参列者の人数による葬儀場等の大きさや返礼品の数、飲食にかかる費用などで違いが出ます。

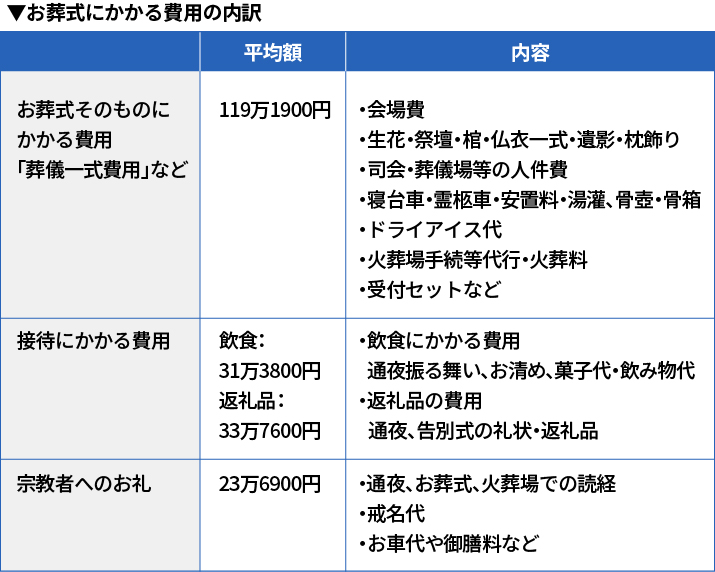

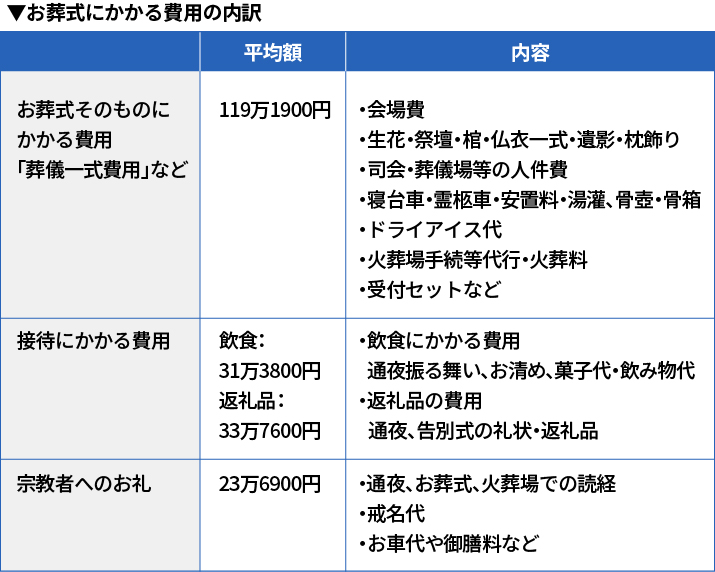

葬儀費用の内訳

葬儀費用には、お葬式そのものにかかる費用、飲食や返礼品など接待にかかる費用、戒名代やお布施など宗教者へのお礼にかかる費用の大きく3つがあります。それぞれの内訳と費用は以下のようになっています。

出典:鎌倉新書「第4回お葬式に関する全国調査(2020年)」

https://www.e-sogi.com/guide/29463/

お葬式そのものにかかる費用は、一般的には葬儀社が基本のセットプランを用意しています。内容のグレードアップなどをすると追加費用がかかります。

接待にかかる費用は、セットプランの中に一定数分が入っている場合もありますが、参列する人数によって追加費用がかかります。

宗教者へのお礼は、仏式では読経や戒名代などのお布施として渡すものです。宗教や宗派、寺院や僧侶等のランク、授与される戒名の格等によって大きく変わります。仏式で葬儀社が提携する僧侶を派遣してもらう場合は料金が比較的明確ですが、檀家や仏式以外で相場がわからない場合は、菩提寺や教会などに直接聞いてみましょう。

02お葬式のお金は誰が払うの?

お葬式の費用は誰が払うのか、明確な決まりはありません。できれば葬儀が発生する前に故人が遺言書で支払う人を明記する、あるいは親兄弟で話し合っておきたいところですが、みんなが元気なうちは話しにくい話題です。

ここでは喪主が支払う場合と、故人が生前に用意する場合のポイントをまとめました。

<喪主(配偶者や長男、長女、またはその配偶者)が支払う場合>

| 問題点 | 喪主が全額負担ができない場合がある |

| 解決策 | 親、兄弟姉妹で分担 |

| 遺産相続 | 遺産分割時に葬儀費用を差し引いて分割 |

| 注意しておくポイント | 葬儀が終了後、1週間程度で葬儀社に支払う必要がある |

<故人が生前に預貯金で用意する場合>

| 問題点 | 一定額までしか遺産分割前に相続人が単独で引き出せないため、不足する可能性がある |

| 解決策とそのメリット | 遺言代用信託(※)か終身保険で用意 |

| 分割協議前でも比較的容易に現金化ができる |

※遺言代用信託は亡くなったときに生前に指定した受取人に一時金か年金で金銭が支払われるものです。葬儀費用にするなら一時金を指定しておくと、相続発生後、分割協議前に比較的簡単な手続きで受取人に口座のお金が支払われ、そのお金を葬儀費用に使うことができます。

お葬式のお金はいくら用意しておけば良いのか

残された家族に負担をかけないよう、葬儀費用は自分で用意しておきたいものです。では、葬儀費用はいくらくらい、どのような方法で用意しておけばよいのでしょう。

前述の葬儀費用の内訳から葬儀自体にかかる費用を約120万円、接待にかかる費用を約65万円、お布施を約24万円とすると、全部で209万円となります。同じ調査によると、会葬者からの香典の合計額の平均は71万円となっています。

総額209万円から香典の合計額71万円を差し引くと、自己負担分は約138万円です。少し余裕を見て、自己負担分を150万円用意する方法を考えてみましょう。前述したように、まずは遺言代用信託や、現在加入している終身保険を活用することを考えましょう。

葬儀保険や冠婚交際互助会の利用

葬儀保険や冠婚葬祭互助会を利用して、葬儀費用を準備する方法もあります。

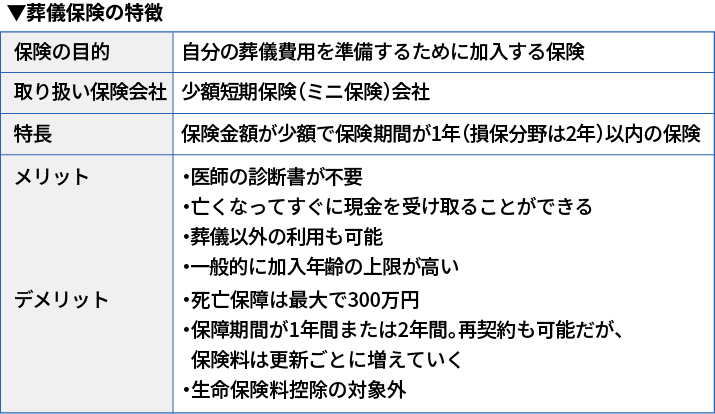

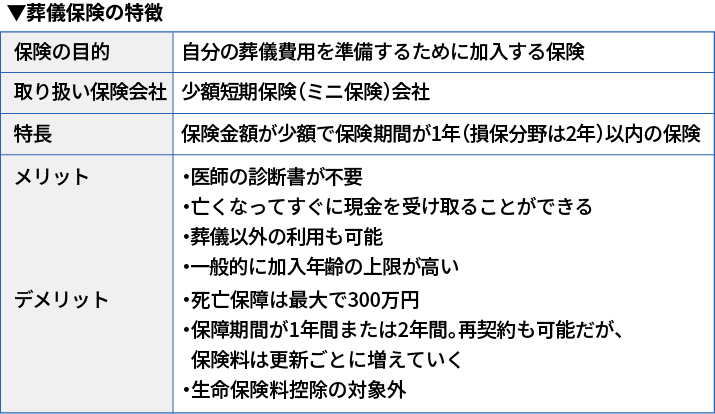

葬儀保険

短期間の契約では一般的には通常の生命保険や、医療保険よりは保険料は割安ですが、例えばある保険会社で試算すると、50歳男性で保証金額を250万円とした場合、1年目は保険料の月額は2175円ですが、65歳の時の保険料は月額5175円となり、補償範囲などを考えると必ずしも割安とは言えないので注意が必要です。

冠婚葬祭互助会

葬儀や結婚式などの冠婚葬祭に備えて毎月お金の積み立てが行える冠婚葬祭互助会(互助会)という組織があります。会員になって積み立てたお金は冠婚葬祭の支払いに充てることができ、費用も割引となります。計画的に葬儀費用を積み立てることができ、万一の場合には会員となっている互助会に葬儀の相談ができるメリットがあります。

しかし、葬儀会社や葬儀場等は互助会と提携しているところに限定され、葬儀のプランが自分の希望とマッチしない場合もあります。事前に内容を確認してから加入を検討しましょう。

葬儀保険と互助会の違いは以下の通りです。

<葬儀保険と互助会の比較>

| 葬儀保険 | 互助会 | |

| 加入 | 高齢でも加入が可能 | 年齢制限はない |

| 支払い金 | 掛け捨て | 積み立て(満期まで) |

| 受け取り | 現金 | サービス(割安な会員価格での利用) |

| 使える場所 | どこの葬儀社でも使える | 会員である葬儀社のみ |

| 使い道 | 葬儀費用以外にも使える | 会員である葬儀社で受けられるサービスのみ |

| 途中解約 | 事務手続きのみで容易 | 解約料(十数パーセント〜20パーセント)が差し引かれる |

| 取り扱い会社が倒産した場合 | 保険契約者保護機構の対象外 | 掛金の50%は法律上の保全義務がある |

積み立てをする

葬儀保険も互助会も、葬儀費用のための積み立てが目的です。しかし30代、40代などの若い世代であれば、今から死亡や葬儀に限定した積み立てではなく、積立定期やNISAなど使い道が限定されない金融商品の利用を考えるほうが現実的です。

例えばNISA(少額投資非課税制度)で選べる投資信託は、金融庁が定めた一定の条件を満たす金融商品のみです。当然、金融商品なので元本割れなどの投資リスクはあるものの、長期かつ定額を積み立てることでリスクは回避しやすいでしょう。

金融庁の資産運用シミュレーションによると、毎月1万円を10年間、想定利回り(年率)3%で積み立てた場合、最終積立金額は約139万円になります。先ほど葬儀費用に関して自己負担額150万円ほど用意しておくと安心とお伝えしましたが、運用益等が非課税になるNISAを活用すれば目標額に到達する可能性も高くなります。

積み立ては早く始めた方が、少ない額でお金を増やせます。働いている期間の5000円の積み立ては負担を感じないかもしれませんが、預貯金も心もとなくなった70代、80代から葬儀代を積み立てようと思っても、年金からの積み立ては大変ですし、準備期間も限られてしまいます。積み立ては思い立ったらすぐに始めるのがポイントです。

NISAの詳細は、こちらの「新NISAではじめる資産形成」の記事をご覧ください。制度の内容について解説しています。

03自分の葬儀費用を準備するときの注意点

最後に、準備した葬儀費用が確実に葬儀に使えるように、自分で葬儀費用を準備するときの注意点を確認しておきます。

生前に所定の手続が必要

前述の通り、預貯金で葬儀費用を準備していても、一定額までしか引き出せないなどの制約があります。遺言代用信託や保険金、互助会のように、葬儀費用を支払う人が単独でもお金を引き出せる仕組みを使って準備するなどの手続きをしておくことが大切です。

葬儀費用を準備していることを伝えておこう

せっかく葬儀費用を準備していても、配偶者や子どもに情報を伝えておかなければ、遺族を煩わせることになってしまいます。預貯や保険金など、どのお金を葬儀費用に充てるのか、そのお金を引き出すにはどのような手続きが必要でどこに連絡すればよいのか、自分だけがわかっていても意味がありません。

配偶者、子どもたちなど相続人全員に伝えた上で、エンディングノートなどに葬儀費用を準備してある金融機関や連絡先を書いておくなど、情報を残しておくことが大切です。葬儀費用の支払いで家族がもめてしまったら、大切なお別れの場も台無しです。生きている間に、準備したお金や引き出す方法までを、しっかりと伝えておきましょう。

監修:有田美津子

CFP®、住まいのお金相談室代表

プロフィール

銀行での融資業務、住宅販売、損保会社を経て独立。現在は企業に属さないFPとして、ライフプラン相談やお客様の希望を実現するまでのサポートを行っている。年間相談件数150件以上、相談経験を活かした執筆やセミナーで中立な情報提供も続けている。