老後破産しないために!今のうちから家計を見直そう

「老後破産」という言葉をご存知でしょうか?老後破産は定年後の年金生活が著しく困窮し、破産状態になることを言います。では老後破産にならないために、今すぐできる対策はあるのでしょうか。この記事では老後破産について解説しつつ、老後破産になりやすい原因やその対策について紹介します。

01そもそも老後破産とは?

老後破産とは定年後の年金生活、いわゆる「老後」といわれる時期に著しく生活が困窮し、破産状況に陥ってしまう状態を指します。

人生100年時代、高齢化社会と言われるように、老後生活が以前よりも長くなり高齢者が増えている現代では、老後破産は大きな社会問題になっています。

定年前から老後資金を準備したり、退職金を老後資金に充当したりと対策を練っていても老後破産に陥るケースがあります。また年金が主な収入になると、年齢や健康上の理由などから収入を増やす手立ても限られてくるでしょう。

しかも、一度老後破産に陥ると、その後立て直すことが非常に難しくなります。早めに老後破産になる原因を把握し、対策を立てておくことが大切です。

貯蓄があっても老後破産するって本当?

老後破産は、貯蓄や年金受給額が少ない家庭だけの問題ではありません。貯蓄があっても想定外の出費で老後破産に陥るなど、誰にでも起こる可能性があるのです。

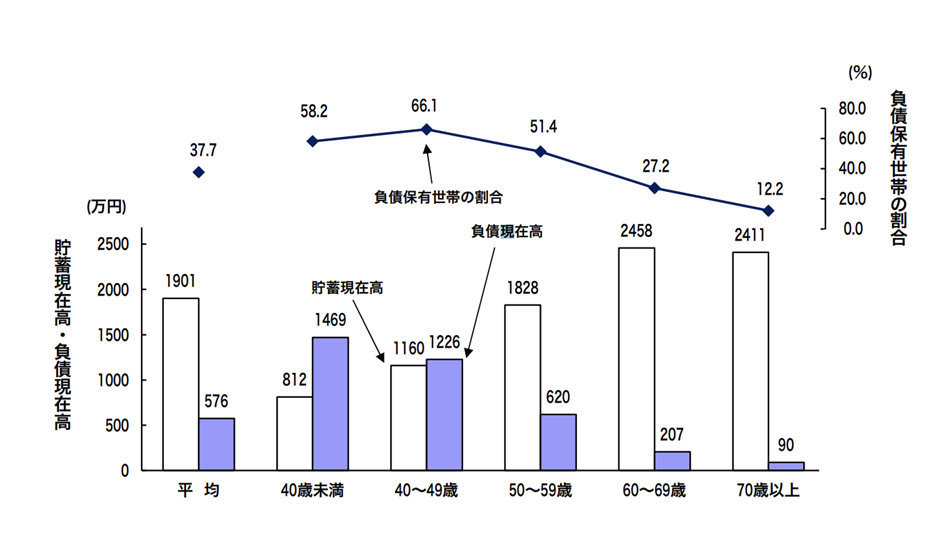

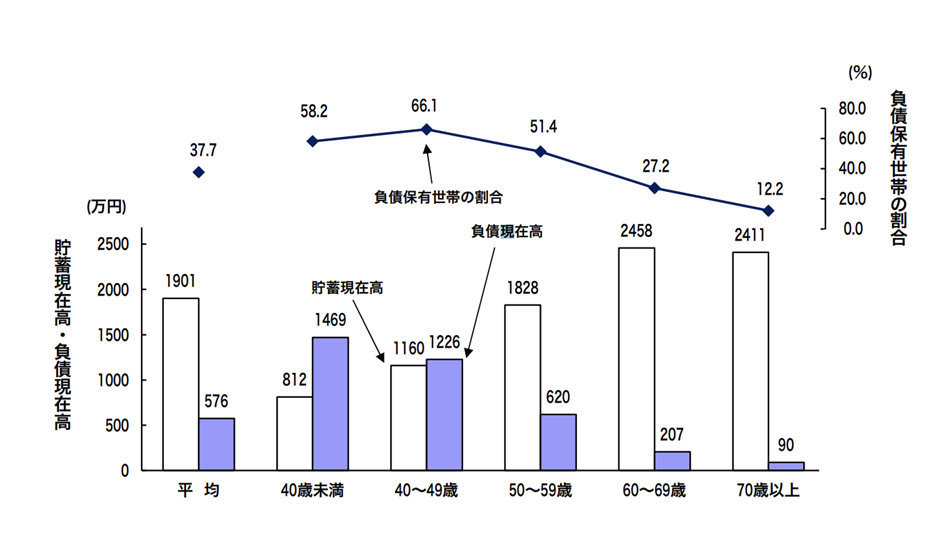

出典:総務省統計局 家計調査報告(貯蓄・負債編)2022年「世帯主の年齢階級別貯蓄・負債現在高、負債保有世帯の割合(二人以上の世帯)」

総務省統計局「2022年 家計調査報告(貯蓄・負債編)」によると、60〜69歳の世帯の貯蓄現在高は2458万円、負債現在高は207万円、純貯蓄額は2251万円となります。70歳以上の世帯の貯蓄現在高は2411万円、負債現在高は90万円、純貯蓄額は2321万円です。

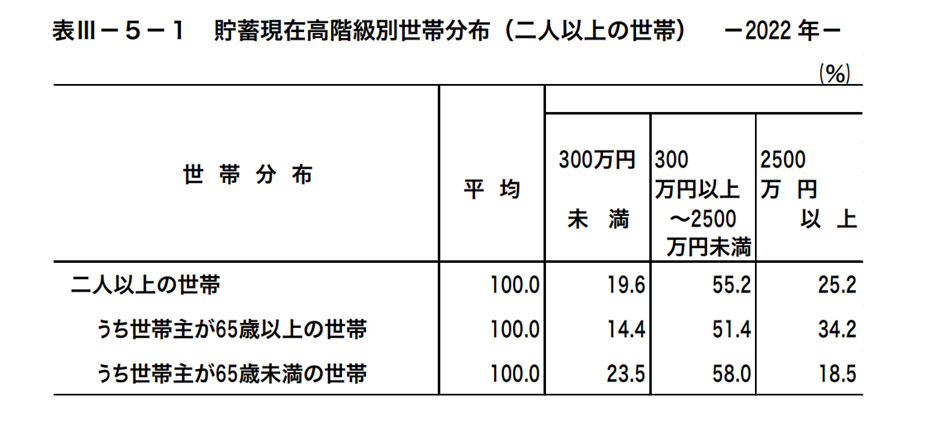

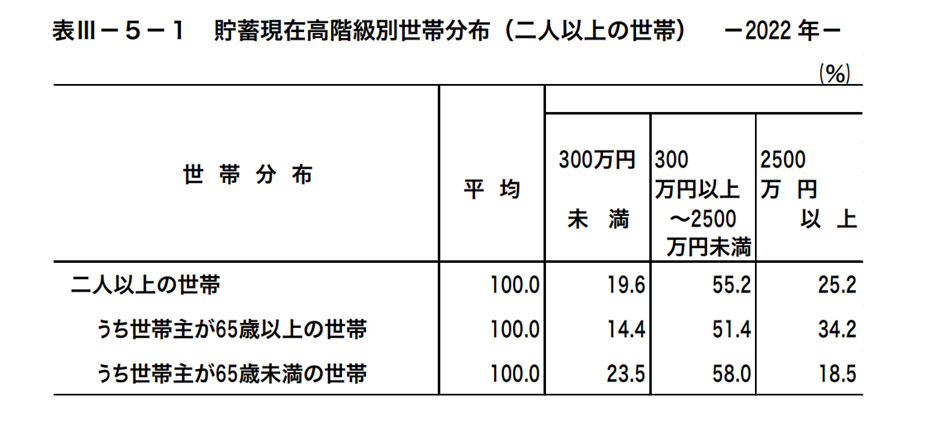

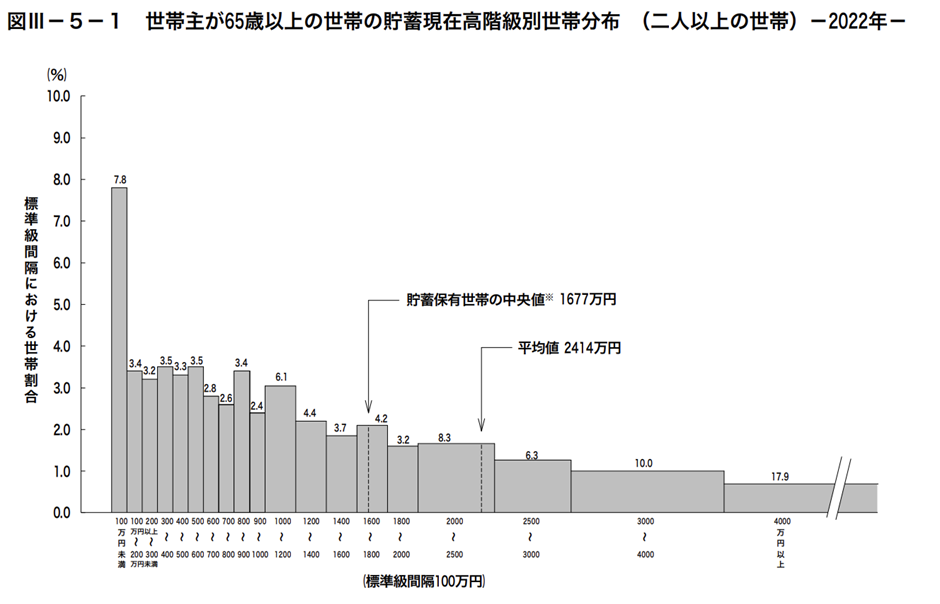

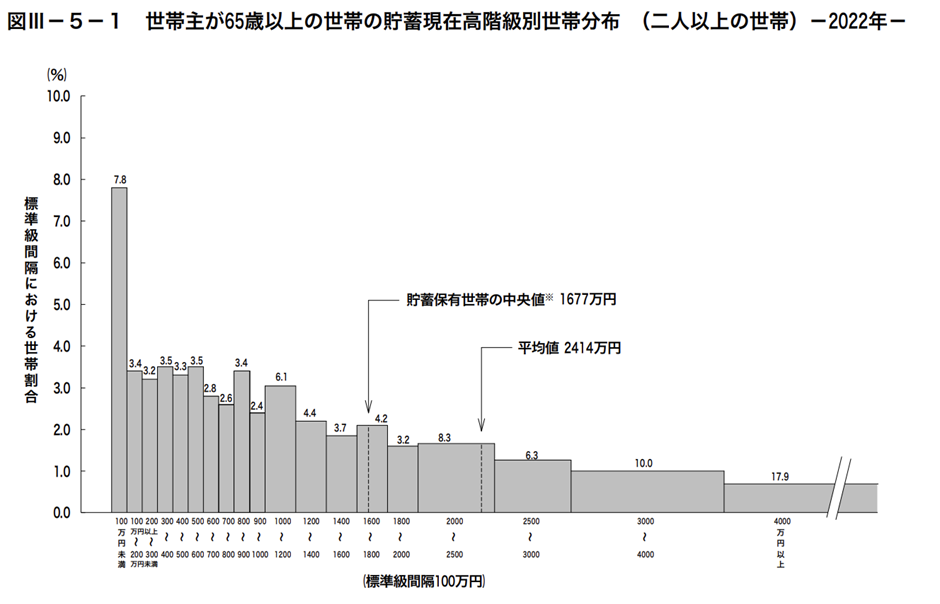

出典:総務省統計局 家計調査報告(貯蓄・負債編)2022年「貯蓄現在高階級別世帯分布(二人以上の世帯)」

同調査の「貯蓄現在高階級別世帯分布」を見てみると、二人以上の世帯のうち世帯主が65歳以上の世帯では、貯蓄現在高が 2500万円以上の世帯は全体の34.2%を占めています。一方で、貯蓄現在高が300万円未満の世帯も全体の14.4%あります。

出典:総務省統計局 家計調査報告(貯蓄・負債編)2022年「高齢者世帯の貯蓄現在高階級別世帯分布(二人以上の世帯)」

さらに、同調査の「高齢者世帯の貯蓄現在高階級別世帯分布」によれば、貯蓄現在高の中央値は 1677万円となります。ただし、一方で7.8%の高齢者は貯蓄現在高が100万円未満となっています。

特に50代は老後破産予備軍!

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」によると、定年直前である50代の金融資産保有額の平均は1611万円です。世帯主が50代で1000万円以上の金融資産を保有している世帯割合は29.7%ですが、27.4%はそもそも「金融資産を保有していない」と回答しています。

貯蓄があっても想定外の支出などで老後破産に陥る可能性があるので、貯蓄がない50代は老後破産予備軍と考えることもできます。老後破産とまではいかなくとも長期間、貧困化する可能性は高いでしょう。退職金だけに頼らず、50代は老後破産や高齢者貧困に陥らないようにしっかりと準備をしておきたい時期です。

老後破産の主な原因

定年後に退職金などのまとまった収入があったとしても老後破産に陥る可能性があり、他人事では済まされません。

厚生労働省「生活保護の被保護者調査(令和5年10月分概数)」によれば、2023(令和5)年10月で生活保護を受けた高齢者の世帯(男女とも65歳以上の者のみで構成されている世帯か、これらに18歳未満の者が加わった世帯)数は、90万7825世帯でした。2018(平成30)年5月は88万6227世帯、2019(平成31・令和元)年5月は89万5931世帯、2020(令和5)90万5635世帯と、年々少しずつですが、増加していることが読み取れます。

生活保護受給者全体の総数は165万2145世帯で、このうち高齢者世帯は55.2%を占めています。ではなぜ、高齢者世帯がこのような老後破産といった貧困状態に陥ってしまうのでしょうか。ここからは、その原因について考察してみます。

現役時代と同じ生活レベルを続ける

老後破産になる原因の一つとして、現役時代と同じ生活レベルを続ける点が挙げられます。高齢者の多くが、定年を迎えると年金が主な収入源になる生活が始まります。

一般的に40~50代は世帯収入が高い時期といわれており、定年を迎え収入が減っても40~50代と同じような支出を続けていると、家計は当然赤字になります。

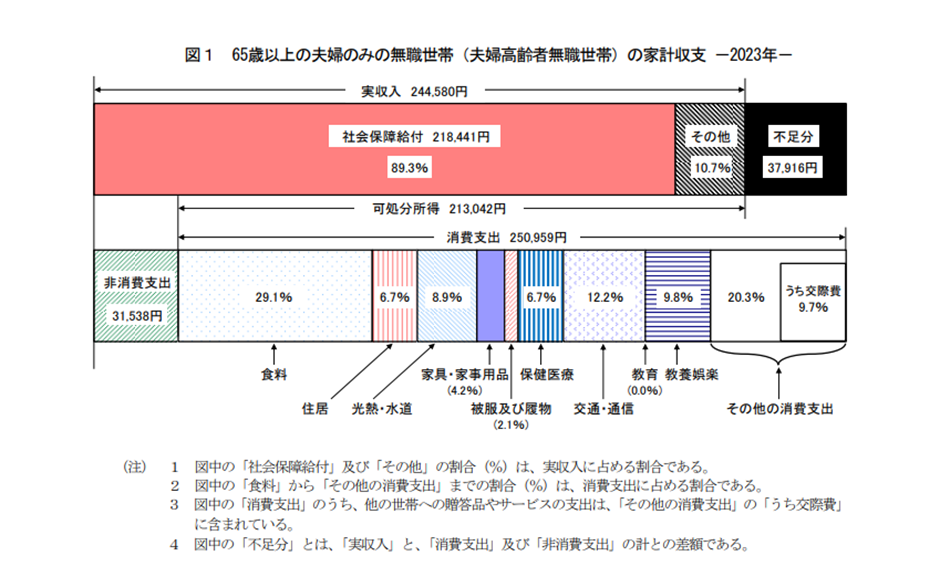

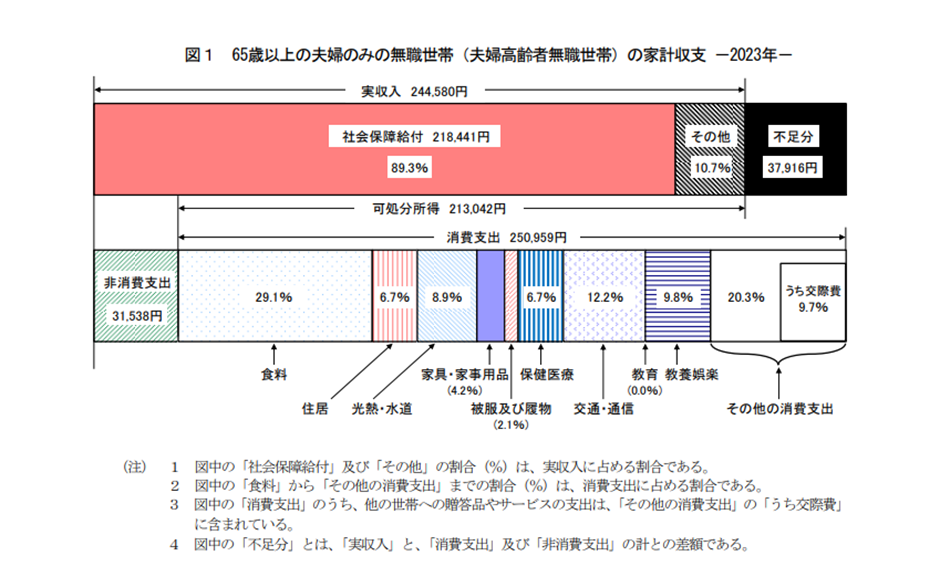

出典:「総務省統計局 家計調査報告(家計収支編)2023年「高齢夫婦無職世帯の家計収支」p.21

総務省統計局「2023年 家計調査報告(家計収支編)」によると、高齢者夫婦無職世帯(夫65歳以上、妻60歳以上)の税金や、社会保険料(非消費支出3万1538円)を引いた「可処分所得」は21万3042円に対し、「消費支出」は25万959円と、平均的な高齢者夫婦無職世帯では毎月3万7917円の赤字があることが分かります。

毎月3万7917円の赤字を1年間続けると、年間で45万5004円の赤字になります。仮に65歳で定年し、男女の平均寿命である84.07歳までの約20年が老後期間であるとすると、910万80円=45万5004円×20年の赤字になり、約910万円を老後の生活費として貯蓄から取り崩す必要があります。

またそもそもの年金受給額が平均より少ない、老後も自立しない子どもの生活費の負担があるなどさまざまな理由によって、上記の平均的な不足額を補てんするだけでは不十分なケースもあるので注意しましょう。

病気やケガ、介護による出費

高齢になると病気やケガのリスクが高まり、医療費がかかることも。さらに介護施設やデイサービスを利用すれば、出費が年金だけではまかなえないケースも出てくるでしょう。

「高額介護合算療養制度」(2018年8月〜)により、一般的な所得(年収370〜770万円)がある現役並み所得者は、70歳以上の後期高齢者であっても、医療費・介護費の上限は月8万100円+(医療費-26万7000)円(多数回該当の場合、月4万4400円)です。

総務省統計局「2023年 家計調査報告(家計収支編)」によると、70歳以上の世帯の「消費支出」25万959円に対する医療費や介護費の負担割合は、平均の保険医療費6.6%(約1万6000円)よりも高くなります。

施設サービスなどの食費や滞在費など、「高額介護合算療養制度」の対象外となる支出も含めると、さらに負担は大きくなるでしょう。場合によっては毎月の赤字額が平均以上に拡大する可能性があります。

医療費・介護費が想定以上にかかることで、定年前にしっかり貯蓄をしていても老後破産に陥る可能性がある点も押さえておきましょう。

住宅ローンを払っている

2013(平成25)年に高年齢者雇用安定法が改正され、65歳までの雇用確保が企業には義務付けられました。さらに2020(令和2)年3月31日には、高年齢者雇用安定法改正が参議院本会議で可決、成立。それにより2021(令和3)年4月1日からは、70歳までの就業確保措置が企業の努力義務になりました。

政府によって就業年齢が延長される一方で、60歳で定年退職した際に、その後は再雇用や嘱託という形で雇用を確保している企業も多く見られます。そのため60歳以降では、働いても現役時代より収入が減少する傾向があります。

一方、現代は晩婚化が進んでいます。厚生労働省「令和4年(2022)人口動態統計月報年計(概数)の概況」によれば、夫婦の平均初婚年齢は1995(平成7)年は「夫28.5歳」「妻26.3歳」であったのに対し、2022(令和4)年では「夫31.1歳」「妻29.7歳」と上がっています。

平均初婚年齢の夫31歳が35年の住宅ローンを組むと、66歳まで支払いが続くことになります。現役時代より減少した収入の中から、住宅ローンを払い続けることは大きな負担になり老後破産の原因になりかねません。

02老後破産しないための対策

老後破産を避けるためには、一体どのような対策があるのでしょうか。ここでは今からできる対策について紹介します。

できるだけ長く働く

上述した通り、高年齢者雇用安定法の改正によって、70歳まで就業機会を確保することが企業の努力義務となるため、1日でも長く働けるよう健康管理や仕事のスキルアップに努めることも老後破産を防ぐための一つの手段です。

またできるだけ長く働いて、年金の繰り下げ受給をすることで毎月の年金受給額を増やす方法もあります。ただし持病がある、遺伝的な病気の不安があるなど、平均寿命まで生存する可能性が低いと感じる場合は、繰り下げ受給をすることが必ずしも生涯で受給する年金額の増加につながらないことも。特に大きな健康不安がない方は、年金の繰り下げ受給を検討してもよいでしょう。

資産運用を活用する

現役時代に資産運用をして、資産を増やしておくことも老後破産を防ぐ一つの手段です。ただし定年後は収入のほとんどが年金になり、資産が減ると取り戻す時間や投資できる金額も限られるため、リスクの高いある資産運用はできるだけ避けましょう。

iDeCoは掛金や利益が非課税と節税効果が高い一方、新NISAはつみたて投資枠と成長投資枠の2枠を使えば年間360万円まで投資が可能、しかも非課税期間が恒久化されたため、長期間使いやすいというメリットがあります。

原則60歳まで引き出し不可なので、老後資金メインならiDeCo、いつでも引き出し可なので、老後資金以外にもさまざまな用途で使いたい資金形成が目的ならNISAという風に使い分けるのもおすすめです。

健康寿命を延ばす

定年後、寝たきりや病気にならないように、健康寿命(日常生活に制限のない期間の平均)を延ばすことが、医療費や介護費を抑えることにもつながります。

厚生労働省「健康寿命のあり方に関する報告書2019(平成 31)年 3 月」によれば、平均寿命と健康寿命の差は「男性8.84年」、「女性12.35年」です。

健康寿命を延ばして平均寿命の差をできるだけ小さくできるよう、食生活の見直しや運動の習慣化といった基本的な健康維持に努めましょう。

収入と支出のバランスを見直す

現役時代より収入が減った老後生活で大きな赤字を出さないよう、定年前から収入と支出のバランスを考え、必要に応じて支出を見直すことも大切です。できれば定年前から老後を見すえて家計を見直しし、支出を減らす習慣をつけておくと安心です。

毎年の誕生日の月に届く「ねんきん定期便」で年金の受給予定額を確認しながら、必要な老後資金がいくらなのか、退職金がどれくらいあるのか、現在準備できている老後資金はいくらなのかなど具体的な資金の計画を立てましょう。

なお将来の年金見込額は、日本年金機構のねんきんネットに登録すれば年金見込額の試算ができます。

定年までに住宅ローンを完済する

「定年後に残っている住宅ローンは、退職金で支払えばいいや」と考える方も多いのですが、十分な退職金が出るとは限りません。退職金を当てにしたローン返済計画を立てると、当てが外れた時に取り返しがつかなくなります。

住宅ローンを組む時は、できれば60歳まで、長くても65歳までの期間にとどめ、退職までにローンの返済が終了するように計画しておくと安心です。

前述の厚生労働省「令和4年(2022)人口動態統計月報年計(概数)の概況」によると、夫の平均初婚年齢は31.1歳です。

仮に31歳で結婚し、その後32歳で第一子が出生、34歳で第二子が出生したとすると、第一子が大学に入学する50歳ごろから第二子が大学を卒業する56歳までは、教育費のピークを迎える時期です。子どもの出生時の年齢が上昇すればするほど教育費のピークが遅くなり、定年間際まで支出が減らない可能性が高くなります。

住宅ローンの繰り上げ返済は、教育費のピークと重なると資金繰りが苦しくなる可能性が高くなるため、子どもが小さい時期から計画しておきましょう。

また定年までに住宅ローンを完済していても、住まいにかかる支出がなくなるわけではありません。固定資産税やマンションの管理費・修繕積立金、リフォームの費用などは年金生活になっても続きます。

固定費の見直しの一つとして、家計の支出の中でも割合の高い住宅ローンの見直しをすることも有効な手段といえるでしょう。

03万が一、老後破産したらどうなる?生活保護は受けられる?

もし、老後破産してしまったらどうすれば良いのでしょうか?老後破産したあとは、生活保護を申請する方が多いです。ただし、生活保護を受けるためには、基本的に所有している資産を手放す必要があります。

例えば、終身保険や養老保険など貯蓄型の保険に加入していたら、解約しなくてはいけません。自動車や宝飾品も手放す必要があります。

住宅ローンの残債が多くある場合も売却しなくてはならない可能性が高いでしょう。行動全般にかかる制限も多くなります。さまざまな制約を受けるので、同じような生活は送れなくなることを覚悟しておかなければなりません。

04老後破産しないために!新NISAを活用しよう

老後生活に支障をきたす老後破産は、誰もが避けたい事態です。しかし、老後破産とまではならなくとも、貧困化など深刻な問題に発展しないようにするためには、老後を迎える前の準備が非常に大切です。老後資金の目減りを防ぎ、安定した老後の資金を作るために投資を検討すると良いでしょう。

新NISAなら、従来のNISA制度より投資できる金額も増え、非課税で投資できる期間は無期限でおすすめです。特に積立投資なら、長期運用で安定した結果が見込めるでしょう。少額から始められるので、投資の経験がない初心者にも向いています。

新NISAに興味がある人はぜひこちらの「新NISAではじめる資産形成」で口座開設を検討してみてください。

監修:岩永真理

IFPコンフォート代表、一級ファイナンシャル・プランニング技能士、CFP®、住宅ローンアドバイザー

プロフィール

大手金融機関にて10年以上勤務。海外赴任経験も有す。夫の転勤に伴い退職後は、欧米アジアなどにも在住。2011年にファイナンシャル・プランナー資格(CFP®)を取得後は、金融機関時代の知識と経験も活かしながら個別相談・セミナー講師・執筆(監修)などを行っている。幅広い世代のライフプランに基づく資産運用や住宅購入、リタイアメントプランなどの相談多数。

関連キーワード