積立投資は資産形成に最適 メリット・デメリットや失敗しないポイントとは

毎月一定額を投資信託で積み立てていく積立投資は、少額から手軽に始められ、運用初心者にも挑戦しやすい投資方法です。これから投資を始めてみたいと思っているあなたに、初心者でも失敗しない積立投資のポイントと注意点をお伝えします。

- 01投資信託とは

- 積立投資は初心者が始めやすい資産形成方法

- 積立投資を始めるタイミング

- 積立投資のメリット・デメリット

- 積立投資のメリット

- 積立投資のデメリット

- 02積立投資に失敗しないポイント

- 長期投資

- 手数料などのコストを考慮

- 分散投資をする

- 03積立投資に向いている人、向いていない人

- 積立投資に向いている人

- 積立投資に向いていない人

- 04積立投資の売却タイミングの考え方

- 05積立投資なら新NISAの「つみたて投資枠」を活用しよう!

- 新NISAは売買益や分配金などの利益が非課税

- 新NISAの「つみたて投資枠」は長期・分散投資に適している商品のみが対象

- 新NISAは積立金額に上限がある

- 06新NISAの口座開設ならネット証券がおすすめ!!

01投資信託とは

投資信託とは、投資信託を購入する人(投資家)から集めたお金を、運用の専門家が金融市場の中で国内外の株式や債券、不動産などに投資をし、運用成果に応じて投資家に利益を分配する商品です。

投資信託は毎日値動きのある株式や債券などで運用しているため、投資信託の値段である基準価額も毎日動き、貯蓄のように元本が確保される商品ではありません。

ここからは投資信託を毎月一定額ずつ積み立てる積立投資の特徴について見ていきましょう。

積立投資は初心者が始めやすい資産形成方法

積立投資は大きな元手がなくても、少額から始めることができます。たとえば、家計の中から投資資金を出すのが難しくても、お小遣いの中から毎月1,000円ずつ積み立てを始めることができます。

投資で失敗したらどうしようと心配でも、少額から始めれば、値動きに少しずつ慣れ、だんだんと積立額を増やすこともできるため、投資を怖がらず始めることができます。

また、積立投資は一度始めてしまえば、自分から投資しようという意思がなくても、毎月強制的にお金を積み立てることができるので、お金の管理が苦手な人でも始めやすい資産形成方法です。

積立投資を始めるタイミング

積立投資は始めやすいとはいえ初心者にとって、いつ投資を始めればいいのかは難問です。今の値段がもっと上がるのか、それとも下がるのか考えていると、いつまでたっても投資を始めることができません。

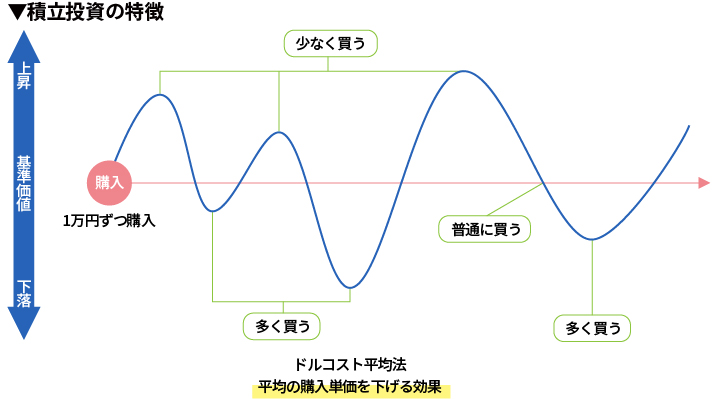

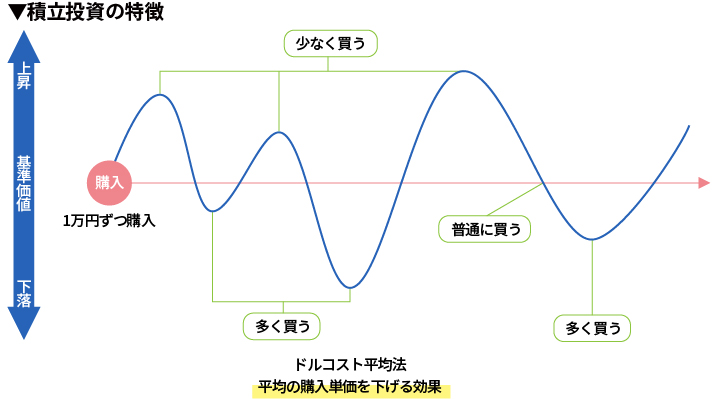

しかし、積立投資は、値動きする投資信託を毎月一定額ずつ購入するため、安いときにたくさん購入し、高いときには少ししか購入しないということを自動的に行うので、いつからでも始めることができます。

一定額の取引なので、投資信託の値段である基準価額が値下がりしていくときは安値で購入できるチャンスとなり、逆に値上がりした時に高値でたくさんの口数(くちすう=取引を行う際の単位)を買ってしまう失敗がありません。長期間上がったり下がったりを繰り返す間には、安値の時にたくさんの口数を購入でき、結果的に平均の購入単価を下げることができます。こうした積立投資の効果をドルコスト平均法といいます。

少額からスタートでき、下落したときでも相場に惑わされることなく、機械的に購入を続けられる積立投資は、市場の状況を気にせず始められる投資方法といえるでしょう。

積立投資のメリット・デメリット

積立投資には前述のようにメリットもたくさんありますが、注意点もあります。積立投資のメリットとデメリットを整理しておきましょう。

<積立投資のメリットとデメリット>

| メリット | デメリット |

| ドルコスト平均法の効果で、長期間には平均の購入単価を下げられる可能性が高い | 元本割れする可能性がある |

| 元手がなくても少額からいつでもはじめられる | 手数料がかかる |

| 国内外の株式や債券などに分散投資がしやすい | 売却益や分配金に税金がかかる |

| 海外の資産にも手軽に投資できる | 短期間で大きく増やすことがむずかしい |

| 分配金を再投資すれば長期間には複利運用の効果が得られる | 自分で投資先を考えたい人にとっては物足りない |

積立投資は少額から時間をかけて少しずつ増やしたい人にはメリットのある方法です。しかし、短期間に大きな値上がり益を目指したい人や、投資先を自分で選びたい人には物足りないかもしれません。

また、貯蓄と異なり売却時期によっては元本割れする可能性もあり、NISAのような非課税口座以外は運用益が出れば課税されます。さらに、投資信託を保有している間は商品ごとに割合は違うものの、すべての商品に信託報酬という手数料がかかります。商品によっては購入時や売却時に手数料がかかる場合もあります。詳しいメリットは以下の章で解説します。

積立投資のメリット

ここでは、積立投資のメリットについてもっと詳しく解説します。

ドルコスト平均法の効果で、長期間には平均の購入単価を下げられる可能性が高い

ドルコスト平均法による購入方法では、価格が変動する商品に対して常に一定金額を定期的に購入するので、投資金額が一定になり、基準価額が低いときには多くの数量(口数)、基準価額が高いときには少ない数量(口数)を購入できます。そして、長期的に保有することで平均購入単価が安定し、下げられる可能性が高くなります。

特に投資期間に余裕がある人や一度に多くの資金を用意できない人、すぐに結果を求めない人は、ドルコスト平均法による資産形成が向いているでしょう。

元手がなくても少額からいつでもはじめられる

投資信託は、ネット証券なら100円からと、かなり少額から購入できるので、いつでも始めやすいところも大きなメリットです。

例えば20から30代の人で、投資にまわせる元手が少ない場合も、比較的手軽に購入可能なのは大きな魅力です。若いうちから始めると、時間も味方になってくれるので、効果的な長期投資が実現できるでしょう。

国内外の株式や債券などに分散投資がしやすい

積立投資は、国内外の株式や債券などに分散投資がしやすいのも魅力です。分散投資すると、投資リスクを減らせます。1つの金融商品だけに多額の資金を投入すると、その金融商品が大きく値を下げた際に、同様に自分の資産も大きく値下がりしてしまいます。しかし複数の投資先に資金を分ければ、自分の資産を減らすリスクを軽減できます。

一般的に異なる値動きをする「株式」と「債券」を組み合わせることで、価格変動リスクをカバーできるのもメリットです。

海外の資産にも手軽に投資できる

投資信託には海外資産を投資対象とする商品が数多く揃っていて手軽に投資できるのもメリットです。外国投信(外国籍投資信託)や海外ETF、外国債券ファンドなどがあり、外国投信は国内投信と比べて投資対象や運用手法の自由度が高く、運用の選択肢の幅が広がるのも魅力です。

投資する地域を分散することで、投資の対象になっているモノが存在している国やその通貨、地域の状況などによる値動きのリスクを軽減できるようになります。

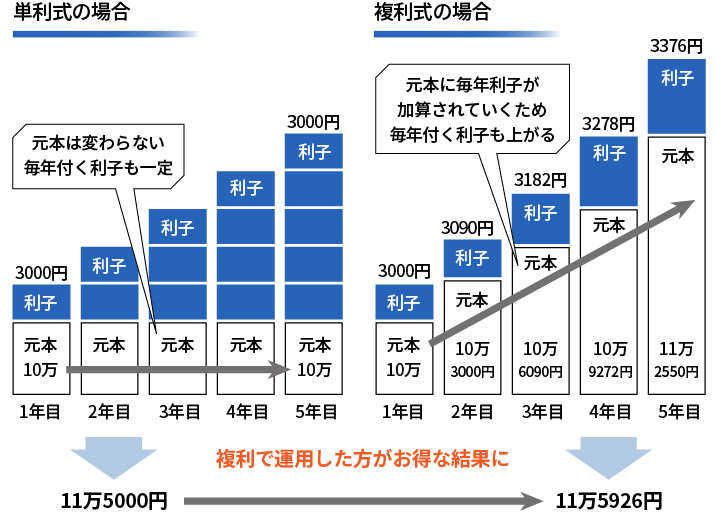

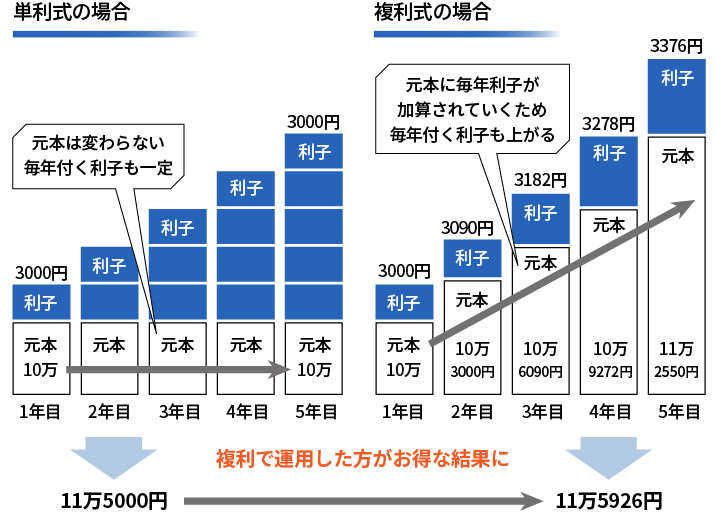

分配金を再投資すれば長期間には複利運用の効果が得られる

分配金を再投資すれば、長期的には複利運用の効果が得られるメリットがあります。ただし、分配金再投資よりも「分配金なし」の投資信託を選べば、分配金にかかる税金分だけ多く投資に回せるため、より高い複利効果が狙えます。「分配金あり」の場合は、運用益の一部を分配金として定期的に受け取れる一方、その分再投資に回される金額は少なくなってしまいます。そのため、「分配金なし」の方がトータルの利益が多くなりやすい傾向にあります。

積立投資のデメリット

ここでは、積立投資のデメリットやリスク面についてさらに詳しく解説するので参考にしてください。

元本割れする可能性がある

投資信託は元本が保証されておらず、リスクのある運用方法のため、運用額よりも受取額が減ることもあることは覚悟しておきましょう。

長期投資や積立投資、分散投資などをしても、元本割れリスクをゼロにすることはできないことをあらかじめ理解しておいたほうが良いでしょう。

手数料がかかる

投資信託は、購入時や保有時、解約時にもそれぞれ手数料がかかってしまいます。長期間保有すると、運用の仕方によってはコストがかかりすぎて利益が少なくなる場合もあるでしょう。

ただし「ノーロードファンド」は購入手数料がかかりません。また、「インデックスファンド」を選べば、運用中にかかる信託報酬が安く設定されています。一方で「インデックスファンド」よりも積極的な運用を目指す「アクティブファンド」は、信託報酬が高めにはなります。さらに、解約時の手数料が設定されていないファンドもあるため、事前に目論見書を確認することをおすすめします。

短期間で大きく増やすことがむずかしい

投資信託は10年以上などの長期目線で投資を行うのが基本です。時間をかけて運用することで複利効果が得られ、リスクとリターンが安定してくるのです。そのため、FXや株式、先物取引、仮想通貨のように、数分、数日、数週間、数ヶ月といった短期で売買を繰り返して大きく資産形成する目的には向いておらず、デメリットになるといえるでしょう。

中には値上がり幅が大きい商品もあり、短期間で大きな利益を得られる場合もありますが、大幅な値動きが期待できる商品は、一方で元本割れのリスクも増します。

自分で投資先を考えたい人にとっては物足りない

投資先にさまざまなこだわりがあり、どこにどれだけ投資をするか自分で運用先を決めたい人には積立信託はあまり向いていないかもしれません。投資信託では、目的に合わせた商品を選ぶことは可能ですが、どの銘柄に投資するか、内訳や割合を細かく自分で指定できないからです。

こだわりや希望がはっきりしている人は、株式や債券を自分で選んで運用するのがベストでしょう。

02積立投資に失敗しないポイント

こうしたメリットやデメリットを踏まえ、ここからは積立投資で失敗しないための3つのポイントについてお伝えします。

長期投資

ドルコスト平均法や複利運用の効果を最大限に活かすには、10年、20年といった長期投資が基本です。複利運用とは分配金をその都度受け取らず再投資する方法です。再投資することで元金に分配金をプラスした額が新たな元金となり、長期間になればなるほど元金の増え方が大きくなり、結果として元金に対する利益も大きくなります。

また、短期間では購入後に値動きが下落基調のままで売却して損失が出てしまう場合や、上昇を続けたままで購入単価を下げられない可能性もあります。

積立投資は長期間上がったり下がったりする値動きの中で、一定額を購入し続けることで効果が大きくなる投資方法です。

手数料などのコストを考慮

投資信託は保有している間、すべての商品について信託報酬という手数料がかかります。商品ごとに一定割合を、投資信託を販売する会社、運用する会社、資産を管理する信託銀行等に支払います。

信託報酬の割合は、商品によって税込み年率で0.1%台から高いものでは3%台まであります。毎日取引終了後に発表される基準価額は信託報酬を差し引いた後の値段となっています。

また、信託報酬以外にも購入時や売却時に手数料がかかる商品もあります。各商品の運用方針や運用実績を比べ、同じような実績を期待できる商品であれば、手数料が安い商品を選ぶことで得られる利益が大きくなります。

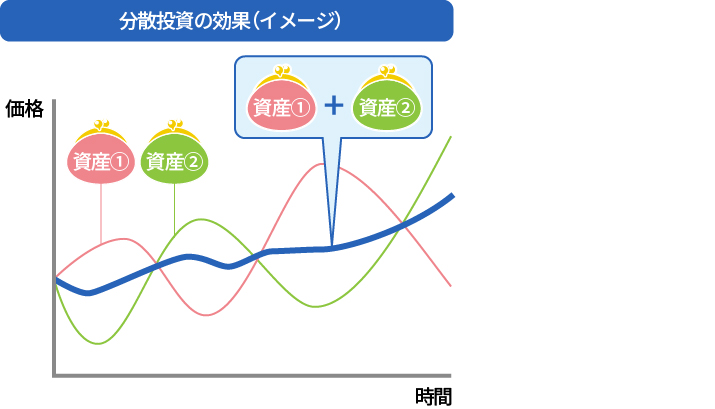

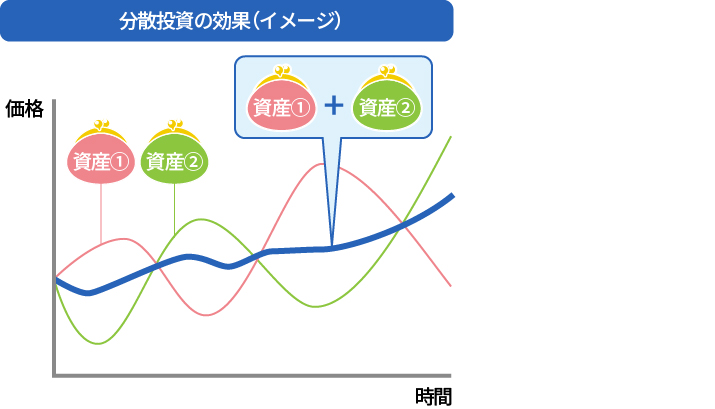

分散投資をする

分散投資とは、値動きの異なる複数の資産を組み合わせて運用することです。

分散投資には、投資対象となる資産の分散、地域や国の分散、時間の分散などがあります。このうち、時間の分散は一度にまとまったお金を投資しないことですので、積立投資ですでにできています。

投資対象となる資産の分散は、例えば、株式は景気や会社の業績などにより大きく変動しますが、債券は金利に影響を受けるものの株式ほど大きな値動きをしません。またオフィスビルなどに投資するREIT(不動産投資信託)は不動産市況や金利などに影響を受けやすく株式や債券とは違う値動きをします。

また、外国の資産に投資することで、国や地域を分散することができます。日本の景気が悪くても投資先の地域や国での資産の値上がりを期待できる場合や、資産が値下がりしても為替が円安になって運用実績が支えられることもあります。

03積立投資に向いている人、向いていない人

以上の特徴から、積立投資に向いている人、向いていない人をまとめてみました。

| 積立投資に向いている人 | 積立投資に向いていない人 |

| ・投資するまとまったお金を持っていない人 ・これから長期間積立を続ける時間がある人 ・機械的に積み立てないと、値動きに一喜一憂して、値下がりしたときに売却してしまうかもしれない人 ・購入や売却のタイミングに煩わしさを感じる人 ・値動きを気にする時間がない人 ・大もうけをしなくても、着実に少しずつ資産が増えればいいと思っている人 ・個別株を選ぶのはむずかしいと思っている人 |

・自分で大きな値上がり益を狙った運用をしたい人 ・短期間の運用成果を目指したい人 ・長期間の運用ができない人(年齢が高い、近々大きくお金を使う予定があるなど) ・自分で時間をかけて勉強しながら投資をしたい人 ・まとまった大きな運用資金を持っている人 |

積立投資に向いている人

以上の特徴から、積立投資に向いているのは下記のような人だといえるでしょう。

- 投資するまとまったお金を持っていない人

- これから長期間積立を続ける時間がある人

- 機械的に積み立てないと、値動きに一喜一憂して、値下がりしたときに売却してしまうかもしれない人

- 購入や売却のタイミングに煩わしさを感じる人

- 値動きを気にする時間がない人

- 大もうけをしなくても、着実に少しずつ資産が増えればいいと思っている人

- 個別株を選ぶのはむずかしいと思っている人など

今大きな資金はないけれど、これから働ける期間が長く長期間投資ができる若い世代には積立投資が向いています。特に将来住宅ローンと教育費が二重にかかるお子さんが小さい世代は、教育費がピークを迎えるまでの期間が積立投資のチャンスです。子育てや仕事が忙しく投資に時間がさけなくても、値動きに一喜一憂せず淡々と積み立てるのなら、続けていけそうです。

積立投資に向いていない人

逆に、下記のような人は積立投資に向いていないかもしれません。

- 自分で大きな値上がり益を狙った運用をしたい人

- 短期間の運用成果を目指したい人

- 長期間の運用ができない人(年齢が高い、近々大きくお金を使う予定があるなど)

- 自分で時間をかけて勉強しながら投資をしたい人

- まとまった大きな運用資金を持っている人

向いている人と逆ですが、投資が好きで自分で投資先を選んでその会社の成長を楽しみに待つ、といった人にとっては、積立投資は少し物足りないかもしれません。

04積立投資の売却タイミングの考え方

最後に積立投資の売却のタイミングを考えてみます。簡単に言ってしまえば、手数料や途中で受け取った分配金などを含めて、投資した金額よりも売却して受け取った金額の方が多くなるときならいつでもいいといえます。

気をつけたいのは教育費や住宅購入の頭金など、短期間のうちに使う目的が決まっているお金を投資して、値下がりしているのにどうしても売却せざるを得なくなったときです。

こうした失敗を避けるためにも、長期投資で売却のタイミングが複数回やってくるようにすることが大切です。最低限必要なお金は積立貯蓄等で準備し、上乗せ分として積立投資を行いましょう。

また、売却のタイミングは、購入する時と同じように複数回に分ける方法も考えられます。時間を分散して売却することで、安いときに一気に売却してしまう、という失敗を防ぎます。

積立投資は投資期間が長いほど複利運用の効果が高くなり、売却のタイミングも増えます。投資はむずかしいと思っている人も、まずは口座を開き少額からの積立投資を始めてみてはいかがでしょう。

05積立投資なら新NISAの「つみたて投資枠」を活用しよう!

前述したように、積立投資をするならNISAの「つみたて投資枠」を活用するのがおすすめですが、きちんと使いこなすにはその他の積立投資との違いをしっかり押さえておくことが重要です。2024年からの制度改正や通常の積立投資信託との違いを詳しく解説するので参考にしてください。

新NISAは売買益や分配金などの利益が非課税

積立投資信託を含む通常の投資信託では、売買益や分配金などの利益には約20%(20.315%)の税金がかかってしまいます。しかし、NISAの「つみたて投資枠」は保有できる期間の期限がなく、売買益や分配金などの利益が非課税になるのが大きな魅力です。

2023年までは「つみたてNISA」の非課税期間に制限があり、最長20年でしたが、2024年からの制度では無制限となりました。

新NISAの「つみたて投資枠」は長期・分散投資に適している商品のみが対象

通常の積立投資信託では、ローリスク・ローリターンからハイリスク・ハイリターンまでさまざまな商品から好きなものが選べます。しかし、NISAの「つみたて投資枠」では、旧制度のつみたてNISAと同じで、金融庁から選定された長期積立や分散投資に適していると認定された金融商品のみが購入可能なことをおさえておきましょう。

ただし、今後、要件を満たすファンドが増えていけば、購入可能な対象商品も増える可能性があります。

新NISAは積立金額に上限がある

通常の積立投資信託なら、販売する金融機関が定めている最低金額以上ならいくらでも購入可能ですが、NISAの「つみたて投資枠」では上限が決まっています。

ただし、2024年からの制度では、制限が緩和され、「つみたて投資枠」は年間120万円、上場株式なども購入できる「成長投資枠」は年間240万円と、それぞれ上限が増えました。また、「つみたて投資枠」と「成長投資枠」の併用が可能になり、年間の投資額は計360万円と拡大しています。さらに、生涯で投資できる総額も増え、非課税保有限度額は合わせて1800万円(内、成長投資枠は1200万円)が上限となっています。

06新NISAの口座開設ならネット証券がおすすめ!!

積立投資は資産形成に最適であること、知っておきたいメリットやデメリット、失敗しないポイントまで詳しく紹介してきました。

積立投資は少額から手軽に始められ、運用初心者にも挑戦しやすいのが大きなポイントです。ただし、通常の積立投資信託では、売却益や分配金にも税金がかかってしまうので、始めるなら利益が非課税のNISAを活用するのがおすすめです。

NISA口座を扱う金融機関が多くてどこを選べば良いのか迷ってしまう方は、手軽に始められるネット証券で口座開設するとスムーズでしょう。

興味のある方はぜひ、「新NISAではじめる資産形成」の記事をチェックしてみてください。

監修:有田美津子

CFP®、住まいのお金相談室代表

プロフィール

銀行での融資業務、住宅販売、損保会社を経て独立。現在は企業に属さないFPとして、ライフプラン相談やお客様の希望を実現するまでのサポートを行っている。年間相談件数150件以上、相談経験を活かした執筆やセミナーで中立な情報提供も続けている。

関連キーワード