個人型確定拠出年金「iDeCo(イデコ)」とは?基本的な仕組みとメリットをおさらい

老後資金の形成に興味があれば、「iDeCo(イデコ)」という制度について一度は聞いたことがあるのではないでしょうか。iDeCoは公的年金を補完する役割を持つ確定拠出年金の一種で、個人が掛け金を払って運用するタイプになります。上手に利用すれば節税などのメリットを享受できる制度ですが、詳しく理解できていない人もいるでしょう。そこでこの記事では、iDeCoの基本的な内容や申込方法などについて解説します。

- 01個人型確定拠出年金「iDeCo(イデコ)」とは?

- 個人型確定拠出年金「iDeCo(イデコ)」の必要性とは?

- そもそも個人型確定拠出年金「iDeCo(イデコ)」ってどんな制度?

- 個人型確定拠出年金「iDeCo(イデコ)」の特徴

- 02iDeCoのメリットは、税制面での優遇!

- iDeCoの掛金が所得から控除される

- 運用して得られた利益が非課税になる

- 受け取り時も控除制度が適用される

- 03iDeCoとNISA、どちらがおすすめ?

- 04iDeCoの加入条件と手続き

- 1.掛け金を決める

- 2.自分に合った運用商品を選ぶ

- 3.金融機関を選び専用口座を開設する

- 05iDeCoを始める上での注意点

- 60歳まで資産を引き出せない

- 手数料がかかる

- さまざまなリスクを理解する

- 手続きや管理など自分でやることが多い

- 06iDeCo を始める前に「老後のお金シミュレーション」で老後資金の必要額を調べてみよう

01個人型確定拠出年金「iDeCo(イデコ)」とは?

iDeCoは現役で働いているときに掛金を拠出して運用し、60歳以降にそのお金を受け取る仕組みです。iDeCoの必要性やその内容について理解してから始めないと、運用を始めてから後悔することもあるかもしれません。そこでまずは、iDeCoの必要性や制度の概要について紹介します。

個人型確定拠出年金「iDeCo(イデコ)」の必要性とは?

iDeCoに多くの人の関心が高まっている理由は、「老後資金の不安が増しているから」です。この記事を読んでいる人のなかにも、「老後資金は公的年金以外に2,000万円必要」という2019(平成31・令和元)年6月、金融庁が公表した資料に衝撃を受けた人も多いのではないでしょうか。

このときの金融庁の試算は、総務省統計局「2017年家計調査報告(家計収支編)」に基づいています。それによると高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)の毎月の平均支出が26万3,718円であるのに対して、毎月の平均収入は20万9,198円でした。つまりこのケースでは、毎月5万5,000円ほど家計収支は赤字になります。この家計収支を前提に「夫婦二人が無職で30年後まで生存する」と仮定すると、「1,980万円=5万5,000円×12カ月×30年」、つまり2,000万円の老後資金が不足すると試算したわけです。

もちろんこの試算は、あくまでも高齢夫婦無職世帯の平均的な収入と支出から算出したに過ぎません。実際の家計収支は各家庭のライフスタイルによって大きく異なるため、必ずしも金融庁の試算通りにならない場合もあるでしょう。しかしそれなりに根拠のあるデータから試算したのも事実で、老後資金の不足による老後生活のリスクを無視するわけにはいきません。日本人の平均寿命は延びつつあり、将来的に人生100年時代が到来するとうたわれていることから、さらに多くの老後資金が必要になる可能性すらあります。そこで不足が懸念される老後資金を、自助努力で補うための有効な方法としてiDeCoが注目されているのです。

そもそも個人型確定拠出年金「iDeCo(イデコ)」ってどんな制度?

iDeCoは、数ある「私的年金制度」のひとつです。一定の条件を満たした場合に加入義務を負う公的年金に対して、「私的年金制度」は企業や個人が老後の備えのために任意で加入する年金です。例えば金融機関などで申し込める個人年金保険も私的年金の一種で、その他にも国民年金基金や確定給付企業年金などがあります。また確定拠出年金は、「企業型」と「個人型」の2つがあり、掛金の拠出者が企業か個人かという点で異なります。iDeCoの「i」は「個人(individual)」の意味で、個人型の確定拠出年金を指します。

個人型確定拠出年金「iDeCo(イデコ)」の特徴

iDeCoは掛金の拠出はもちろん、申し込みから運用まですべてを自分で行わなければなりません。運用したお金は原則として60歳以降に老齢給付金または一時金として受け取れますが、あくまでも不足する老後資金の補填を目的とした制度なので、「原則として60歳になるまで拠出したお金を引き出せない」という制限があります。

加入資格者は「20歳以上65歳未満のすべての人」で、幅広い人が対象になっている点はメリットです。ただしすでに企業型の確定拠出年金に加入している人は、規約でiDeCoに同時加入できる旨を定めている場合に限るので注意しましょう(後ほど解説)。

またiDeCoの特徴として、就労状況が変わっても柔軟に対応できる点もメリットとして挙げられます。仮にiDeCoに加入した状態で転職し、転職先の企業の確定拠出年金に加入する場合は、所定の手続きをすれば資産を移管できます。

反対に正社員から専業主婦になった場合も、手続きをすれば、それまで加入していた企業型の確定拠出年金をiDeCoとして運用できるので、就労状況が変わっても掛金が無駄になることは基本的にありません。さらにiDeCo最大のメリットといえるのが、税制面での優遇措置です。次の段落では、税制面での優遇措置について詳しく解説します。

02iDeCoのメリットは、税制面での優遇!

iDeCoの税制面での優遇措置は主に「掛金の所得控除」「運用益の非課税」「受け取り時の控除」の3つです。

iDeCoの掛金が所得から控除される

1つ目のメリット は、 iDeCoの掛金が所得から控除される仕組みになっている点です。所得税や住民税は納税者の課税所得に対して課されますが、その課税所得は給与などの所得から各種所得控除(生命保険料控除や扶養控除など)を差し引いて算出する仕組みです。iDeCoで運用する掛金は各種控除の一つである小規模企業共済等掛金控除の対象になり、所得税や住民税の節税につながります。

【納税額(目安)をシミュレーション】

ここでは、35歳男性(年収420万円・35歳の妻を扶養)のケースでシミュレーションしてみましょう。iDeCoに加入していない場合、所得税7万4,100円、住民税15万5,300円の合計22万9,400円が年間で納める税額の目安になります。一方、iDeCoに毎月1万円ずつ掛金を拠出すると年間で12万円が所得控除になるため、納める税額の目安は所得税6万8,000円、 住民税14万3,300円の合計21万1,300円になります。このケースではiDeCoへの加入によって所得税6,100円、住民税1万2,000円の合計1万8,100円の節税効果があることが分かります。仮に25年間同額の節税効果があれば、合計で45万2,500円も納税額を減らすことができます。

※35歳男性(年収420万円・35歳の妻を扶養)の納税額(目安)をシミュレーション

| 所得税 | 住民税 | |

| iDeCo加入前 | 7万4,100円 | 15万5,300円 |

| iDeCo加入後 | 6万8,000円 | 14万3,300円 |

| 1年間の差額 | 6,100円 | 1万2,000円 |

(注) 2024年度の関連法令、税制にもとづき計算

運用して得られた利益が非課税になる

2つ目のメリットは、運用して得られた利益(以下、運用益)が非課税になることです。一般的な口座の投資信託や預金利息などの運用益は、源泉分離課税20.315%の対象となります。例えば一般口座で元本20万円を運用して21万円になった場合は1万円が運用益となり、2,031円(1万円×20.315%)が税金として差し引かれ、口座に残るのは20万7,969円です。これに対してiDeCoは、20.315%の源泉徴収はされないので口座にはそのまま21万円が残ります。これだけでは大したメリットではないと感じる人もいるかもしれませんが、得られた運用益をそのまま再投資する複利運用を行うことで大きな効果を生むケースもあります。

例えば月々2万円を年利3%、25年間複利で運用を続けた場合、源泉徴収される一般の口座では最終的に約830万円になります。一方、非課税のiDeCo口座で運用すると約890万円になり、一般の源泉徴収される口座に比べて約60万円も資産が増えることになります。運用益の非課税は一回あたりの節税効果は少ないかもしれませんが、積み重ねることでより大きなメリットになることは理解しておきましょう。

受け取り時も控除制度が適用される

iDeCoの税制上のメリットの3つ目にあたる「受け取り時の控除」については、60歳以降に運用後の資産を受け取る方法によって異なります。受け取り方法は「年金」「一時金」「年金と一時金の組み合わせ」の3つです。年金を選んだ場合は「公的年金等控除」、一時金を選ぶ場合は「退職所得控除」の対象になります。公的年金等控除の仕組みは、収入によって変わるようになっています。仮に65歳以上で公的年金以外の合計所得金額が1,000万円以下で、公的年金額(厚生年金、国民年金、iDeCoで受け取る年金などの合計)が年間110万円以下なら課税対象になりません。

一方、退職所得控除は会社から支給される退職金などと合算されますが、勤続年数20年以下の場合は「40万円×勤続年数」、勤続年数20年超なら「800万円+70万円×(勤続年数-20年)」が控除される仕組みです。例えば20年間勤務した会社を退職した人なら、最大で800万円が控除されます。受け取るときの控除についてはそれぞれ一長一短があるので、どちらがいいかは一概に言えません。また受け取ったお金をどのように活用するかによっても受け取り方は変わってくるので、自分のライフプランに合わせて選ぶことが重要です。

03iDeCoとNISA、どちらがおすすめ?

iDeCoと同じように税制面で優遇されている投資制度にNISA(少額投資非課税制度)もありますが、制度の目的が異なる点には注意しなければいけません。

NISAは、2024年から新しい制度としてスタートしました。日本に住む18歳以上の人なら誰でも加入でき、対象者が幅広いという点ではiDeCoと同様です。新NISAは「つみたて投資枠」と「成長投資枠」の2つが用意されており、合計で毎年360万円までのNISA口座での投資で得た運用益などがずっと非課税になります(非課税枠は最大1800万円)。 投資対象は、投資信託や個別株式などです。つみたて投資枠の投資対象となるのは、金融庁が定めた一定の条件を満たす投資信託しかありません。投資先が限られているという点では、不自由さを感じることもあるでしょう。

| iDeCo | NISA | |

| 投資対象の範囲 | ◎ | 〇 |

| 年間の積立可能額 | 上限額は属性により異なる | 360万円 |

| 非課税期間 | 受け取り開始まで(※最長75歳まで) | 無期限 |

ここで気を付けておきたいのは、NISAはそもそも「貯蓄から投資へ」を合言葉にして生まれた制度だということです。NISAも家庭の資産形成を目的として作られたものではありますが、iDeCoのように老後資金に特化した制度ではなく、元本保証型の定期預金のような商品は投資対象に含まれていません。NISAには必要なときに資産をいつでも引き出せるというメリットはありますが、どの商品を選んでも元本割れするリスクがあります。

それに対して、iDeCoなら元本確保型の商品から投資信託までさまざまな金融商品がそろっており、老後のライフプランに合わせた運用をしやすくなっています。「堅実に老後資金を貯める」「60歳以降まで使わない」という目的があるなら、iDeCoで資産運用をするとよいでしょう。

04iDeCoの加入条件と手続き

iDeCoの加入条件は上述したように、基本的には60歳未満のすべての人です。具体的には、「国民年金の第1号被保険者」「一部の国民年金の第2号被保険者」「国民年金の第3号被保険者」です。iDeCoへの加入を検討している人は、まずこの加入条件に自分が合っているかを確認しましょう。

国民年金の第1号被保険者とは、主に国民年金保険料を支払っている自営業者やフリーランスなど、第3号被保険者とは厚生年金加入者に扶養されている20歳以上60歳未満の配偶者が該当します。会社員・公務員など厚生年金にも加入している国民年金第2号被保険者のうち、公務員は加入できます。 一方、会社員は下表の条件の通りです。

会社員(国民年金第2号被保険者)のiDeCo加入条件

| 勤務先の企業型確定拠出年金 | なし | あり |

| iDeCo加入可否 | 可能 | 勤務先の規約でiDeCo加入を認めている場合のみ可能(マッチング拠出を利用している場合は不可) |

すべての企業が企業型確定拠出年金制度を導入しているわけではないので、自分が加入しているかどうか分からなかったり、iDeCoの加入可否が規約に記載されているか判断できなかったりする場合もあるでしょう。そのようなときは、勤務先の人事・総務担当者に聞いてみるか、就業規則に明記されているケースもあるので確認してみるとよいでしょう。

加入条件を満たしていれば、金融機関から「加入申出書」を入手して、必要事項を記入し押印をした上で、必要書類を貼付して提出するだけなのでそれほど難しくはありません。次の段落から、iDeCoに加入するための具体的な手続きの流れについて説明します。

1.掛け金を決める

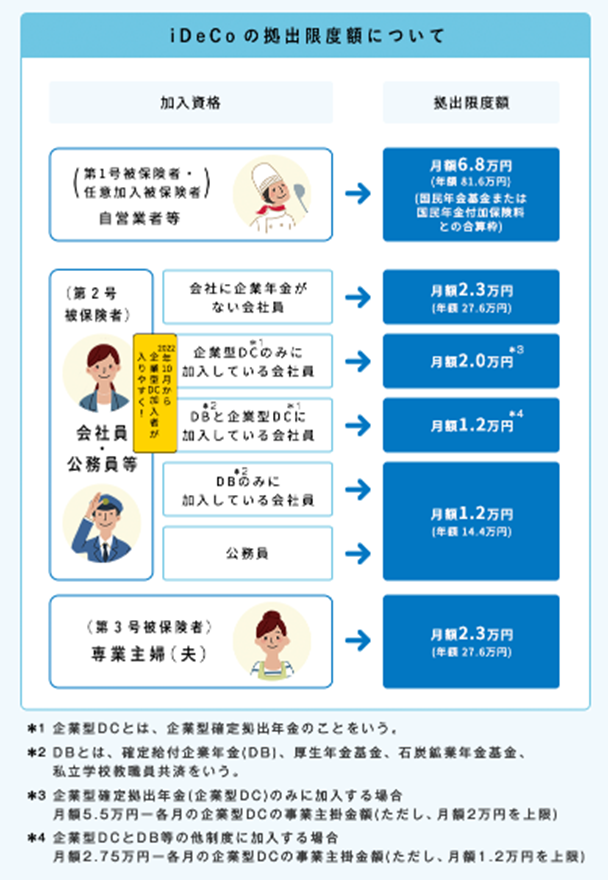

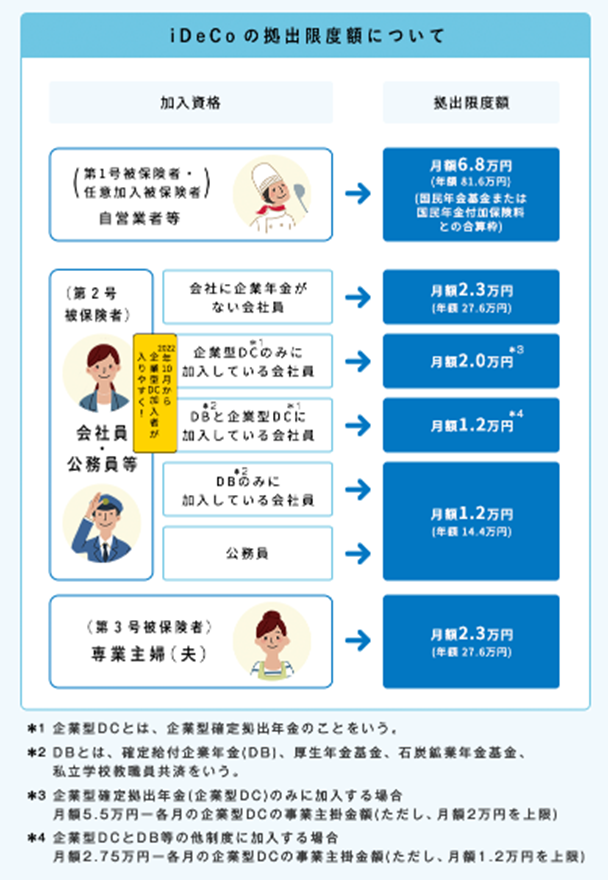

まずは毎月の掛金を決めていきます。iDeCoの掛金は月々5,000円以上、1,000円単位で加入者が自由に決められるのが特徴です。ただし無制限に掛けられるわけではなく、公的年金の被保険者の種類や企業年金への加入有無によって上限が決められている点には注意しましょう。例えば自営業を営む人(第1号被保険者)は6万8,000円(ただし、国民年金基金または国民年金付加保険料との合算)、企業年金に加入していない会社員(第2号被保険者)は2万3,000円が月額で掛けられる上限金額です。

掛金を決める際のポイントは「目標金額から逆算して考える」ことが挙げられます。あまり計算せずに何となく決めてしまうと、実際に60歳以降に受け取るときに、老後資金として不足してしまう可能性もあります。あらかじめ必要となる老後資金の目安を算出しておき、その不足額を補えるような掛金を設定することが望ましいでしょう。

2.自分に合った運用商品を選ぶ

掛金を決めたら、次に自分に合った運用商品を考えます。このときも、基本となるのは「老後資金としてどれくらい必要か」を把握し、どのくらいの運用益を目指すべきか検討してみましょう。毎月の積立額が多く、iDeCo以外にも貯蓄がある程度できるなら、無理をして株式などの比較的リスクの高い商品に手を出す必要はないかもしれません。反対に老後資金の不足額が多い場合には、比較的ハイリスクハイリターンの商品もポートフォリオに組み入れる必要が出てくるでしょう。

ただしここで考えておきたいのは、一般的にハイリスク商品を多く組み入れれば入れるほど、元本割れする可能性は高まるという点です。ローリスク商品だけで運用すると老後資金が不足するからといって、ハイリスク商品を多く組み入れた結果、元本割れしてさらに老後資金が減ってしまっては本末転倒です。ハイリスク商品を組み入れる前に「毎月の支出を見直して節約に励む」ことで貯蓄を増やせれば、目標金額に近づくことができることは理解しておきましょう。

また運用経験が少ない人のなかには、「どのような金融商品を選んでいいか分からない」人もいるのではないでしょうか。そのようなときは、「年代」を目安にして考えるのもひとつの方法です。なぜなら、一般的にどのような金融商品であっても相場には波があるからです。波の上下幅や期間はそのときの状況によって異なりますが、いつまでも上昇を続ける相場もなければ、反対にいつまでも下落し続ける相場もないと考えられます。そのため、時間的余裕がある30代なら比較的リスクの高い株式を中心とした投資信託であっても、利益を確定できるチャンスは多いでしょう。

一方、定年も視野に入ってくる50代など、年齢が上がるごとに残された運用期間は短くなるので、その場合は債券を中心とした比較的リスクの低い商品の割合を高めた方が無難です。リスクを少なくして目標金額を大きく減らさないことに重点を置きましょう。

3.金融機関を選び専用口座を開設する

iDeCoは民間の金融機関に専用口座を開設して運用する形になります。そのため、掛金や運用商品が決まったら、口座を開設する金融機関へ申し込みましょう。ここでの注意点は、「申し込む金融機関によって取扱商品や手数料が異なる」ことです。「いつも利用しているから」「CMでよく見かけるから」などの安易な気持ちで口座を開設すると、自分が運用すると決めていた商品を取り扱っていなかったり手数料が高かったりするケースがあります。iDeCoは一般口座と違って複数の金融機関で口座を開設することはできません。口座開設後に他社へ移すことは可能ですが、別途手続きが必要になるため、事前に取り扱っている商品を調べておきましょう。

取り扱っている商品や手数料が希望に合う金融機関から、必要書類を取り寄せます。届いた申込書類に必要事項を記入し、提出後、国民年金基金連合会の審査に1~2カ月程度かかります。審査後は、国民年金基金連合会や記録関連運営管理機関から「個人型年金加入確認通知書」や「コールセンター・インターネットパスワード設定のお知らせ」などの書面が届きます。書面を確認したら、口座開設した金融機関のログイン画面にて初期設定を行った後、専用ウェブページで掛金等の配分の指定や変更ができるようになります。

05iDeCoを始める上での注意点

iDeCoは老後資金を準備する上でとても有意義な制度ですが、いくつか気を付けなければいけないポイントがあります。注意点を把握して後悔しない資産運用を行いましょう。

60歳まで資産を引き出せない

先述したように、iDeCoは老後資金の形成を目的とした制度であるため、原則60歳まで掛金や運用益を引き出すことはできません。60歳までに大きな支出予定があり、そのための十分な貯蓄がない人はiDeCo以外の方法で資産運用を考えた方がよいでしょう。万が一、失業などで家計収支が苦しくなって支払いが難しくなった場合、掛け金の拠出を停止する方法もあります。しかし拠出を停止すると、「所得控除のメリットがなくなるのに運用手数料はかかり続ける」というデメリットがあります。iDeCoに加入する前に一度将来のライフプランをしっかり確認して、無理のない範囲で加入しましょう。

手数料がかかる

iDeCoには加入時・移換時、運用時などに手数料が発生します。税制優遇があり老後資金の形成に有効なiDeCoですが、これらの手数料はすべて加入者負担です。元本保証の商品を運用していると利益よりも手数料の方が高くなり、利回りを上回ってしまうケースがあり、注意が必要です。

主にかかるコストは以下の通りです。

- 加入・移換時の手数料(加入・移換時のみ2829円)

- 運用中の管理費用(金融機関によって設定金額は異なるものの、月数百円程度)

- 信託報酬(投資信託の商品ごとに異なる)

加入・移換時の手数料は、どこの金融機関でiDeCoの口座を開設しても発生するコストです。管理費用は金融機関が独自に設定できるコストなので、中には無料というところもあります。

さまざまなリスクを理解する

iDeCoには元本確保型の定期預金なども用意されています。しかしローリスク商品だけで運用をしても、目標額に届かない場合もあるでしょう。そのようなときは比較的リターンが期待できる株式などを中心とした投資信託での運用も考えることもあるでしょう。しかし投資に元本割れのリスクはつきものです。投資信託は組み入れている投資対象にもよりますが、日本のみならず世界の金利や為替、経済情勢などさまざまな要因によって価格が変動します。iDeCoによる資産運用はあくまでも投資なので、それらのリスクについて勉強し、理解した上で始めることが大切です。

手続きや管理など自分でやることが多い

iDeCoは個人で行う手続きが多いのがメリットでもあり、デメリットでもあります。掛金と運用商品を決めるところから口座を開設する金融機関の情報収集まで、それなりに時間や労力がかかるので、日頃から忙しい人にとっては大きな負担になることもあるでしょう。ただし手続きが多い反面、運用先を自分で決められるのはiDeCoのメリットです。自分で運用しなくてよい私的年金制度には個人年金などもありますが、運用先を加入者自らが選ぶことはできません。iDeCoは自分の資金を自分が納得する形で運用したいという人にはおすすめです。

06iDeCo を始める前に「老後のお金シミュレーション」で老後資金の必要額を調べてみよう

iDeCoには「掛金の所得控除」「運用益の非課税」「受け取り時の控除」という3つの点で、税制面の優遇がされています。一年あたりの節税額は少なくても、積み重ねれば大きな節税につながるので、老後資金に不安を抱いている人は前向きに検討してみましょう。ただし闇雲に掛金を多く設定すると、運用途中で家計が苦しくなったりする可能性があります。適切な掛金を設定するためにも、「老後にどれくらいのお金が必要か」を事前にしっかりシミュレーションしておくことが重要です。サイト内の「老後のお金シミュレーション」なら、必要な老後資金の目安を簡単に確認できるので試してみてはいかがでしょうか。

新NISAにも興味があり詳しく知りたい方は、「新NISAではじめる資産形成」をご覧ください。iDeCoとの併用も可能です。老後資金以外での資産形成に役立ちます。

監修:岩永真理

IFPコンフォート代表、一級ファイナンシャル・プランニング技能士、CFP®、住宅ローンアドバイザー

プロフィール

大手金融機関にて10年以上勤務。海外赴任経験も有す。夫の転勤に伴い退職後は、欧米アジアなどにも在住。2011年にファイナンシャル・プランナー資格(CFP®)を取得後は、金融機関時代の知識と経験も活かしながら個別相談・セミナー講師・執筆(監修)などを行っている。幅広い世代のライフプランに基づく資産運用や住宅購入、リタイアメントプランなどの相談多数。