住宅ローン審査でチェックされるポイント

住宅ローンを利用するときには、申し込みの後に銀行の審査を受けることになります。その結果によっては融資が受けられなかったり、借入額や金利、返済期間などに制約を受けたりすることも。ここでは、どんなことが審査されているのかを見ていきましょう。

01ほとんどの金融機関がチェックするのは年齢や健康状態

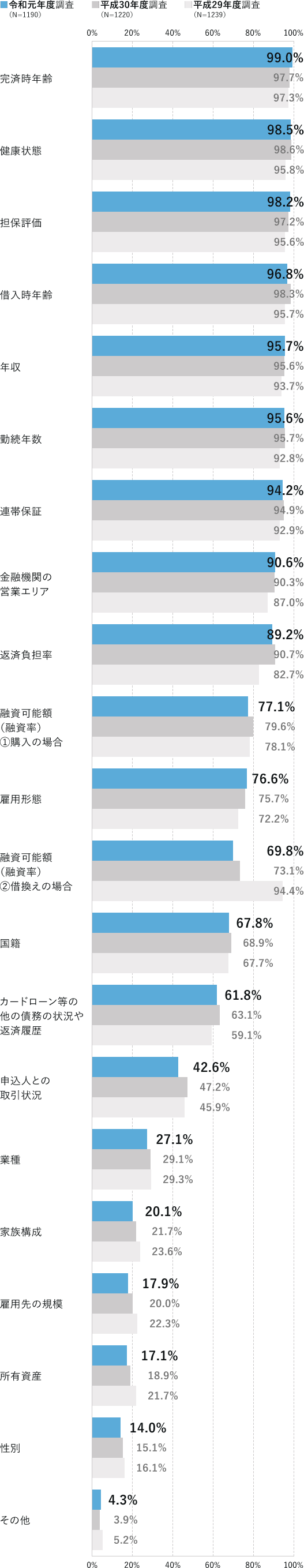

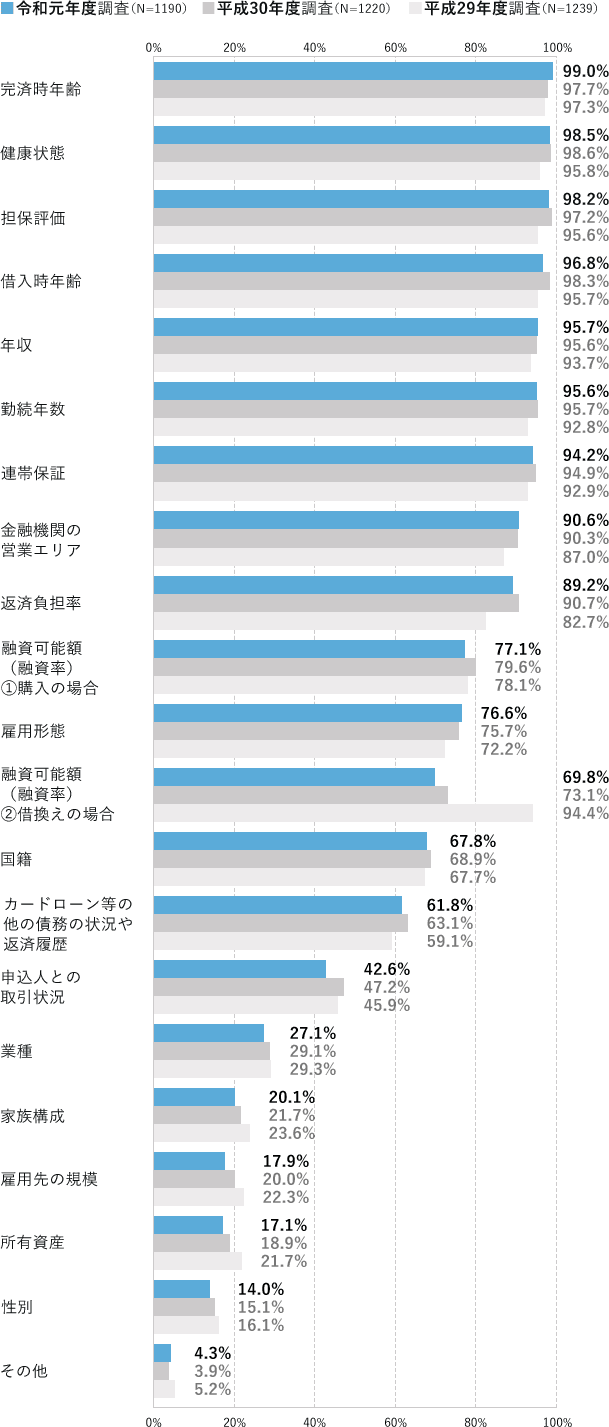

住宅ローンの審査は、金融機関や提携している保証会社が決めている基準に沿って行われています。では、どんな審査が行われているのでしょうか。国土交通省の調査を見ると、重視されている審査項目の傾向を知ることができます。

「令和元年度 民間住宅ローンの実態に関する調査」(国土交通省)によると、民間の金融機関1190件のうち、95%以上の金融機関が「融資を行う際に考慮する項目」として挙げたのは、「完済時年齢」(99.0%)、「健康状態」(98.5%)、「担保評価」(98.2%)、「借入時年齢」(96.8%)、「年収」(95.7%)、「勤続年数」(95.6%)の6項目です。重視されている項目について、詳しく見ていきましょう。

融資を行う際に考慮する項目

※国土交通省「令和元年度 民間住宅ローンの実態に関する調査結果報告書」より

02「完済時年齢」「借入時年齢」:元気なうちに完済できるか、「年齢」がポイント

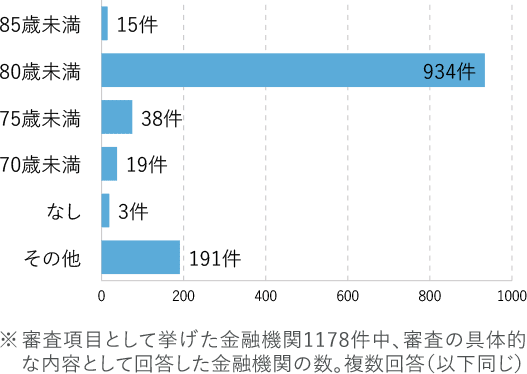

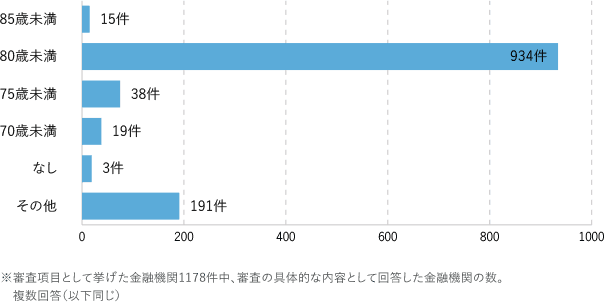

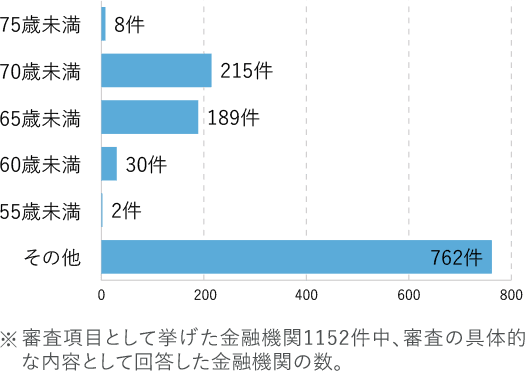

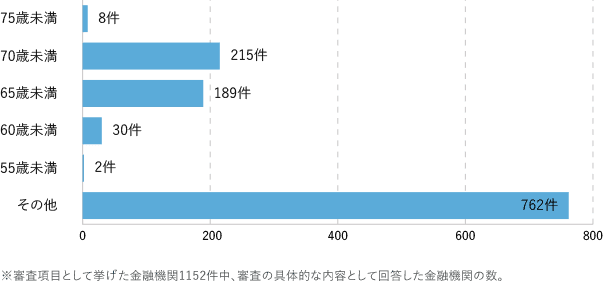

ほとんどの金融機関が重視するのが「年齢」です。申込時の年齢と希望の返済期間による「完済時年齢」は99.0%、「借入時年齢」は96.8%の金融機関が審査項目としています。一般的には借入時年齢は20歳~70歳、完済時年齢は80歳までというのが、融資条件に挙げられていますが、国土交通省の調査に対しても、完済時年齢は80歳未満かを見る金融機関は1178件中934件と一番多くを占めています。

ここで注意したいのは、60歳で20年返済の住宅ローンや、70歳で10年返済の住宅ローンが借りられるかどうかは、申し込んだ人や金融機関によって対応が違うということです。定年退職後の60代、70代でも安定した収入はあるか、などの返済能力をほかの審査項目と併せてチェックされます。

どんな基準や内容で審査されるの?

完済時年齢が以下の年齢に当てはまっているかを審査します。

完済時年齢を審査する際の具体的な内容

借入時年齢を審査する際の具体的な内容

出典:「令和元年度 民間住宅ローンの実態に関する調査」(国土交通省)

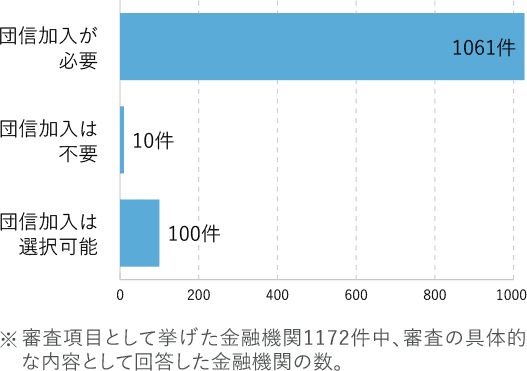

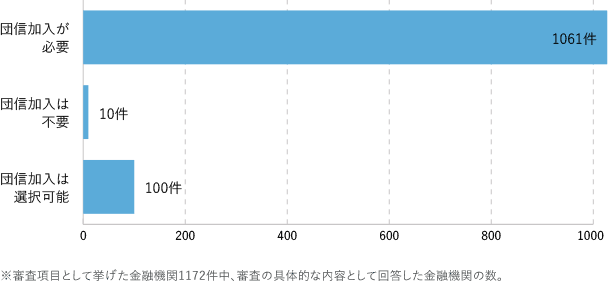

03「健康状態」:団体信用生命保険に加入できるかが審査に影響

完済時年齢の次に重視している金融機関が多いのが「健康状態」。98.5%の金融機関が審査項目として挙げています。これは、ほとんどの民間住宅ローンで団体信用生命保険(団信)の加入が融資条件になっているから。団信の加入時には厳密に調べられることはありませんが、病気や通院の状況を告知する必要があり、健康状態が悪いと団信に加入できず、住宅ローンの審査に通らなくなります。病気や通院の事実を隠して団信に加入したとしても、万が一の場合、告知義務違反で保険金が支払われず、ローンが残ってしまうことになります。

どんな基準や内容で審査されるの?

団体信用生命保険に加入が必要な場合は、本人の告知による健康状態を審査します。

健康状態を審査する際の具体的な内容

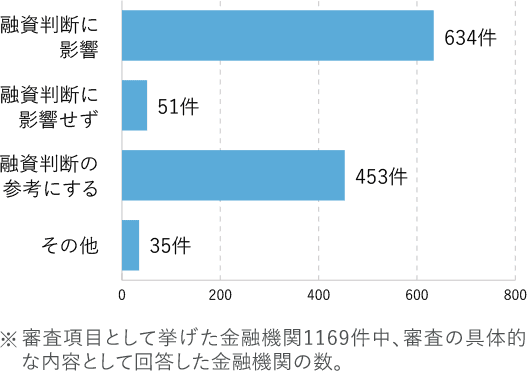

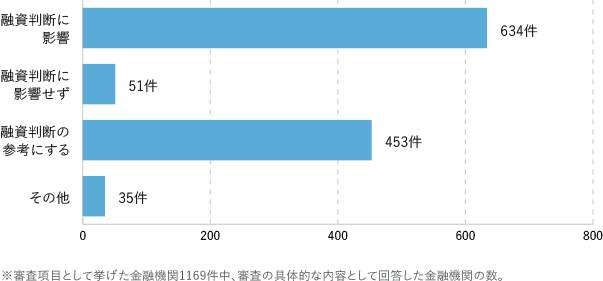

04「担保評価」:土地や建物にどれくらい担保価値があるかを審査

住宅ローンを借りるとき、家や土地には担保として金融機関の抵当権が付けられるのが一般的です。その家や土地がいくらくらいに評価されるかが、融資をするかしないかの判断材料になったり、融資の上限金額などの条件に影響したりします。物件の担保評価によっては、物件価格全額の融資が受けられず、頭金を用意する必要がある場合もあります。

どんな基準や内容で審査されるの?

購入する住宅の担保評価が融資判断に使われる場合、いくらで売れそうかを審査します。

担保評価を審査する際の具体的な内容

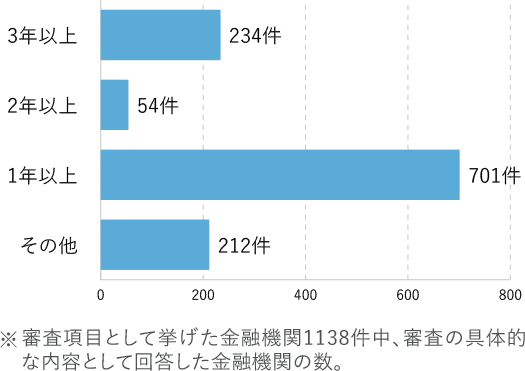

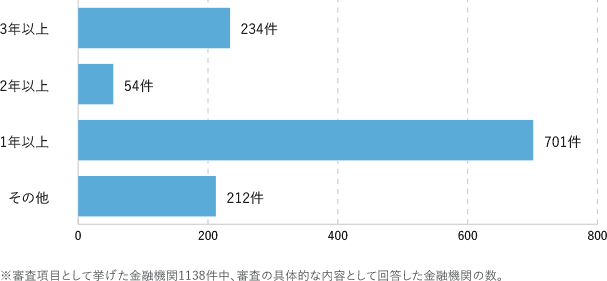

05「勤続年数」:1年以上の勤務実績で条件をクリアできる場合も多い

住宅ローンは長期にわたって返済が続きますから、安定した返済能力があることが大切です。勤続年数が長いほど有利といえますが、融資の審査では、勤続年数の条件が「3年以上」と回答している金融機関は1138件中234件。「1年以上」は約6割の701件です。融資の審査に通らなかった場合の理由は明らかにされないのが一般的ですが、もしも原因が勤続年数にある場合、ほかの金融機関では融資が受けられる可能性があります。

どんな基準や内容で審査されるの?

現在勤務先での勤続年数が下記にあてはまっているかを審査します。

勤続年数を審査する際の具体的な内容

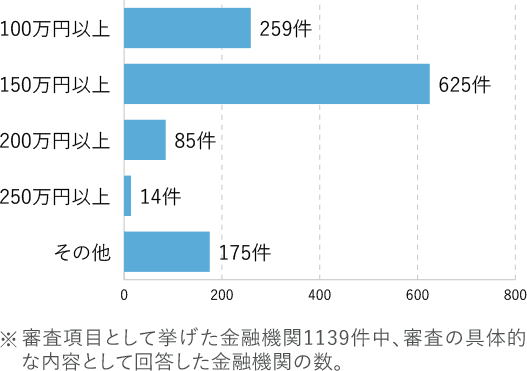

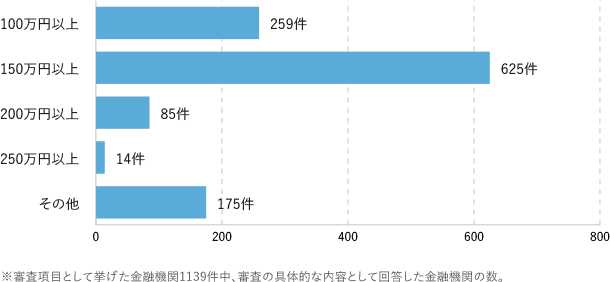

06「年収」:年間の返済額が年収に対して無理がないか審査

95.7%の金融機関が「年収」を審査項目に入れています。年収が「150万円以上」あるかどうかを審査すると答えた金融機関が1139件中625件でいちばん多く、次は「100万円以上」の259件。住宅ローンを融資するかしないかの判断に使われる年収のラインはそれほど高くはありません。これは、年収は融資の可否よりも、「融資可能額」を決める際の判断材料として使われているからでしょう。

どんな基準や内容で審査されるの?

借りる人の年収が下記に当てはまっているかを審査します。

年収を審査する際の具体的な内容

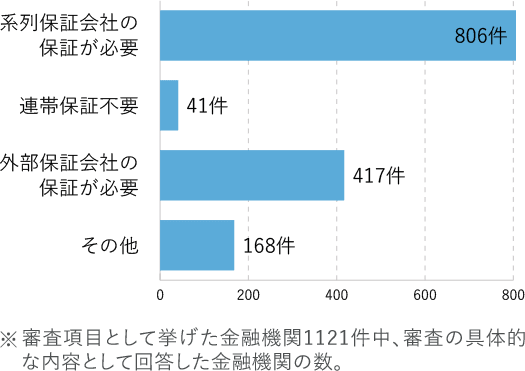

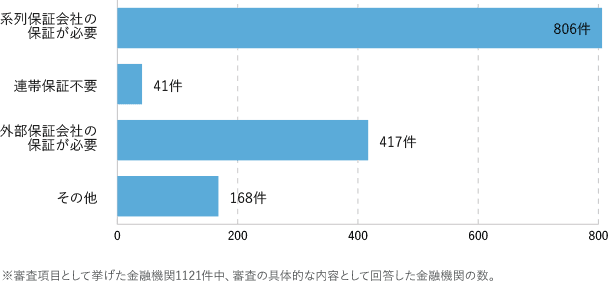

07「連帯保証」:保証会社の保証が受けられるかが審査のポイント

住宅ローンを借りる場合、借り入れた人が返済できなくなった場合に、代わりに返済することを約束する連帯保証人を立てたり、保証会社に保証を委託したりします。現在では、連帯保証人よりも、保証会社を利用するのが一般的。融資の審査でも、系列保証会社の保証や外部保証会社の保証が付けられるかどうかが審査項目に挙げられています。

どんな基準や内容で審査されるの?

借入時に金融機関が指定する保証が受けられるかを審査します。

連帯保証を審査する際の具体的な内容

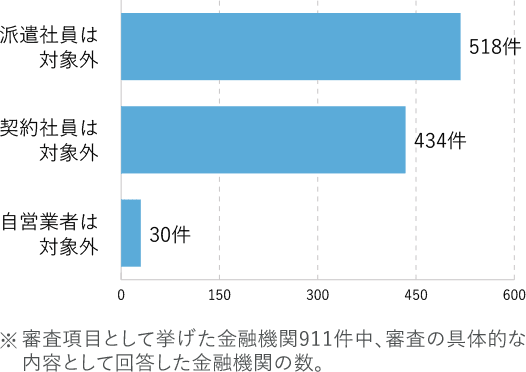

08雇用形態を重視する金融機関が増えている

ここ数年の住宅ローン審査では、申し込んだ人が正社員なのか契約社員なのかといった、「雇用形態」が重視される傾向にあります。「令和元年度 民間住宅ローンの実態に関する調査」を見ると、平成29年度の調査では72.2%だったのが、平成30年度では75.7%、令和元年度では76.6%と徐々に増えてきています。今回の調査では、911件中、「派遣社員は対象外」と回答した金融機関は518件、「契約社員は対象外」が434件、「自営業者は対象外」は30件です。

雇用形態を審査する際の具体的な内容

09【フラット35】は窓口が違っても融資の条件は共通

住宅金融支援機構がバックアップする住宅ローン【フラット35】は、申込窓口にどの金融機関を選ぶかによって金利や事務手数料は違いますが、融資を受けられるかどうかの条件は共通です。条件を満たしていれば、原則的にはどの金融機関で申し込んでも、融資の可否や借入額の上限などは同じになります。では、【フラット35】の基本的な条件を押さえておきましょう。

【フラット35】の融資条件

| 年収 | 400万円未満 | 400万円以上 |

|---|---|---|

| 借入金の年収負担率 | 30%以下 | 35%以下 |

【フラット35】から融資を受けるには申し込む「人」と、購入する「住宅」に対する要件をクリアする必要があります。人に対する主な要件は以下の通りです。

- 申込時の年齢が満70歳未満で安定収入のある人

- 日本国籍を持つ人、または永住許可などを受けている人、または特別永住者

- カードローンや車のローンなども含むすべての借入金の年収負担率が下記の表の割合以下になる人

住宅の主な要件は以下の通りです。

- 住宅の購入価格、建設費(土地の購入費含む)が消費税込みで1億円以下

- 住宅の床面積が一戸建ては70㎡以上、マンションなど共同住宅は30㎡以上

- 耐久性など住宅金融支援機構が定めた技術基準に適合している住宅

購入や建築を予定している住宅が【フラット35】の要件をクリアしているかは、不動産会社や建築会社に早めに確認しておくといいでしょう。

関連キーワード